平成26年に交際費課税制度の改正があり、中小企業(期末資本金又は出資金1億円以下の会社)については、交際費が年間800万円まで、全額経費として損金算入とされるようになったことはご存知でしょうか。中小企業にとっては、とても有り難い改正ですね。

また、もし、今まで経理に関して人に任せていた社長様は、交際費の金額を改めて確認することで、損金算入額が増えるかもしれません。

この記事では、特に、中小企業の社長様が活用されることの多い、接待飲食費の損金に算入できる範囲、または注意しておく点などをご紹介します。

The following two tabs change content below.

ファイナンシャルプランナーCFP 住宅ローンアドバイザー

1級ファイナンシャルプラン二ング技能士 相続診断士

大手生命保険会社ライフプランナーで人生の地図といわれるライフプランニングにより、マイホーム購入・学費・老後の安心を与えてきました。1人でも多くの方の夢や希望をサポートしていきたいと考えています。生命保険・損害保険・税務・相続に強いファイナンシャルプランナー。

1. 交際費課税とは

企業会計では、交際費は、事業のために使われている限り、支出した額が費用となります。しかし、税法では原則として支出した交際費の全額を損金の額に算入しないこととしています。そうしなければ、企業が無尽蔵に交際費を計上してしまい、その実体を計れなくなってしまうからです。

昭和29年以来、財務体質の強化を図る政策上の特別措置として、種々の改正が行われています。

特に平成26年の改正では、政府が、接待交際費の増大によって景気を刺激することを目的として、徐々に交際費課税の規制を緩くしています。

2. 交際費とは

交際費を経費に落として節税する方法を税理士が解説【会議費と広告宣伝費との違いは?】

税法では、「交際費とは、交際費、接待費、機密費その他の費用で、法人がその得意先、仕入先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為のために支出する費用をいう」と規定されています。

これだと分かりにくいので、要約すると、交際費とは、「仕事上の付き合いのある人に対するおもてなし」に関する支出です。

具体的には、

- 飲食店での飲食

- 観劇への招待

- お中元

- お歳暮

- 結婚祝い金

- 香典

など、さまざまな支出を交際費として処理することができます。

そして、交際費は、接待飲食費(飲食店での飲食)と、それ以外で損金となる範囲が違います。例えば、接待飲食費は1人当たりの金額が上限5,000円まで交際費から除くという規定があります(=全額損金にできる)。しかし、自社社員や親族に対する社内飲食費は金額に関係なく、対象外です。

接待飲食費以外の交際費は、損金にはなりません。

3. 接待交際費を損金算入できる会社の規模と金額

平成26年以降、交際費が損金になるかならないかは、会社の規模と交際費の金額によって決まるようになりました。

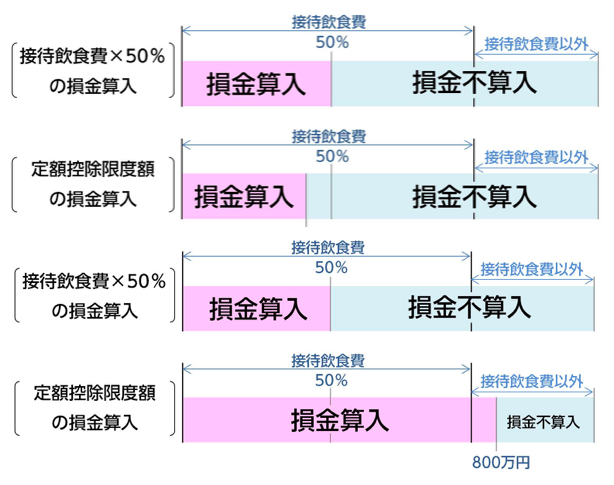

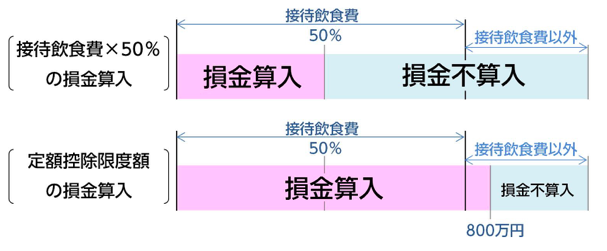

例えば、大企業(中小企業以外)の場合、交際費等のうち、接待飲食費の50%に相当する金額を損金に算入できます。(措法61の4①)ここでいう中小企業とは、期末の資本金の額又は、出資金の額が1億円以下である法人です。

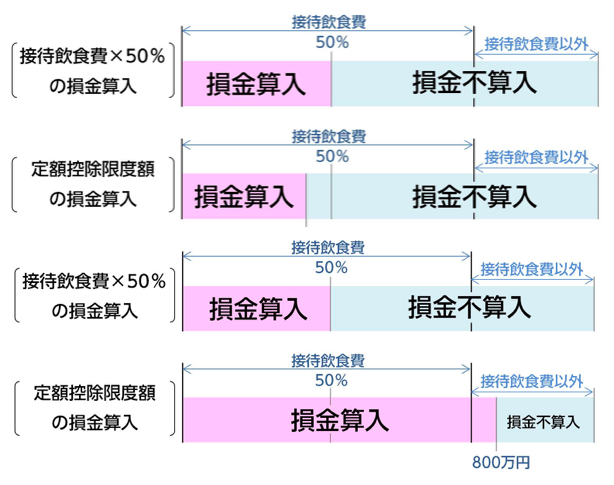

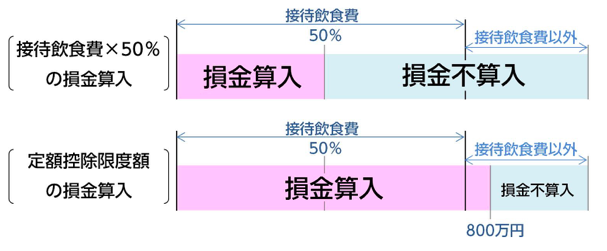

一方で、中小企業の場合、接待飲食費の50%の額の損金算入と、定額控除限度額までの損金算入のいずれかを選ぶことができるようになりました。(措法61の4①②)定額控除限度額とは、800万円です。また、定額控除限度額までの損金算入を適用するかどうかは、各事業年度ごとに選択できます。

簡単に言うと、一回の飲食で1人当たりの金額の上限を5,000円として、その飲食費を全額損金に算入できるということです。つまり、年間1600万円以上の接待飲食費を使わない限りは、定額控除限度額を選択するのが良いということです。

以下の図をご覧いただくと分かりやすいかと思います。

A: 中小企業の接待飲食費の額が年1,600万円を超える場合の接待費の損金算入内訳

B: 中小企業の接待飲食費の額が年1,600万円以下の場合の内訳

中小企業で1,600万円を超える接待飲食費を使うような会社はあまりないと思いますので、中小企業は接待費の中から上限800万円まで損金に算入できる定額控除を選択すべきと言えます。

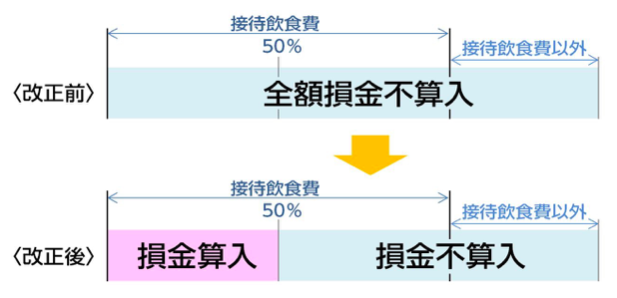

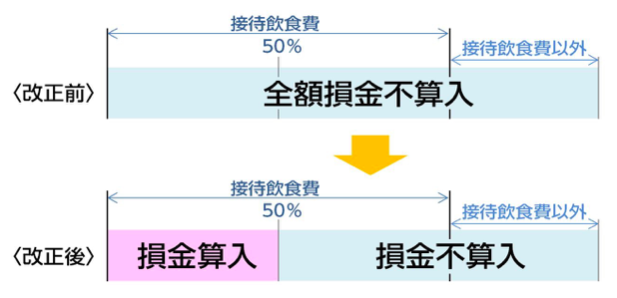

余談ですが、この接待飲食費の50%を損金とし、それ以外は損金とならない規定は大企業にも適用されます。平成26年改正により、今まで大企業では、接待飲食費は交際費として全額経費とならず、損金不算入だったのが、接待飲食費であれば50%を経費にできることになりました。大企業にとっては、おいしい改正といえます。

4. 交際費課税の接待飲食費の注意点

なお、接待飲食費は、税法上、帳簿書類に次のことを記録しておかなければいけません。

- 飲食のあった年月日

- 事業に関係のある飲食に参加した者の氏名及びその関係

- 飲食店の名称がわかる領収書

平成26年改正で接待飲食費を活用しやすくなったのは、嬉しいことですが、範囲が広がったことにより、以上の記録が必要になっています。また、接待飲食費が年間800万円まで損金にできると言っても、税金を払うか飲食代をお店に支払うかで、会社からお金が出ていくことには変わりがありません。

資金繰りが悪化しない範囲で、適切な飲食を心がけましょう。

まとめ

平成26年改正により、大企業も中小企業も接待飲食費として損金算入できる範囲が広がり、さらに活用しやすくなりました。

大企業にとっては、これまでは申請できなかった会食を行ったときでも、接待飲食費として節税につなげることが可能です。中小企業にとっても、接待飲食費が800万まで損金算入することが可能となり、節税効果も大きくなりました。

大切な接待の時には、1人当たりの金額が上限5,000円という決まりはありますが、積極的に活用しましょう。