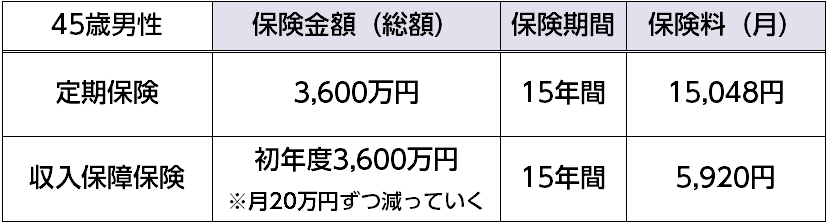

法人の事業保障というと、定期保険が最初に頭に浮かぶ方が多いかと思いますが、最近では収入保障保険で事業保障を備える企業が増えてきています。

収入保障保険と聞くと、個人保険のイメージが強く、法人でも掛けられることを知らない方がいらっしゃいますが、実は保険料の削減ができ、保険金受取時の会計上のメリットもあります。

本記事では、法人の事業保障を収入保障保険で備えることをおすすめする理由を3つご紹介していきます。ぜひ最後まで読んでください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1. 保険金を年金形式で受け取れるので、事業を安定化させられる。

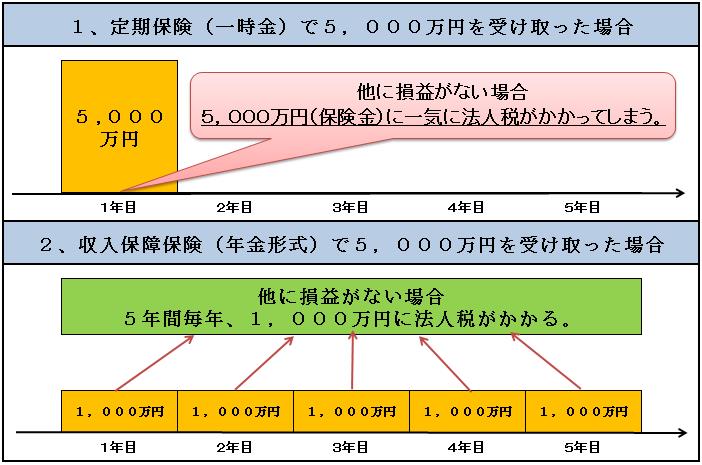

法人保険の死亡保険金は、法人の会計上『益金』に計上されます。

定期保険では死亡保険金を一時金で受け取りますが、収入保障保険では年金形式で受け取ることができるため、経営者や役員の死亡後も事業の安定化を図ることができるとされています。

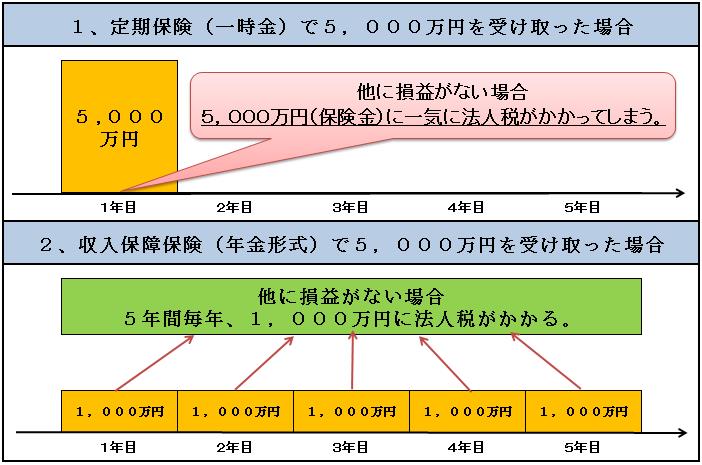

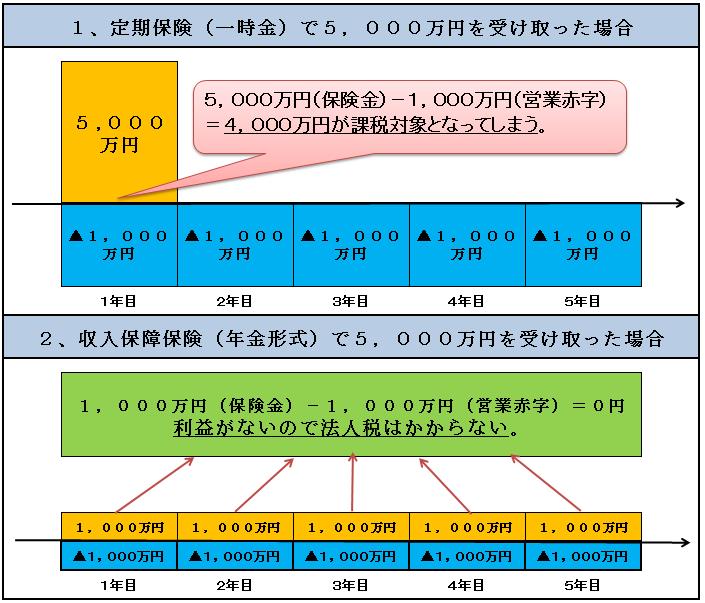

上図を見る限りでは、死亡保険金を一時金で受け取っても、年金形式で受け取っても、法人税は5,000万円に課税されると思われるかもしれません。

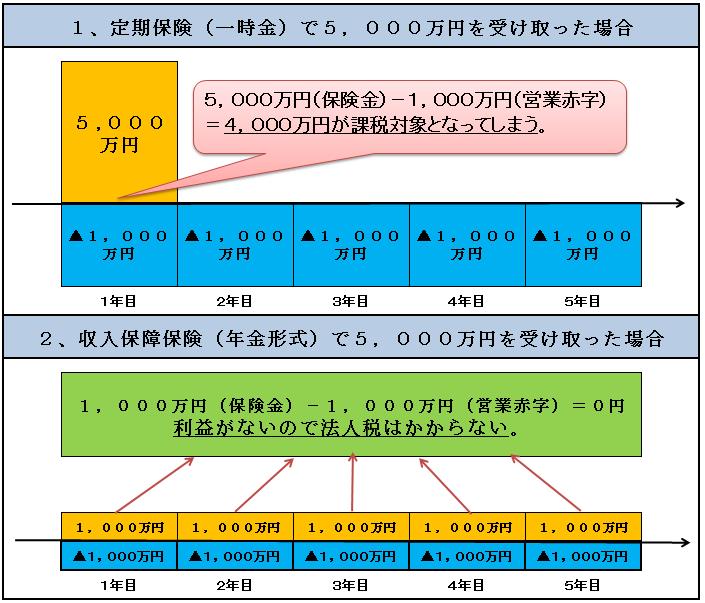

しかし、実際はキーマンである経営者や役員が死亡してしまった場合には、5年間ずっと事業がうまくいくというケースはなかなかありません。むしろ取引先との信用をキープすることが大変で赤字をどのようにカバーすればいいのかと頭を悩ませている会社の方が圧倒的に多いのではないでしょうか。

例えば、社長が死亡してから5年間ずっと1,000万円の営業赤字(営業損失)が続いていた場合

- 定期保険で5,000万円の死亡保険金を一時金で受け取ってしまうと、益金が一気に5,000万円計上されますので、法人税も一気にもっていかれてしまいます。そして、2年目以降は社長が死亡してしまったことで取引先との信用もなくなってしまい、売り上げが立たずに赤字が続いてしまいました。挙句の果てには、赤字が続いているために銀行からの融資も断られる可能性が高くなるので、お金が回らずに倒産なんていうことも珍しくはありません。

- 収入保障保険で、5,000万円を1,000万円×5年で受け取ると、益金は一気に計上されないので法人税が課税されにくい上に、会計上は経常収支赤字(経常損失)にはならないため、資金繰りが苦しいときでも銀行から融資を受けられる可能性が高くなるので、倒産を避けられるかもしれません。

よって、年金形式で保険金を受け取ることができる収入保障保険は事業保障として大変有効なのです。

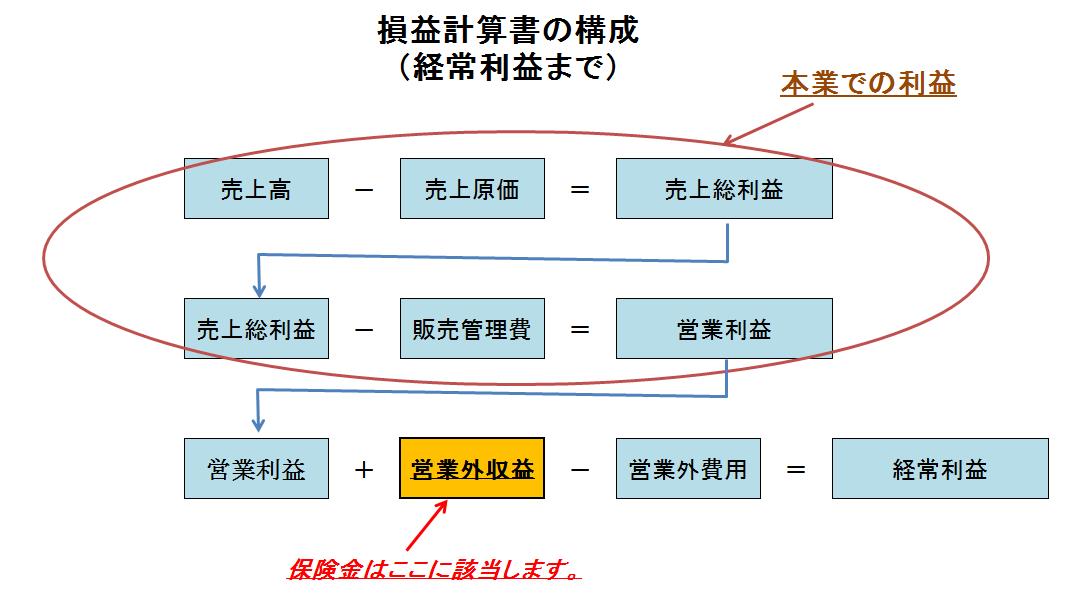

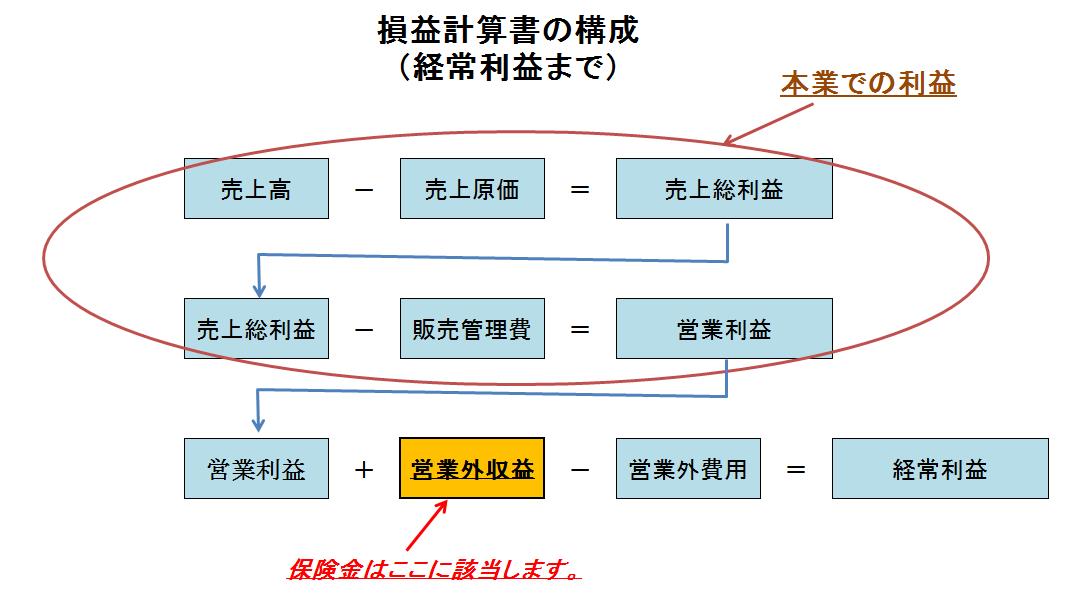

参考)保険金は営業外収益に該当します。

上図のように、営業外収益は本業の利益である営業利益と直接合算されて経常利益となります。

全業種の売上高営業利益率(営業利益÷売上高×100)は、平均で約5%といわれているので、営業利益を20倍した数字は売上ということを意味します。

例えば経常利益にダイレクトに関係する営業外収益が1,000万円ならば、その営業外収益は2億円の売上の価値に相当するということです。

つまり、社長が死亡しても、法人が保険金を毎年1,000万円が受け取れるということは、売り上げ2億円を毎年保障できているということです。

もちろん業種によっても売上高営業利益率は異なりますので保険金の価値は変わってきますが、目安として『保険金はその20倍売り上げ価値がある』という認識でいいと思います。

2. 借入金などに合わせて設計できる

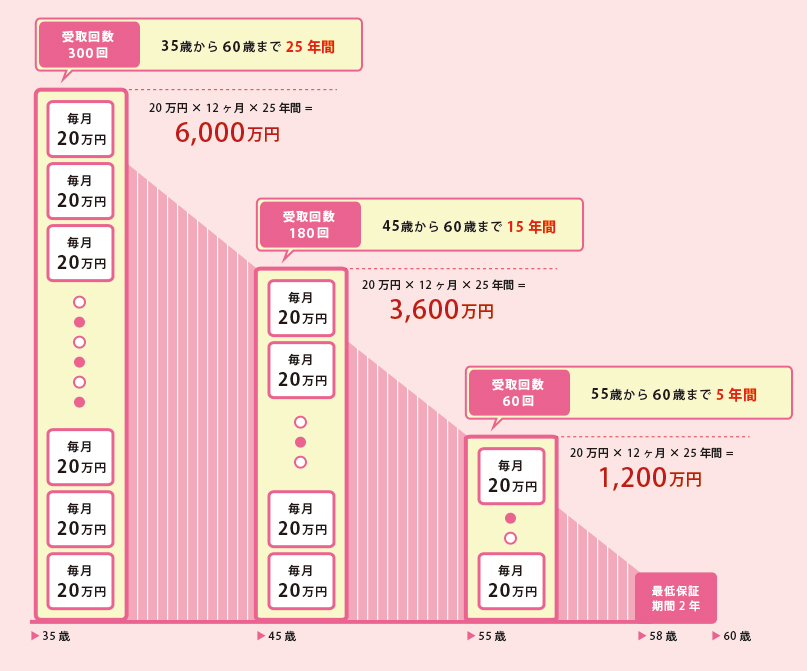

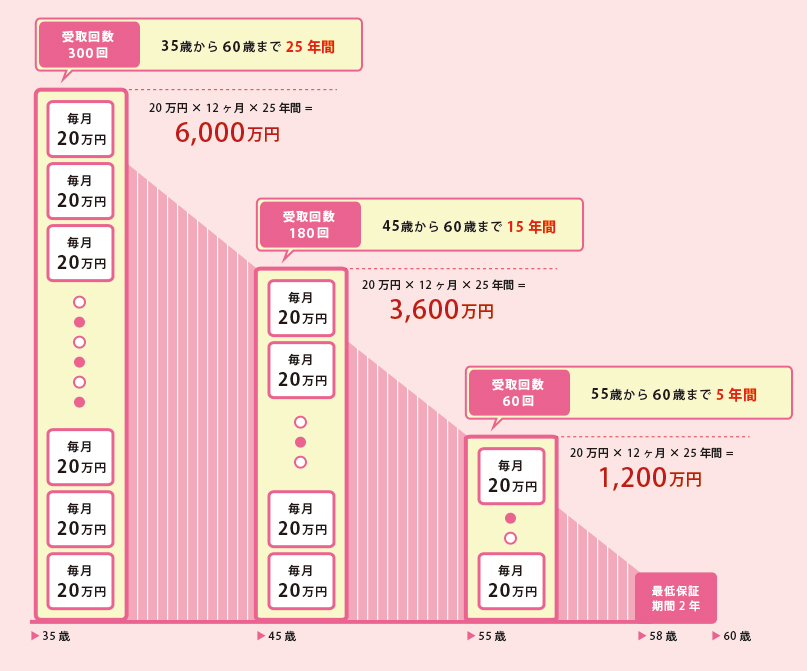

法人の収入保障保険は経営者が死亡した場合に、下図のように決まった期間まで一定額の保険金を毎年支払う保険です。

下図を見れば一目でわかりますが、保障は毎年減っていきます。

この逓減していく保障の仕組みを利用して、新規に借入をしたタイミングで収入保障保険に加入する方が多いです。

例えば、6,000万円借り入れをしても毎月いくらか返済をしていくので、時間が経てば借入額も減っていきますよね。よって、万一のときにこの借入を返済できるように保険を掛けるのならば、借入の残高が減っていくのと同じように借入返済に必要な死亡保障も減っていきます。

もしも、最初の借入と同額の死亡保障の定期保険に加入してしまうと収入保障保険に比べて保険料も無駄になってしまいます。最近では物価上昇に合わせて保障額が変動するタイプや非喫煙体割引で非常に安価なタイプの収入保障保険もあるので、これから事業保障をお考えの方は是非参考にしてみてください。

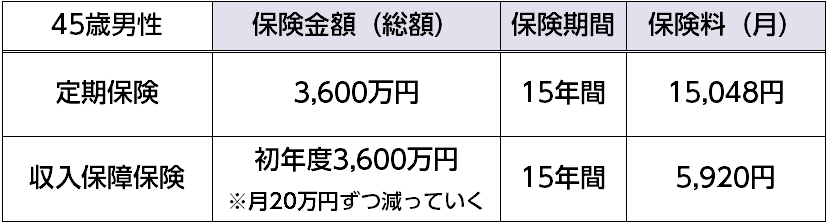

3. 定期保険と比べると保険料が割安

収入保障保険は、保障が毎年逓減していくので、同じ保険金額ならば定期保険と比べると保険料が割安です。

保障が少しずつ逓減していくので、その分保険料が安くなっています。

上図の例では、定期保険から収入保障保険に見直した場合、毎月9,128円(年間109,536円)の保険料のコストダウンが実現できることになります。

この金額が10倍の3億6,000万円の規模であれば、毎月91,280円(年間1,095,360円)のコストダウンになります。

4. 法人の収入保障保険のデメリット

ここまでは法人で収入保障保険を活用するメリットの部分をお伝えしてきましたが、ここからは収入保障のデメリットの部分にも触れたいと思います。

- 借入金の返済が滞ってしまい、借入金が減らない場合は借入金が減っていないにも関わらず保障は減ってしまうので、万一のときに保険金で借入金を返済しきれなくなってしまう。

- 収入保障保険に加入したときよりも事業の拡大などで必要な運転資金が大幅に増加している場合、事業保障として必要な金額は増えているにも関わらず保障額は減っていくので、万一の時に保険金が出ても事業を安定させられない。

この2点がデメリットです。

借入金の返済などは思うようにできないこともありますので、少し保険金額を大きめに設計して加入した方が無難かもしれません。

まとめ

法人で収入保障保険を活用すると、保険料のコストダウンになる上に、もしものときの保険金受取でも事業保障として給付されます。

しかし、借入の返済が思うようにできていない場合や、事業拡大で事業保障が不足してしまう場合もあります。そのようなリスクも考慮して、少し大きい金額で加入することをおすすめします。