※(2020年10月17日追記)この記事における法人保険の保険料の税務上の扱い、契約例に関する記載内容は、旧ルールを前提としております。最新のルールについては「法人保険の損金算入ルールを分かりやすく解説します」をご覧ください。また、新ルールを踏まえた法人保険の最新の活用法については「法人保険|会社のお金の問題解決に役立つ最新6つの活用法」をご覧ください。

経営者の皆様は、「低解約返戻金型定期保険」という保険の名前を聞いたことがあると思います。ただ、具体的にどのような保険商品なのか、どのように役に立つのか、ということについて、よく分からないのではないでしょうか。

結論から言えば、「低解約返戻金型定期保険」は、低いコストで退職金を準備するのに向いている保険で、それに尽きます。しかし、デメリットも大きく、予めそのデメリットを理解して加入しないと、取り返しのつかないダメージを受けるリスクがあります。

この記事では、法人向けの「低解約返戻金型定期保険」について、その原型である「長期平準定期保険」と比較しながら、活用法とそのメリット、デメリットについて、分かりやすく説明します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1. 低解約返戻金型定期保険は「長期平準定期保険」の仲間

法人向けの「低解約返戻金型定期保険」はもともと、「長期平準定期保険」にアレンジを加えたものです。なので、「長期平準定期保険」との比較で理解するのが最も分かりやすいです。

そこで、まず、「長期平準定期保険」について簡単に説明しておきます。

長期平準定期保険とは、保険期間が数十年と長く、その間の死亡保険金の額がずっと同じ額の(平準の)定期保険です。

保険料の1/2が損金に算入されるため、よく「節税商品」と言われてきました。

また、解約するとお金(解約返戻金)が受け取れるため、資金の積立や、赤字の穴埋めに役立つと言われてきました。

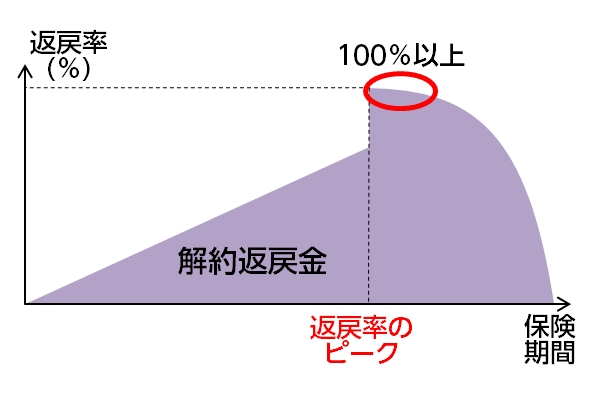

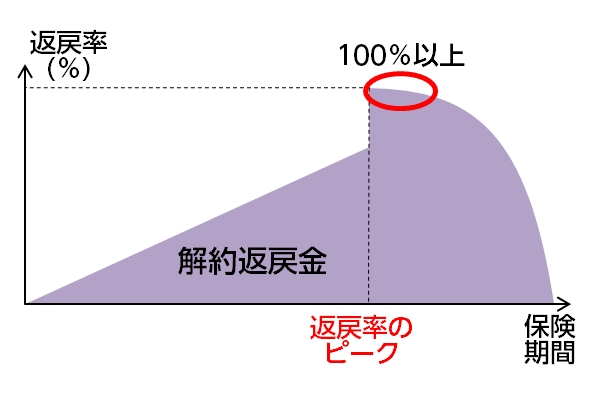

解約の時には返戻金があり、その金額にはピークがあります。ピーク時に解約すると、解約返戻金として、保険料のほぼ全額が返ってきます。解約返戻金のピークは30年後くらいとかなり遅い時期に設定されていて、しかもピークが長い間続くという特徴があります。

また、「契約者貸付」といって、急にお金が必要になった時には解約返戻金の90%程度の額を、年利3%程度で迅速に借りることができます。

長期平準定期保険の活用法は、以下の通りです。

- 保険料の1/2を損金算入して法人税の負担を抑える

- 解約返戻金を退職金等の資金や赤字の穴埋めに充てる

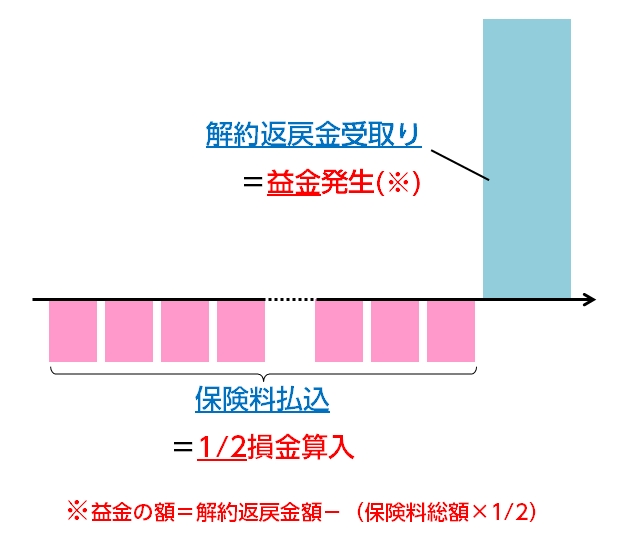

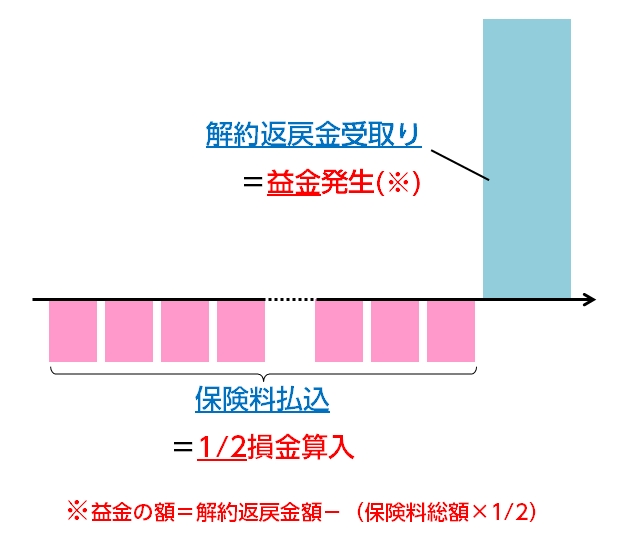

保険料を支払うと、その1/2の額が損金に算入されます(残りの1/2の額は資産計上)。そのため、保険料を支払っている期間中は法人税の負担が軽くなります。

ただし、これはいわゆる「課税の繰り延べ」です。

どういうことかというと、長期平準定期保険は解約すると解約返戻金を受け取れます。解約返戻金の返戻率は、タイプによっては、60~70歳の頃に保険料総額の100%を超えることがあります。

そして、解約返戻金額から保険料総額の1/2を差し引いた額が益金に算入されます。

解約返戻金は、退職金等の資金等に充てることができます。

また、解約返戻金を受け取ると益金が発生するので、赤字の穴埋めに充てることもできます。

特に、長期平準定期保険は解約返戻金の返戻率のピークが長いので、退職金と赤字の穴埋めの両方に役立つと言われてきました。

ただし、2017年4月以降、保険会社各社がこぞって解約返戻金の返戻率を引き下げたため、それ以来、特別なタイプを除き、人気が急落してしまいました。

そして、低解約返戻金型定期保険は、今なお長期平準定期保険で人気のある特別なタイプの一つです。

2. 低解約返戻金型定期保険とは

低解約返戻金型定期保険は、長期平準定期保険の特別なタイプの一つで、以下の2つの特徴があります。

- 解約返戻金の額が、ピークまでの間は低く抑えられている

- 保険料が長期平準定期保険より割安である

以下の契約例をご覧ください。解約返戻金は途中まで低く抑えられていますが、30年後のピーク時にいきなり跳ね上がります。そして、解約返戻金がピーク前まで少ししか受け取れない代わりに、保険料の額が長期平準定期保険よりも低く設定されています。

3. 低解約返戻金型定期保険のメリット

低解約返戻金型定期保険のメリットは、法人税の負担を抑えながら退職金を効率よく準備できるということに尽きます。

返戻率のピークは、ちょうど退職金を受け取るくらいのタイミング、つまり60代~70代くらいに設定されています。

そして、加入年齢、性別によっては、返戻率がピークに100%を超えるものも珍しくありません。

たとえば、A生命の低解約返戻金型の場合、30歳男性だと、ピーク(36年後)の返戻率が約115%になりますが、ピーク前年(35年後)の返戻率が約75%と、極端に抑えられています。

返戻率のピークまで待てば、保険料の総額より15%も増えます。

解約返戻金のピーク時までに解約せず毎年の保険料を支払い続けることができれば、保険料総額を上回る解約返戻金を受け取れるのです。

そして、それを経営者の退職金の資金にできるわけです。

4. 低解約返戻金型定期保険のデメリット

デメリット1. 解約返戻金のピークが来る前に解約すると損をしてしまう。

低解約返戻金型定期保険のデメリットは、ピーク前に解約すると損をすることです。

上でお伝えしたA生命の低解約返戻金型定期保険の場合、ピーク前に解約すると25%も損をしてしまうので、よほどのことがない限り途中解約しないことが重要です。

なので、このタイプが向いているのは、毎年余裕を持って支払える額で、着実に退職金を積み立てたいという法人です。

デメリット2. 急なビジネスチャンスに契約者貸付を受けられる額が少ない

低解約返戻金型定期保険も長期平準定期保険と同様、契約者貸付の制度が利用できます。

しかし、貸付金の額は解約返戻金の額を基準に計算されるため、長期平準定期保険の場合と比べて、低い金額しか借りられません。

まとめ

低解約返戻金型定期保険のメリットは、解約返戻金のピークまでに保険料全額を支払うことができさえすれば、長期平準定期保険よりも低いコストで退職金を準備できるということに尽きます。

その反面、長期平準定期保険よりもメリットが弱くなってしまう割にデメリットが強くなってしまいます。特に、解約返戻金のピークが来る前に解約してしまうと大損をしてしまうというリスクがあります。

したがって、保険料を長期にわたって支払い続けられる確実なキャッシュフローの見通しがあることが、加入の大前提です。その確実性に不安が少しでもあるならば、加入はおすすめできません。