個人事業を営まれていると、一度は「法人化した方が節税できるのではないか」と考えますよね。

しかし、法人化することで

- 社会保険料の負担が発生してしまう

- 経費に算入づらくなる

- 税理士の顧問料がかかる

というようなデメリットを考慮すると、果たして本当に「法人化」すべきなのか悩んでしまうのではないかと思います。

実は、そのとおりで、すべての個人事業主の方が法人化して節税できるわけではありません。

ここでは、個人事業主の方が法人化をして節税ができるケースとできないケースをご紹介いたしますので、ご自身が本当に法人化すべきかどうかの参考にしていただければと思います。

法人化することで節税できるケースでは個人事業主のままでいるよりも、法人化した方が手元に残るお金を2倍以上にすることも可能ですので、是非最後まで読んでご検討ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1. 現在は法人税率の引き下げが顕著な時代

ここ数年で個人事業主の方が法人化することが大きく増えてきている印象を私は受けています。実際に私のお客様でも実際に多くの方が法人化しておりますし、コンサルを行っていく中で法人化した方がメリットが大きいと気づかれて法人化されたお客様もいらっしゃいます。

その一番大きな要因は法人税が下がってきていることでしょう。

平成30年4月現在、法人税率は、原則23.2%ですが、資本金の額が1億円以下の中小法人の場合には15%ないし19%と軽くなっています。詳しくは「法人税率の推移」(財務省HP)をご覧ください。

昔のように利益の半分以上が、法人税で消えてしまうというようなことはなくなりました。よって、この法人税率が低下していることを利用して、法人化しているお客様が多いのです。

しかし、社会保険料負担の増加や税理士報酬の増加などの懸念される事柄もあります。これらの要因を踏まえながら、法人化することで節税が行えるケースを1つ1つ解説していきます。

2. 個人事業主が法人化することで節税できる4つのケース

個人事業主が法人化することによって、ただちに節税できるケースは以下の4つです。

- 課税される所得金額が900万円を超えるケース

- 業績に波があり大きな赤字が発生しうるケース

- 不動産経営を行うケース

- 相続税を行うケース

2.1. 課税される所得金額が900万円を超えるケース

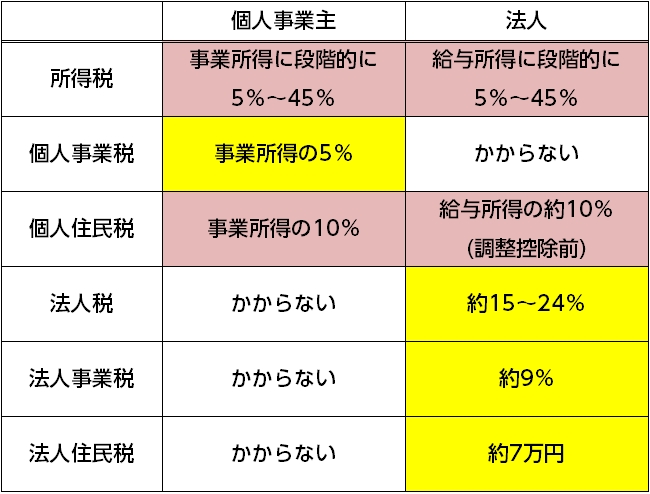

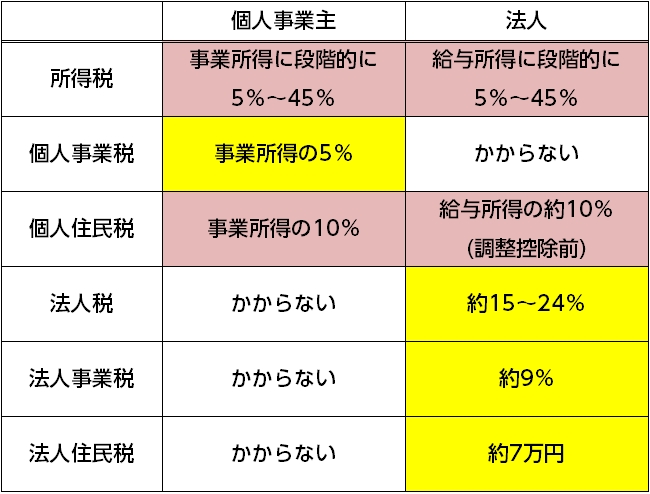

個人事業主と法人ではかかる税金が異なりますので、下図に簡略化したものをまとめました。簡単にまとめたものですので、小数点以下は四捨五入しています。あくまでイメージとして捉えてください。

個人事業主と法人で、共通してかかる税金はピンク色(所得税・住民税)、独自にかかる税金は黄色(個人事業主:個人事業税、法人:法人税・法人事業税・法人住民税・3つ合わせて法人実効税率)としました。この色だけを見ると個人事業主の方がかかる税金は少なそうです。

しかし、個人事業主と法人では個人の所得の種類が異なります。

- 個人事業主の所得=事業所得=総収入金額-必要経費

- 法人の所得(個人)=役員報酬(給与所得)=給料の額 - 給与所得控除額

- 法人の所得(法人)=経常利益(法人税の課税対象)

個人事業では単純に儲けが所得に直結していますが、法人では個人の所得と法人の所得に別れています。

法人の場合は個人と法人の所得の分配次第でかかる税金が変わってきますので、個人の所得と法人の所得の割合によっては個人でかかる税金も法人でかかる税金も少なく済むことが可能です。そして、事業所得と給与所得では、その所得からなかったことにしてくれる金額である「控除」額も異なります。あとで解説いたしますが、給与所得の方が控除を大きく受けられるので、実際に課税される所得が少なくカウントされます。

やっと表題の件までたどりつくことができましたが、個人事業主と法人どちらが得なのかという議論の中で、法人化した方が得だと言える分岐点がこの事業所得が900万円以上のときなのです。

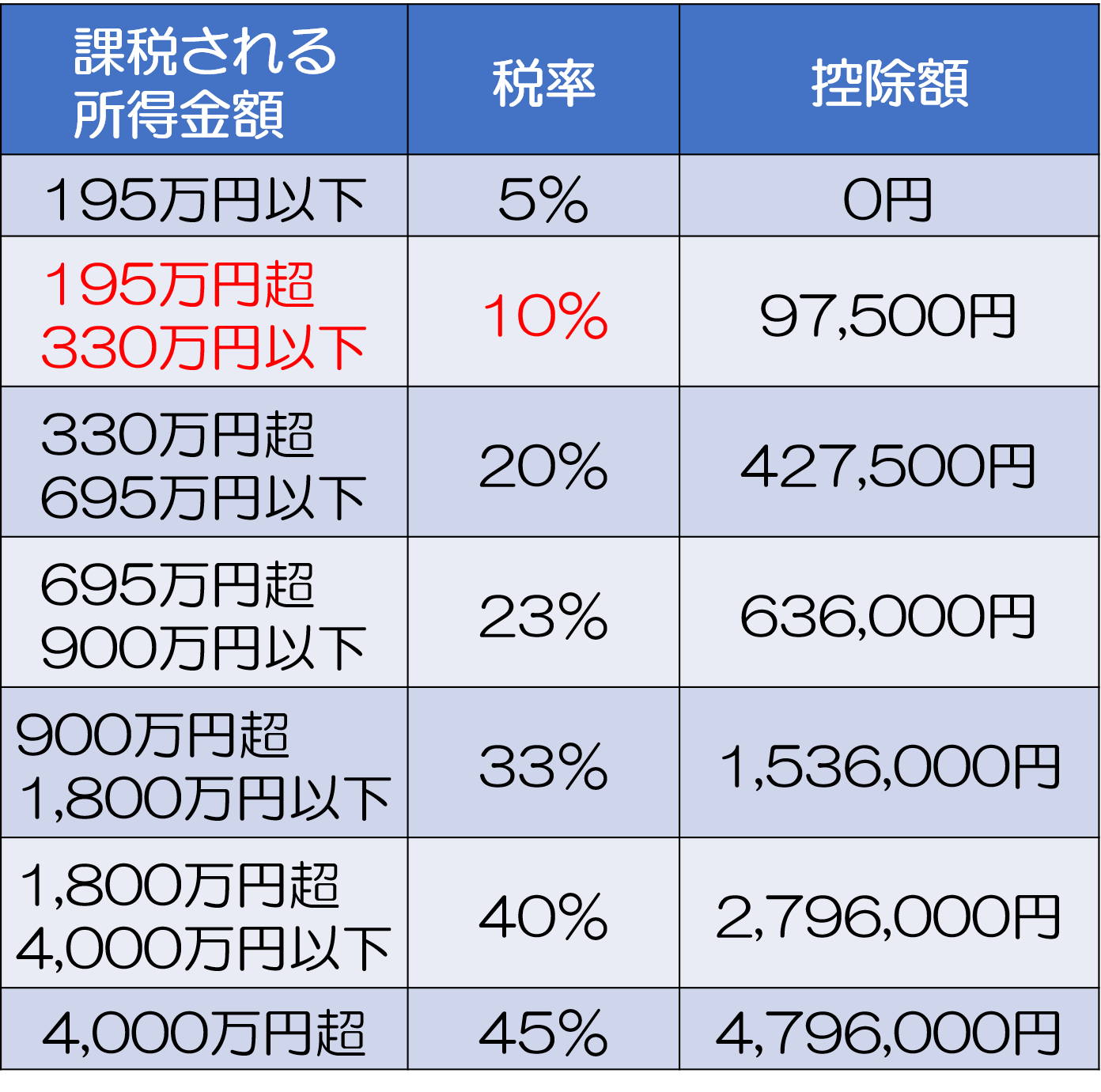

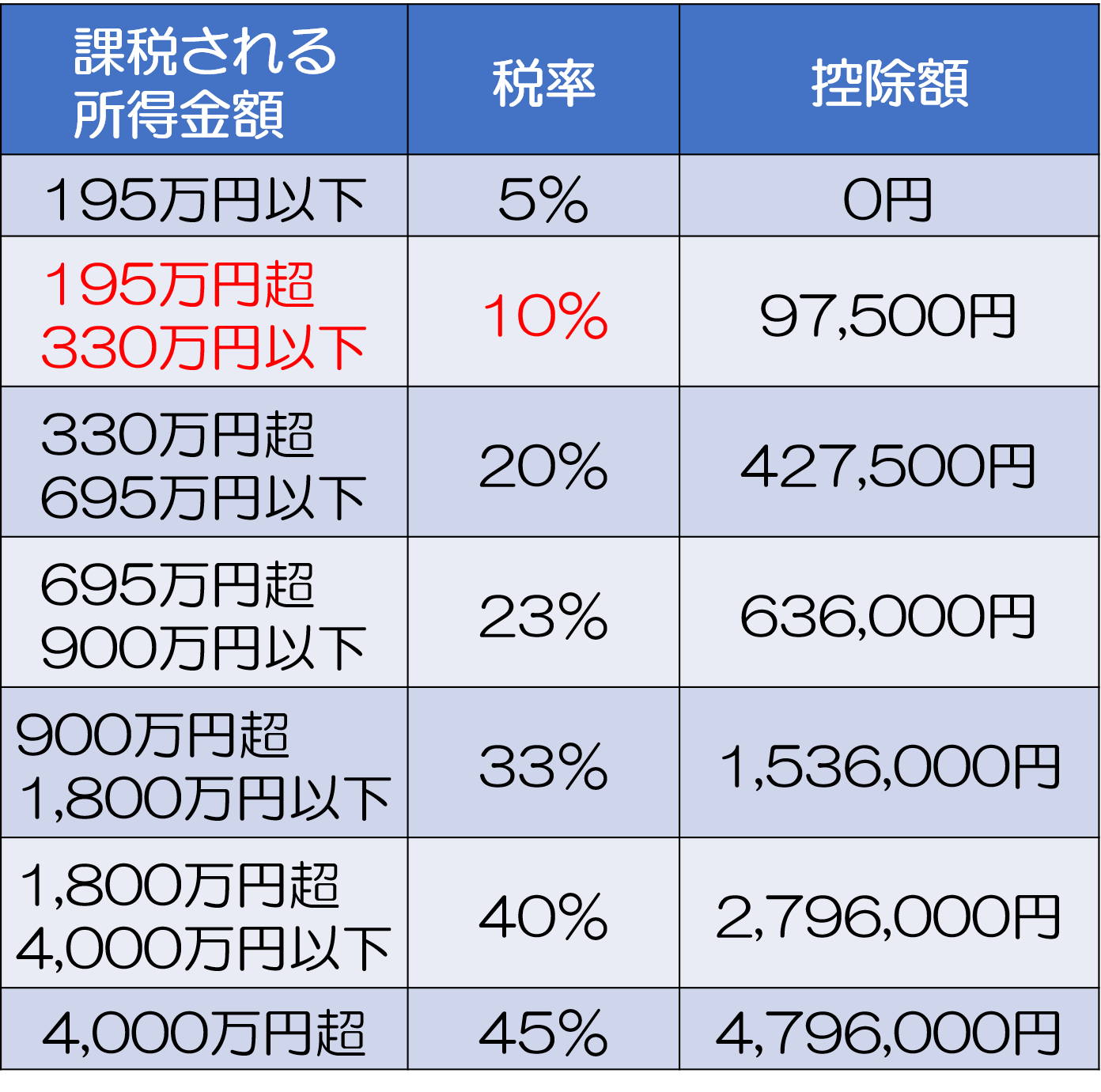

下図は、所得に応じてかかる所得税の税率です。

下から三段目の900万円を超え1,800万円以下の税率が33%になっているのがわかります。所得税率が33%を超えてしまうと所得税はより多く納税しなければならないので、事業所得900万円が法人化する損益分岐点と判断できる根拠の1つです。

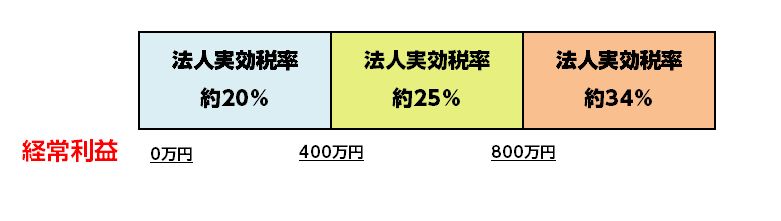

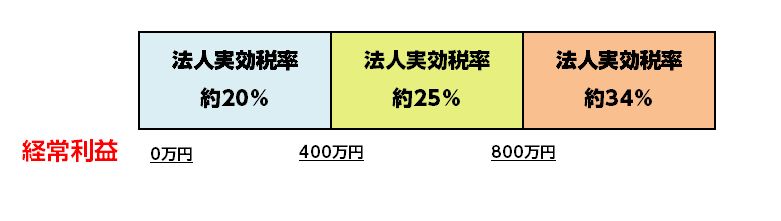

一方で、法人の実効税率は、下図の通りです。

経常利益が0~400万円以下の場合は約20%です。よって、事業所得が900万円を超えるようであれば、経常利益を400万円以内に設定して法人税を納税した方が税金は少なくなることがわかります。

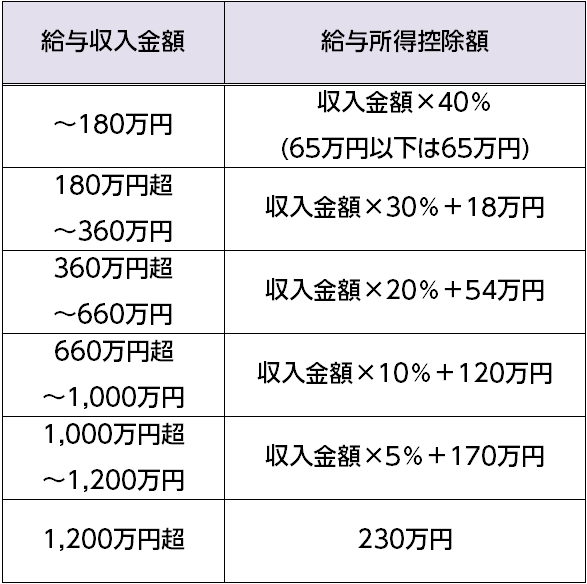

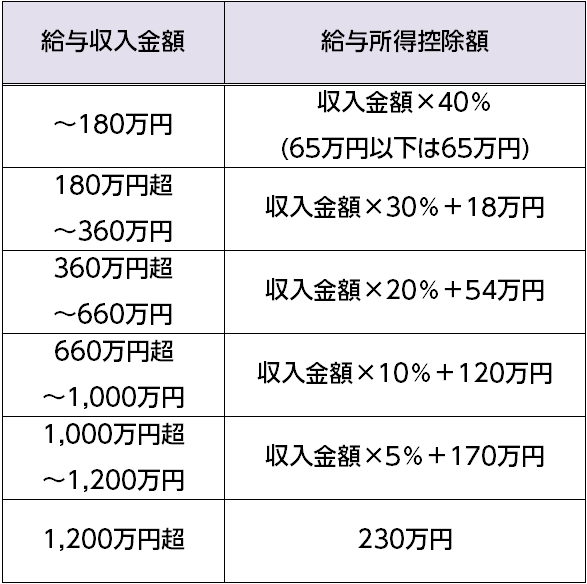

また、役員報酬(給与所得)とすることで給与控除を活用することができます。

このように給与所得にすることで、個人事業主では受けることのできない控除を受けることができます。

例えば役員報酬を年収500万円に設定した場合は約154万円の控除を受けることができます。個人事業主の場合は、青色申告での年間65万円の控除がありますが、給与所得控除ほど多くの金額を控除ができていないことわかると思います。

それでは実際に、個人事業主のままの場合と法人化した場合の手元に残るお金を計算してみましょう。

個人事業主の場合

1500万円の収入-必要経費600万円=事業所得900万円

青色申告と仮定すると、事業所得900万円-120万円(所得税)-80万円(住民税)-85万円(社会保険料)-31万円(個人事業税)=584万円

法人化した場合

900万円の利益を400万円の法人経常利益と500万円の役員報酬(給与所得)に分けたと仮定すると、

400万円(経常利益)-97万円(法人税)-65万円(社会保険料会社負担分)=238万円(法人手取り)

500万円(役員報酬)-15万円(所得税)-25万円(住民税)-65万円(社会保険料)=395万円(個人手取り)

法人手取り+個人手取り=238万円+395万円=633万円

個人事業主の場合の手取り-法人化の場合の手取り=584万円-633万円=-49万円

よって、法人化した方が49万円もより多くお金を残すことができています。しかも、法人化したことで社会保険が厚生年金・健康保険と手厚くなっています。

個人事業主の場合は国民年金・国民健康保険ですが、法人では厚生年金・健康保険となります。

厚生年金の方が将来より多くの年金を受け取ることができます。さらに、健康保険は傷病手当金という大きな病気やケガで1年6カ月間だけは給与の約6割(月額上限約25万円)を健康保険制度が保障してくれます。

このように事業所得が900万円以上の場合であれば、法人化することで手取りの金額だけでなく保障の点でも有利になっていることがわかります。ただし、法人化する費用や税理士報酬などを加味すると法人化初年度に関しましては、10万円程度しか得はできません。よって、この事業所得900万円が法人化の損益分岐点だと考えています。

事業所得が900万円未満でも法人化するメリットはありますが、900万円未満ですと所得税率がさほど高くないのです。また、生活費を確保するために役員報酬を一定の金額以上に設定すると法人化しても節税のメリットが小さいです。そして、社会保険料負担の増加や税理士などの費用までかかってしまうため、法人化してもメリットが少ないかあるいは損をしてしまう可能性もあります。

一方で、事業所得が900万円を超えているのであれば、法人化するメリットは大きいと思います。特に、事業所得が2,000万円を超えている方であれば、法人化しているからこそできる節税がありますので、法人化は前向きに検討すべきでしょう。

2.2. 業績に波があり大きな赤字が発生しうるケース

業績に波があり大きな赤字が発生する可能性がある場合は、法人化をすることで節税がしやすい可能性が高いです。

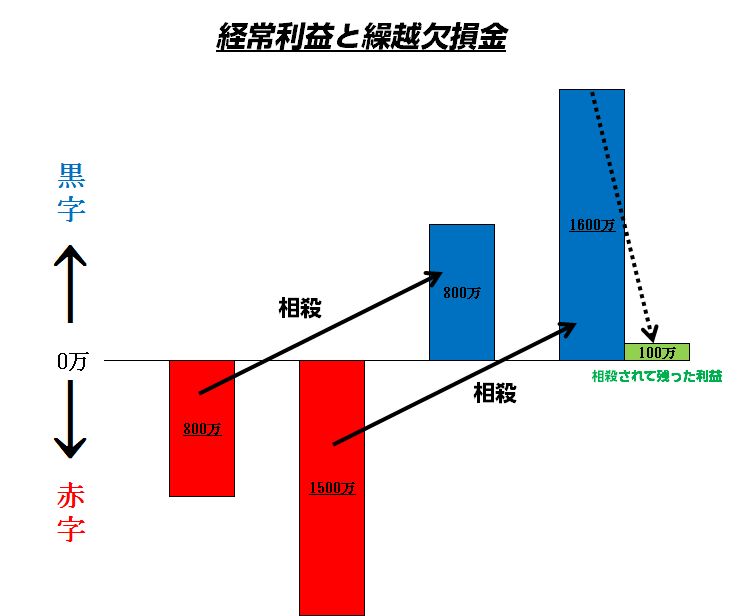

それは「繰越欠損金」の繰り延べ期間の違いにあります。

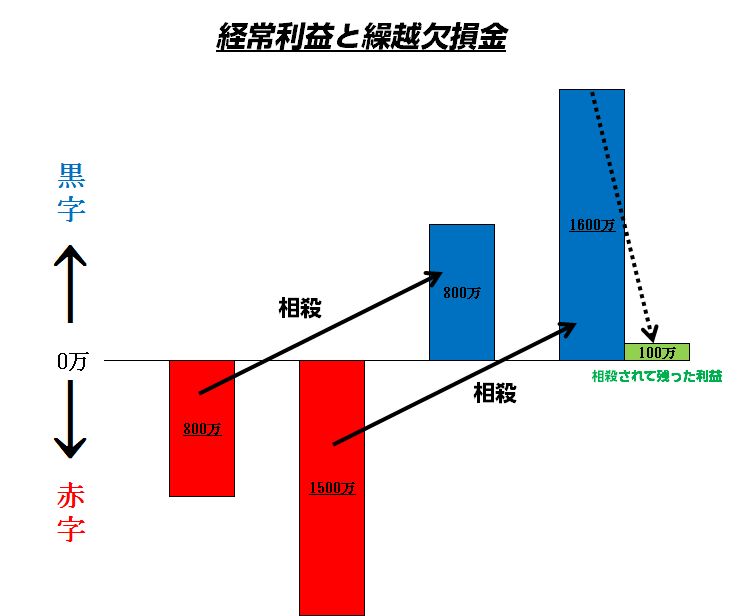

繰越欠損金とは、要は赤字になった分を将来の利益から控除できるものです。

今期100万円赤字になって、翌年100万円の黒字になったら、今期の赤字100万円で翌年の利益100万円を相殺することができるというものです。

一度支払った税金は戻っては来ませんが、一度計上した赤字は将来の利益から控除できるとのです。

ただし、繰越欠損金の繰越期間は個人事業主と法人で異なります。

- 個人事業主:3年間(青色申告をしている場合に限る)

- 法人:9年間(平成27年度分から)

法人の場合、平成26年以前の繰越欠損金は7年までしか繰越できませんので、2016年の場合でしたら2009年度の赤字は、2016年までしか繰り越すことができませんので、ご留意ください。

法人は9年間も赤字を繰り越せるので、業績に波がある企業でしたら法人化することで将来の利益を赤字で相殺して法人税負担を軽減することができるのです。個人事業主では3年しか繰越ができないため、3倍もチャンスが少ないことになります。

2.3. 不動産経営を行うケース

不動産経営を行う場合は法人化をおすすめします。

サラリーマンの方でも不動産を購入して他人に貸していれば収益が生まれますので、節税のために法人をもってる方もたくさんいらっしゃいます。

不動産経営の場合は3つの観点で法人化するメリットがあります。

- 不動産を売買して、利益が発生しても法人税という軽減が図られている低い税率で済んでしまうため。

- 法人で不動産の管理料を計上することで、個人での不動産所得を減らすことが出来る。

- 法人で不動産購入した場合は不動産の減価償却でキャッシュは回っているが、税金はほとんど支払わなくてよくなるということ。そして、その赤字は将来に繰越できる。

不動産は売却をして利益が出た場合は、個人では譲渡所得となり、高い税負担を負うこととなります。しかし、法人で不動産を所有している場合は不動産の売却益は法人税の対象ですので、ここでも税負担の差が生まれます。譲渡所得は分離課税制度という他の所得とは合算せずに独自に税率がかかる仕組みになっています。

- 5年以上所有をしている不動産の売却益=長期譲渡所得・・・課税長期譲渡所得金額×15%+住民是5%=合計20%

- 5年未満所有をしている不動産の売却益=短期譲渡所得・・・課税短期譲渡所得金額×30%+住民税9%=合計39%

このほかに売却の時期によっては復興特別所得税が2.1%ほどかかります。一方、法人税は経常利益に応じて20~34%ですので、この数字だけを見ると短期の売却でなければ税負担は変わらないと思われるかもしれません。

しかし、法人での利益は他の損益と通算しますので、利益が他の損失と通算で貴て税負担を下げることもできます。

そして、不動産を法人で取得する大きなメリットは、不動産を購入したばかりのころは、不動産の減価償却が計上できるため、キャッシュは残りますが、赤字になりやすくなり、繰越家損金を作ることができます。

将来は、減価償却費はほとんど計上できなくなる一方で、築年数があがることで空室リスクや賃料の低下リスクが増して、さらに修繕費がかかることから、キャッシュはなくなっていきますが、利益はでやすくなってしまいますので、当初の減価償却費の計上による赤字を将来の黒字に繰越できれば相殺が可能です。

このように不動産経営では、ある程度計画的に資金の流れが読めるため、法人化でのメリットは十分あると言えます。

2.4. 相続税を軽減したいケース

上記の不動産もそうですが、法人で資産を所有することで、個人の資産を法人に移行することができます。

法人の価値は株価ですので、いくら法人が資産を持っていても、その株価さえ下げることが出来れば、資産を法人で圧縮した形で相続人にバトンタッチすることができます。よって、相続税の負担まで軽減したいという方には、法人化することもおすすめします。

注意点:交際費の計上上限を確認しましょう。

法人化で節税ができると感じてくださることは非常に喜ばしいことなのですが、交際費に関しては、個人事業主は上限なく交際費を計上できるます。この点では、法人よりも個人事業主の方が優位性があります。法人では損金で落とせる交際費の定義も細かいですし、年間800万円までしか交際費を計上できないという縛りもありますので、慎重に法人化をご検討ください。

まとめ

事業所得が900万円を超えれば法人化はおすすめです。

それは実際に個人事業主でいるよりも法人化したことでより多くのキャッシュを残せるからです。そして、社会保険にも加入できることで厚生年金・健康保険の手厚い保障を受けることもできます。

さらに、所得税だけでなく、相続税などの税負担を軽減したい場合にも法人化することが有効で、特に不動産経営をされている場合は有効な手段となります。しかし、交際費などの上限は法人では800万円までしか損金にできないので、交際費の割合が高い会社では法人化するメリットは少ないくなってしまいます。