遠い地域への出張が多い会社の経営者の方は、出張手当の制度が節税に役立つということを聞いたことがあると思います。

出張手当は、役員の方や従業員の方が遠くへの出張の際に、予め決まった額をその人に支払うものです。

この制度を採用することで、会社にとっては法人税や消費税の節税に大いに役立つだけでなく、社会保険料の節約にもなります。その上、あなたや役員の方や従業員の方の個人の所得税の節税にもなり、手取りも増やすことができます。

非常にメリットが大きく、多くの会社が導入している制度なので、是非とも整備することをおすすめします。ただし、導入に際しては気をつけなければならないポイントがあります。

この記事では、出張手当の制度を整えることのメリットと、その際に注意していただきたいポイントについてお伝えします。出張手当の制度を導入して効果的に節税をするのに役立つ内容になっておりますので、是非最後までお読みください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|出張手当とは

出張手当で節税!会社も従業員も得する一石二鳥の取り組みを税理士が解説

出張手当とは、役員の方や従業員の方が出張の際に、その人に対して、交通費・宿泊費以外にかかる食事代や雑費等の経費を実費精算するのではなく、予め決められた額を支払うものです。

なお、出張とは、だいたい、100kmを超える遠距離の移動をする場合や、宿泊が必要な場合をさすと考えていただければ結構です。

出張手当は、後でお伝えするように、支給する側の会社にとっても、受け取る側の個人にとっても、節税等のメリットが非常に大きいです。そのため、以下のように、かなり多くの会社が導入しています。

※いずれも産労総合研究所『2017年度国内・海外出張旅費に関する調査』より

【日帰り出張に出張手当を導入している会社の割合(規模別)】

- 全体:86.8%

- 1,000人以上:88.0%

- 300~900人:78.8%

- 299人以下:91.7%

【宿泊を伴う出張に出張手当を導入している会社の割合(規模別)】

- 全体:91.4%

- 1,000人以上:94.0%

- 300~900人:84.6%

- 299人以下:94.4%

このように、非常に多くの会社が出張手当の制度を採用しています。そこで、まず、出張手当の制度を導入することでどんなメリットがあるか、会社にとってのメリットと、受け取る個人の側にとってのメリットをそれぞれお伝えします。

1.出張手当の制度を導入するメリット

出張手当の制度は、会社にとっても、受け取る個人の側にとっても、両方にとってメリットが大きいものです。

【会社にとってのメリット】

- 法人税等の節税になる

- 消費税の節税になる

- 社会保険料の負担を増やさずに従業員の手取りを増やせる

【個人の側のメリット】

- 所得税等がかかることなく手取りが増える

- 社会保険料がかからない

以下、それぞれのメリットについて説明します。

1.1.会社にとってのメリット

1.1.1.法人税等の節税になる

出張手当は、出張の際にかかる食事代や、待機時間の喫茶代や、細かな交際費や諸々の雑費について、いちいち費目を問わず一律に支給するものです。それらのお金は、本来、費用として扱うことが難しいものです。なぜなら、いちいち会社に申告し請求することが面倒だし、業務との関連性を厳密に説明しにくいからです。したがって、会社の損金にしにくいと言えます。

しかし、出張手当として支給することで、そういうこまごまとした費用を損金にしやすくなります。つまり、損金として落としにくいものが、会社の業務のために支出される費用として損金に算入されます。

したがって、その分、法人税の節税になります。

1.1.2.消費税の節税になる

法人税以外に、消費税の節税にもなります。

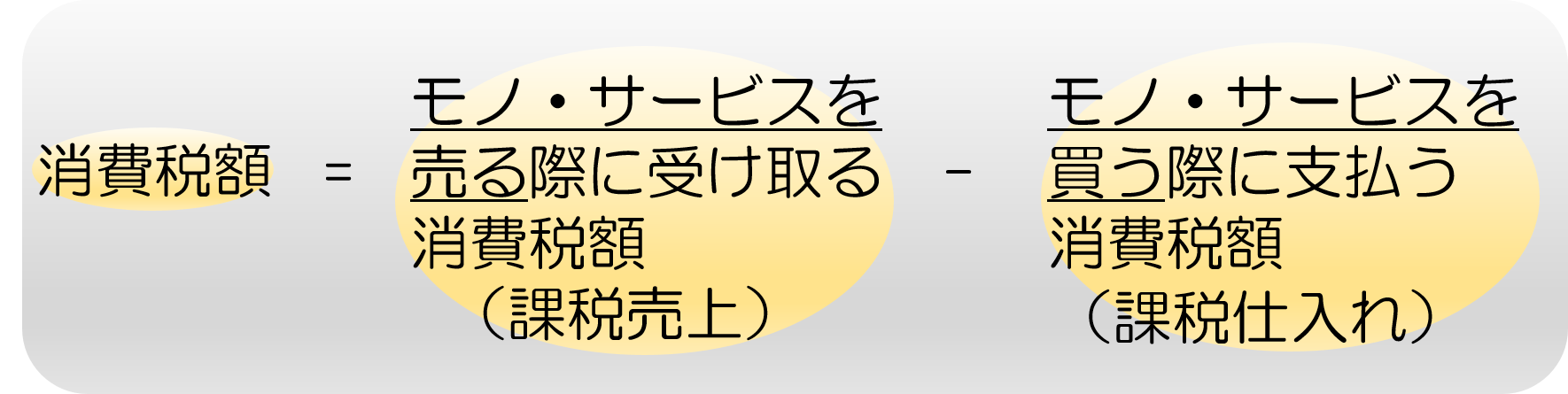

どういうことなのか、ここで消費税のしくみについて簡単に説明しますと、消費税は間接税、つまり、消費者が会社等の事業者に一旦支払ったものを、事業者が国に納税するという方式をとります。

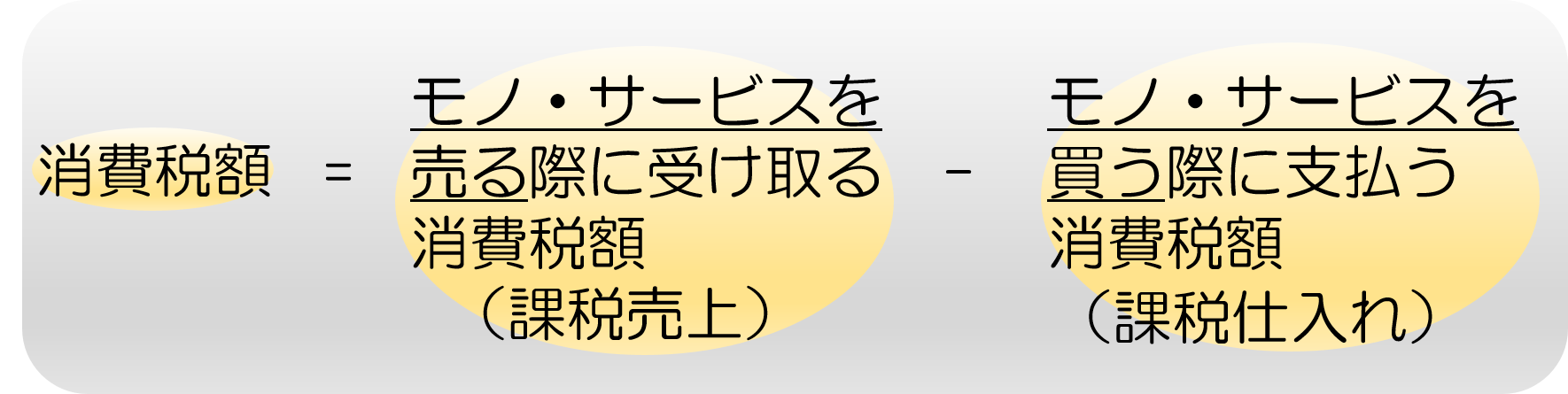

そして、消費税の計算は、イメージとしては、事業者がモノやサービスをお客様に売った時に受け取った消費税の総額から、物やサービスを買った時に支払った消費税の総額を差し引いて計算します。

モノ・サービスを売って代金を受け取ることを「課税売上」、モノ・サービスを買って代金を支払うことを「課税仕入」と言います。

出張手当は、会社にとって、外から交通費や宿泊費や食事代といったモノ・サービスを買う費用とみなされるので、「課税仕入」にあたります。そのため、出張手当を支給すると、そこに含まれる消費税分の額(8%/108%)だけ、消費税の節税にもなるのです。

これがもし「出張手当」でなく「給与」として支給してしまうと、「課税仕入れ」にあたりません。なぜなら、会社を人の体にたとえると従業員はその一部、つまり手足と同じだからです。従業員の働きに対して給与を支払うのは「モノやサービスを買った」とは言えず、内輪でのお金の動きにすぎません。したがって、「課税仕入」ではないので「課税売上」から差し引くことができず、その分、国に対して消費税を余計に支払わなければならないことになってしまいます。

なお、ここで注意していただきたいのですが、これが「営業手当」だと給与になってしまいます。従業員の営業活動への対価として支払うもので、給与の性格が強いからです。

出張手当という名目であれば、あくまで従業員が外に対して支出する経費に充てるものなので、給与損金にならないということです。

1.1.3.社会保険料の負担を増やさずに従業員の手取りを増やせる

出張手当は、上述のように給与扱いされません。したがって、給与の額を基準に計算される社会保険料もかかりません。

社会保険料は通常、会社と個人とで半分ずつ負担するものですが、この負担がないというのは、会社にとっても個人にとっても有益なことです。

1.2.個人の側のメリット

1.2.1.所得税等がかかることなく手取りが増える

出張手当は給与扱いではありません。したがって、給与所得として扱われないため、所得税がかかりません。

つまり、給与を同じ額だけ増額するよりも、出張手当として支給する方が手取りが増えることになります。

1.2.2.社会保険料がかからない

「1.1.3.社会保険料の負担を増やさずに従業員の手取りを増やせる」でも述べましたが、出張手当は給与扱いではないので、社会保険料がかかりません。したがって、同じ額を給料の増額という形で受け取ったり「営業手当」として受け取ったりする場合よりも、手取り額が増えます。

つまり、所得税がかからず社会保険料の負担もないということで、二重の意味で手取り額が増えるのです。

2.出張手当の制度を導入する際の4つのポイント

このように、出張手当の制度を整えることは会社にとっても従業員にとっても節税等の効果が大きいものです。

ただし、出張手当の制度が認められるためには、交通費や宿泊費と一緒に「出張旅費規程」に規定しておかなければなりません。また、税務署の調査が入った時に備えて、出張の記録をその都度きちんと作成することも大切です。

「出張旅費規程」の雛形は多く出回っているため、整備すること自体は大した手間ではないと思います。ただし、最低限必ず守るべきポイントが4つありますので、お伝えします。

- 日帰り出張と宿泊を伴う出張とに分けて基準を設定する

- 役職ごとに常識的な額を設定する

- 交通費・宿泊費についても定める

- 出張の記録を残しておく

2.1.「日帰り出張」と「宿泊を伴う出張」とに分けて基準を設定する

まず、出張手当については、日帰り出張と宿泊を伴う出張とで基準を分けて設定する必要があります。日帰りの出張よりも宿泊を伴う出張の方が、食事代等の費用が余計にかかることが多いからです。

なお、日帰り出張であれば交通費と出張手当、宿泊を伴う出張であれば交通費と宿泊費と出張手当の基準を定める必要がありますが、これは後ほど「2.2. 交通費・宿泊費についても定める」で改めてお伝えします。

2.2.役職ごとに常識的な額を設定する

出張手当の額は、役職ごとに区別して設けるのが普通ですが、常識的な額を設定する必要があります。そこで、常識的な額とはいくらかなのかが問題になりますが、同じ規模・業種の会社と比べて著しく高すぎなければ大丈夫とされています。

では実際にどれくらいに設定すべきなのか、考えてみましょう。

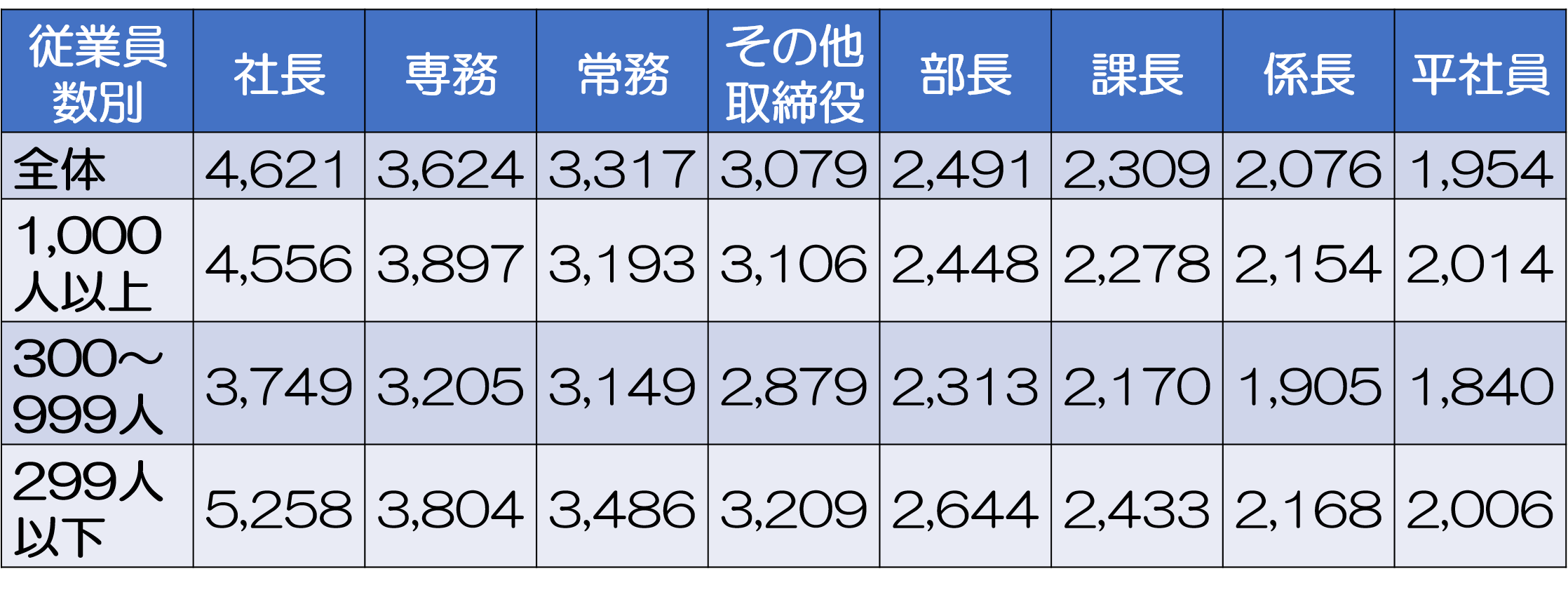

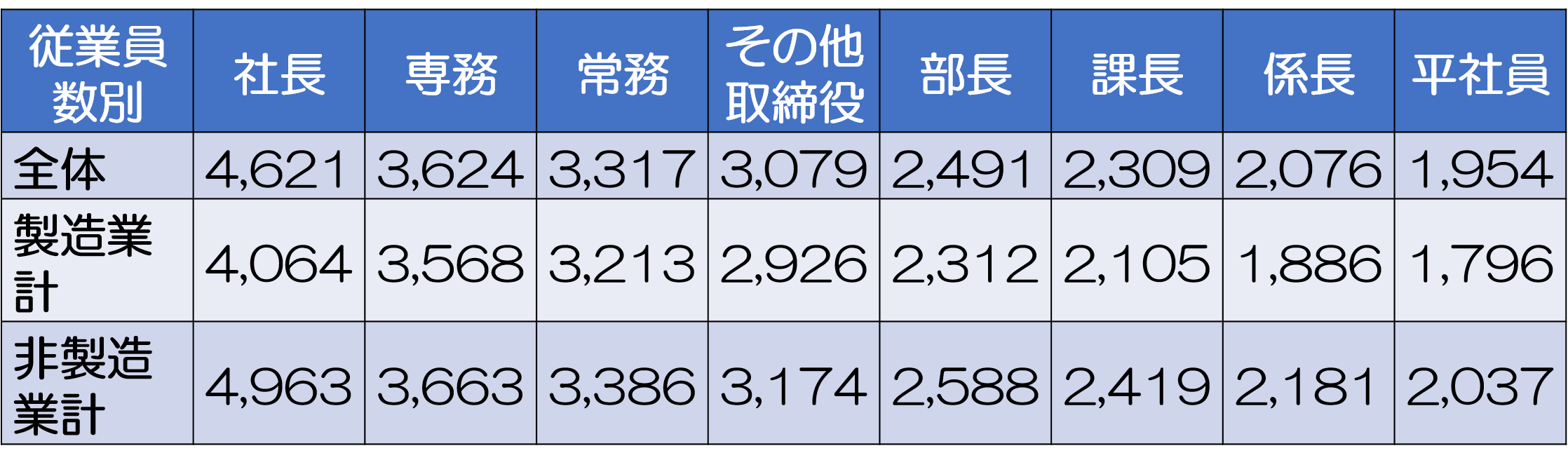

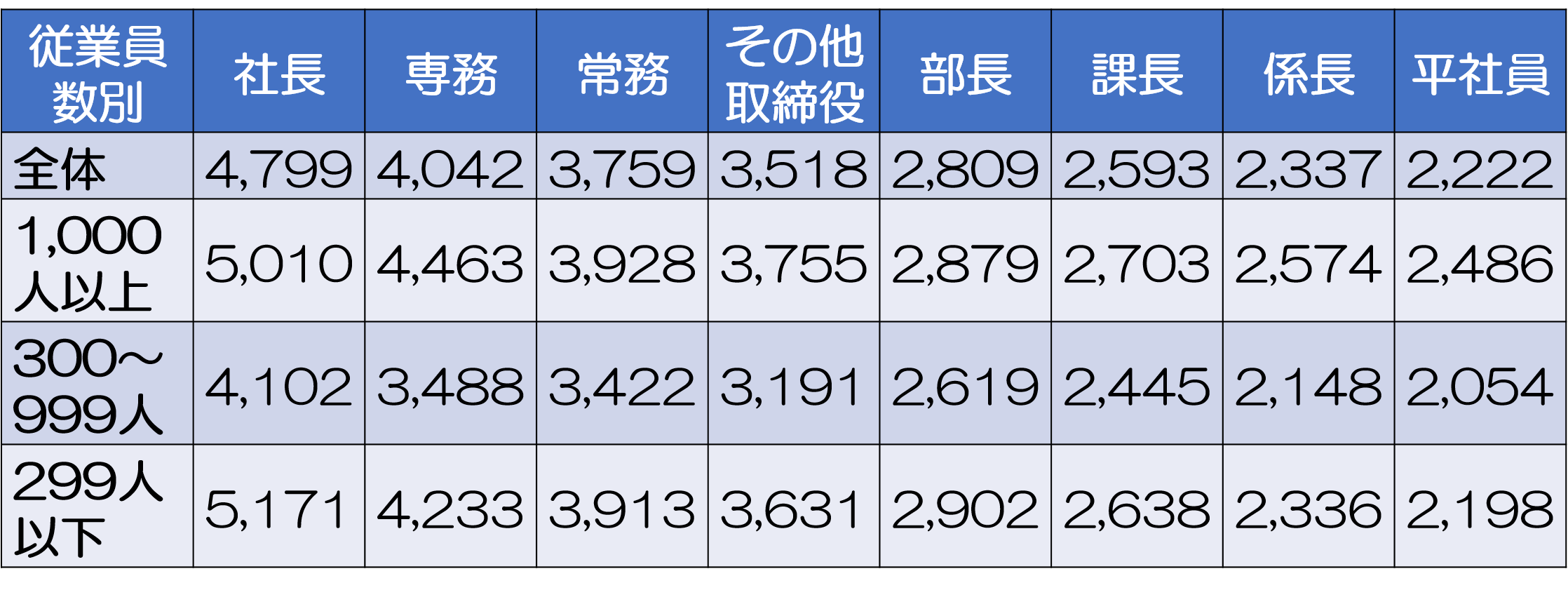

ここで、まず、参考となる資料として、産労総合研究所『2017年度国内・海外出張旅費に関する調査』のデータを紹介します。規模別(従業員数)・業種別(製造業と非製造業)の出張手当の額の平均は「日帰り出張」と「宿泊を伴う出張」とでそれぞれ以下の通りになっています。

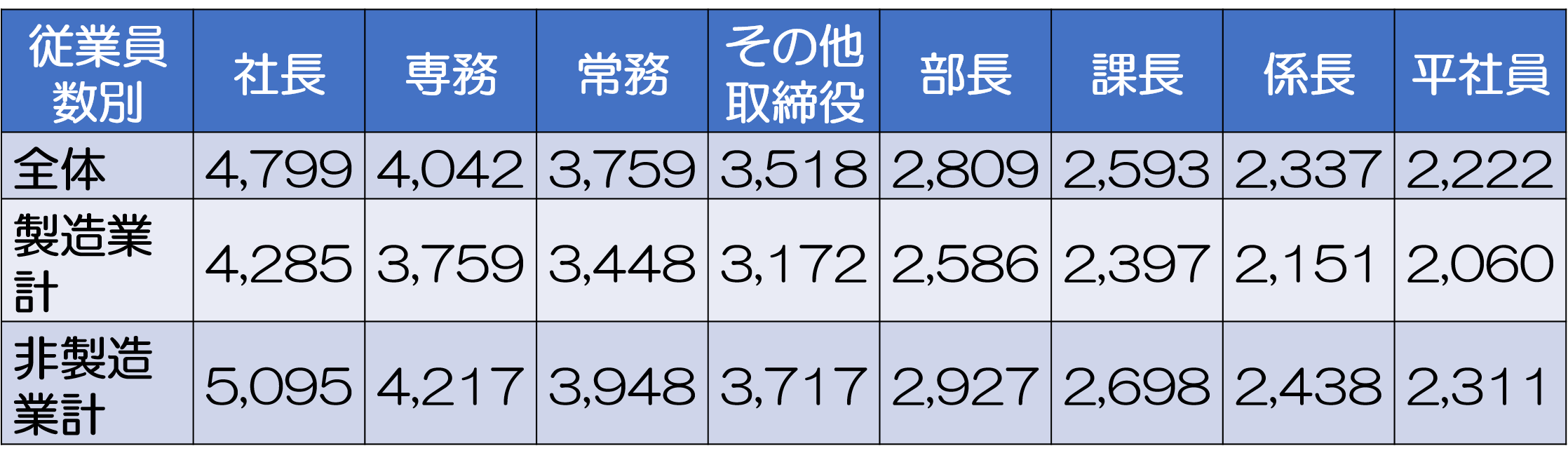

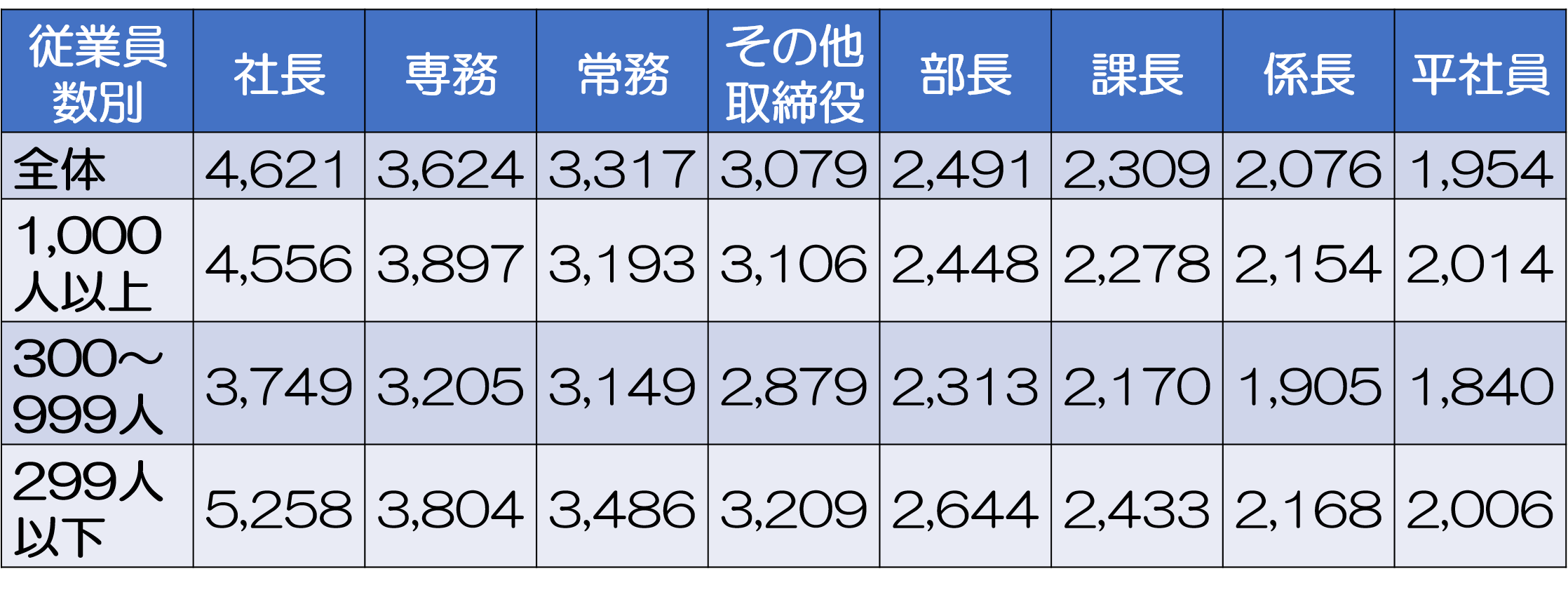

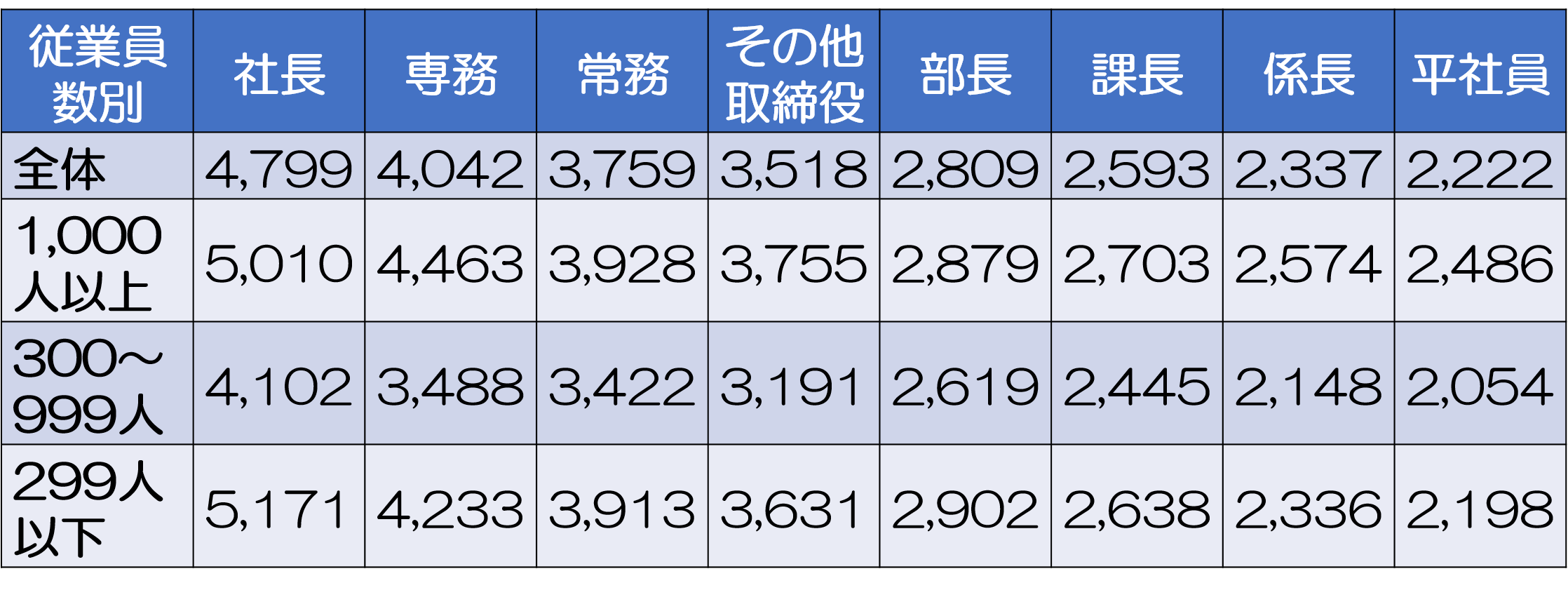

【日帰り出張の出張手当の平均額】

■規模別(単位:円)

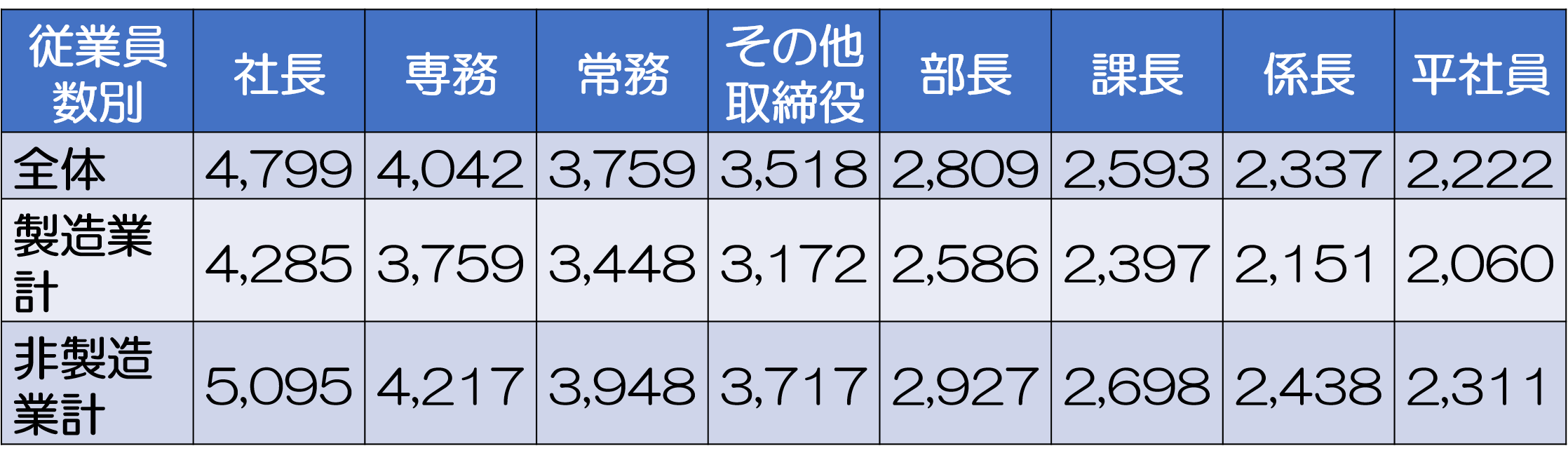

■業種別(単位:円)

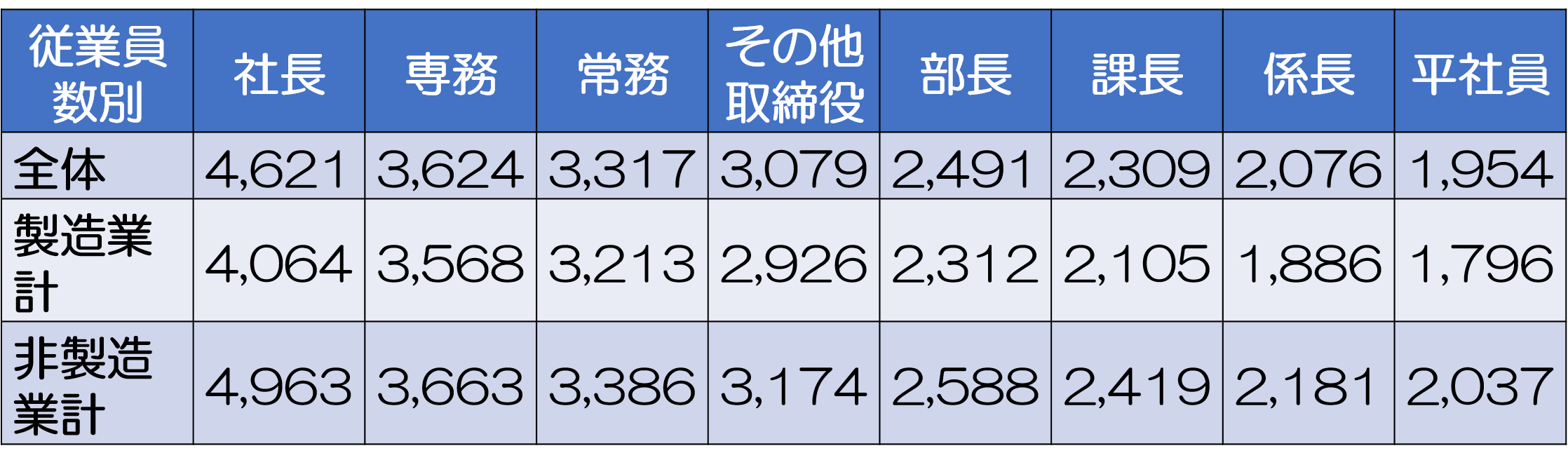

【宿泊を伴う出張の出張手当の平均額】

■規模別(単位:円)

■業種別(単位:円)

出張手当の金額は、会社の規模によって顕著な差はありません。しかし、製造業と非製造業だと、製造業のほうが低めになっています。

このことからすれば、製造業と非製造業に分けて、以下の額を目安に設定するのがおすすめです。

【製造業】

〈日帰り出張〉

- 社長:3,500円~4,500円

- 役員:2,500円~4,000円

- 部課長:2,000円~3,000円

- 係長以下:1,500円~2,500円

〈宿泊を伴う出張〉

- 社長:4,000円~5,000円

- 役員:2,500円~4,000円

- 部課長:2,000円~3,000円

- 係長以下:1,500円~2,500円

【非製造業】

〈日帰り出張〉

- 社長:4,500円~5,500円

- 役員:2,500円~4,000円

- 部課長:2,000円~3,000円

- 係長以下:1,500円~2,500円

〈宿泊を伴う出張〉

- 社長:4,500円~5,500円

- 役員:3,500円~4,500円

- 部課長:2,500円~3,500円

- 係長以下:2,000円~3,000円

2.3. 交通費・宿泊費についても定める

2.3.1.交通費:「役員はグリーン車」は可

交通費は基本的に実費を支給するようにします。これは日帰り出張と宿泊を伴う出張とで変わりません。実費は、原則として『Yahoo!路線情報』等で検索した最短経路を申告してもらうよう定めておくのがおすすめです。

ただし、シート等で差を設けることは可能です。たとえば、社長・役員クラスはグリーン車で従業員は普通車というように区別を設けることも可能です。

【交通費の定めの例】

2.3.2.宿泊費:役職ごとに上限額の差を付けることは可

宿泊費については、以下のいずれかの方法があります。

- 宿泊費の上限を設けてその範囲内で実費精算をする方式

- 実際の宿泊費にかかわらず一定額を支給し、やむを得ず上回ったら差額を支給する方式

いずれにしても、常識の範囲内で設定する必要があります。ただし、役職ごとに差を付けることは可能です。

【宿泊費の定めの例】

2.3.出張の記録を残しておく

最後に、税務調査が入る場合に備えて、出張の記録をきちんと残しておくことが必要です。出張する人にはできる限り事前に、最低限、以下の項目について申告して上長の決裁を受けてもらうようにします。

- 出張先

- 目的・用件

- 日程

- 交通手段・交通費の額

- 宿泊費の額

- 出張手当の額

まとめ

出張手当の制度を整えることのメリットと、その際に押さえておいていただきたい重要な4つのポイントについてお伝えしてきました。

出張手当の制度は、会社にとっても、出張をする個人にとっても、節税等のメリットが非常に大きいものですので、営業のための出張の多い会社であれば、是非とも導入することをおすすめします。

ただし、「出張旅費規程」を定めて、最低限、「日帰り出張」と「宿泊を伴う出張」のそれぞれについて、役職ごとに交通費、宿泊費、出張手当に関する基準を定めておく必要があります。そして、出張手当については、常識的な額、つまり、他の同業種の会社と比べて著しく高すぎない額に設定しておきましょう。

また、出張の記録をきちんと残しておく必要があります。