経営者の皆様から、よく、「税金対策を経理担当者や税理士だけに任せておきたくないが、そもそも法人税のしくみがわかりにくくて困っている」といった声をお聞きします。

確かに、「資本等取引」「減価償却費」「貸倒引当金」「繰越控除」など、法人税関係の用語は難解に見えます。調べても、複雑な図式や計算式が出てきて、理解をあきらめてしまった方も多いでしょう。何を隠そう、私も同じ思いをした経験があります。

しかし、実は、法人税法は一見とっつきにくそうですが、基本的なところをきっちり押さえておけば、そんなに難しいものではありません。

そこで、この記事では、法人税の計算方法についてのごく基本的なことをピックアップして、特に、とっつきにくいものをイメージしやすく噛み砕いて説明します。

この記事を読んで理解すれば、経理担当者の方や税理士と法人税の話ができるようになり、主体的に税金対策にかかわっていけるようになるはずです。一度に全部が理解できなくても大丈夫です。とりあえず、全体をおおまかにとらえるつもりでおつきあいください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|これだけは最低限押さえておきたい!法人税の計算式

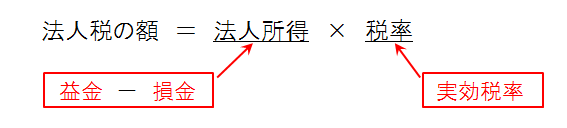

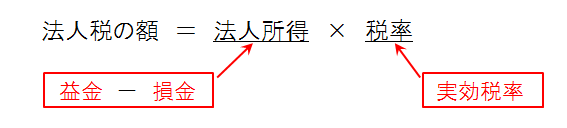

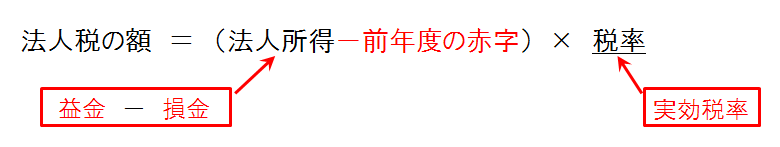

法人税の計算式は以下の通りです。

「益金」は会社に入ってくるお金・財産、「損金」というのは会社から出ていくお金・財産等だととらえていただければけっこうです。

つまり、会社に入ってきたお金・財産から、会社から出ていくお金・財産を差し引けば、その年度の「もうけ」が出ます。これが「法人所得」です。

そして、この「法人所得」に税率をかけたものが、その年度の法人税の額になるということです。

最低限、この計算式だけは頭に叩き込んで、読み進んでください。

1.税率(実効税率)について

実効税率

ふつう、「法人税の計算」という時、税率は、法人税単体の税率でなく、「法定実効税率」というものが使われます。というのは、上に書いたとおり法人税は「法人所得(益金-損金)」に課される税金ですが、そういう税金は法人税以外にもあるからです。どうせ一緒に支払わなければならないならば、他の税金も合わせて計算できる「実効税率」を使うのが合理的だからです。

現時点で(2023年2月)、法人の実効税率は29.74%(東京都は30.62%)となっています。

「中小法人」は累進税率

なお、資本金の額が1億円以下の「中小法人」の場合には、1年度の所得のうち800万円までの部分は税率が軽くなっています。

400万円以下は21.37%、400万円超~800万円以下は23.17%、800万円超の部分については33.58%という累進税率が適用されています。

所得税との比較

所得税の場合は、所得が増えれば、増えた分だけ次第に税率が高くなっていきますが(超過累進税率と言います)、法人税の場合は、所得の大小にかかわりなく、基本的には税率は一定です。

よく、個人事業主が利益を上げるようになってくると、「法人化(法人成り)」をした方が良いといわれますが、それは、所得が大きくなってくると、法人化して法人税を支払う方が、個人事業主として所得税を払うより税金が安くなるというメリットがあるからです。

2.益金とは何か

上に書いたように、益金というのは、会社に入ってくるお金・財産のことをいいます。会社の財産をプラスにするものをすべてさします。金銭でも物でもサービスでも、違法な方法で得た収益でも、それこそ会社の財産をプラスにするならば、基本的には「何でもかんでも」益金に含まれます。

ただ、注意が必要なのは、以下の4点です。

- 収益を得る権利が確定した年度に益金に計上される(権利確定主義)

- 「無料サービス」(無償取引)にも益金が発生する

- 借入金は益金に算入されない

- 株式をめぐるお金のやりとり(資本等取引)からは益金は発生しない

これらはいずれも、普通の感覚だとなかなかすっと腑に落ちないことだと思いますので、説明していきます。

2.1.収益を得る権利が確定した年度に益金に計上される(権利確定主義)

法人税は会計年度ごとに計算されます。そのため、収益がどの年度の益金に算入されるか、ルールを明らかにする必要があります。

どういうことかというと、たとえば、会計年度が9月~翌年8月の会社が、商品のパソコンを決算月の8月に30万円で売るとします。契約で商品を引き渡すのが8月31日、代金を受け取るのが1週間後の9月7日ということになっている場合、代金30万円は年度内の益金に算入されるのか、次年度の益金に算入されるのか、どちらになるのか、ということを判断するためのきっちりしたルールが必要なのです。

判例によれば、会社が代金をゲットする権利が固まった時点で益金に算入されることになっています。これを「権利確定主義」と言います。

上の例だと、パソコンを買主に引き渡した時点で、「代金を支払え」と主張できることになります。つまり、代金を請求する権利はパソコンを引き渡した時点で確定します。そのため、代金を次年度の9月に受け取ったとしても、代金はパソコンの引渡しがあった8月時点、つまり年度内の益金に算入されます。

また、建物建築や物の製造を請け負った場合、請負代金を請求する権利は、やはり、完成させて引き渡す時点で「代金を支払え」と言えるようになるので、目的物の引渡しの時点で代金が益金に算入されます。

権利確定主義は所得税にも通じるルールなので、覚えておきましょう。

2.2.「無料サービス」(無償取引)にも益金が発生する

「無料サービス」、つまり商品やサービスをタダで提供する場合にも益金が発生します。

・・・と言うと、ほとんどの方は腑に落ちないと思いますが、税金を取る国の側に立ってみると、これにはそうしなければならない、やむをえない理由があります。

たとえば、わざと商品やサービスの代金を受け取らず、益金を抑えて法人税を安くしようという会社があったらどうでしょう。他の会社はきちんと適正な代金を受け取って益金に計上してその分の税金を納めているのに、不公平だ!ということになります。

したがって、公平のために、代金を受け取らなかった場合も、受け取った場合と同じように扱うのです。

2.3.借入金は益金に算入されない

会社が銀行等からお金を借りた場合、会社にお金が入ってくるので、一見、益金が発生するように思えます。しかし、借入金はいずれ返さなければならないお金なので、益金に算入されません。これは、どこにもあまり書かかれていないことですが、基本的な知識です。

2.4.株式をめぐるお金のやりとり(資本等取引)からは益金は発生しない

会社が株主から出資を受けて株式を発行した場合には、益金は発生しません。株主は言ってみれば会社の所有者なので、株主から出資されたお金は、株主からの預かりものにすぎないと言えるからです。

また、会社が他の会社の株式を持ち、その株式の配当金を受け取った場合には、益金は発生しません。配当金を支払った会社の側で、すでに法人税の課税が済んでいるからです。

これら株式をめぐるお金のやりとりは「資本等取引」と言います。資本等取引からは益金は発生しないと覚えておいてください。

3.損金とは何か

損金に算入されるのは、以下の3つです。

これらについて、重要な基本ポイントをかいつまんで説明していきます。

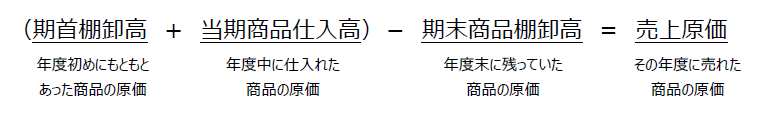

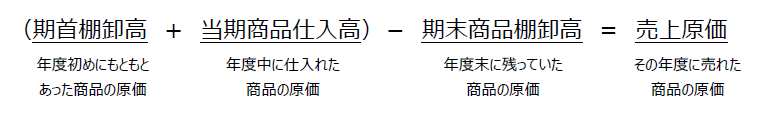

3.1.原価(売上原価)

原価とは、その年度内に売れた商品の原価のことです。

年度初めにもともとあった商品の原価(期首棚卸高)と年度内に仕入れた商品の原価(当期商品仕入高)の合計から、年度終わりに残っていた商品の原価(期末商品棚卸高)を差し引けば、それがその年度の売上原価です。

3.2.販売費、一般管理費、その他の費用

損金に算入される「販売費、一般管理費、その他の費用」は、会社の支出を広く含みます。

収益を得るために必要な経費のみに限られません。また、違法な目的のために支出された費用も損金に算入されます。

そして、年度内に支出の義務(債務)が確定したものに限って損金の額に算入されます(債務確定基準)。これは、益金のところで説明した「権利確定主義」と同じ考え方だと理解していただければ結構です。

基本知識の中でも、特に分かりにくいのは、以下の3つです。

そこで、これらに絞って説明していきます。

3.2.1.繰延資産

繰延資産は、支出した効果が次年度以降にまでかかってあらわれてくるものです。

例えば、会社を設立・開業するにかかった費用、製品の開発にかかった費用などです。これらは、支出した年度にすぐには収益が出てこず、次の年度以降にじわじわと支出の効果が出てくるものです。

損金に算入される「繰延資産」は法令で決まっていて、「創立費」、「開業費」、「開発費」、「株式交付費」、「社債発行費等」の、計5種類だけです。

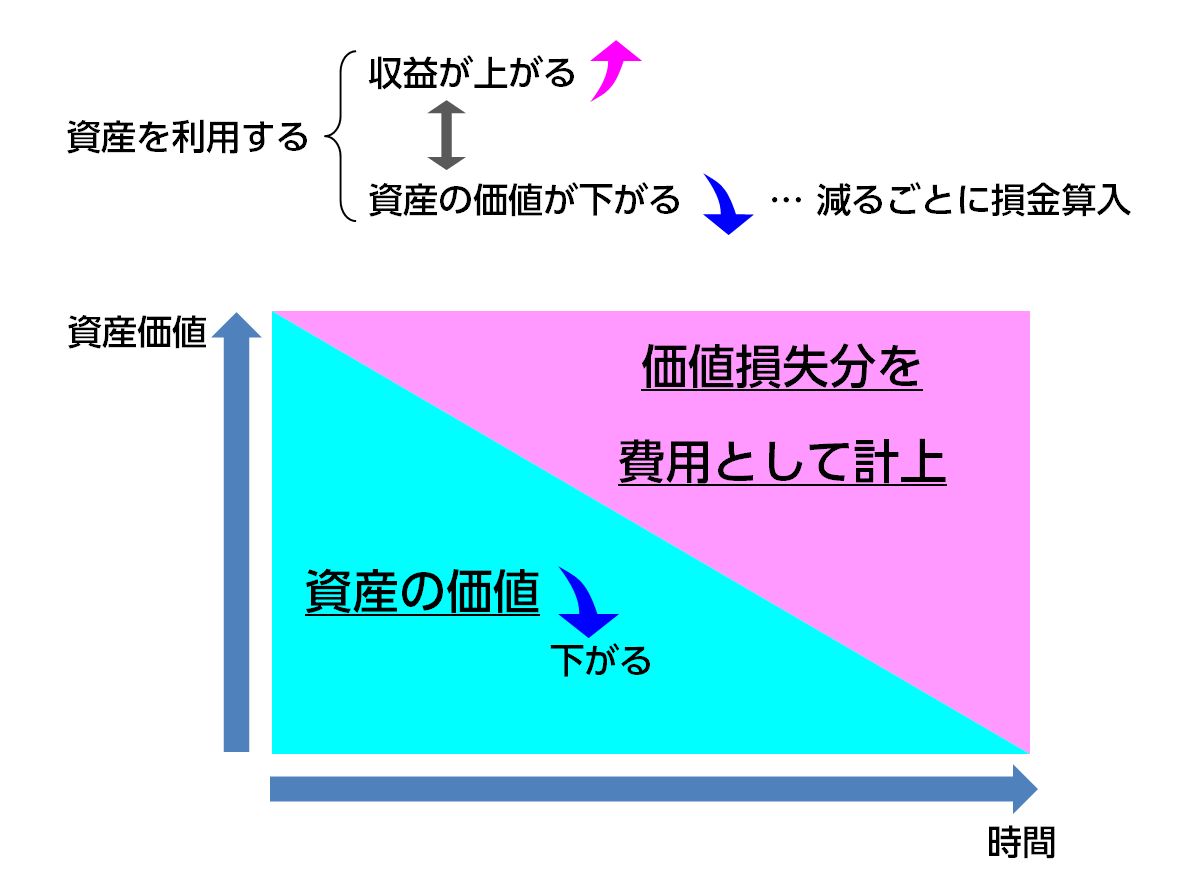

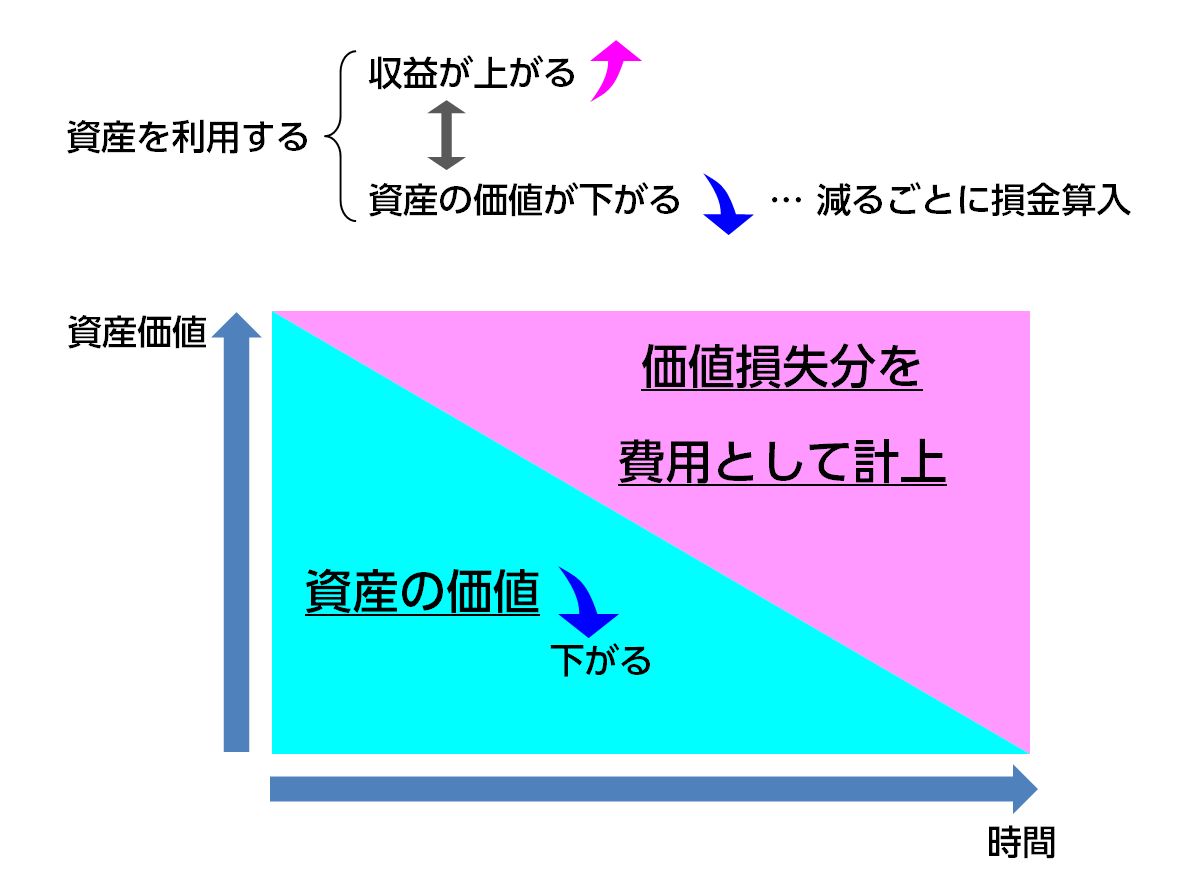

3.2.2.減価償却費

建物、機械、船、自動車、工具、パソコン、といった資産を思い浮かべてください。これらは、長年にわたって会社で使用するものです。

つまり、1回買ってしまえば、その後は、壊れてしまったり時代遅れになってしまったりしない限り、長年にわたり収益を生み出し続けることになります。このような資産を減価償却資産と言います。

減価償却資産の場合、それを事業に使えば使うほど、どんどん消耗していきます。そして、いずれは寿命がきます。

つまり、その資産が収益を出し続けていくにつれ、その資産の価値は逆に減っていくものと考えるのが実態に合っています。

そのため、収益が上がっていくのに対応して、逆に価値が減った分を費用として損金に算入することとされています。これが「減価償却費」です。

減価償却費を何年間かけて損金に算入するかというルールは、減価償却資産の種類ごとに法令で決められています。これを「法定耐用年数」と言います。そして、年度ごとに計上できる減価償却費の額は、原則として、この法定耐用年数を前提として計算されます。

1年度ごとの金額の計算方法としては、毎年同じ「金額」を計上する方法(定額法)と、毎年一定の「割合」で減っていくように計上する方法(定率法)があります。

3.2.3.人件費

従業員の給与

従業員の給与は、費用として損金に算入されます。

役員給与

これに対し、経営者や役員の給与(役員給与)は原則として含まれません。なぜかというと、これを費用に計上することを認めると、役員たちが自分たちの給与を高く設定して費用に計上して損金を増やすことで、法人所得を少なくして税金を免れることが簡単にできてしまうからです。

ただし、役員給与も、従業員と同じように毎月同じ額を受け取っていて、その金額が常識の範囲内であれば、損金に算入されることが認められています。好き勝手に役員給与の額を操作していないと言えるからです。これは「定期同額給与」と呼ばれるものです。

3.3.損失

「損失」と聞いて一般の人がイメージするのは、会社の財産が事故等の不測の事態のせいで失われてしまったような場合だと思います。もちろん、法人税の「損失」も基本的には同じように捉えて差し支えありません。ただし、「損失」の中にはテクニカルな考え方を前提としているものもあり、これがなかなか理解しづらいのです。そこで、「損失」のうち、そのようなテクニカルな考え方が根本にあって分かりにくいものをピックアップして説明します。

3.3.1.貸倒損失・貸倒引当金

貸倒損失

貸倒損失とは、貸したお金が回収不能になったなど、会社が持っている債権が無価値になった場合をさします。

債権は回収の見込みがなくなると、「不良債権」になってしまいます。そしてその状態がある程度の期間継続したなどの一定の要件を充たせば、その金額を「貸倒損失」として、その年の損金に算入できる可能性があります。

ただし、貸倒損失は、支払いは受けられないけれども債権自体はあるという状態です。それを「損失」として処理しなければならないというのはよほど絶望的な事態です。そのため、貸倒損失が認められる要件はかなり厳しくなっています。詳しくはこちらをご覧ください。

貸倒引当金

「貸倒損失」は、もう貸し倒れになってしまった後の話でした。これに対して、「貸倒引当金」は、まだ貸し倒れになっていない段階で損失に計上できてしまうという話です。

つまり、債権が将来貸倒になる恐れがある場合、予め一定の金額を損金に算入できるというものです。

ただ、これができるのは基本的には資本金1億円以下の中小企業と、銀行と保険会社だけです。

まだ貸し倒れ状態に陥っていない段階なので、たとえば債務者が破産状態に陥ってしまった場合など、「貸倒損失」よりもさらに厳しい要件が課されています。また、制度も複雑になっています。詳しくはこちらをご覧ください。

3.3.2.売却損・除却損・評価損

「損失」というと、不慮の事態によって運悪く発生してしまったというイメージを持つかもしれません。しかし、「売却損」「除却損」「評価損」はだいぶニュアンスが違います。むしろ、不要な資産を意図的に処分した場合に、その資産の価値を損金に算入するため、「損失」として扱うものです。

固定資産でも、棚卸資産(売り物)でも、いらなくなってしまった資産をいつまでも持っているのは無駄です。特に固定資産の場合、「固定資産税」もかかってしまいます。このような資産については、「意図的に」損失を計上できるようにした方が合理的です。「売却損」「除却損」「評価損」という概念はそのためのテクニックです。

売却損

不要な資産を帳簿価額よりも安い金額で叩き売ることができれば、差額を「売却損」として損金に計上することができます。

除却損

叩き売ろうにも売れる見込みがない資産は、廃棄すれば、その帳簿価額を「除却損」として損金に計上することができます。ただし、この場合、税務調査が入った時に備えて、廃棄したことの証拠を残しておく必要があります。

なお、固定資産の場合、実際にはもうなくなってしまっているのに固定資産台帳に記載されたままになっている資産があれば、それについても「除却損」を計上できます。また、パソコンのソフトのような無形の固定資産については「除却」はできませんが、絶対に使わないことが明らかならば「除却損」を計上することが認められています。

評価損

評価損とは、資産の価値が低くなったということでその資産の帳簿価額を低く改めた場合(評価換え)、その目減りした分を言います。これは、評価が恣意的に行われるおそれが大きいため、原則として損金に算入できません。

ただし、例外はあります。災害による著しい損傷が生じて、やむをえず資産価値を低く見積もらなければならなくなったような究極の場合には、評価損を損金に算入することが認められています。

おまけ|赤字が出た場合に他の年度の黒字とのバランスをとる方法

1つの年度で大幅な赤字(欠損金)が出てしまった場合に、他の年度の黒字とのバランスをとる方法です。会社は黒字の年には国にがっぽりと税金を持っていかれるのに、赤字の年には国からお金を補填してもらえません。

大手ならばどうってことはないかも知れませんが、特に中小企業にとっては深刻な問題です。そのため、年度ごとに黒字、赤字のばらつきがある場合には、バランスをとれるようにしないと酷です。

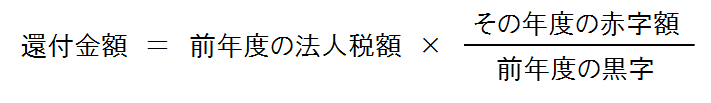

繰戻還付

「前の年度の法人所得(益金-損金)が黒字で税金を支払ったのに、今年度が赤字になってしまった」という場合、今年度の赤字分を前年度の黒字から差し引いて税金を取り返す手段があります。これが「繰戻還付」です。税務署に申告して還付を受けることになります。ただし、これが認められるのは、資本金1億円以下の中小法人だけです。

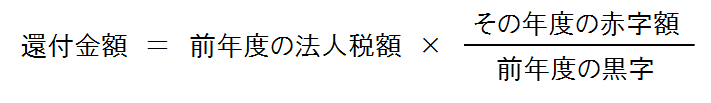

還付してもらえる額の計算式は以下の通りです。

注意が必要なのは、差し引けるのは前年度の黒字分からだけだということです。それより前の年の黒字分から差し引くことはできません。たとえば、前年度が赤字で2年度前が黒字だった場合、2年度前の黒字分から差し引くことはできません。

繰越控除

「前の年度の法人所得が赤字だったが、今年度は大幅な黒字になりそうだ」という場合には、前の年度の赤字を今年度の黒字(法人所得)から差し引くことができます。なお、資本金1億円以下の中小法人は赤字の100%の控除が認められていますが、それ以外の会社は控除できる割合が制限されています。

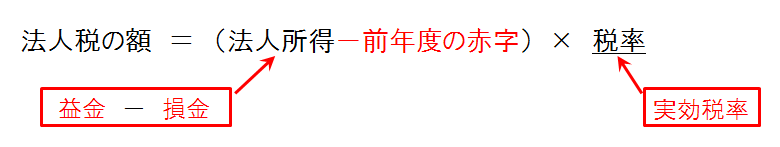

その結果、今年度の法人税の計算式は、以下のようになります。

「繰越控除」の場合、欠損金が出た年度の次の年度から、9年度にわたって黒字分から差し引くことができます。たとえば、前年度を今年度の黒字分から全部を差し引くことができなければ、その次の年度の黒字分から差し引くことができるということです。

まとめ

法人税の計算方法について、ぜひとも押さえておきたい基本に的を絞って、特に、イメージしにくい点についてはできる限り噛み砕いて説明してきました。この記事の内容を理解しておけば、どんな話をふられても、少なくとも、全くついていけないということはなくなるはずです。

法人税のしくみを理解するには、それぞれの概念や制度がなぜ必要なのか理解して、全体像を押さえようとすることが大切です。この記事を何度も読み返して、中身をマスターしていただけると幸いです。