中小企業庁のまとめた「2020年度版 中小企業白書」によると、日本における中小企業の数は359万を超えており、日本の全企業数の99.7%を占めています。

日本の経済を支えているのは、中小企業なのです。

とはいえ、中小企業の定義について正確に答えられる方は、案外少ないのではないでしょうか。

中小企業という言葉は一般に浸透していますが、これは会社の規模についての抽象的なイメージを指すものでなく、法律的にはそう呼ばれるための条件が存在しています。

ここでは中小企業とはどういったものか具体的な条件を説明した上で、中小企業であることのメリットについて解説しています。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.中小企業とは?

中小企業の正確な定義は何か聞かれて、すぐに答えられる方は少ないのではないでしょうか。

多くの人のイメージでは、大企業は従業員を何百人・何千人も抱え資本金が数億円もあるような規模が大きな企業、中小企業はそれほど大きくない企業といったところでしょうか。

法律では、中小企業とはどういったものか具体的に決められています。

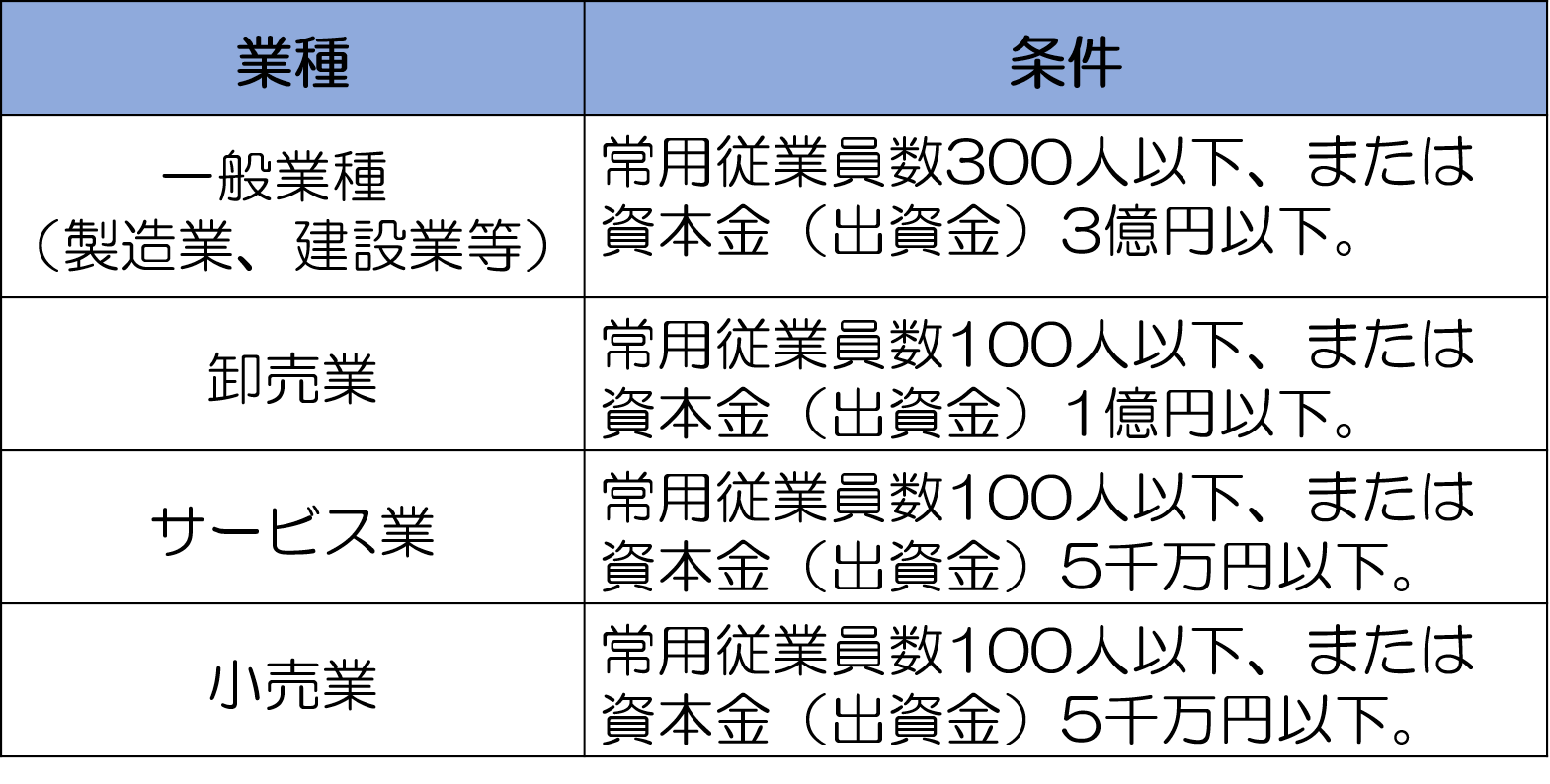

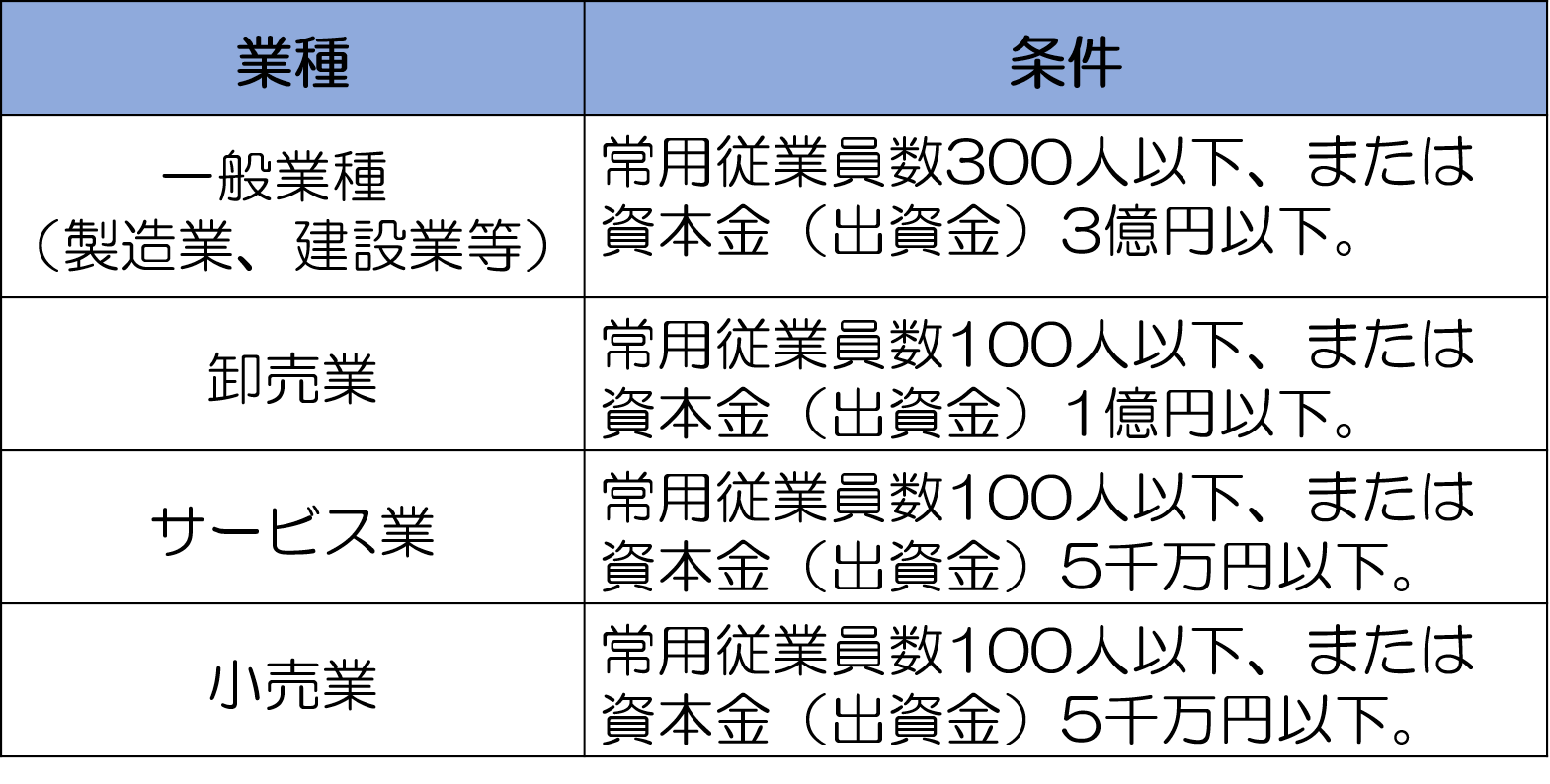

以下は、中小企業基本法による中小企業の定義をまとめた表です。

常用従業員数とは簡単に言うと、文字通り期間の定めなく「常に」雇用している従業員のことで、期間限定で短期的に雇っている従業員以外をさします。

このように業種によって中小企業と定義される常用従業員数・資本金が異なります。

業種ごとに必要となる設備・従業員に差があることが理由です。

たとえば工場のように高額な機械設備を必要とし、利益を生み出すのに多くの資金と従業員を抱えている製造業や建設業では、中小企業と呼ばれる範囲が広くなっています。

自身の仕事の業種が上のうちどれに当てはまるかわからない場合は、以下2つの手順をふむことで確認することが可能です。

- 総務省が用意した「日本標準産業分類」をみて、自身の企業の業種がどの分類にあてはまるか確認する

- 上でチェックした分類をもとに、中小企業庁が用意した分類表をみてどの業種にあてはまるか確認する

1-1.法律によって中小企業の定義が異なる

1つ注意しなくてはいけないのは、法律によって中小企業の定義が異なることです。

中小企業信用保険法などの中小企業関連立法では、以下にあげる業種・規模でも中小企業とみなしています。

- ゴム製品製造業(一部を除く):資本金3億円以下または従業員900人以下

- 旅館業:資本金5千万円以下または従業員200人以下

- ソフトウエア業・情報処理サービス業:資本金3億円以下または従業員300人以下

また法人税法によれば、業種を問わず資本金が1億円以下の企業は全て中小企業とみなされます。

2.中小企業であることの主なメリット

上でも述べたように、日本の企業の99%以上をしめて実質的に日本の経済を支えている中小企業は、税制面でさまざまな優遇措置が用意されています。

ここでは具体的にどんな優遇措置があるか、主なものを簡単に紹介します。

2-1.法人税が安くなる(軽減税率の適用)

法人税では、中小企業(中小法人)は大企業(中小法人以外の普通法人)より法人税(実効税率)が安くなっています。

2021年度の中小企業と普通法人の実効税率については次の通りです。

資本金の額が1億円以下の「中小法人」の場合には、1年度の所得のうち800万円までの部分は税率が軽くなっています。

400万円以下は21.37%、

400万円超~800万円以下は23.17%、

800万円超の部分については33.58%という累進税率が適用されています。

大企業(中小法人以外の普通法人)の法人税の実効税率は一律29.74%ですが、年800万円までの部分については上記のとおり税率が低くなっています。

実際にどのくらいの違いがでるかのシミュレーションをふくめより詳細は「中小企業の法人税|普通法人との税率の違いを徹底解説」で紹介しているので、興味があればあわせてご覧ください。

2-2.赤字(欠損金)を翌年度以降に無制限に繰越できる

赤字(欠損金)が生じた場合に、翌年度以降に繰り越して法人税を軽減することを繰越控除といいます。

大企業では所得の50%(2019年1月時点)に乗じた金額までと限定されていますが、中小企業ではその制限がありません。

2-3.赤字(欠損金)の繰越還付制度を利用できる

前年が黒字だった企業が今期には赤字だった場合に、前年に納めた法人税から還付を受けられる制度を繰越還付制度といいます。

この制度は、大企業は利用できません。対象は中小企業のみです。

2-4.交際費を年間800万円まで全額経費にできる

大企業の場合、交際費は一定の割合のみ経費として認められます。

たいして中小企業は年間800万円までであれば、全額を経費とすることが可能です。

詳細は「経営者が知っておくべき交際費と接待飲食費に関する課税ポイント」でも解説しておりますので、興味があればあわせて参照ください。

2-5.30万円までの資産は一括で費用にできる

企業の納税申告では減価償却といって、資産を購入した場合は複数の年度に分けて費用を計上することになっています。

しかし中小企業の場合は、購入費用が30万円までの資産であれば当年度に一括で費用にすることが可能です。

この制度を少額減価償却資産といいます。

なお少額減価償却資産で経費にできるのは、1事業年度に合計300万円までとなっています。

2-6.特別償却もしくは税額控除が認められる

特別償却とは、資産を購入した初年度の償却費を30%分上乗せできる制度です。

一方、税額控除とは、資産を購入した初年度にその資産の7%分を追加で経費として計上できる制度です。

特別償却・税額控除を利用できるのは中小企業のみで、大企業は利用できません。

特別償却・税額控除の詳細については「中小企業が利用できる特別償却とは?税額控除とどちらをえらぶべき?」でも解説しておりますので、詳細について知りたい場合はあわせて参考にして下さい。

まとめ

法律上、その企業が中小企業か否かは、業種や資本金、従業員数によって分類されます。

中小企業は、法人税などさまざまな税制面で、大企業と比べて優遇されています。

日本に存在する企業のうち99%以上を占め、実質的に日本経済を支えていると言える中小企業には、税制において手厚い措置がとられているのです。