医療費控除とは、医療費が多くかかった年に、所得税・住民税の計算上、医療費の一部を所得から控除してもらえる制度です。

確定申告をすることによって、還付を受けることができます。

医療費控除の制度は現在、2つあります。従来の医療費控除と、2017年から新設された「セルフメディケーション税制」です。

今回は、医療費控除の2つの制度の概要と、納税申告の方法について、分かりやすくお伝えします。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|医療費控除とは

医療費控除とは医療費が多くかかった年に、その医療費の負担を少しでも軽くするために、かかった医療費の一部を所得から控除してもらえる制度です。

治療費の実質負担額から控除額が算出される従来の医療費控除と、特定の市販薬の購入代金を控除するセルフメディケーション税制があります。

2つのどちらかしか使えない

従来の医療費控除とセルフメディケーション税制は併用できません。両方の要件をみたす場合は、どちらか有利な方を選ぶことになります。

従来の医療費の場合、1月~12月の1年間で10万円超の治療費を支払っていることが条件です。

これに対し、セルフメディケーション税制の場合、特定の市販薬の購入金額が12,000円を超えていることが条件です。

それぞれについて説明します。

1.従来の医療費控除

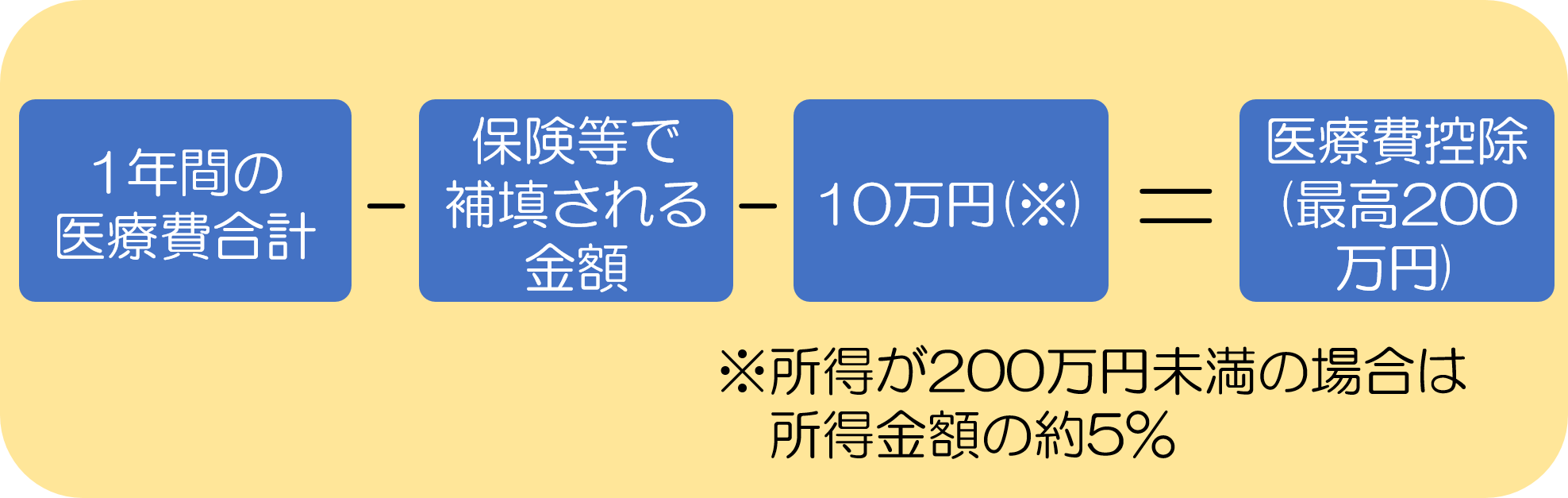

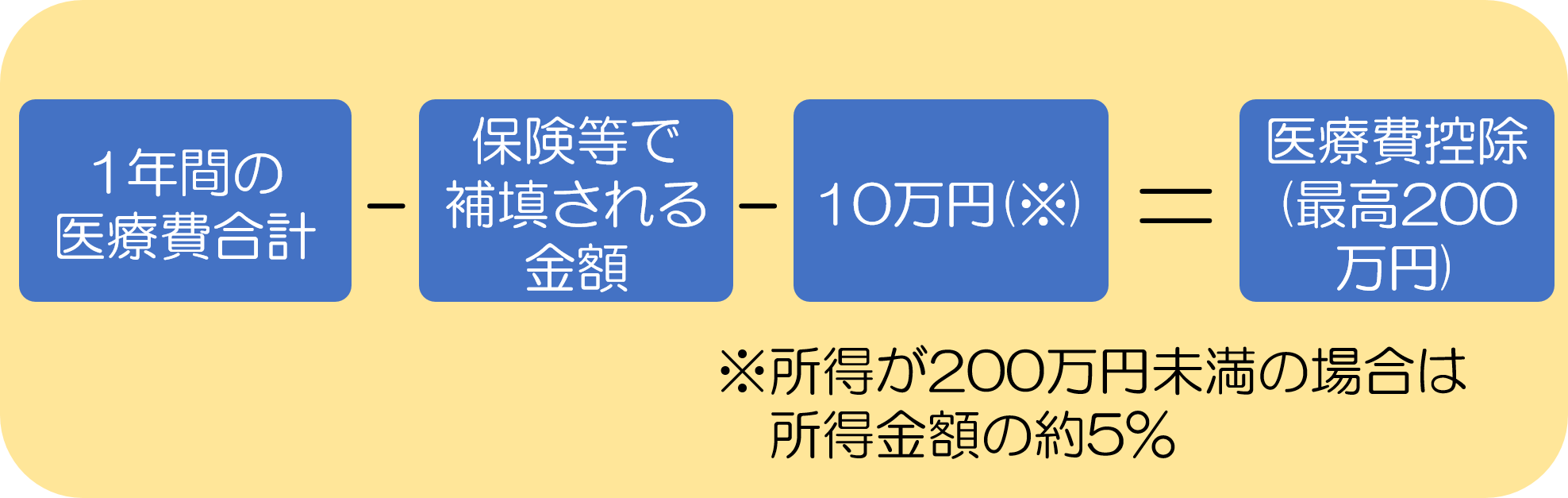

従来の医療費控除の対象となる額の計算方法は以下の通りです、

- 医療費控除額=年間の医療費-保険金で補填された金額-10万円

ただし、総所得が200万円未満の場合、10万円の代わりに総所得の5%が差し引かれます。

「保険金で補填された金額」にあたるものは以下の通りです。

- 出産育児一時金や配偶者出産育児一時金など健康保険から支給されたもの

- 高額療養費など健康保険から支給されたもの

- 損害賠償金の補てんを目的として支払われたもの

- 傷害費用保険金や医療保険金、入院給付金など生保会社または損保会社等から支払いを受けたもの

- 給付金、医療費の補てんを目的として支払われたもの

公的保険制度によって受け取れるお金だけでなく、民間の医療保険の保険金や入院給付金も含まれます。

1.1.医療費控除の上限は200万円

医療費控除の上限は200万円です。

公的な保険等をフルに活用してもなお、これだけの医療費等の負担があるというのは、よほどのことだと考えられます。

1.2.対象になるのは「治療目的」のみ

医療費控除の対象となるのはあくまで「治療目的」のものです。

整形手術等は「美容目的」、予防接種や歯医者での歯石除去の費用は「予防目的」なので、治療目的にあたらず、医療費控除の対象外です。

具体的には、以下のようなものが「治療目的」にあたり、医療費控除の対象となります。

①入院・通院・治療・検査

- 医師に支払った診療費・治療費

- 医師が治療目的で必要だと判断して作成した診断書代

- 医師の指示による差額ベッド代

- 治療のためのマッサージ・はり・お灸など

- 治療のための松葉杖・義足の購入費用

- 特定健康検査・特定保健指導

- 入院時に提供される食事代

- 通院や入院のための交通費

- 電車やバスでの移動が困難な場合のタクシー代

- レーシック手術

- 医師が治療上必要と判断した近視矯正手術・メガネ・コンタクトレンズ代

②出産

- 妊娠中の定期検診・出産費用

- 助産師による分娩の介助料

- 流産した場合の手術費・入院費・通院費

- 母体保護法に基づく理由で妊娠中絶した場合の手術費用

③歯科

- 虫歯の治療費・金歯・銀歯・入れ歯の費用

- 治療としての歯列矯正

④医薬品

- 医師の処方箋により薬局で購入をした医薬品

- 病気やケガの治療のために、病院等に行かず、薬局で購入した医薬品

以上、たとえば、治療を受けるための交通費など、意外なものが認められていたりします。

治療のために使った費用は幅広くカバーされるということです。

特に家族がたくさんいる方は、対象となる費用をしっかり把握して、領収書は必ず取っておくようにしましょう。

詳しくは国税庁のホームページをご覧ください。

1.3.医療費控除の対象とならないもの

医療費控除の対象とならないものは主に美容目的や予防、健康増進のものです。以下の通りです。

①入院・通院・治療・検査に関するもの

- 医師等への謝礼

- 美容整形の費用

- 予防注射の費用

- 医師の指示によらない差額ベッド代

- 会社や保険会社に提出する診断書代

- メガネ・コンタクトレンズの購入代金

- 体の異常がない場合の定期検診や人間ドック費用

- 通院のための自家用車のガソリン代や駐車代

- 入院時のパジャマや洗面用具など

②出産に関するもの

- 出産のために実家に帰る交通費

- カルチャーセンターでの無痛分娩の受講料

- 母体保護法によらない妊娠中絶のための手術費

③歯科に関するもの

④治療目的でない医薬品

- 疲労回復・健康増進・病気予防などのために購入した医薬品

1.3.家族全員分が控除対象

医療費控除は自分の医療費だけでなく、扶養している家族全員分が控除対象になっています。

たとえば、子どもがスポーツで骨折をしてしまった場合の治療費なども控除に加えることができるのです。

したがって、家族の医療費の領収書も大切に保管しておく必要があります。

2.セルフメディケーション税制

2.1.セルフメディケーション税制とは

セルフメディケーション税制は2017年に新たに発足した制度です。

「スイッチOTC医薬品」と呼ばれる医薬品の購入費用分について、医療費控除を受けることができるというものです。

従来の医療費控除とどちらか一方を選んで利用できます。

控除されるのは購入代金の合計が年間12,000円を超えた部分であり、上限は88,000円です。つまり、年間の購入金額合計が12,000円超~10万円であれば、セルフメディケーション税制を利用することができるということです。

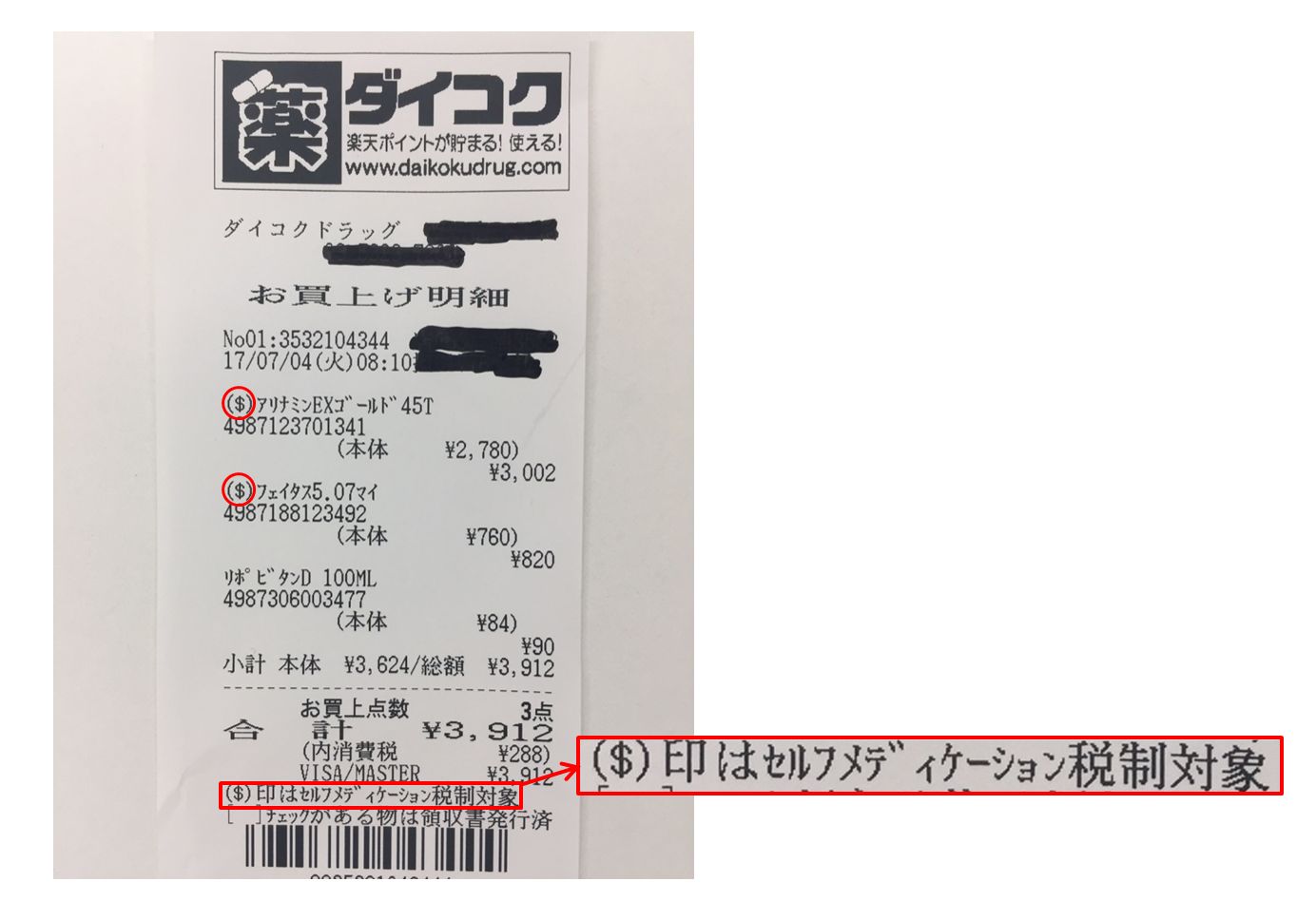

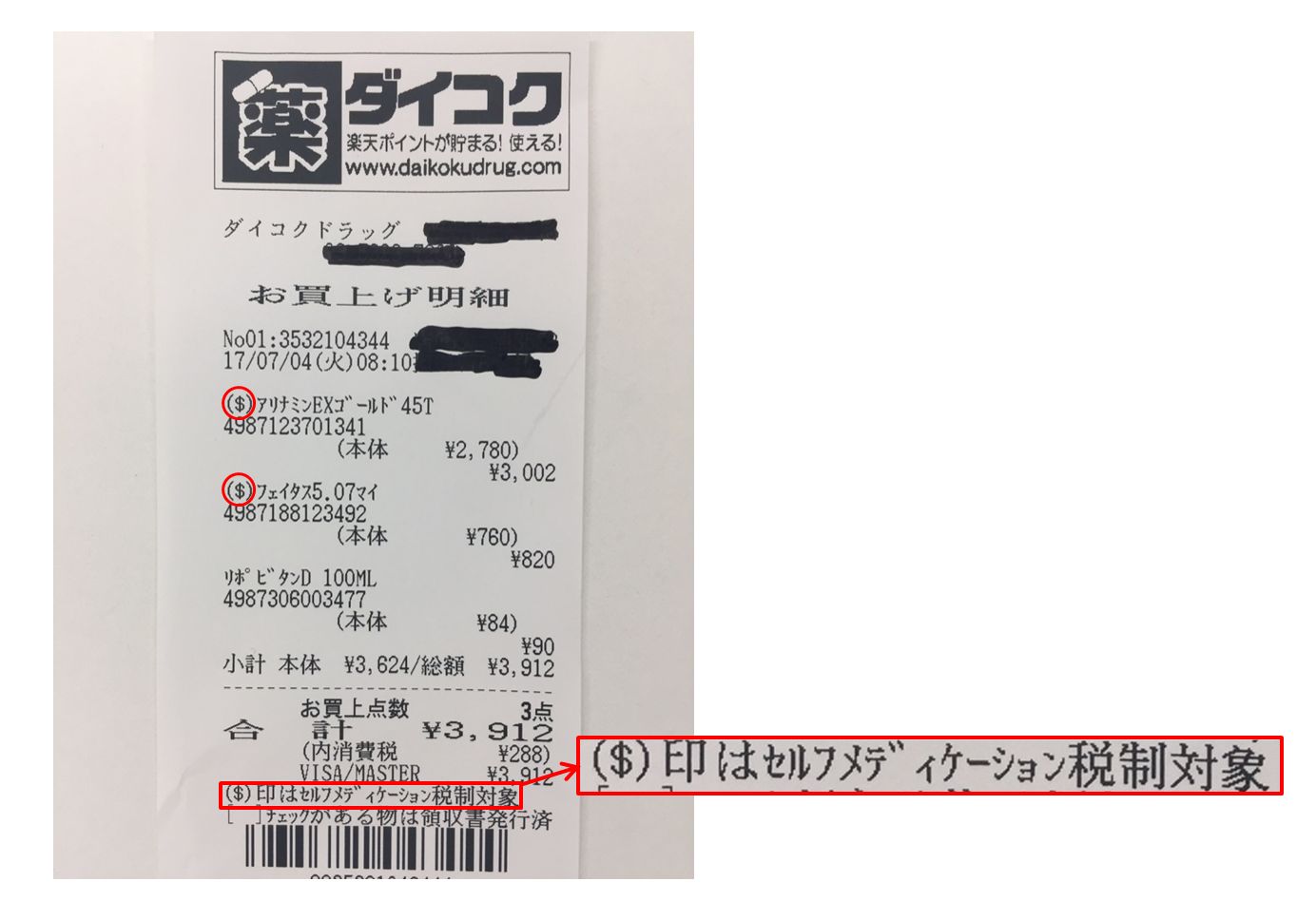

なお、対象商品を買ったら、レシート・領収書をとっておきましょう。レシートには、セルフメディケーション税制の対象医薬品であることが記載されています。

また、レシートの場合、「スイッチOTC医薬品」が含まれている旨の印が付いています。

2.2.対象商品は有効成分で決まる

セルフメディケーション税制の対象となるのは「スイッチOTC医薬品」のみです。

イメージが湧きにくい名前ですが、「もともと医者の処方箋がなければ買えなかったが、今は気軽に買える医薬品」だとイメージしていただけば間違いありません。

「スイッチOTC医薬品」かどうかは薬効・用途ではなく「有効成分」で決められています。有効成分は93種類で、厚生労働省のHPで公表されています(令和6年1月15日時点)。

胃腸薬、風邪薬、水虫の薬や塗り薬、肩こりの薬、湿布まで、幅広く約2900商品が指定されています。

やっかいなのは、同じジャンルの商品でも、「スイッチOTC医薬品」になっているものとそうでないものがあることです。一例を挙げると「アリナミン」シリーズのうち「スイッチOTC医薬品」は「アリナミンEXゴールド」だけで、他の商品は全部違います。

こう書くといかにもやっかいそうに思えますが、実は見分けるポイントが3つあります。

以下、購入する前にスイッチOTC医薬品かどうかを見分ける3つの方法を、確実性が高い順に説明します。

- 見分け方1:厚生労働省のHPで確認する

- 見分け方2:ドラッグストア等のHPで確認する

なお、先ほどお伝えしたように、購入時に受け取るレシートには、スイッチOTC医薬品である旨の印が付いています。

見分け方1:厚生労働省のHPで確認する

スイッチOTC医薬品は厚生労働省HPの『セルフメディケーション税制対象医薬品 品目一覧』を確認することができます。公的なデータですし、全ての商品が網羅されていて、あいうえお順に並んでいるので、これが最も確実です。

見分け方2:ドラッグストア等のHPで確認する

ドラッグストアチェーン「マツモトキヨシ」等のHPでは、対象商品が一目で分かるようになっています。

ただし、全部の商品が掲載されているわけではありません。

2.3.健康診断か予防接種を受けないと適用されない

セルフメディケーション税制は、健康診断か予防接種を受けていなければ利用できません。

なぜなら、セルフメディケーション税制の趣旨は、「できるだけ医者に行かずに自分で健康管理して、病気を予防して、治してほしい」ということだからです。

「健康管理・病気の予防の努力をしていること」+「自分で治そうとしていること」

の両方が求められているというわけです。

健康診断・予防接種として認められるのは、以下のようなものです。

- 勤務先で受ける健康診断・人間ドック等

- 健康保険組合・市町村国保等が実施する健康診断・人間ドック等

- 市町村が生活保護受給者等を対象として行う健康診査

- メタボ検診(特定健康診査)または特定保健指導

- 市町村で受けられるがん検診

これらを受けたことの証明として、健康診断結果通知書や、予防接種の領収書をとっておく必要があります。

健康診断結果通知書はコピーの提出を求められますが、その際、診断結果の部分を黒塗りにして出しても差し支えありません。なぜなら、健康診断を受けたことが分かりさえすれば「日頃から健康管理に気を使っている」という証明になるからです。

3.医療費控除の申請方法

医療費控除に必要な書類

医療費控除を受けるためには、従来の医療費控除とセルフメディケーション税制とどちらを選ぶにしても、確定申告をしなければなりません。 その際、以下の書類が必要です。

- 領収書など医療費の支出を証明する書類

- 医療費控除の明細書【内訳書】

サラリーマンの場合はこれらに加え、給与所得の源泉徴収票が必要です。

確定申告書等作成コーナーを使うとラク

確定申告書の作成は、国税庁のホームページの「確定申告書等作成コーナー」が便利なので、利用することをおすすめします。ここで「医療費控除の明細書」も作成することができます。

画面に従い、必要事項を入力し、プリントアウトし、押印して必要な書類を添付して税務署に送付すれば完了です。

あるいは、確定申告自体をオンラインで行うe-Taxというシステムもあります。

まとめ

医療費控除は、治療費の重い負担を減らすための所得控除の制度です。

現在は、従来の医療費控除とセルフメディケーション税制の2つがあり、どちらか一方しか利用できません。

したがって、もしも両方の条件を満たすことになった場合には、どちらか有利な方を一つ選ぶことになります。

いずれにしても、自ら確定申告をしなければ受けられないものなので、見過ごさないように注意が必要です。