次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

老後資金はいくら必要かと問われて、はっきりと明言できる方は少ないと思います。

しかし、「まだ先の話だから・・・」と後回しにしてしまうと、あっという間に時間が経ってしまいます。今から少しでも関心を持って考えておくことが大事です。

そこで、今回は、まず、老後にいくら必要なのか、一つのシミュレーションを示します。さらに、その結果、老後資金が少ないようであれば、どのような対策ができるのか、個人年金保険を活用した場合のシミュレーションも交えて見ていきたいと思います。

野沢 勝久

最新記事 by 野沢 勝久 (全て見る)

目次

老後に必要な貯蓄額は、「老後に必要な資金―老後に予定される収入合計額」で算出します。

そこで、まず、老後に必要な資金について考えてみます。

老後の1ヶ月あたりの生活費は、夫婦世帯と独身世帯でそれぞれ以下の通りです(出典:『家計調査報告(家計収支編)2018年』※)。

これはあくまで平均です。誰もが憧れるような「悠々自適なセカンドライフ」とはちょっと遠い生活水準となります。理想のセカンドライフを送るには、プラス15万円の上乗せが必要と言われています。また、マンション住まいの場合(ローン必要なし)は管理費・修繕積立費等が年々増加していくため、プラス3万円ほどを目安にしてください。

これもまた平均的な金額です。プチセレブな毎日を過ごしたいというならプラス5万円の上乗せが必要です。マンション住まいであればプラス3万円が必要になります。

※「高齢無職世帯のうち高齢夫婦無職世帯(夫65歳以上,妻60歳以上の夫婦のみの無職世帯)」及び、「高齢単身無職世帯(60歳以上の単身無職世帯)」の支出額を参照

現役時代に老後の生活費を見積もる場合の計算式は一般的に、下記の通りです。

具体的に計算してみましょう。

Aさん夫妻(二人とも65歳)が平均寿命(夫84歳・妻89歳)まで生きる場合、必要な生活費の総額は、毎月の支出額を前述の高齢夫婦世帯の支出額平均の25万円とすると、

の合計6,624万円です。

さらに、家の修繕費や病気・ケガになった場合の医療費などがかかります。

また、子が結婚する場合や家を購入する場合の援助資金も考えられます。

孫ができたらお小遣いやプレゼントをあげたりしたいですし、定年前にできなかったような趣味やレジャー、老後旅行も楽しみたいかもしれません。

そうすると、2,500万円程度の老後資金が必要となります。

ということで、①と②で合計9,500万円となります。1億円近い額が必要になるということです。

一方で、定年後の収入はどのくらいでしょうか?定年後の収入として主に挙げられるのは退職金と公的年金です。

「退職金」は、いくつか種類があります。

勤務先から退職時に一括でもらえるものは退職一時金と呼ばれるものです。

その他に、企業が福利厚生として積み立てを行う企業年金や一時金があります。

いずれも、その有無や金額は、会社の規模や職種、勤続年数等で異なります。

退職金の制度のある企業の大半は、以下のように、基本給と勤続年数から算出する計算方式を用いて金額を決めています。

厚生労働省が公開した「平成30年(2018年)就労条件総合調査【退職給付(一時金・年金)の支給実態】」によれば、平均的な支給額は以下の通りです。

【勤続年数・学歴ごとの退職金平均額(単位:万円)】

| 勤続年数 | 大学・大学院卒 (管理・事務・技術職) |

高校卒 (管理・事務・技術職) |

高校卒 (現業職) |

| 20~24年 | 1,267 | 525 | 421 |

| 25~29年 | 1,395 | 745 | 610 |

| 30~34年 | 1,794 | 928 | 814 |

| 35年以上 | 2,173 | 1,954 | 1,629 |

※この数字は、一時金+企業年金で、カッコ内は一時金のみの金額となっています。また同資料によると、約5社に1社は退職給付制度がありません。

将来いくらもらえるかは、毎年送付される「ねんきん定期便」で確認することができます。

目安として、サラリーマンの男性がもらえる年金額は3,500万円、その配偶者の女性(専業主婦)は2,500万円くらいと言われています。必要な老後資金は、「老後に必要とする老後資金―老後に予定される収入合計額」で算出します。

私のお客様の今村様の事例を使って、検証していきましょう。

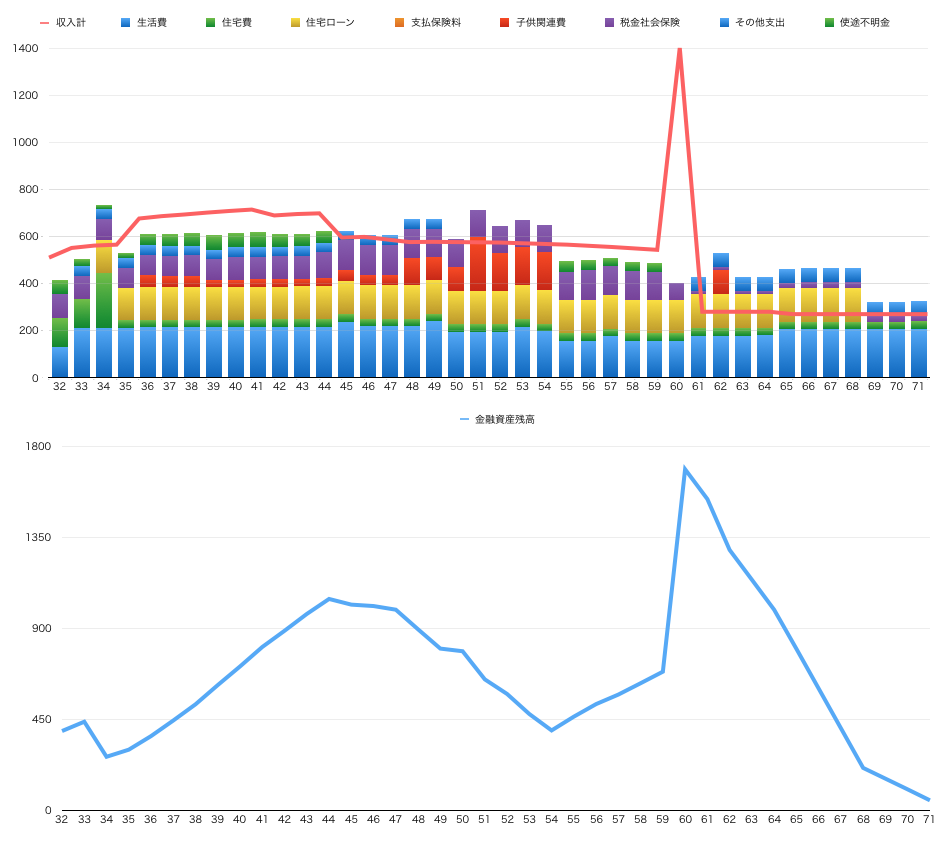

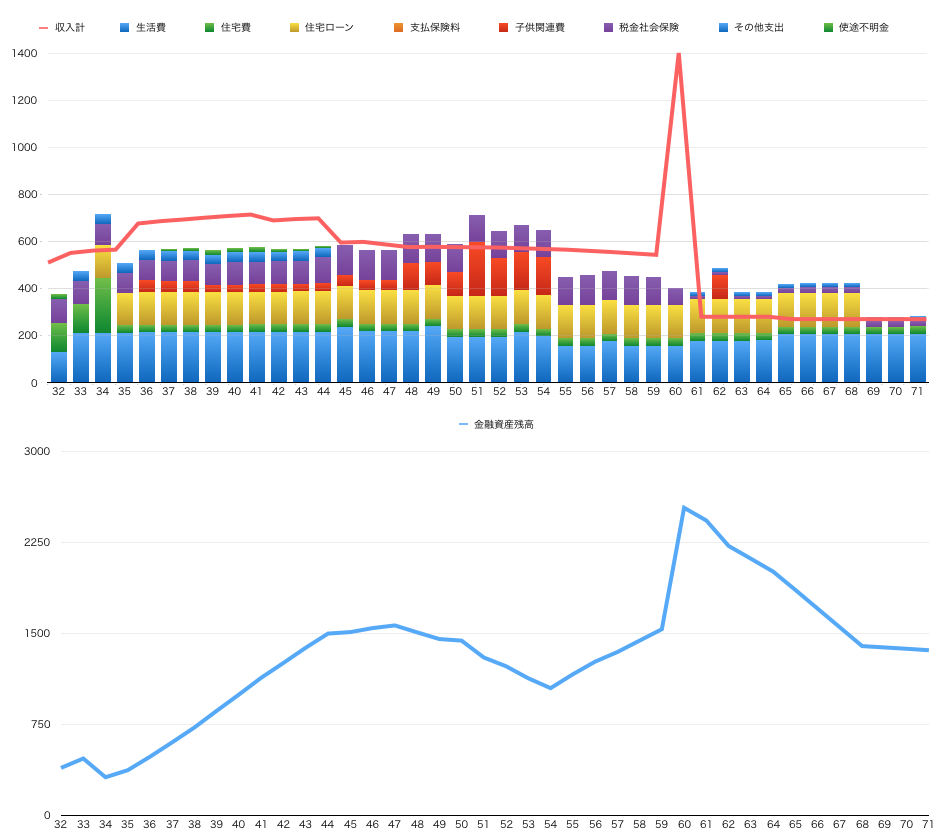

今村様ご夫妻は、ご主人が30歳の時に結婚し、第一子が生まれたたばかりのご家庭です。お子様が生まれたのをきっかけに、お子様の学費及び老後も含めて先々のことをシュミレーションしたいとの依頼を受け、ライフプランニングを行いました。

老後に関しては、60歳で定年退職し、退職金を受け取り、その後5年間継続雇用で働くことを予定しています。

結果的には、退職金を65歳以降の老後生活費等で賄うことになり、65歳過ぎたころには、家計が赤字になることが確認できます。そして、その後も赤字が年々増加し平均寿命である約90歳弱までに1,500万円程度足りなくなると予測されます。

このままでは、老後の生活が破たんすることになります。破たんを防ぐためには、1,500万円の老後への貯蓄が必要になります。そこで次に、この約1,500万円をどのように準備すればいいのか考えます。

まず、ぜひともチェックしておきたいのが、家計の「使途不明金」です。この使途不明金を発見して貯蓄に回すことができれば、老後の不足資金を貯める力は向上します。

使途不明金とは、使った覚えがないのに残っていないお金や、何に使ったのかは記憶に残っていない、いつの間にか消えていったお金のことです。家庭には必ずと言っていいほど「使途不明金」が存在します。

使途不明金を割り出すのは簡単です。1~2か月間家計簿をつけて支出を把握し、収入との差引き分である黒字もしくは赤字と預金や現金の残高の変化が合致しているかをチェックすれば、毎月どのくらいの使途不明金があるのかが分かります。

例えば次の通りです。

上記のように1か月の収支は70,000円の黒字なのに、先月の預貯金が28,000円(貯蓄率40%)とすれば、差額の42,000円が使途不明金です。

この作業を数か月繰り返すと、使途不明金の内訳が分かるようになります。使った支出の内容が分かれば、それを今後も必要な支出と必要でない支出に仕分けをして、必要でない支出をやめて貯蓄に回します。

具体的には、使った覚えがない支出の冠婚葬祭、家電の修理費、コンビニでビニール傘を購入する、肉まんをたべるといったもの、様々です。生活費や、水道光熱費などの支出を減らそうと思っても、節約が結構大変です。使途不明金をなくすには我慢や辛さを伴わないことが多いため、貯蓄に回しても長続きしやすいです。

一般的に、家庭に潜む使途不明金は、家計の黒字に占める割合の60%と言われています。かなり大きい金額です。

4~7万円ぐらいになることもあり、ボーナスを受け取った時には10万円を超える場合もあります。ちょっとした家計管理の意識をもつことで、この中から貯蓄に回せるお金を増やすことができたら、さらに毎月多くのお金を蓄えていくことができます。

30歳から65歳まで毎月3.5万円を35年積み立てを始めた場合、1,470万円にもなります。

もし、使途不明金から3.5万円割り出して積み立てることができれば、老後の不足資金1500万円を貯蓄することができます。

先ほどの今村様の老後のシミュレーションに戻りましょう。残念ながら65歳以降破たんするといった厳しい結果が示されていました。

そこで、老後の破たんを防ぐために、毎月の使途不明金から3.5万円の貯蓄をするといった改善策を作成しました。その結果、老後の不足資金の1,500万円が準備されたため、今村様が老後、ゆとりのある生活を送れるシュミレーションとなりました。

使途不明金を明らかにして月々の積立金の原資を捻出した場合、それをどのように積み立てていくのかが問題となります。

大家さんになる、投資信託を買って分配金をもらう、iDeCoやNISAを活用する、などいろいろありますが、ここでは、個人年金保険を利用する方法についてお伝えします。節税しながら貯蓄ができる方法の一つと考えていただければと思います。

個人年金保険は、民間の保険会社で加入する年金です。

60歳や65歳といった一定の年齢まで保険料という形で積み立てて、その後はその積立金を原資として毎年「年金」をもらうしくみになっています。

個人年金保険には、保険料の払い方や年金の受け取り方、積立金の増え方などによっていくつかのバリエーションがあります。オーソドックスなのが、60歳や65歳までコツコツ保険料を払い、払い込みが終わったらそこから年金を受け取るタイプです。

個人年金保険は、受け取る年金の総額が払った保険料の総額より増えます。どのくらい増えるかは、何歳から始めて何歳で受け取るかによって異なります。

なお、最近はマイナス金利の影響でふつうの「円建て」の商品は利率が低下しています。その代わりに人気が出ているのが、米ドル等の利率の高い「外貨建て」の商品、国内外の株式や債券で運用する「変額」の商品です。これらはいずれも積立の効率が高い反面、リスクがあるので、リスクの内容と対処法を理解して、リスクを限りなくゼロに抑え、メリットを最大限享受することが大切です。

また、個人年金保険の大部分は、保険料が年末調整や確定申告の際に「個人年金保険料控除」の対象になります。これは、支払った保険料の金額に応じて税負担を軽くしてくれる制度です。

控除を受けられる金額は、所得税の税率にもよりますが、年間8万円以上の個人年金保険料を払うと、所得税と住民税を合わせて約5,000円~1万円程度です。

この制度の適用を受けるには、保険料の払込期間が10年以上、年金開始年齢が60歳以上で年金受取期間が10年以上、年金の受取人が契約者又は契約者の配偶者であること、などの条件を満たす必要があります。

貯蓄がそれなりにある人でも、「老後専用の貯蓄はいくらありますか」と聞くと、「専用の貯蓄は特にないかも?」と答える場合がたいへん多いです。

確かに、住宅を購入したり、出産や介護で仕事をペースダウンしたり、子の教育費がかさんだり、長い人生お金が必要になることはいくらでもあります。そんな時、もし銀行預金でお金を積み立てていたら、いくら最初は老後用にと思っても、やむなく使ってしまうこともあるかもしれません。

老後は、実際には何十年も先ですから、その時に向けて着実にお金を準備しそのお金をキープし続けることは思うほど簡単ではありません。

つまり、「老後専用の貯蓄」と気持ちの上でも明確にできる個人年金保険は優れものなのです。また、個人年金保険は、早期に解約すると、払った保険料より戻ってくるお金が少ない、いわば元本割れになってしまうため、基本的にはよっぽどのことがない限り、解約はしないはずです。結果的に少々家計が苦しくても継続しやすいという効果もあるのです。

老後に楽しく生きるためには、一般的に老後の不足資金1,500万円が必要ということが確認できたことと思います。私のお客様である今村様の老後のシュミレーション事例でも確認できました。

老後の不足資金を準備するためには、家計の使途不明金を把握し、その中から、毎月3.5万円の積み立てをすることが必要になります。これも今村様の老後シュミレーション事例(改善策)で確認できました。

具体的にどんな方法で準備するかですが、「老後専用の積み立て」として、個人年金保険が優れていることも確認できました。マイナス金利の状況下で、老後まで積立することができれば、元本割れはなく、また毎年個人年金保険料控除が受けられ、節税効果もあるからです。

したがって、家計の使途不明金から毎月3.5万円の貯蓄ができれば、老後破たんが防げます。その方法は、保険料の多寡はあると思いますが、個人年金保険等を利用すると安全に準備することができるでしょう。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

近年、いわゆる「老後2,000万円問題」など、年金に関するニュースが増え、個人で老後資金を貯める手段が注目されています。 その中でも比較的昔からあり、知名度が高いのが個人年金保険です。 しかし、最近ではiDecoをはじめとして、他にも様々な制度

高齢化社会となり、公的な年金だけで老後を快適に暮らせるのか、不安に思っている方は多いのではないでしょうか。 そんななかで、公的な年金以外に私的年金と呼ばれる制度も登場しています。 ここでは老後の生活を豊かにしてくれる可能性がある私的年金・個人年

昨今、公的年金だけでは老後のゆとりある生活には足りないということが言われています。 老後の資産形成を自力で行うという人も増えてきており、将来への積立ができる金融商品への関心が強くなってきている方も多いのではないでしょうか。 自力での資産形成に用

老後の生活費の助けとなる個人年金保険が注目されています。 ただ一口に個人年金保険といってもいくつかの種類があったり類似の商品があったりします。 そのため、そもそも個人年金保険はおすすめの商品なのか、どれがおすすめなのか分からない方も多いことでし

個人年金保険は、貯蓄性が求められる保険商品の1つなので、実際に利率がどのくらいあって、どのくらいお金が増えるのか気になる方が多いのではないでしょうか。 ここでは以下個人年金の3つの種類ごとに、それぞれ利率がどれくらいあるか、チェックしておきたいポイン

定額個人年金保険で老後の資産形成を行うためのポイントと選び方

定額個人年金保険は、リスクを取らずに確実な貯蓄をしたい方のための保険です。 支払った保険料を保険会社が運用し、将来は支払った保険料よりも受け取る年金額が増えて戻ってきます。 現在の日本社会では、少子化と超高齢化が凄まじいスピードで進んでいます。

個人年金は毎月お金を積立てていくイメージがありますが、もし今、現金があるならば一括で支払いたいという人もいるでしょう。そうすると一括で払ったらお得なのか疑問ですよね。 結論からお伝えすると一括で支払うとお得になります。個人年金に限らず、生命保険全般で

生命保険を資産運用に活用する人が増えてきたことで、保険商品にも大きな変化がありました。 変額保険や外貨建て保険等、多少のリスクがあっても運用次第では大きなリターンが得られる「投資型」の保険が増えてきたのです。 しかし、そんな投資型の保険に興味が

個人年金保険は、「保険」という名前が付いていますが、貯蓄目的の金融商品です。 保険料を支払い続け、老後に保険料総額より多くのお金を年金として受け取れます。また、保険料が所得控除の対象となっているので、老後の生活資金を積み立てる手段として人気があります

個人年金保険とはどんなもの?契約前に知っておきたい内容まとめ

少子高齢化がすすみ老後の不安が大きくなるなか、注目されている資金運用の方法の1つが個人年金保険です。 この記事では、個人年金保険がどういった保険商品かという概要から、よく比較されるiDeCoとの違いなど、契約前に知っておきたいことをまとめて解説してい