次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

定額個人年金保険は、リスクを取らずに確実な貯蓄をしたい方のための保険です。

支払った保険料を保険会社が運用し、将来は支払った保険料よりも受け取る年金額が増えて戻ってきます。

現在の日本社会では、少子化と超高齢化が凄まじいスピードで進んでいます。

そんな中、公的年金に対する不安を感じている方も多く、また銀行の普通預金にもほとんど金利がつかないのは、皆さんもご存知のことと思います。

そのような背景から、若い世代から老後の備えについて、個人年金保険などを活用している方も多くいらっしゃいます。

この記事では、定額個人年金保険について、契約例も挙げつつ説明します。

米ドル建てのタイプについてもごく簡単に解説しておりますので、ぜひ最後までお読みください。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

定額個人年金保険とは、個人年金保険の一種です。

個人年金保険には「変額個人年金保険」という、リスクがある代わりに大きく増やせる可能性があるものもあります。

(詳しくは、「変額個人年金保険とは?活用のメリットと注意点」をご覧ください。)

定額個人年金保険では、実際に、どれくらい大きくなって受け取ることができるのか、次からご説明いたします。

まず、定額個人年金保険(以下、個人年金保険)の保障内容について、A生命の商品の例(※)をご覧ください。

※現在は販売されていない商品です。

【例】30歳 男性 月払保険料7,905円

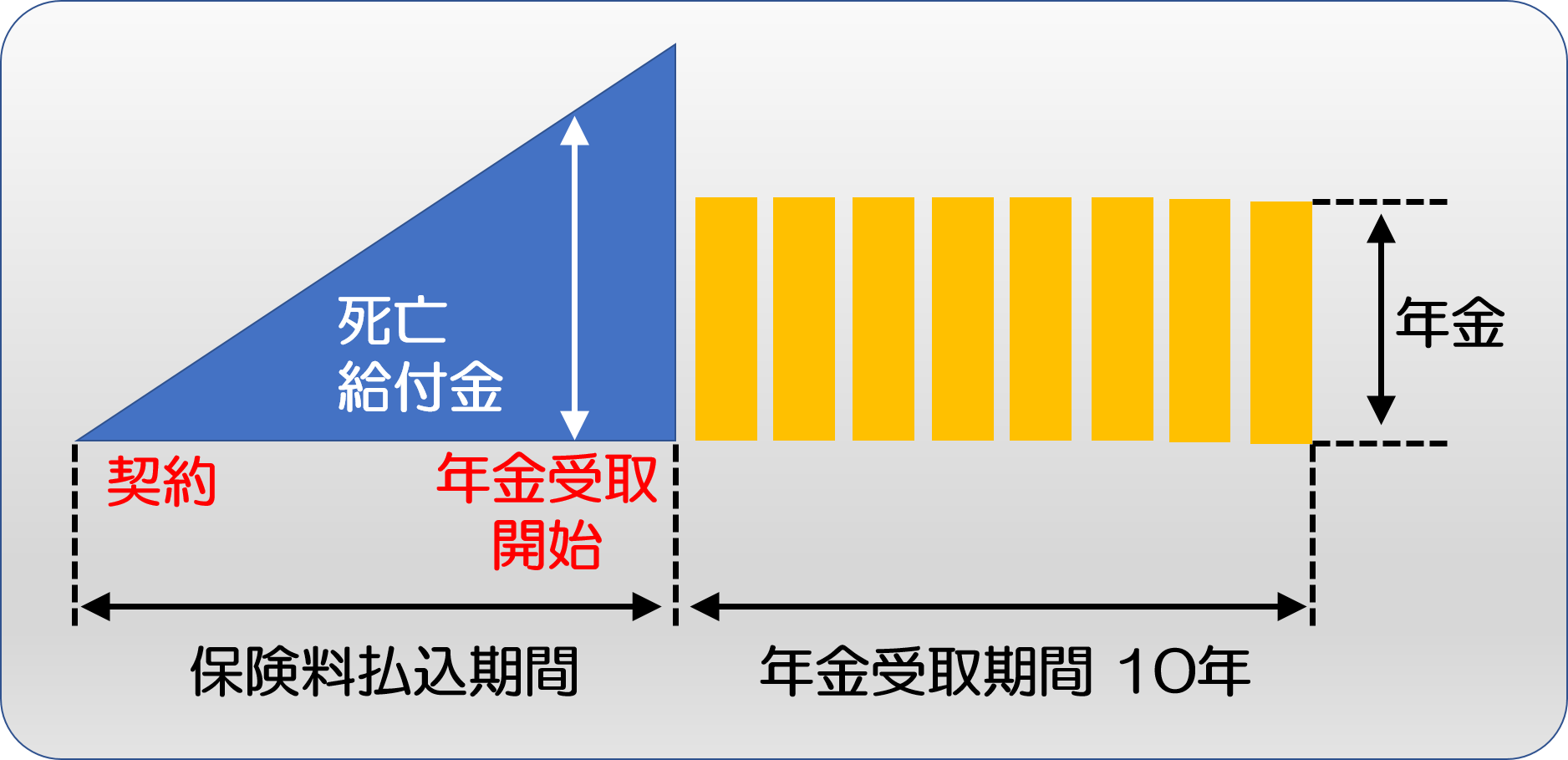

保険料払込期間・年金支払開始年齢ともに60歳 10年確定年金

保障内容について解説していきます。

さらに年金支払開始年齢を5年間繰り延べて、65歳で受け取るようにするともう少し返戻率が高くなります。

契約時の年金額は約束されており、将来変わることはありません。払込期間と受取までの期間が長いほど、返戻率は大きくなっていきます。

なお払込期間の繰り延べは保険会社によって出来る場合と出来ない場合があるので、注意が必要です。

私が調べてみたところ、2019年1月時点での普通預金の金利は、ゆうちょ銀行や三大メガバンクで0.001%、ネット銀行で0.02%程度です。

これらのことから比較すると、個人年金保険の返戻率は高い数字となっているので、資産運用の活用方法として選択肢の1つになるかと思います。

まとめ払いとは、1年間の保険料をまとめて払うことを指します。

医療保険やガン保険などでも、保険料をまとめて払うと、お得になることがあります。

これは個人年金保険でも同様です。先程と同じ条件で、保険料の支払いを年払にした場合をみてみましょう。

年払いは月払よりも、60歳の受取時点で0.7%多くなって戻ってきます。

年払の他に「一時払い」や「前納」という払込方法もあります。

資金に余裕のある場合は、このような方法を選択することにより、さらに返戻率は大きくなります。

個人年金保険の保険料の支払い期間中、契約者に万が一のことがあった場合、それまで支払った保険料と、ほぼ同額の保険料を死亡給付金としてご家族に残すことができます。

また、年金受取の最中に不測の事態が起こった場合でも、年金を受け取るために支払った保険料の現価が死亡給付金となります。

個人年金保険の中で、保障機能があるのは、こういった部分になります。

個人年金保険を検討する時は、どのような点に注意すればよいでしょうか。ポイントをまとめます。

まずは保険料を何歳まで支払うか決めましょう。退職後は収入が減ってしまうことを考えて、できるかぎり、仕事をしている間に保険料を払い終えるほうがおすすめです。

保険会社や契約年齢にもよりますが、払込期間は短いもので55歳、長いもので70歳くらいまでとなっています。

個人年金保険は、保険料の払込期間中に何らかの理由で解約をしてしまうと、解約返戻金はそれまで支払った保険料よりも少なってしまう可能性があります。

必ず最後まで支払いができる保険期間を設定していただくよう、お願いいたします。

個人年金保険の加入の目的は「公的年金ではまかないきれない部分をカバーするため」という方が大半です。

ですから、年金の受取期間はとても大切になります。受取期間は、主に次の2つに分かれます。

「確定年金」は、「5年」「10年」「15年」などの決まった期間について、確実に年金を受取る方法です。パンフレットには「5年確定年金」「10年確定年金」というように表示されています。

60歳や65歳から受取開始の「10年確定年金」を選ぶ方が多いです。

「終身年金」は、生きている限り年金を受け取り続けることができるものです。

長生きすれば、その分多くの年金を受け取れるので、保険料は確定年金よりも高くなります。

終身年金には「保証期間」が設定されていることが多いです。これは、年金受取開始から「10年」や「5年」などの期間を設け、その期間中に本人が死亡した場合でも、遺族が年金を受け取れるというものです。保証期間を経過後に死亡したらその時点で年金の支払いは終了します。

支払う保険料から年金額が決まるタイプは、1,000円きざみで設定することができます。

個人年金保険は貯金のような保険ですので、毎月(または毎年)いくら貯金できるのか?という視点から検討したい方に向いています。

受け取る保険金(年金)から、保険料が決まるタイプです。最初に例として挙げたのはこちらのタイプです。多くの商品で、最低保険金額は30万円に設定されています。

退職後の公的な年金額と、現在の生活費から将来の生活費を想定し、不足分のカバーをするという面から保険金をいくらにするか、検討します。

個人年金保険は貯金のような保険の性質上、健康状態がかなり悪くても加入できる商品があります。

告知事項は2項目程度の簡単な内容となっています。

日本はマイナス金利政策が続いていますが、アメリカ合州国の金利は高い水準で推移しています。

その影響で、個人年金保険についても、米ドル建てのほうが返戻率は高くなります(為替相場の変動の影響はとりあえずは考えないものとします)。

保険料を円で支払い、米ドルや豪ドルなどの為替レートに応じて保険料が換算され、その積立金を外貨で運用する、というのが外貨建ての個人年金保険です。具体的には以下の通りです。

【例】30歳 男性 月払保険料15,000円

為替相場の変動を計算に入れなければ、上で紹介した円建ての個人年金保険の返戻率105.4%と比べ、高い返戻率になっています。

また、積立利率も年金額に反映されます。積立利率が毎月、市場金利の動向によって変動するので、金利が上昇すれば受け取れる年金額も大きくなります。

積立利率は最低利率が設定されている場合が多く、上記の例では最低利率の1.5%で算出してあります。

年金の受取は、年金受取開始のタイミングで「米ドルか円か」を選択することができます。

円安ドル高の場合なら円で受け取ったほうが得ですし、逆のパターンも考えられます。主な受取方法は以下の通りです。

米ドル建ての個人年金保険は、為替相場の変動による影響を受けることになります。

たとえば、年金を受け取る時点で極端な円高ドル安になり、死亡給付金や年金受取額が支払った保険料総額よりも少なくなってしまう可能性がないわけではありません。

また、解約時や年金・死亡給付金を受け取る際には、一定の手数料がかかることがあります。

個人年金に加入して保険料を払い込むと、個人年金保険料控除を受けられることがあります。

詳細は「これだけでOK!生命保険料控除で知っておきたいこと」をご覧いただくとして、条件は以下の4つです。

これらの条件をみたさない場合は、一般生命保険料控除の対象になることがあります。

個人年金保険の契約申込書の中には「個人年金税制適格特約」について、付加するかどうかを確認する項目があります。

間違えて「付加しない」を選んでしまうと、せっかくの控除枠が利用できなくなってしまいます。

また、個人年金税制適格特約は、契約の途中で付加することはできません。

生命保険文化センターの「生活保障に関する調査(令和元年(2019年)度)」によると、夫婦2人が豊かな生活を送るために必要な金額は、平均36.1万円/月と考えられています。

多くの高齢者を少ない若者が支えていかなければならないため、若い世代になればなるほど、不安感は大きくなる傾向にあります。

そんな中、定額個人年金保険は、自助努力で資産形成を行う選択肢の1つです。

単なる貯蓄とは異なり、生命保険料の個人年金保険料控除の対象になるので、節税効果も期待できます。

払込期間や受取開始期間を工夫することによって、返戻率が変わってきます。また、保険会社によっては、年金受取期間を繰り延べしてさらに返戻率を高めることも可能です。

なお、最近、円建ての個人年金保険が各社で次々と販売停止になっています。マイナス金利の影響などから、契約者に約束した返戻率の確保が難しくなったためのようです。

定額個人年金保険をお考えの方は、米ドル建ての個人年金保険、あるいは変額個人年金保険も有力な選択肢となっています。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

定額個人年金保険で老後の資産形成を行うためのポイントと選び方

定額個人年金保険は、リスクを取らずに確実な貯蓄をしたい方のための保険です。 支払った保険料を保険会社が運用し、将来は支払った保険料よりも受け取る年金額が増えて戻ってきます。 現在の日本社会では、少子化と超高齢化が凄まじいスピードで進んでいます。

個人年金は毎月お金を積立てていくイメージがありますが、もし今、現金があるならば一括で支払いたいという人もいるでしょう。そうすると一括で払ったらお得なのか疑問ですよね。 結論からお伝えすると一括で支払うとお得になります。個人年金に限らず、生命保険全般で

老後の生活費の助けとなる個人年金保険が注目されています。 ただ一口に個人年金保険といってもいくつかの種類があったり類似の商品があったりします。 そのため、そもそも個人年金保険はおすすめの商品なのか、どれがおすすめなのか分からない方も多いことでし

近年、いわゆる「老後2,000万円問題」など、年金に関するニュースが増え、個人で老後資金を貯める手段が注目されています。 その中でも比較的昔からあり、知名度が高いのが個人年金保険です。 しかし、最近ではiDecoをはじめとして、他にも様々な制度

個人年金保険は、「保険」という名前が付いていますが、貯蓄目的の金融商品です。 保険料を支払い続け、老後に保険料総額より多くのお金を年金として受け取れます。また、保険料が所得控除の対象となっているので、老後の生活資金を積み立てる手段として人気があります

生命保険を資産運用に活用する人が増えてきたことで、保険商品にも大きな変化がありました。 変額保険や外貨建て保険等、多少のリスクがあっても運用次第では大きなリターンが得られる「投資型」の保険が増えてきたのです。 しかし、そんな投資型の保険に興味が

昨今、公的年金だけでは老後のゆとりある生活には足りないということが言われています。 老後の資産形成を自力で行うという人も増えてきており、将来への積立ができる金融商品への関心が強くなってきている方も多いのではないでしょうか。 自力での資産形成に用

高齢化社会となり、公的な年金だけで老後を快適に暮らせるのか、不安に思っている方は多いのではないでしょうか。 そんななかで、公的な年金以外に私的年金と呼ばれる制度も登場しています。 ここでは老後の生活を豊かにしてくれる可能性がある私的年金・個人年

個人年金保険とはどんなもの?契約前に知っておきたい内容まとめ

少子高齢化がすすみ老後の不安が大きくなるなか、注目されている資金運用の方法の1つが個人年金保険です。 この記事では、個人年金保険がどういった保険商品かという概要から、よく比較されるiDeCoとの違いなど、契約前に知っておきたいことをまとめて解説してい

個人年金保険は、貯蓄性が求められる保険商品の1つなので、実際に利率がどのくらいあって、どのくらいお金が増えるのか気になる方が多いのではないでしょうか。 ここでは以下個人年金の3つの種類ごとに、それぞれ利率がどれくらいあるか、チェックしておきたいポイン