次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

個人年金保険は、「保険」という名前が付いていますが、貯蓄目的の金融商品です。

保険料を支払い続け、老後に保険料総額より多くのお金を年金として受け取れます。また、保険料が所得控除の対象となっているので、老後の生活資金を積み立てる手段として人気があります。

ただし、個人年金にも種類があり、人によって向き不向きがあります。

そこで今回は、個人年金保険の種類にはどんなものがあるのか、詳しく解説しています。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

個人年金保険の種類は、「受取期間」と「運用方法」で整理すると分かりやすいです。

受取期間とは、老後に年金を受け取れる期間が何年かをさします。

運用方法とは、払い込んだ保険料の一部を、保険会社がどのように運用するかということです。

保険料の運用が成功した分だけ、被保険者が受け取れる年金の金額が増えるのです。そのため、どのような方法で保険料を運用するのかは、貯蓄の効率を考える上で非常に重要なポイントと言えます。

このように、個人年金保険を選ぶ際には、受取期間・運用方法の2つのポイントに注目するようにしてください。

以下、1つずつ解説していきます。

個人年金保険の受取期間の種類は、大きく分けて「●年間」という期限付の「確定年金」、被保険者が存命中はずっと年金が受け取れる「終身年金」の2種類です。

まず、確定年金です。

たとえば「10年確定年金」は、年金の支払い開始から10年間、何があっても年金を受け取ることができます。

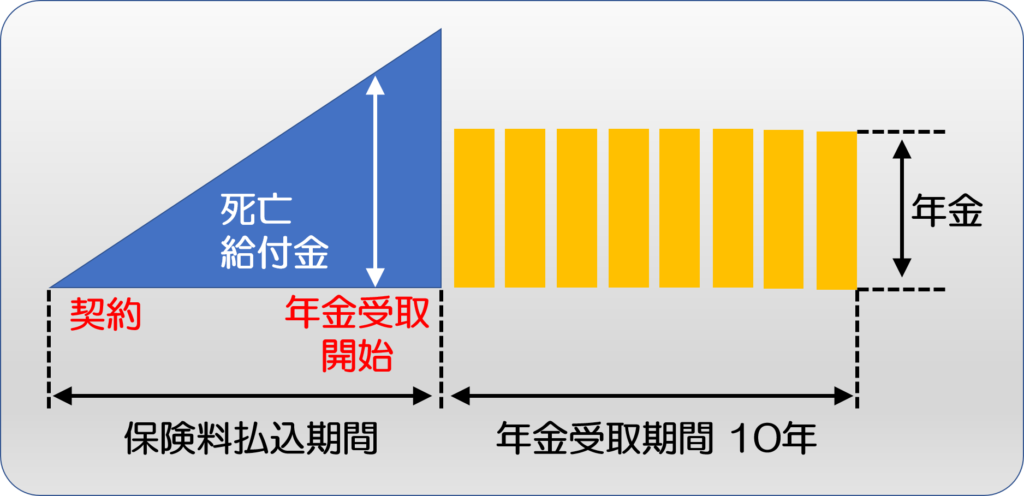

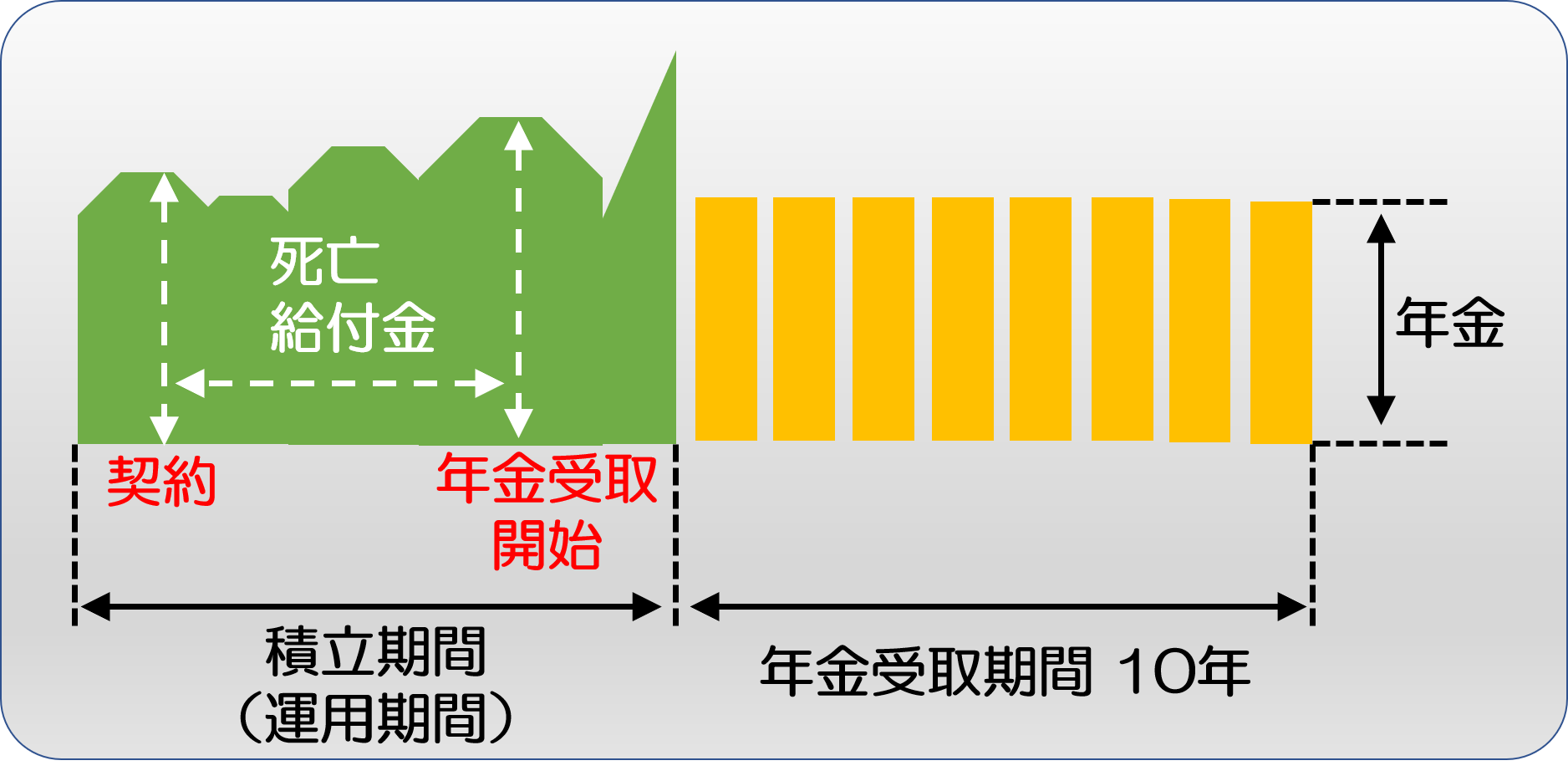

【10年確定年金のイメージ】

もし、年金受取期間中に本人が亡くなった場合でも、遺族が引き続き年金を受け取れるのです。

なお、年金払込期間中に亡くなった場合、それまでの運用実績に見合った金額の「死亡給付金」が遺族に支払われることになります。

一方、終身年金は、存命中ずっと年金を受け取れるタイプです。

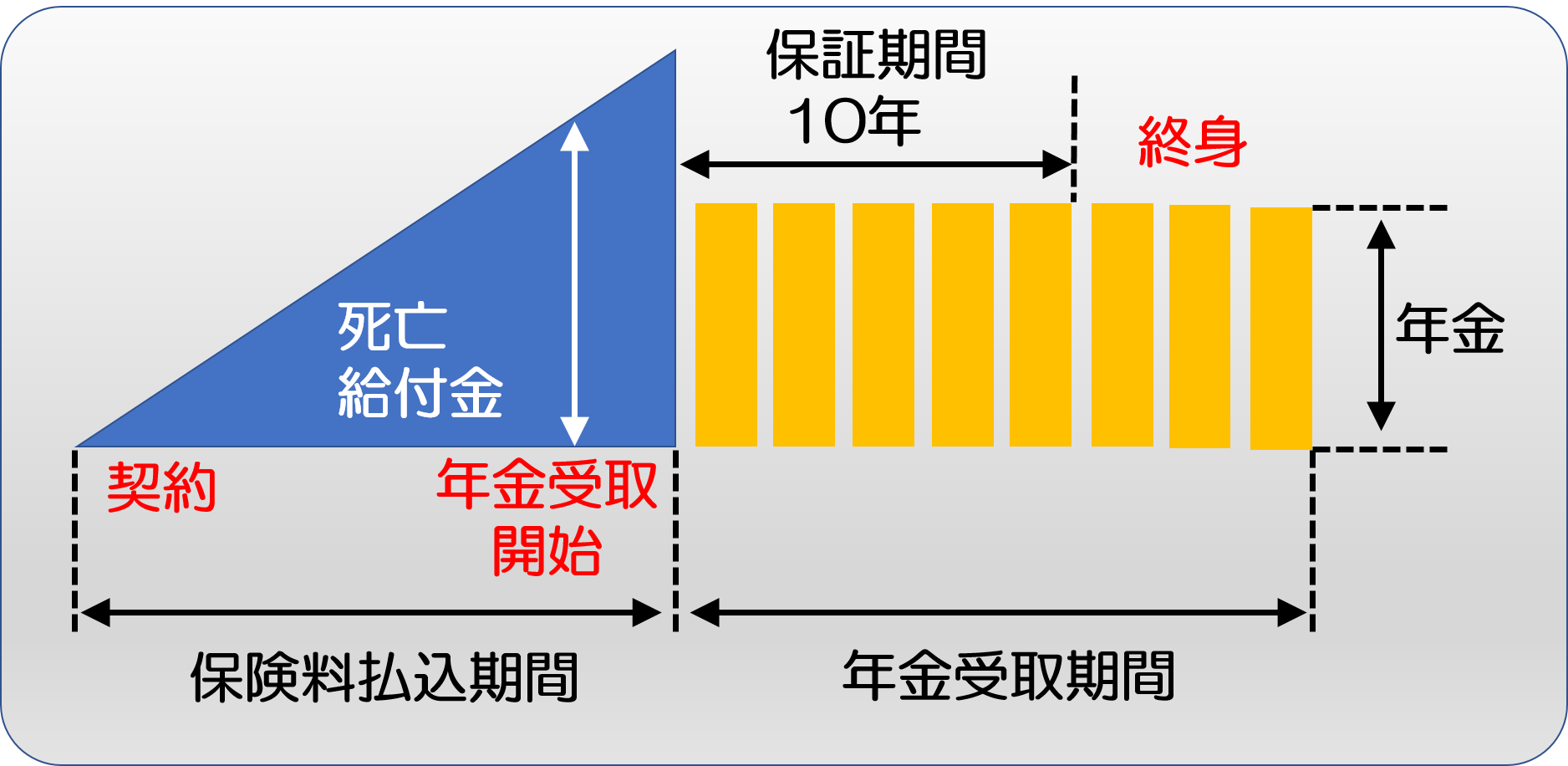

終身年金には「最低保証期間」があります。

これは、その期間中に万一本人が亡くなったとしても、遺族が年金を受け取れるというものです。

たとえば「10年保証期間付終身年金」であれば、年金受取開始から10年以内は、本人が亡くなっても遺族が年金を受け取れるのです。

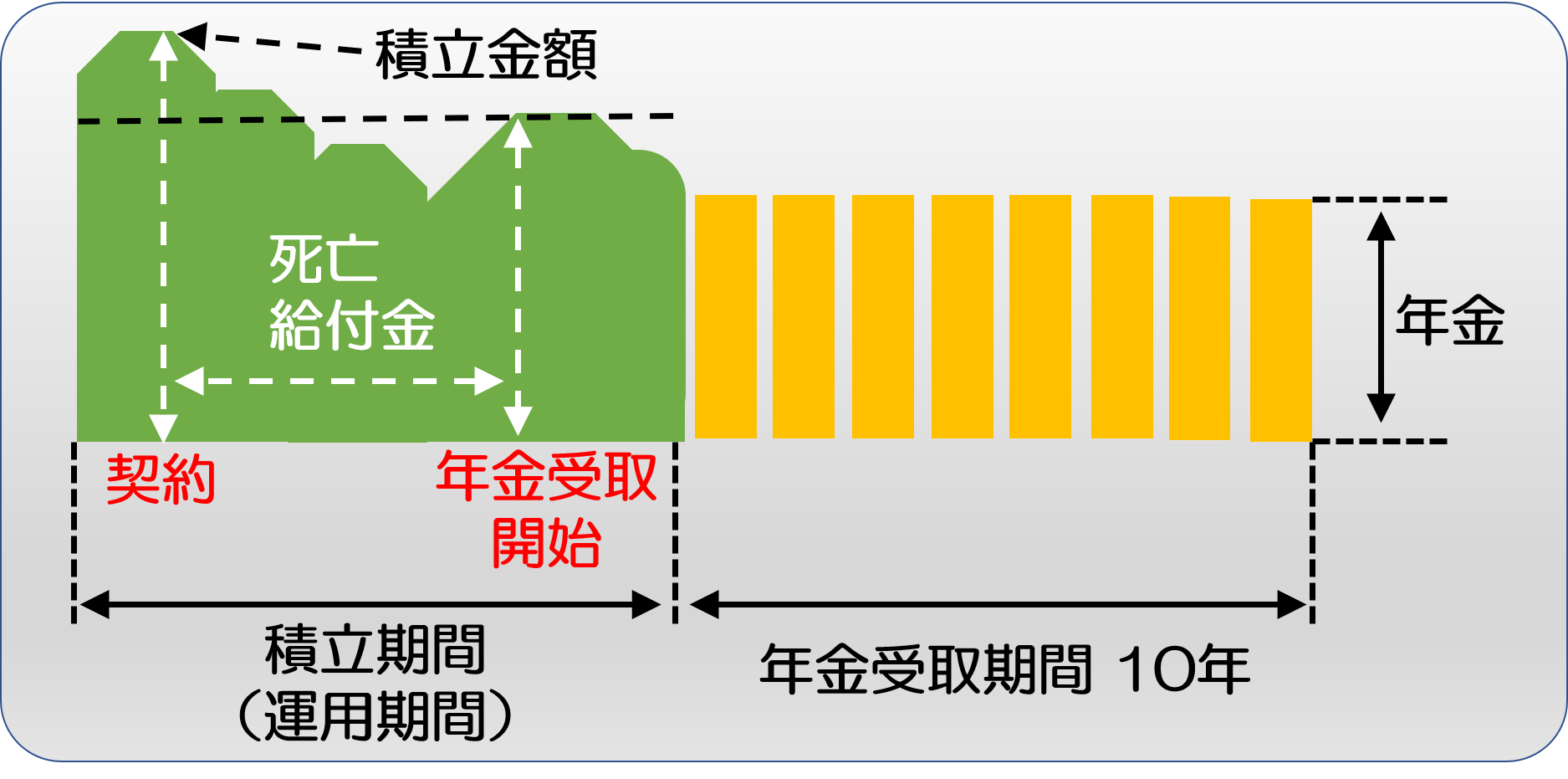

【10年保証期間付終身年金イメージ】

なお、年金払込期間中に亡くなった場合、それまでの運用実績に見合った金額の「死亡給付金」が遺族に支払われることになります。この点は確定年金と変わりません。

このように、個人年金保険は受取期間によって終身年金と確定年金に分かれますが、おすすめなのは確定年金です。

その理由は、主に以下の2つです。

まず、受取期間が限定されている確定年金と比べると、終身年金の保険料はずっと割高になっています。

たとえば、1年間に受け取れる年金額が同じであれば、終身年金の保険料は確定年金の倍以上になることも稀ではありません。

また、終身年金は保険料が割高なので、ある平均寿命を超える年齢まで長生きして年金を受け取り続けないと、元が取れません。

したがって、同じ保険料を支払って、より効率よく貯蓄ができるのは確定年金です。個人年金保険を選ぶ際は、特別な理由がない限り、終身年金より確定年金を選ぶことをおすすめします。

詳しくは「個人年金の終身年金とは?積立効率の試算と他の積立方法との比較」をご覧ください。

個人年金保険のもう1つの分類方法は、保険会社が集めた保険料の一部をどのように運用するかです。

主な運用方法の種類は、以下の3つです。

この3つはそれぞれメリット、リスクと対処法がそれぞれ異なります。

以下、それぞれの特徴を契約例とともに解説していきます。

文字通り、日本円でお金の運用をするタイプの個人年金保険です。

円建ての個人年金保険は、契約時に「どのくらい増えるか」が決まっているため、円で計算した場合に元本割れをすることがありません。

そのため、円での元本割れのリスクを絶対に避けたい方には、適している運用方法と言えます。

一方、長く続いている超低金利政策の影響から、利率が良くないことは否めません。この後に紹介する「米ドル建て」や「変額」の方が、はるかに利率が良くなっています。

実際にどのくらいの利率が期待できるか、A生命の円建て個人年金保険を例に紹介しましょう。

契約の内容は以下の通りです。

この契約では、年66.2万円を65歳から10年間受け取ることができます。

お金が増えた割合を示す返戻率は、以下の通りです。

6,620,000円(年金総額)÷6,300,000円(保険料総額)≒1.05(105%)

つまり、円で計算すると、35年保険料を支払い続け約5%のお金が増えます。

定期預金の年利率が約0.01%~0.02%(参照元:価格.com「定期預金比較 | 金利・利率・利息」)であることを考えると、「銀行に預けておくよりはずっと良い」とは言えるかも知れません。

ただし、以前と比べると、日本政府のマイナス金利政策が長く続いているため、返戻率が大きくダウンしてしまっています。これから紹介する外貨建てや変額タイプに比べると、貯蓄性が著しく低くなっています。

上述の通り、円建ての個人年金保険は、円で計算すれば元本割れすることはありません。

しかし、日本円自体の価値が下がると、結果的に日本円の預金などの資産価値も下がってしまいます。

たとえばインフレ(物価上昇)が起こり、今まで10,000円で購入できていたモノが12,000円になると、日本円で買えるモノが少なくなるので、相対的に日本円の貯蓄などの資産価値が下がります。

このリスクを軽減するためには、預金や円建ての保険以外に、不動産・株式等の資産を保有する方法や、これから解説する「米ドル建て」や「変額」の個人年金保険に加入する方法があります。

外貨建個人保険とは、日本円より利率の良い米ドルを使ってお金を運用するタイプの個人年金保険です。

前述の通り日本円が超低金利政策により利率が下がっている中、高い利率を誇る運用方法として注目を集めています。

それでは円建て個人年金保険と比べてどのくらい利率が良いのか、B生命の外貨建個人年金保険の契約例を見てみましょう。

受け取れる年金及び返戻率は以下の通りです。

なお、記載している「積立利率」とは、契約者から集めた保険料の一部でお金の運用を行う上で実現している金利とお考え下さい。

(パターン1)契約時の積立利率のまま継続した場合

(パターン2)積立利率が毎月0.01%ずつ増加した場合

ご覧のように運用実績により利率が変わるものの、いずれにしろ紹介した円建て個人年金保険の例(返戻率:105.0%)と比べて、はるかに利率がよいことは明らかでしょう。

外貨建ての保険には「為替リスク」があることは覚えておく必要があります。

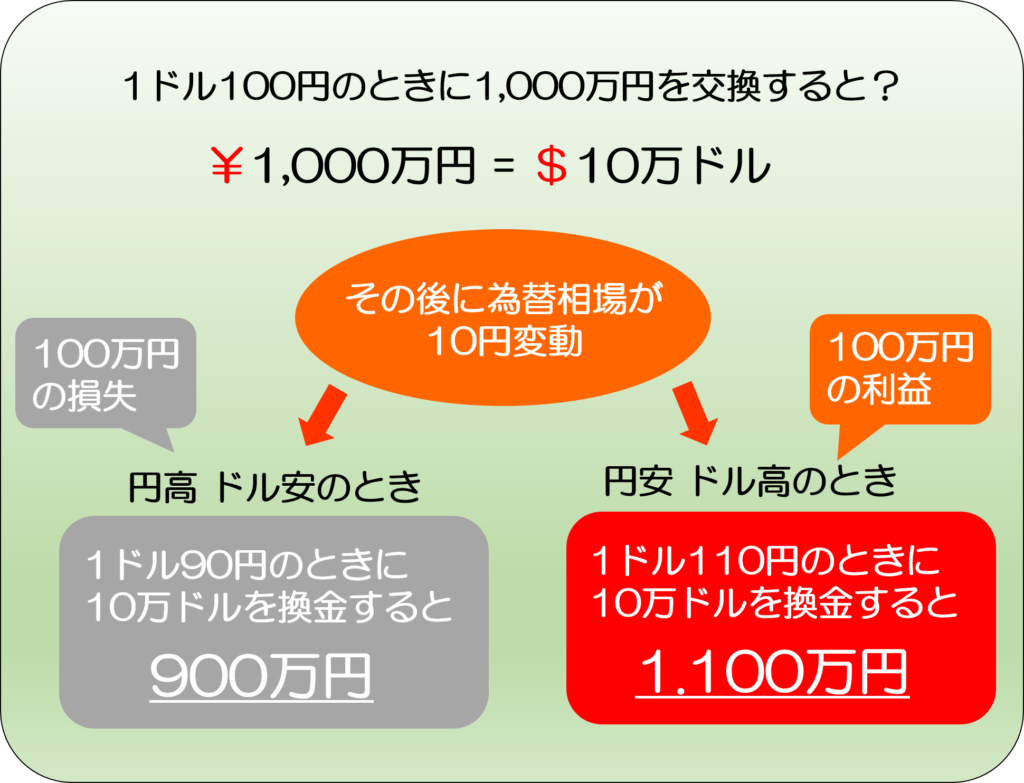

為替リスクとは具体的にどんなものか理解するために、円を米ドルに換金し、後で再びその米ドルを日本円に換金する場合のイメージ図をご覧ください。

ご覧の通り、円高ドル安の時に換金すると受け取れる日本円が少なくなり、逆に円安ドル高の状態では多くなります。

このように、円高ドル安になった場合に受け取れる円が目減りしてしまうリスクを「為替リスク」と言います。

ただし、米ドル建て個人年金保険の場合、そのリスクを軽減する方法があります。次にお伝えします。

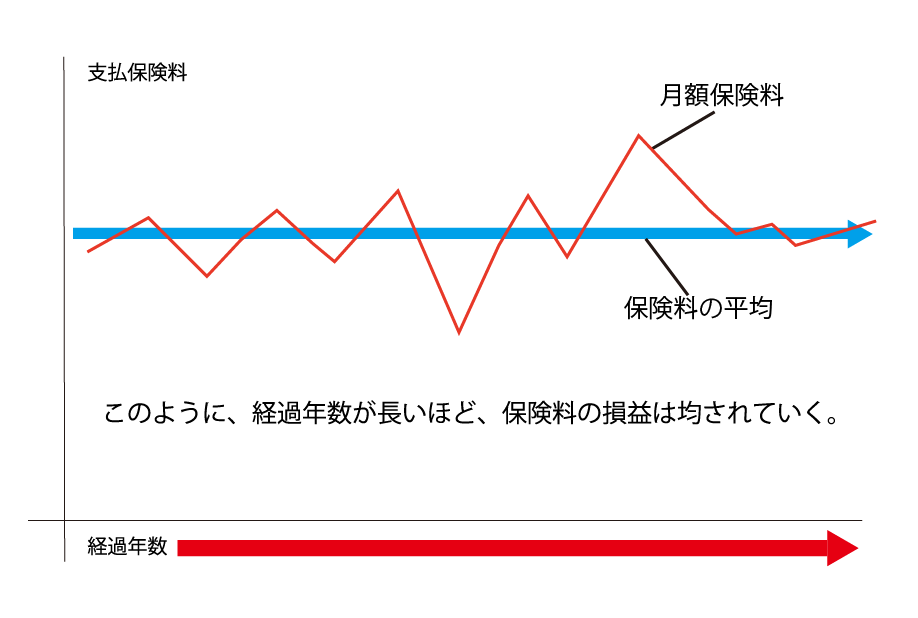

上でお伝えした米ドル建て個人年金保険の契約例では、毎月日本円で一定額の保険料を払い込み、それをその時点の為替レートで米ドルに換算され、積み立てられていきます。

為替は常に変動するため、円高ドル安の時にはドルが多く積み立てられ、円安ドル高の時にはドルが少なく積み立てられます。

それを長期的続けると、為替リスク(円高ドル安のリスク)は平準化し、軽減されていきます(以下のイメージ図をご覧ください)。

こうすれば、解約返戻金を受け取るタイミングで米ドルが大暴落して、極端な円高ドル安にならない限り、損をしてしまうリスクは大きくありません。

また、米ドル建て建個人年金保険は、高い返戻率が特徴となっています。

そのため長期的に加入し続けて返戻率を高めることによって、仮に最後の最後にいきなり極端な円高ドル安がきたとしても、その分の損失を高い返戻率でカバーできる可能性が高くなっていきます。

そうは言っても、保険金を受け取る時にあまりに極端な円高ドル安の状態になってしまうと、上で紹介した2つの軽減方法ではリスクをカバーしきれないことが絶対ないとは言い切れません。

その場合、最後の最後の手段として、為替の状況が落ち着くまで寝かせておくことによってリスクを軽減する方法があります。

極端な円高ドル安が解消されたタイミングで保険金を受け取るのです。

この方法の難点は、本当に必要なタイミングで保険金を受け取れない可能性があるということです。可能性はあまり高いとは言えませんが、私たちは、これこそが本当の意味で覚悟しておかなければならない「為替リスク」だと考えています。

このように、米ドル建て保険の為替リスクについては、長期的に加入し続けることにより相当程度避けられるし、最終的にお金を大きく増やすことができる可能性が高いと考えられます。

変額個人年金保険とは、保険料の一部を保険会社が国内外の株式・為替・債券などで運用し、その実績によって、受け取れる年金額が変動するタイプの商品です。

変額個人年金保険では、あらかじめ保険会社が用意した運用方法(特別勘定)の中から、好きなものを選ぶことができます。

そして、特別勘定の運用実績により、受け取れる年金等の額が変動するのです。

【運用実績が良かった場合】

【運用実績が悪かった場合】

変額個人年金保険の利率は保険会社の運用実績に大きく左右されることになり、円建てや外貨建てと比べても投資性が非常に高い商品です。

したがって、お金を大きく増やしたい方に適しています。

なお、運用なのでリスクはあります。ただし、その内容を知った上で、適切な対処法をとることで、そのリスクを抑え、大きく増やせる可能性が高くなります。

このように、変額個人年金保険は、高い投資性を誇る反面、リスクのある商品と言えます。しかし、ポイントを押さえておけば、そのリスクを抑え、お金を大きく増やせる可能性が高くなります。

とは言っても、投資に関する専門的な知識や特別な勉強が要求されるわけではありません。以下、変額個人年金を選ぶ際に押さえておくべきポイントを紹介します。

変額個人年金は、15年~20年の長期にわたって運用されるべき商品です。

その間には世界的な経済状況の変化により、運用実績が短期的に高騰することも暴落することもあり得ます。

したがって、たとえば世界的不況等で一時的に運用実績が落ち込んだからといって慌ててはいけません。

株価が暴落した時は、同じ額で安くなった株式をたくさん購入できるので、後で経済が回復した時にはそれが大きく増えていく可能性が高いのです。

一例として、世界経済に大打撃を与えた2008年のリーマンショックの時は、世界的に株価が暴落しています。

しかし、世界経済はその後は回復し、数年程度でリーマンショック前の水準に回復、さらに上昇を続けています。

したがって、一時的・短期的な騰落に一喜一憂せず、長期的に加入し続けることで、最終的に大きく増やせる可能性が高くなっていきます。

目安としては、最低で15~20年を見ておきましょう。

また、変額個人年金保険を選ぶ際は、過去20年ほどの運用実績をチェックすることをおすすめします。

運用実績は、パンフレットやホームページなどで紹介されています。

前述のように、リーマンショックがあった2008年前後は、どの商品もほぼ例外なく運用実績を大きく下げていますが、その後に大きく回復して伸び続けている特別勘定であれば、将来性が高いといえます。

その上で、ファイナンシャルプランナーに特別勘定の運用方法について説明を受け、運用方法の方向性が分かりやすく合理的と思えるものを選ぶことをおすすめします。

加入後は、変額個人年金保険の運用実績に関して、ホームページや保険会社が定期的に送ってくる資料によって随時チェックすることをおすすめします。

内容を確認し、必要に応じて担当者の方にアドバイスを求めることをおすすめします。

状況によっては、運用先を変更するなどしてリスクを軽減する方法もあります。

個人年金保険でもう1つ覚えておきたいのは、保険料が生命保険料控除の対象となり、所得税や住民税の節税ができることです。

生命保険料控除とは、所得税・住民税を計算する際に、その年に支払った保険料のうち一定額を所得から差し引くことができる制度です。

上でお伝えした円建ての個人年金保険、米ドル建て個人年金保険の保険料は「個人年金保険料控除」の対象、変額個人年金保険の保険料は「一般生命保険料控除」の対象となります。

生命保険料控除の詳細については「生命保険料控除制度|控除のしくみと対象となる保険と注意点」をご覧ください。

個人年金保険の種類は「受取期間」と「運用方法」に着目すると分かりやすいです。

受取期間による分類では、「確定年金」がおすすめです。なぜなら、終身年金は一生涯年金を受け取れるメリットがあるものの、平均寿命より長生きして年金を受け取り続けないと元が取れないからです。

次に、運用方法による分類では、円で計算した場合に元本保証が欲しい場合は「円建ての個人年金保険」がおすすめです。ただし、近年は日本政府のマイナス金利政策のため、以前と比べて返戻率が大きく下がっていますし、円の価値が下がった場合、実質的な意味での元本割れが起きるリスクがあります。

これに対し、利率の高い「米ドル建て個人年金保険」、運用によって大きくお金を増やせる可能性がある「変額個人年金保険」があります。これらはそれぞれリスクがありますが、そのリスクの内容を知り適切な対処法を取ることは難しくはありません。それによって、リスクを最小限に抑え、お金を着実に増やせる可能性が高くなっていきます。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

個人年金保険とはどんなもの?契約前に知っておきたい内容まとめ

少子高齢化がすすみ老後の不安が大きくなるなか、注目されている資金運用の方法の1つが個人年金保険です。 この記事では、個人年金保険がどういった保険商品かという概要から、よく比較されるiDeCoとの違いなど、契約前に知っておきたいことをまとめて解説してい

老後の生活費の助けとなる個人年金保険が注目されています。 ただ一口に個人年金保険といってもいくつかの種類があったり類似の商品があったりします。 そのため、そもそも個人年金保険はおすすめの商品なのか、どれがおすすめなのか分からない方も多いことでし

個人年金保険は、「保険」という名前が付いていますが、貯蓄目的の金融商品です。 保険料を支払い続け、老後に保険料総額より多くのお金を年金として受け取れます。また、保険料が所得控除の対象となっているので、老後の生活資金を積み立てる手段として人気があります

個人年金保険は、貯蓄性が求められる保険商品の1つなので、実際に利率がどのくらいあって、どのくらいお金が増えるのか気になる方が多いのではないでしょうか。 ここでは以下個人年金の3つの種類ごとに、それぞれ利率がどれくらいあるか、チェックしておきたいポイン

生命保険を資産運用に活用する人が増えてきたことで、保険商品にも大きな変化がありました。 変額保険や外貨建て保険等、多少のリスクがあっても運用次第では大きなリターンが得られる「投資型」の保険が増えてきたのです。 しかし、そんな投資型の保険に興味が

定額個人年金保険で老後の資産形成を行うためのポイントと選び方

定額個人年金保険は、リスクを取らずに確実な貯蓄をしたい方のための保険です。 支払った保険料を保険会社が運用し、将来は支払った保険料よりも受け取る年金額が増えて戻ってきます。 現在の日本社会では、少子化と超高齢化が凄まじいスピードで進んでいます。

高齢化社会となり、公的な年金だけで老後を快適に暮らせるのか、不安に思っている方は多いのではないでしょうか。 そんななかで、公的な年金以外に私的年金と呼ばれる制度も登場しています。 ここでは老後の生活を豊かにしてくれる可能性がある私的年金・個人年

個人年金は毎月お金を積立てていくイメージがありますが、もし今、現金があるならば一括で支払いたいという人もいるでしょう。そうすると一括で払ったらお得なのか疑問ですよね。 結論からお伝えすると一括で支払うとお得になります。個人年金に限らず、生命保険全般で

近年、いわゆる「老後2,000万円問題」など、年金に関するニュースが増え、個人で老後資金を貯める手段が注目されています。 その中でも比較的昔からあり、知名度が高いのが個人年金保険です。 しかし、最近ではiDecoをはじめとして、他にも様々な制度

昨今、公的年金だけでは老後のゆとりある生活には足りないということが言われています。 老後の資産形成を自力で行うという人も増えてきており、将来への積立ができる金融商品への関心が強くなってきている方も多いのではないでしょうか。 自力での資産形成に用