法人保険、特に積立の機能のある「定期保険」は、かつて「節税商品」として人気がありました。

「逓増定期保険」「長期平準定期保険」「生活障害保障型定期保険」といったものです。

これらは、保険料の全部または一部(1/2、1/3)が損金に算入され、かつ、保険料の80~100%超が返ってくるため、うまく使えばいわゆる「節税」の効果があるとされていたためです。

しかし、2019年10月に国税庁の通達が改定され、保険料の損金算入ルールが変更されました。

そこで今回は、法人保険の新しい損金算入のルールを、旧ルールとの違いにも触れながら解説します。なお、新しいルールの下での法人保険の活用法については、「法人保険とは?会社の様々な問題解決に有益な最新6つの活用法」をご覧ください。

また、損金算入が認められる可能性がある保険には他に「養老保険」もありますが、税務処理のルールは従前と何ら変わりませんので、この記事では取り上げません。「福利厚生で養老保険を活用する際に重要な3つのポイント」をご覧ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.法人保険の新しい損金算入ルールの概要

2019年10月施行の通達により、「定期保険」と名の付く法人保険について、保険料の損金算入等に関するルールが改められました。

新ルールは、解約返戻金のピーク時の返戻率に応じて損金算入割合を決めるものです。

以下のそれぞれに分けて説明します。

- ピーク時返戻率50%以下

- ピーク時返戻率50%超~70%以下

- ピーク時返戻率70%超~85%以下

- ピーク時返戻率85%超

1.1.ピーク時返戻率50%以下の場合

まず、返戻率50%以下の場合、保険料は全額損金算入できます。

そして、解約返戻金を受け取ると、全額が益金(雑収入)となります。

1.2.ピーク時返戻率50%超~70%の場合

ピーク時返戻率50%超~70%の場合、2パターンに分かれます。

- 被保険者1人あたりの保険料の額が30万円以下の場合

- 被保険者1人あたりの保険料の額が30万円超の場合

1.2.1.被保険者1人あたりの年間保険料が30万円以下の場合

まず、被保険者1名あたりの年間保険料が30万円以下の場合、全額損金に算入できます。

被保険者は複数名でも、役員でも従業員でもOKです。

また、1社あたりですので、会社が複数ある場合はそれぞれ別々に適用されます。

甲会社と乙会社の役員を兼ねていた場合、その人について甲社と乙社で別々に30万円以下で加入すれば、いずれも全額損金扱いが認められます。

1.2.2.被保険者1人あたりの保険料が30万円超の場合

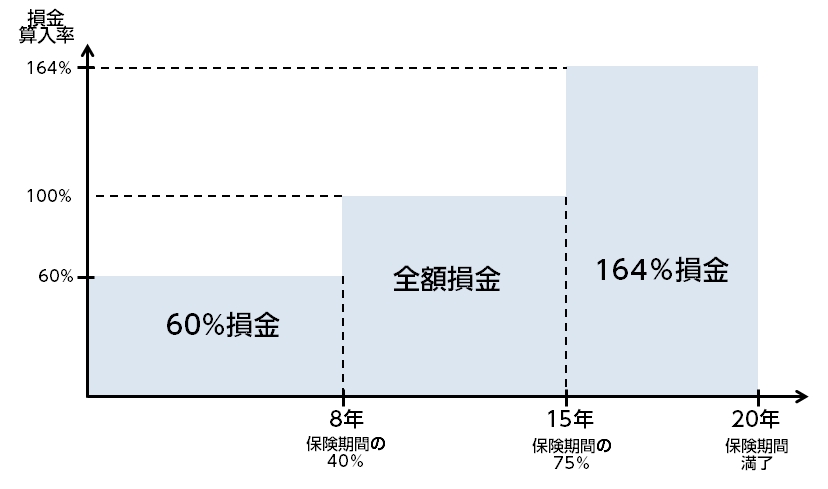

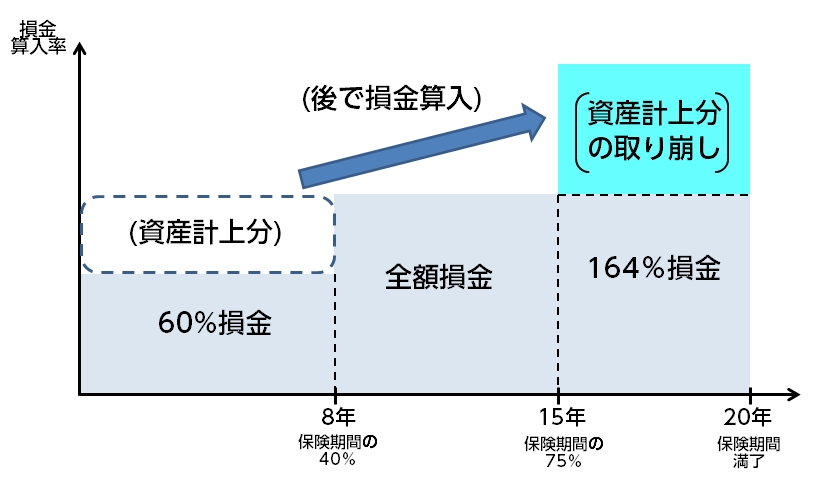

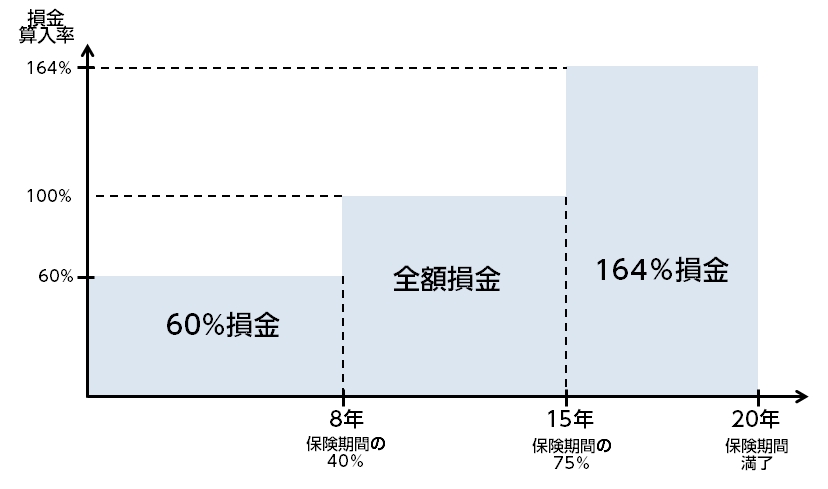

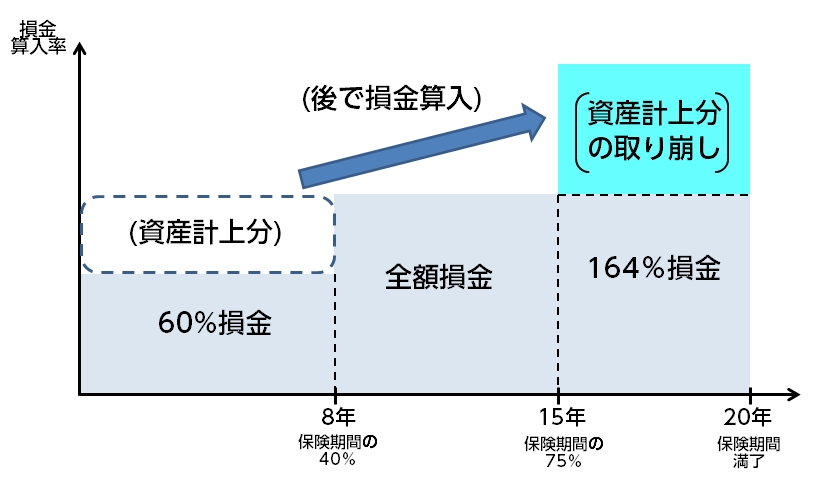

次に、被保険者1名あたりの保険料が30万円を超える場合、損金算入割合は以下の3段階に分けて計算されます。

- 最初の40%にあたる期間:60%損金(40%資産計上)

- 始期から起算して40%超にあたる期間~75%にあたる期間:全額損金

- 始期から起算して75%超にあたる期間:164%損金

たとえば、保険期間20年の場合だと以下の通りになります。

- 最初の8年間:60%損金

- 次の7年間:全額損金

- 最後の5年間:164%損金

解約返戻金を受け取った場合は、それまでの資産計上額総額を差し引いた額が益金(雑収入)に算入されます。

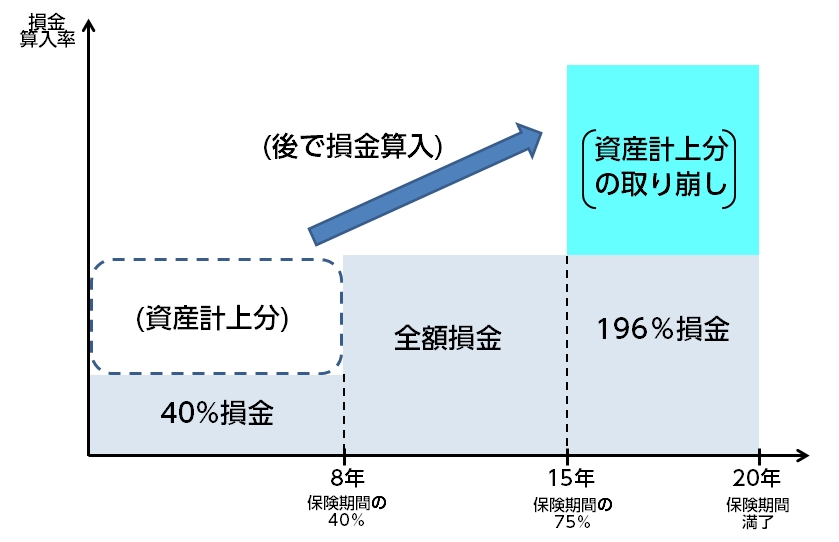

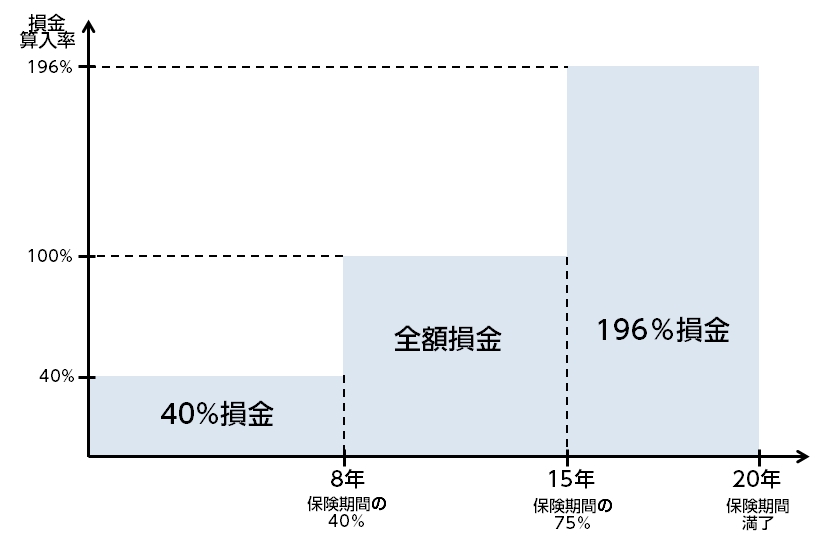

1.3.ピーク時返戻率70%超~85%の場合

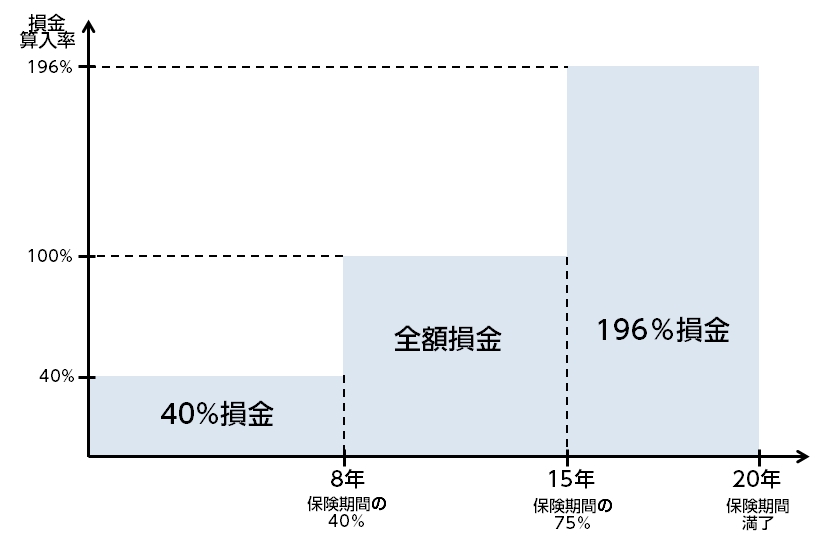

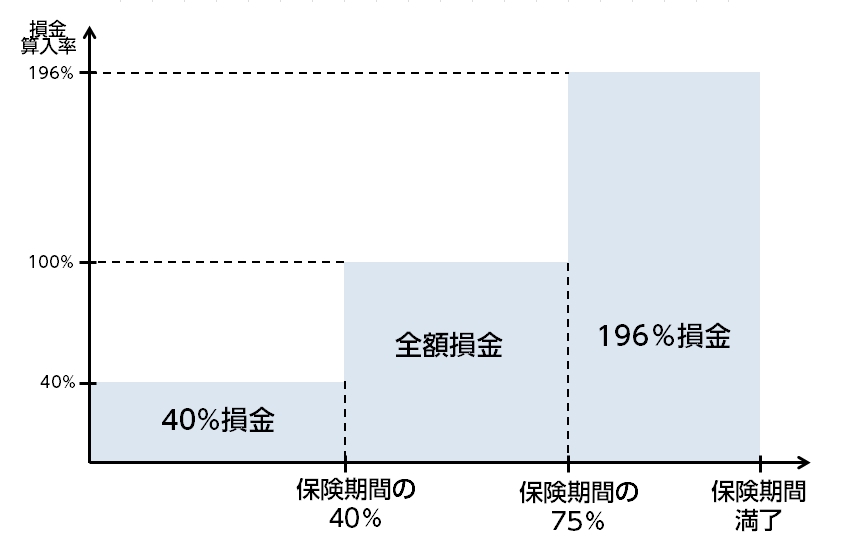

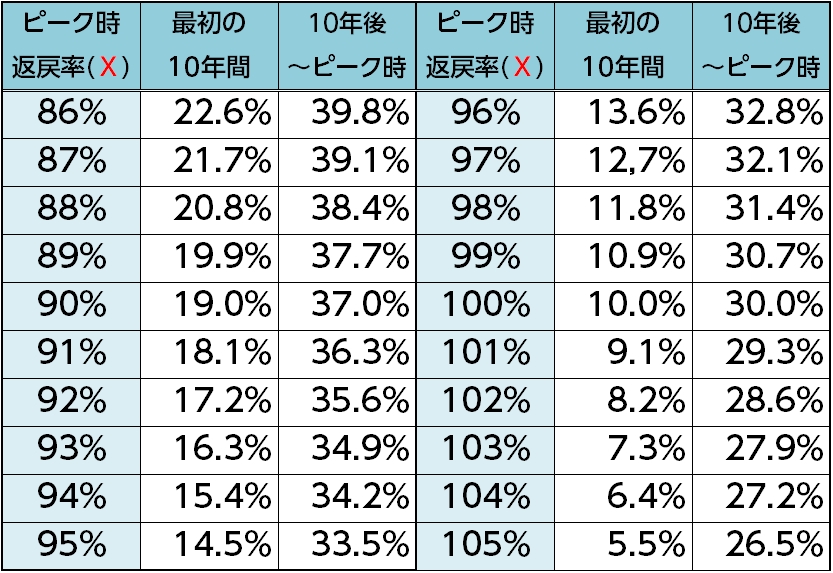

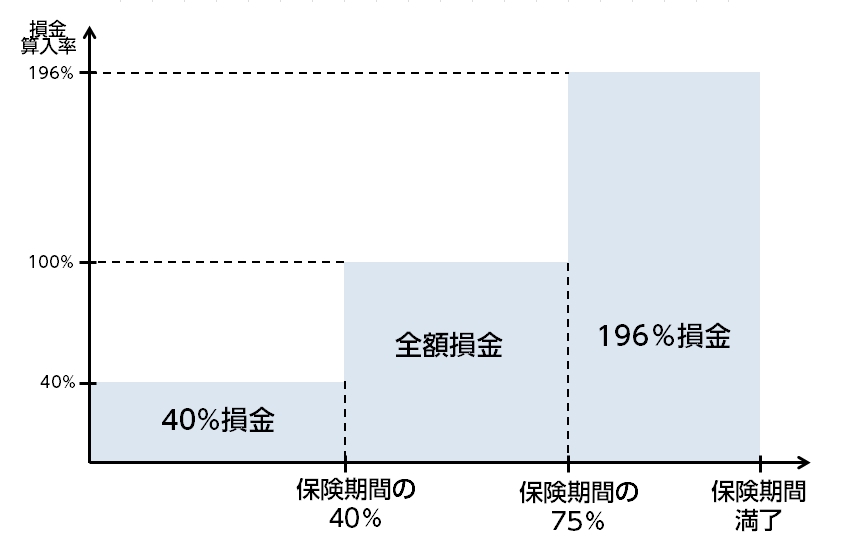

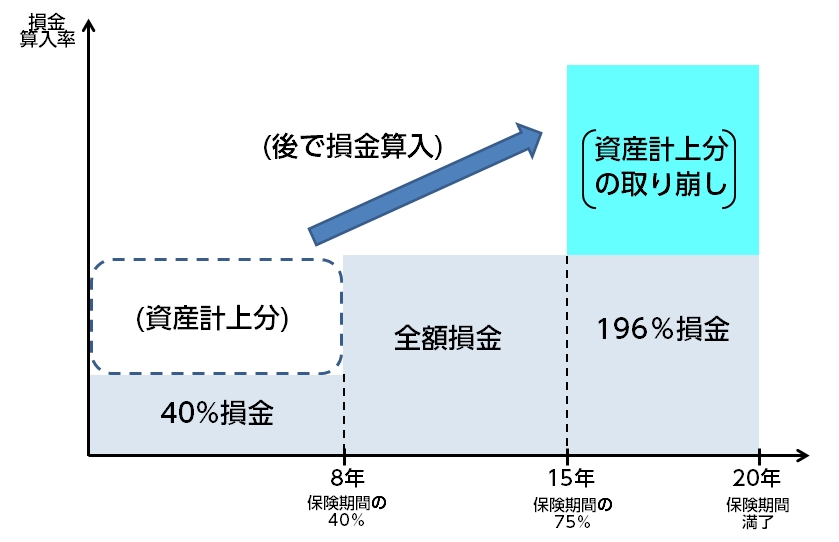

ピーク時返戻率が70%超~85%の場合は、以下の3段階に分けて計算します。

- 最初の40%にあたる期間:40%損金(60%資産計上)

- 始期から起算して40%超にあたる期間~75%にあたる期間:全額損金

- 始期から起算して75%超にあたる期間:196%損金

保険期間20年の場合、以下の通りになります。

- 最初の8年間:40%損金(60%資産計上)

- 次の7年間:全額損金

- 最後の5年間:196%損金

解約返戻金を受け取ると、それまでの資産計上総額を差し引いた額が益金(雑収入)に算入されます。

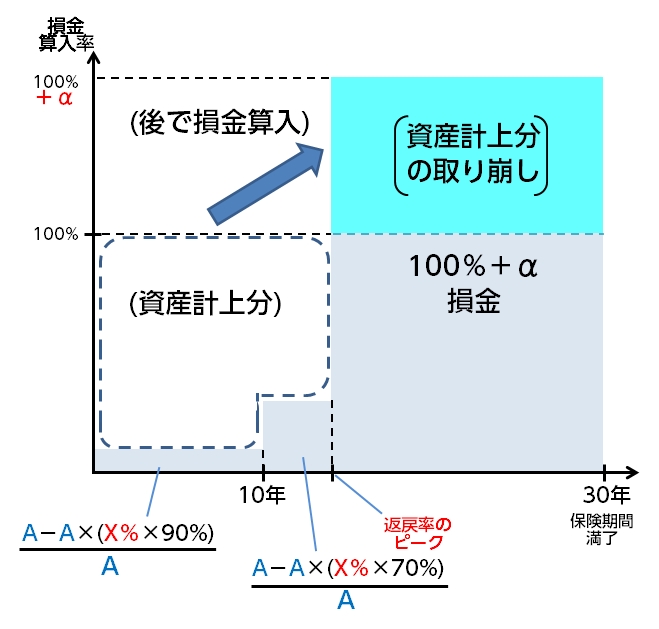

1.4.ピーク時返戻率85%超の場合

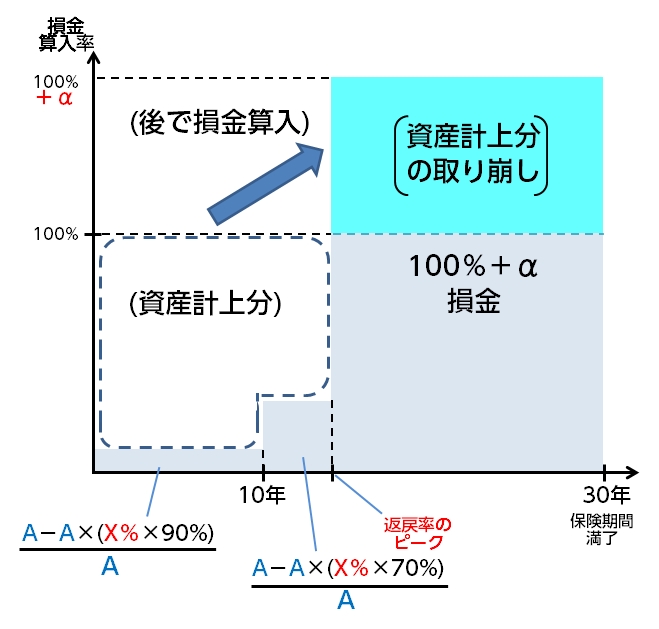

最後に、解約返戻金のピークの返戻率が85%超の場合です。

この場合の新ルールが最も計算が複雑です。説明の後に計算結果の早見表を掲載していますので、説明を一旦読み飛ばしてそちらをご覧いただいても結構です。

まずは計算式をご覧ください。「ふーん、こんなもんか」程度でOKです。

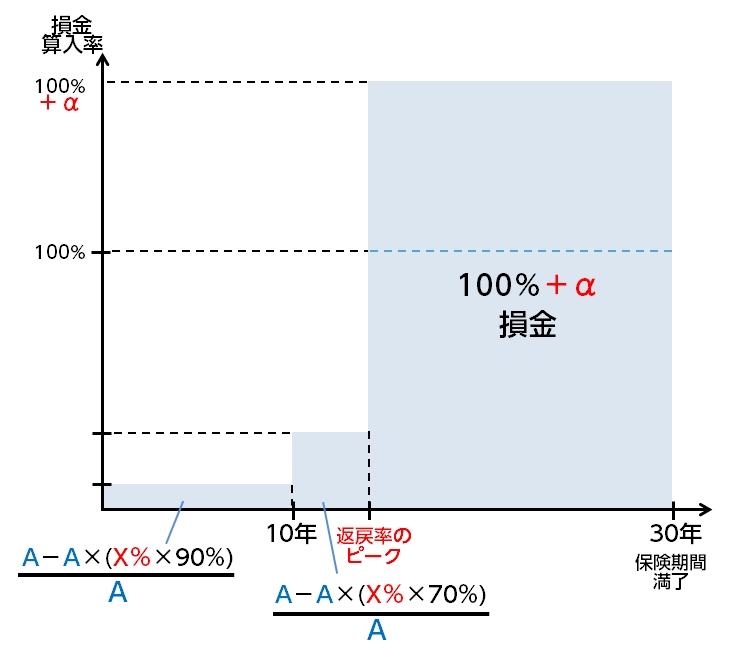

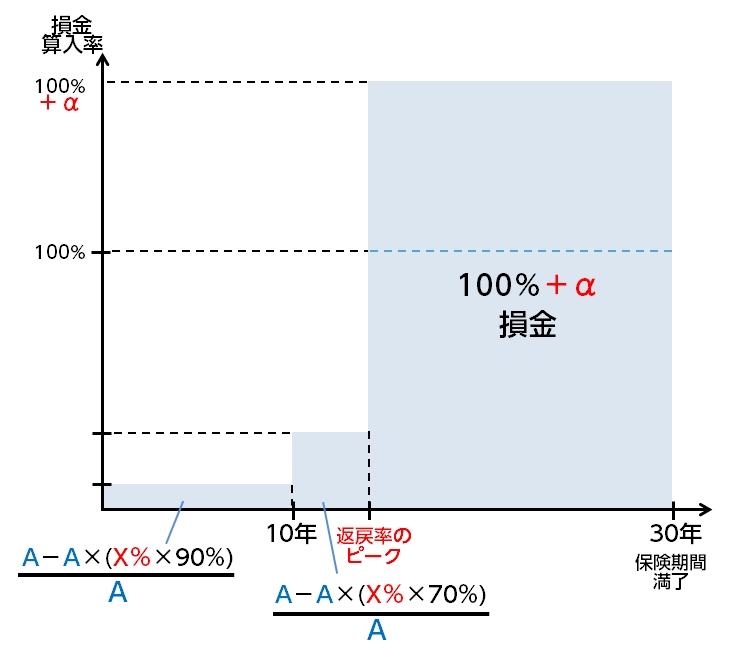

年払保険料の額を「A」、ピーク時の返戻率をX%とします。

-

- 最初の10年間:(A-A×X%×90%)÷A×100(%)が損金(A×X%×90%が資産計上)

- 10年後~返戻率ピークにあたる期間:(A-A×X%×70%)÷A×100(%)が損金(A×X%×70%が資産計上)

- 返戻率ピークの後:全額+αを損金算入

この「+α」は、それまで資産計上した分を、返戻率ピーク終了後から保険期間満了までの各年に均等に割ったものです。

たとえば、保険期間30年とすると、以下の図のようなイメージです。

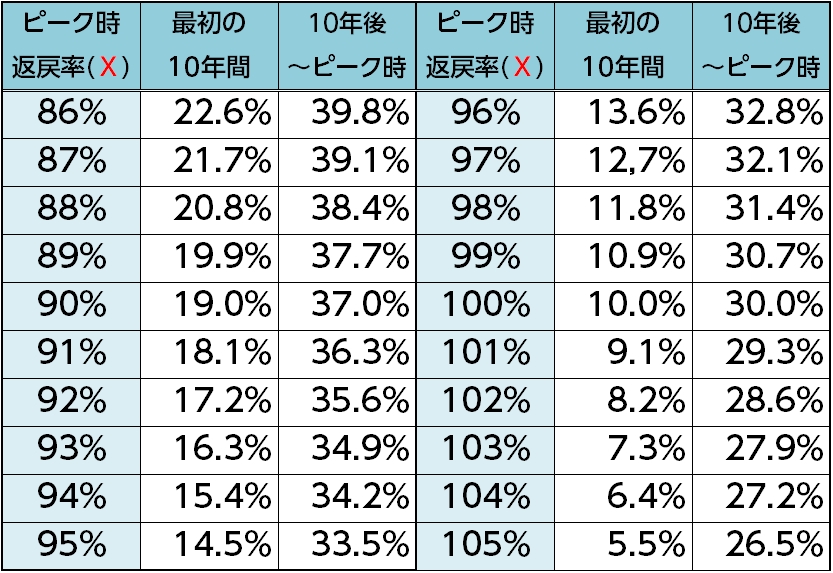

以下は損金算入割合の計算結果の早見表です。ピーク時返戻率(X%)ごとに、最初の10年間と、10年後~ピーク時までの損金算入率を、全て計算しました。

解約返戻金を受け取ると、それまでの資産計上総額を差し引いた額が益金(雑収入)に算入されます。

1.5.「月払い」から「年払い」に変更して返戻率がアップしたら?

このように、新ルールでは、法人保険(定期保険)の保険料の損金算入割合は、解約返戻金のピーク時の返戻率に応じて決まります。

そこで、お客様からよくいただく質問が、最初は月払で加入しておいて、途中で年払いに変更して返戻率が上がったらどうなるか、ということです。

たとえば、月払だとピーク時返戻率が84.9%(70%超~85%以下)で、年払いに変更すると88.8%(85%超)にアップするものがあります。

これは「保険料の払込方法の変更」にすぎないので、返戻率がアップしても、損金算入ルールが不利に変更されることはありません。

つまり、月払いだった時と同じ「ピーク時返戻率70%超~85%以下」のルールが適用されます。以下の通りです。

- 最初の40%にあたる期間:40%損金(60%資産計上)

- 始期から起算して40%超にあたる期間~75%にあたる期間:全額損金

- 始期から起算して75%超にあたる期間:196%損金

このように、損金算入ルールはそのままに、返戻率をアップさせられる場合があるのです。

2.新ルールの背景にある考え方

以上が国税庁の新通達の法人保険に関する損金算入ルールの概要です。

では、この新ルールは、どのような考え方によるものでしょうか。旧ルールと何が変わったのでしょうか。

新ルールの案が意見公募手続にかけられた際の文面を読むと、「各保険商品の実態を踏まえつつ、現行の取扱と整合性のとれた資産計上ルールとすべき」と書いてあり(P.5)、基本的な考え方を変えたわけではないと明記されています。

ただし、旧ルールと新ルールを比べると、以下の2点が違います。

【旧ルール】

- 基準となる数値:保険期間

- 保険期間ごとの損金算入割合の計算区分:2段階

【新ルール】

- 基準となる数値:解約返戻金のピーク時の返戻率

- 保険期間ごとの損金算入割合の計算区分:3段階

つまり、基本的な考え方は変えず、保険期間の長さではなく解約返戻金の返戻率に着目し、かつ、計算方法をきめ細かくしたと言えます。

そこで、新ルールと旧ルールに共通する根本の考え方をお伝えします。

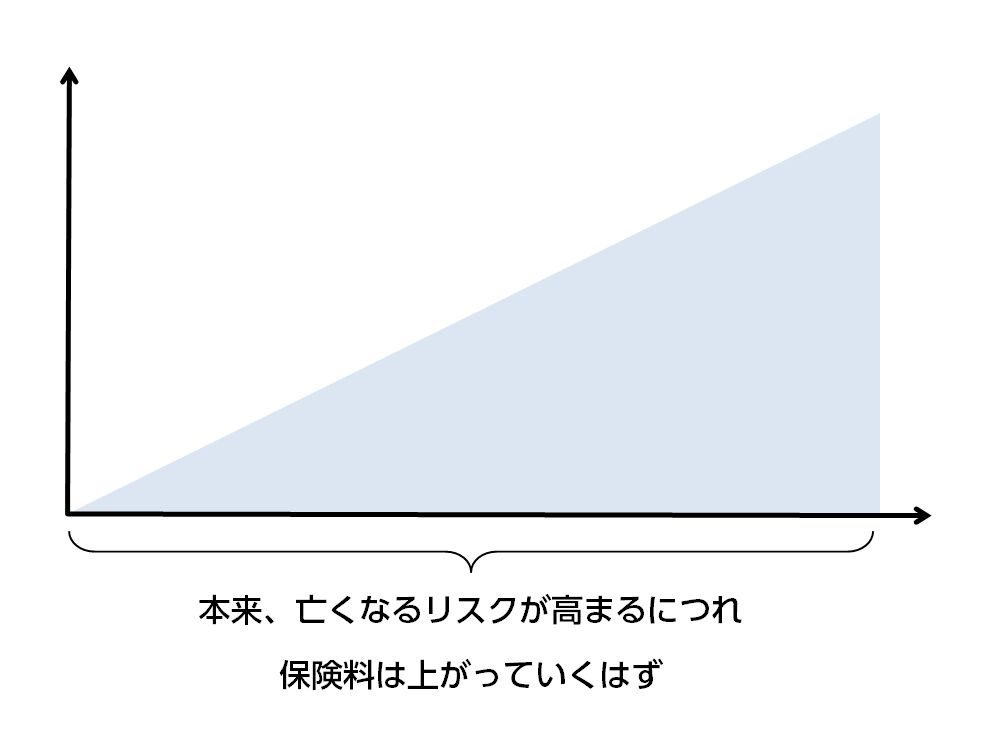

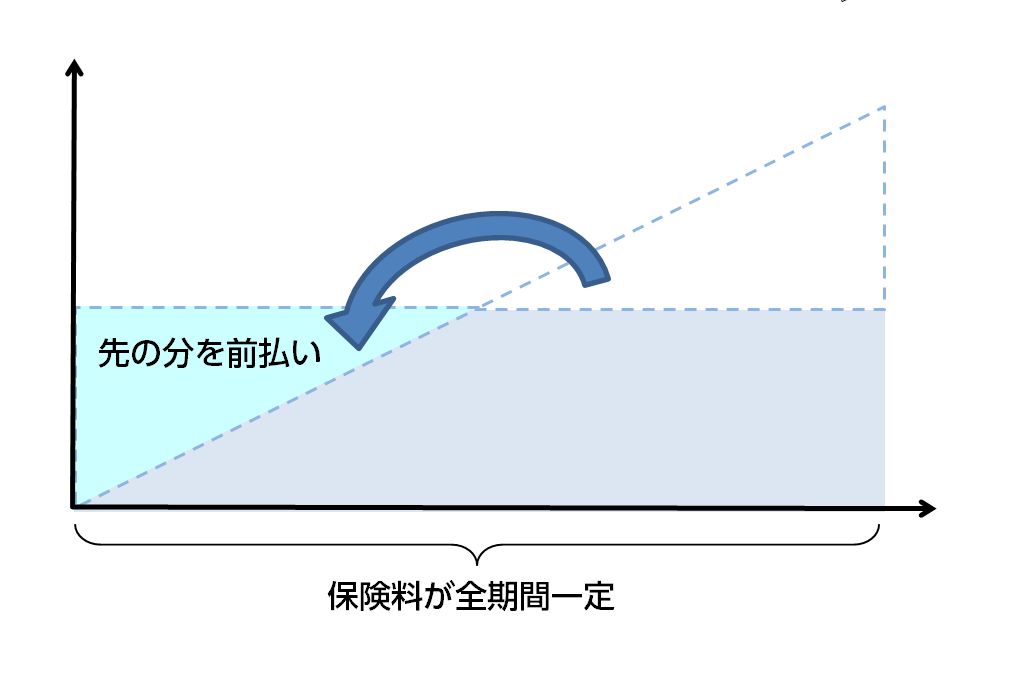

本来、被保険者が亡くなるリスクは若いうちは低く、年を取るごとに高くなっていきます。したがって、本来ならば、同じ保険金を受け取るためのコストである保険料も、最初は低く、後になるにしたがって高くなっていくはずです。

〈本来の保険料のイメージ〉

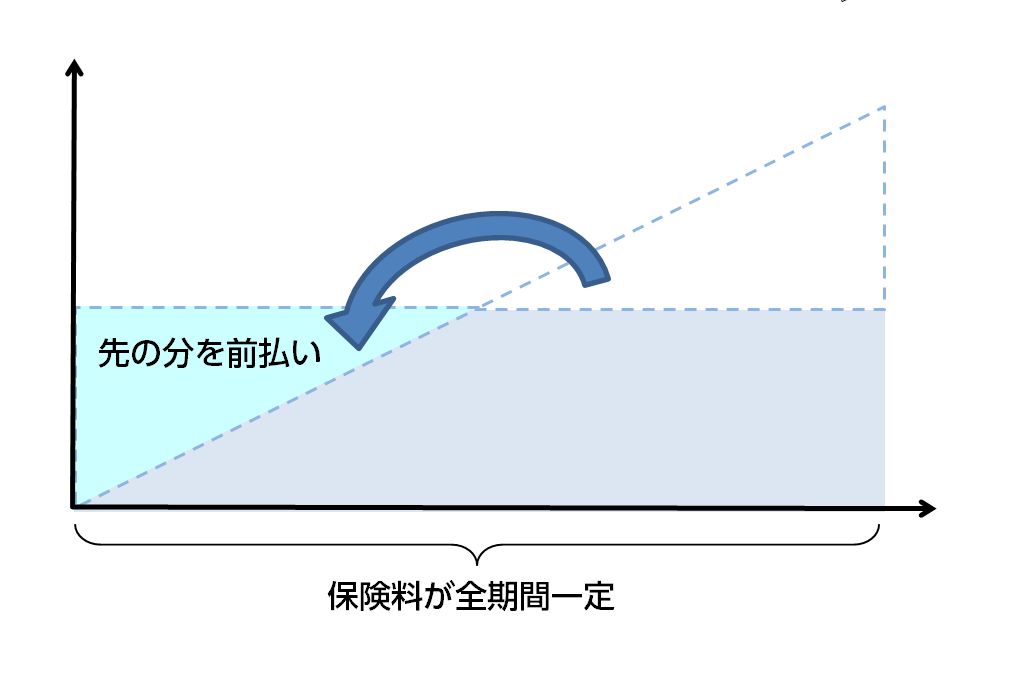

しかし、実際には、保険期間が「20年」「30年」といった長期の定期保険は、保険料がずっと平準、つまりずっと一定の額です。

これはなぜかというと、保険料を全期間一定にするために、保険期間の最初のうち、保険会社が後半の保障に充てるお金を預かっておくしくみにしているからです。これを「前払保険料」と言います。法人保険の保険料で資産計上されるのは、この前払保険料です。

〈保険料を一定にするしくみ〉

つまり、厳密に言えば、保険期間の前半の保険料は以下の2種類のお金が混じっています。

- 万一があった場合に備えた純粋な意味での保険料(支払保険料=費用⇒損金算入)

- 将来の保険料を前もって保険会社に預けて積み立てておくお金(前払保険料=資産⇒資産計上)

ただし、経理処理・税務処理をする際に、これらを厳密に区別して計算するのは非常にめんどうです。「だから計算をなんとかシンプルにしよう」という方向性は、旧ルールと同じです。

以上のようなイメージを持って、もう一度、それぞれの場合を確認してみましょう。

2.1.ピーク時の返戻率が50%超70%以下の場合

- 最初の40%にあたる期間:60%損金(40%資産計上)

- 始期から起算して40%超にあたる期間~75%にあたる期間:全額損金

- 始期から起算して75%超にあたる期間:164%損金

2.2.ピーク時の返戻率が70%超85%以下の場合

- 最初の40%にあたる期間:40%損金(60%資産計上)

- 始期から起算して40%超にあたる期間~75%にあたる期間:全額損金

- 始期から起算して75%超にあたる期間:196%損金

2.3.ピーク時の返戻率が85%超の場合

- 最初の10年間:(A-A×X%×90%)÷A×100(%)が損金(A×X%×90%が資産計上)

- 10年後~返戻率ピークにあたる期間:(A-A×X%×70%)÷A×100(%)が損金(A×X%×70%が資産計上)

- 返戻率ピークの後:全額+αを損金算入

※「A」=年払保険料、「X%」=ピーク時の返戻率、「+α」=資産計上した分÷返戻金ピーク終了後・保険期間満了までの年数

まとめ

2019年10月から施行された法人保険の保険料の損金算入等の取扱についての新ルールについて、どういう内容なのか、どういう考え方に基づくのか、お伝えしてきました。

これを受けて、法人保険の活用法は大きく変容しています。また、保険会社各社も、新商品の開発や、新しい活用法の提案を行っています。

解約返戻金の返戻率の高さと、損金算入率の高さを両立することは、ごく限られた例外を除いて難しくなっています。

しかし、それでも今なお、法人保険は、会社のお金にまつわる数々の問題を解決するのに有用な手段の一つです。

詳しくは「法人保険とは?会社の様々な問題解決に有益な最新6つの活用法」をご覧いただけたらと思います。