次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

生命保険に加入する目的は、万一の場合に家族の生活を守ることや、病気やケガで働けなくなった時に備えることや、将来へ向けて必要なお金をある程度積み立てることにあります。

そのような生命保険に対し、国は一定の範囲で税制面での優遇を与えています。

今回はそんな生命保険の税金について、

の3つに分けて解説します。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

まず、払い込んだ保険料についてです。

生命保険の保険料には、払い込んだ金額に応じて所得税が控除される生命保険料控除という制度が適用されます。

そもそも生命保険は、社会保障だけで賄いきれない部分をカバーするためのものです。

なので、国としてもそれを所得控除という形で応援してくれているわけです。

そんな生命保険控除は、年度に保険の内容によって以下の3つの分類に分かれています。

それぞれについて、所得税なら最大40,000円、住民税なら最大28,000円の控除を受けることが可能です。

詳しくは「生命保険料控除制度|控除のしくみと対象となる保険と注意点」をご覧ください。

まず、死亡保険金にかかる税金の種類についてお話しします。

死亡保険金には、下記の3種類が課税される可能性があります。

これらの税金が、

によって、単体が課税される場合もあれば、複数課税される場合もあるのです。

死亡保険金の課税のパターンは、「保険金の受け取り方」で2パターン、「契約者と被保険者が同じかどうか」で2パターンあり、その組み合わせによって、冒頭で述べた通り4パターンに分類されます。

それぞれ見ていきましょう。

この場合、課税される税金の分類は相続税です。

厳密にいうと、保険金は「みなし相続財産」として扱われ、相続税の課税対象となるのです。

しかし、受取人が相続人である場合に限り、「500万円×法定相続人」の金額が非課税となります。

また、相続税自体にも「3,000万円+600万円×法定相続人数」基礎控除が設けられているので、遺産相続の際に生命保険を上手に活用すれば、効率的に相続財産を遺族に遺すことが出来ます。

例えば、夫婦・子1人の家族構成であれば、法定相続人は2人です。

このケースで、夫が資産5,200万円を持っていて、その中から1,000万円を支払って死亡保険金1,000万円の「一時払い終身保険」に加入していたとします。

なお、一時払い終身保険とは、加入時に保険料の全額を一括で払い終える終身保険です。

様々な種類がありますが、ここではひとまず、保険料と死亡保険金の額がほぼ同額とお考え下さい。相続対策で活用されることが多くなっています。

夫が亡くなり、4,200万円の相続財産があった場合、相続税の課税対象となるのは、これに「みなし相続財産」の死亡保険金1,000万円をプラスした総額5,200万円です。

この場合、まず基礎控除の「3,000万円+600万円×2人=4,200万円」が差し引かれます。

次に、死亡保険金の非課税枠の「500万円×2人=1,000万円」が差し引かれます。

結果、相続税が課税される金額は、

5,200万円-4,200万円-1,000万円=0円

となり、相続税の金額も0円になります。

もし、夫が生命保険に加入していなかった場合、1,000万円の非課税枠がないため、1,000万円に相続税が課税されることになってしまうのです。

このことから、相続税対策として「一時払い終身保険」が活用されることが多いのです。

また、生命保険は、相続税の納税資金の確保にも役立ちます。

たとえば、遺産の大部分が不動産や事業用の資産、経営者の自社株式などだった場合、跡を継いだ相続人が相続税を支払うお金がなく、遺産を売却して納税資金を用意しなければならなくなることがあります。

こういった相続人に対して、死亡保険金を遺すことができれば、納税資金をかなりカバーできます。

このことから、死亡保険金が相続税対策だけでなく、納税資金の確保のためにも有用であることが分かります。

この場合は、贈与税が課せられることになります。

贈与税には相続税のような非課税枠は用意されておらず、基礎控除も年110万円と少額です。

結果として、相続税より多くの税金を納めなければなりません。

また、上記で解説したような相続時の有用性もないため、旨味が少ない受取方法であるといえます。

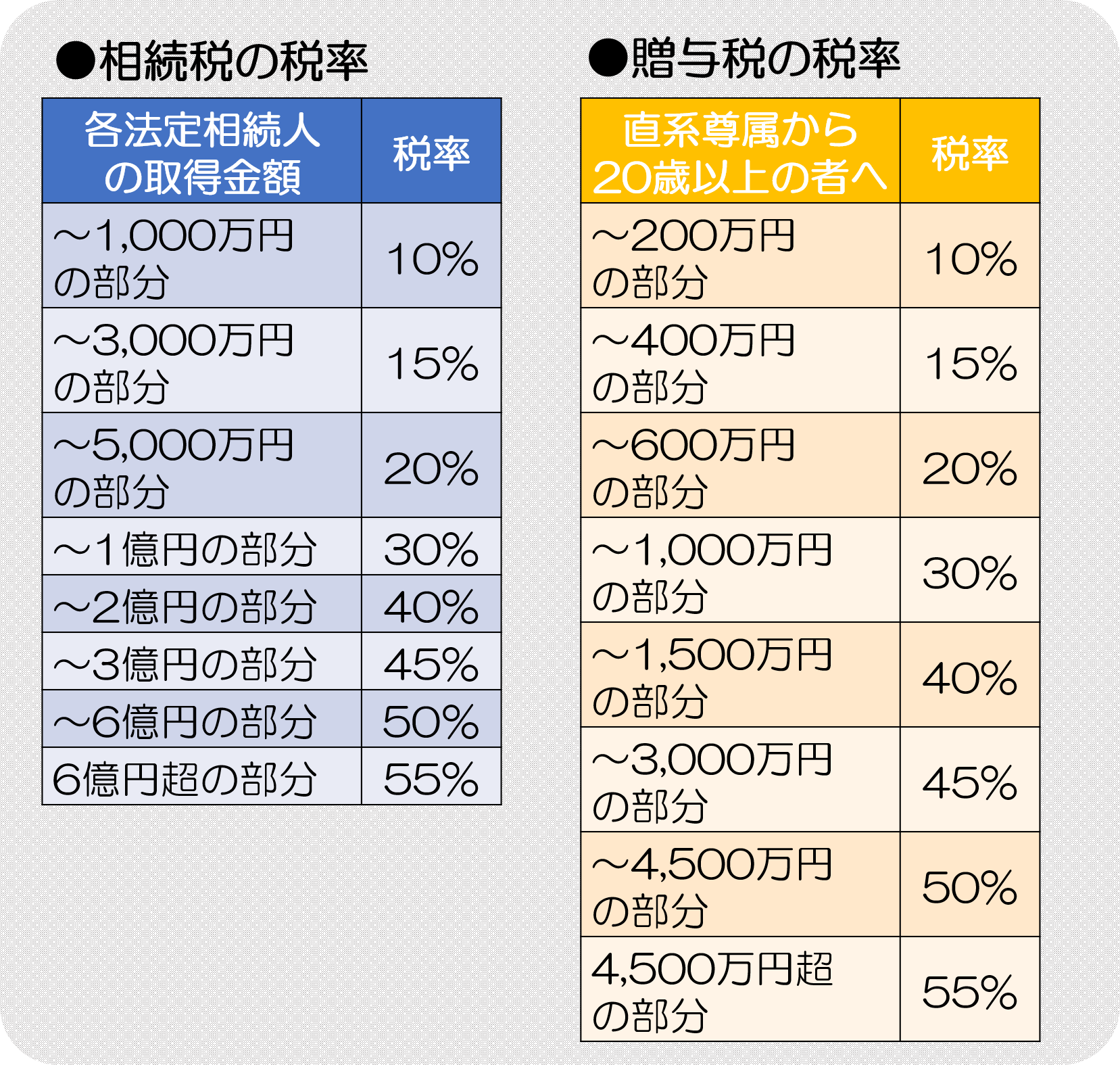

以下の表は、2021年5月時点における贈与税と相続税の税率比較です。

贈与税の方が相続税よりかなり割高だということが分かります。

それぞれの税率については、国税庁のホームページ(「相続税の税率」「贈与税の税率」)も併せて確認ください。

次に年金受取の場合です。

年金受取で保険金を受け取る場合も、税金が契約者と被保険者、受取人の関係によって、

のいずれかに分類されます。

それぞれ見ていきましょう。

年金受け取りで保険金を受け取る場合、税金の計算は少々複雑です。

まず、受け取り開始の初年度に、死亡保険金の「評価額」に対して、相続税が発生します。

評価額は、一括で受け取った場合にいくら受け取れるかで決まります。

ふつうは評価額=年金受取額累計ですが、収入保障保険の場合は違います。

どういうことかというと、収入保障保険の場合、一括で受け取る場合の額は、年金受取の額よりも低い額になるので、評価額も年金受取額累計よりも低くなります。

相続税の計算には、当然、基礎控除の「3,000万円+600万円×相続人数」と、死亡保険金の非課税枠「500万円×相続人数」が適用されます。それによって、相続税の額はかなり抑えられます。

2年目以降は、「年金受取累計額-評価額」の額が相続人固有の「所得」(雑所得)として扱われます。

そして、それを各年度に少しずつ振り分けて、その都度、所得税が課税されていくことになっています。

詳しくは「国税庁のホームページ」をご覧ください。

この場合も①と似た課税方法が採られていますが、唯一違うのは「初年度にかかる税金が相続税ではなく贈与税であること」です。

先に述べたように、贈与税は相続税よりも基礎控除が少なく、非課税枠もありません。

結果として①よりも税金がかなり高くなります。

終身保険の解約返戻金や養老保険の満期金は、生前に受け取るお金で、かつ原則「契約者=被保険者=受取人」であるものであるため、所得税がかかります。

所得分類は、先に述べた保険金のように、一時払いであれば一時所得、年金払いであれば雑所得です。

しかし、たとえば、妻が加入している生命保険の保険料を夫が支払っている、というパターンも少なからず存在します。

この場合、妻が受け取った解約返戻金や満期金は、夫が妻に贈与したものと扱われ、贈与税がかかってしまうのです。

また、子の保険金を親が払っているパターンもこれにあたります。

想定外の税額に驚かないよう、しっかりと把握しておく必要があります。

保険に関わるお金と税金について解説してきました。

生命保険は、万一があった場合に残された家族の生活を守る等、社会保障で補いきれない部分をカバーするのに重要な役割を果たします。だからこそ、そういう目的のものについては、「保険料の支払いの段階」と、「保険金等の受取の段階」の両方で税金を優遇しています。

保険に加入している方や加入を検討している方は、払い込む保険料についてどのくらい税金が優遇されるか、受け取るお金に税金がどんな形でかかってくるか、必ず確認するようにしてください。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

生命保険にかかる税金で損をしないため知っておきたい3つのこと

結婚したり、子供が生まれたりしたタイミングで生命保険に加入しようと考える人は多いでしょう。その目的は、万一の場合に家族の生活を守るためだと思います。 そのような生命保険に対し、国は一定の範囲で税制面での優遇を与えています。 今回はそんな生命保険

保険金や給付金は、万一のことが起きた時に自身や家族の生活を保障してくれるものです。 自分自身のために、あるいは、遺された家族のために、なるべく多くの金額が給付されて欲しいものですが、実は保険金・給付金にも税金がかかるものがあります。 保険金にか

毎年、保険会社から送られてくる生命保険料控除証明書は、源泉徴収や確定申告の際に使うものですが、この使い方をいまいち理解していない、という方は多いのではないでしょうか。 この記事では、生命保険料控除とは何かといった基本的なことから、生命保険料控除証明書

生命保険に加入する目的は、万一の場合に家族の生活を守ることや、病気やケガで働けなくなった時に備えることや、将来へ向けて必要なお金をある程度積み立てることにあります。 そのような生命保険に対し、国は一定の範囲で税制面での優遇を与えています。 今回

毎年9月から10月になると、保険会社から生命保険料控除のお知らせが届く季節となっています。この時期が来ると「年末調整が面倒だな~」なんて考えてしまう方も多いことでしょう。 生命保険料控除で、最もお問い合わせが多いのが「書類の紛失・再発行」の連絡です。

個人事業主にとって、生命保険はサラリーマン以上に重要なものです。 自分に万一のことがあったら事業が回らなくなり、生活をしていけなくなってしまいますからね。 また、個人事業主は適切に税金を支払うために、「経費」に対する知識を正しく身につける必要が

生命保険には様々な契約パターンがあります。 契約者・被保険者・受取人の関係、保険金の受け取り方法によって、全部で4パターンの課税方法があります。 特に、相続税の課税上、死亡保険金は優遇されており、それを踏まえた上で、生命保険の相続対策としての活

一口に死亡保険金といっても、保険の種類やどのような契約の形態になっているかで課せられる税金の種類が違います。 どのような税金を支払うにより、税金の額にも大きな差がでてしまうことがあるので、契約する際にはあらかじめ把握しておきたいところです。 こ

生命保険の中には、満期保険金や解約返戻金を受け取れるものがあります。 主に貯蓄型の保険が満期になったり途中解約したりすることで受け取れるのですが、全額を自分のものにできるわけではありません。 というのも、保険満期金や解約返戻金には税金がかかるか

生命保険や医療保険に加入していると、払い込んだ保険料の額に応じて所得税や住民税が安くなります。「生命保険料控除制度」というものです。 生命保険に加入したばかりで制度のことを詳しく知らない方や、今まで何となく申請してきたけど仕組みまでは理解していないと