サラリーマンとして働きながら不動産投資などの副業を行っている場合、マイクロ法人(プライベートカンパニー)の設立による副業の法人化を検討している方も多いと思います。

実際に、事業を法人化することで税金対策を行うことが可能になる場合があります。また、経費に出来る範囲が広がるなどの、法人ならではのメリットも享受できます。

しかし、当然ながら注意しなければならない点もあります。この記事では、次のような点について説明します。

- マイクロ法人とは何か?

- マイクロ法人設立のメリットとは?

- 副業を法人化する目安となる所得は?

- 注意点は?

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.マイクロ法人とは?

まず、マイクロ法人と普通の法人の違い、マイクロ法人の形態などについて説明します。

1.1.マイクロ法人とは

マイクロ法人とは、社長一人(またはその家族)だけで運営している法人のことです。「プライベートカンパニー」と言われることもあります。

マイクロ法人の事業内容は、不動産投資や株式投資、ブログ運営、せどりなど、様々なものがあります。

通常の株式会社では、事業を拡大し、株主の利益を最大化することが目的とされていますが、マイクロ法人は、多くの場合、事業を法人化することにより税務上のメリットを受けることを目的に設立されています。

1.2.マイクロ法人の形態

マイクロ法人の形態は、「株式会社」または「合同会社」です。

株式会社の方が、社会的信用度が高いと言われることがあります。

一方、合同会社の方が設立費用は安くなります。

2.マイクロ法人のメリット

2.1.税金対策ができる

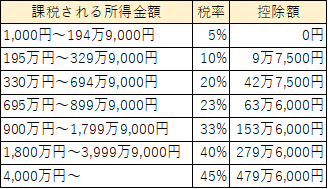

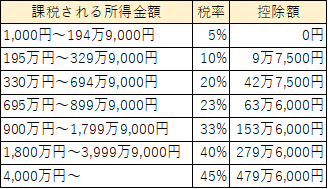

所得税の税率は累進課税になっており、課税所得が上がるにつれて税率も上がっていきます。住民税10%と合わせると、税率は最高で55%になります。

一方、法人実効税率は、課税所得400万円以下の部分は約21%、400万円超800万円以下の部分は約23%、800万円超の部分は約34%です。

このように、所得税と法人税の税率に差があるため、副業の事業所得が大きくなるほど、法人税で支払った方が納税額が抑えられることになります。後に詳しくシミュレーションして説明します。

2.2.経費化できる範囲が広い

法人では、個人よりも、経費(損金)にできる範囲が広く認められています。そのため、もともと個人で支払っていたものを会社の経費とすることができます。以下、代表的なものについて、それぞれ説明します。

- 生命保険

- 家賃

- 出張手当

- 自動車

2.2.1.法人保険(生命保険、医療保険等)

個人で生命保険、医療保険等に加入した場合、年数十万円支払っていても、「生命保険料控除」「介護医療保険料控除」でそれぞれ最大4万円ずつしか控除できません。

しかし、法人として加入すれば、保険料の全部または一部を法人の損金とすることができることがあります。

ただし、保険金を受け取れるのはあくまでも法人であり、その一部を法人から個人に「死亡退職金」「見舞金」等の名目で支給することになります。

特に、医療保険等で「見舞金」として支給する場合はせいぜい5万円程度までしか認められません。法人が受け取った保険金の全額を個人に給付することはかなり難しいです。

また、法人が保険金を受け取ると、益金が計上されます。

なお、医療保険、がん保険等については、保険料の払込が終わった後で、個人に名義変更する方法もあります。詳しくは「法人が医療保険を活用する3つの方法と損金算入ルール」をご覧ください。

2.2.2.役員社宅

自宅が賃貸の場合、会社で借り上げて社宅とすれば、家賃の一部を会社の損金に計上できます。

詳しくは「知って得する!役員社宅で節税するメリット」をご覧ください。

2.2.3.出張手当

会社で出張旅費規程等を策定し、これに基づいて「出張手当」を支給するようにすれば、その額が常識的な額であれば会社の損金になります。

詳しくは「出張手当|会社も個人も節税になるしくみと4つのポイント」をご覧ください。

2.2.4.自動車

事業に用いるものであれば、車両の取得費用・維持費、自動車保険料などを会社の損金にできます。

2.3.所得分散効果

マイクロ法人を作り、配偶者や子供を法人の役員にすると、役員である家族に対して役員報酬・賞与を払うことができます。これにより、所得分散効果が得られます。

所得税の税率は累進税率なので、課税所得金額が高くなるほど、税率が高くなります。したがって、所得を1人で受け取るよりも、複数名で分けて受け取った方がトータルでの税金の支払いが少なくなる場合があります。

ただし、役員への報酬が、職務内容や会社の状況などと総合的に照らし合わせて過大であるとみなされると、過大分は損金に算入されません。したがって、役員報酬は常識の範囲内に留めておくこと、役員が経営に携わっている客観的な証拠(議事録など)を残しておくことが重要です。

2.4.欠損金の繰越期間が長い

法人の所得が、ある事業年度において赤字だったとき、その赤字分を欠損金と呼び、この欠損金を翌年以降に持ち越して、黒字が出たときに相殺することができます。

これを、欠損金繰越控除と言います。

青色申告している個人事業主の場合、欠損金は翌年から3年間繰り越すことができます。

一方、法人の場合は、欠損金を繰り越しできる期間が10年になります。

3.シミュレーション【マイクロ法人設立の目安】

額面給与1000万円のサラリーマンが、副業を法人化することで納税額がどのように変化するか、以下の2つのケースについてシミュレーションを行います。

- 副業の所得(事業所得)が年400万円

- 副業の所得(事業所得)が年1000万円

前提|給与収入1,000万円に対する課税

給与所得者の場合、課税所得は、給与から給与所得控除額を差し引き、さらに様々な控除を行って計算します。

年収1,000万円の場合、最低限、以下の3つの控除を受けられます。

- 給与所得控除:195万円

- 社会保険料控除:約120万円

- 基礎控除:38万円

これらを控除すれば、課税所得は約647万円です。

課税所得647万円の時、所得税は約87万円、住民税は約65万円なので、納税額の合計は約152万円となります。

3.1.副業の所得が400万円の場合

3.1.1.マイクロ法人を作らない場合

まず、副業の所得が年400万円の場合、上述の通り、給与所得が647万円なので、総所得金額は1,047万円となります。

この場合、所得税は約192万円、住民税は約105万円なので、納税額の合計は約297万円です。

3.1.2. マイクロ法人を作った場合

ここで、マイクロ法人を設立し、役員報酬をゼロに設定した場合にどうなるでしょうか。

この場合、個人と法人それぞれで納税することになります。

個人としての納税額は、先ほど計算したように約152万円です。

一方、課税所得400万円以下の部分の法人実効税率は約21%なので、マイクロ法人の法人税は、400×21%=約84万円です。

したがって、個人+法人合計の納税額は152万円+84万円=約236万円となります。

法人化したことにより、297万円-236万円=約62万円納税額を減らすことができるということです。

しかし、後述しますが、マイクロ法人の設立初期費用が数十万円発生する場合もある点を考慮に入れると、この段階では法人化のメリットはそこまで大きくないと言えます。

3.2.副業の所得が1,000万円の場合

3.2.1.マイクロ法人を作らない場合

副業の所得が年1,000万円の場合、上述の通り、給与所得が647万円なので、総所得金額は

1,647万円となります。

この場合、所得税は約390万円、住民税は約165万円なので、納税額の合計は約555万円です。

3.2.2. マイクロ法人を作った場合

副業の所得が年1,000万円の場合、マイクロ法人を作って副業を法人化すると、納税額は下のようになります。

- 法人の税金:400万円×21%+400万円×23%+200万円×34%=84万円+92万円+68万円=約244万円

- 個人の税金:約152万円

- 計:約396万円

この場合、マイクロ法人を作ることで、159万円の納税額を削減できる計算になります。このように、法人化する副業の所得が大きくなるほど、法人化による効果は大きくなります。

4.マイクロ法人の注意点

税務上メリットの大きいマイクロ法人ですが、注意してなければならない点もあります。

4.1.初期費用・維持費

マイクロ法人の設立・維持に発生する主な費用は、以下のものです。

設立費用

株式会社の設立に約25万円、合同会社であれば設立に約10万円がかかります。

税理士費用

税理士費用として年20~30万円ほどかかります。

均等割分

法人住民税5万円+地方税2万円=7万円の均等割分は、たとえ会社が赤字であっても毎年支払わなければなりません。

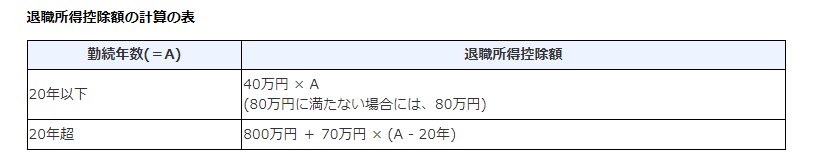

4.2.二重課税の問題(退職所得控除で対応)

マイクロ法人を設立して一定期間事業を行ったのち、法人に溜まった資産を社長個人に移すと、所得税や住民税がかかってきます。

つまり、既に法人税を払っているので、二重に課税される形になります。

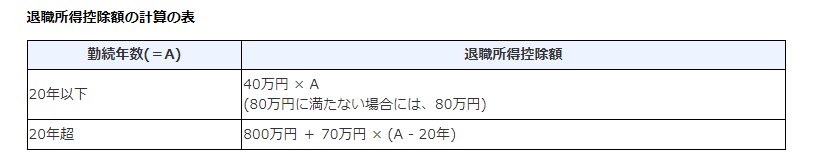

この問題については、退職金扱いにして、退職所得控除を活用することで対応できます。

たとえば、勤続年数20年であれば800万円が控除されます。

(国税庁)

退職所得控除に加え、法人化によって経費で落とせる範囲が広くなることと、所得の分散効果等も考慮すれば、総合的に見てメリットの方が上回る可能性は十分考えられます。

4.3.プライバシーの問題

法人登記するため、自宅の住所の情報が公開されることになります。プライバシーの一部が公になるということです。

4.4.社会保険料の負担

もともとの会社の社会保険料に加えて、マイクロ法人の社会保険料の負担も発生します。

したがって、マイクロ法人設立を検討する際は、追加で支払うことになる社会保険料も含めてシミュレーションを行うことが重要です。

まとめ

副業で利益が出ているとき、マイクロ法人を設立し、税金の支払いを個人と法人に切り分けることで、効果的に税金対策を行うことができる場合があります。

設立費用・維持費が発生する等の注意点がありますが、法人化によって経費にできる範囲が広がることや、所得分散効果を得られる点なども併せて考えると、安定した事業所得が見込まれる場合は、マイクロ法人の設立によって恩恵を得られる可能性があります。

ただし、事前のシミュレーションを細かく行うことが重要です。