次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

「生命保険」人生で住宅の次に高い買い物と言われます。よく、家電や車などは自分で調べてお得なものを選択しますが、生命保険は何となく必要だからとか、知人や家族に勧められて何となく契約をしてしまっている人がほとんどです。

生命保険は数十年と長い間保険料を支払っていくものなので、加入をするときに少しでもお得な契約になるだけで、将来大きな金額が変わってきます。

この記事では将来のために生命保険の保険料を抑える方法など少しでもお得に加入する方法をお伝えします。これから生命保険を検討する人、または見直しを考えている人の今後の保険選びにお役立て頂ければ幸いです。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

よく日本人は保険に入りすぎているという言葉を耳にします。その原因は営業に勧められるがままに不要なものにまで加入していることが1番の原因です。

生命保険が必要な人が多いのは事実ですが、不要なものにまで加入する必要はありません。

すなわち、自分に必要なものだけ加入することにより、保険料が抑えられるということです。そのためには自分に必要な保障額「必要保障額」を正しく計算することが重要です。

よく機械的に必要額は「年収の何倍」などの計算方法が紹介されていますが、人によって受けられる保障が違うので単純な計算をしてしまうと必要額が高額なり無駄なものに入る可能性が高くなります。

自分にどれくらいの保障が必要かを正しく計算をしてできるだけ無駄を省きましょう。

ここからは生命保険の必要保障額の計算方法をお伝えします。できるだけわかりやすくお伝えしていきますので是非参考にしてください。

以下のように計算します。

このようにすべてを生命保険で保障しなければいけないわけではありません。

確かに子供が小さい間はこれからの生活費、学費など大きな保障が必要ですが、生命保険以外にも「遺族年金」「会社からの保障」などたくさんの保障を受けることができます。その保障でも足りないときに加入をするのが民間の生命保険です。

極論を言うと生命保険以外から受けられる保障で足りるのであれば生命保険に入る必要がありません。

また、住宅を購入した場合も保障額が変わってきます。住宅ローンには団体信用生命保険が付加されており、万が一があった場合、住宅ローンの支払いが免除になりますので住む場所は確保されていることになります。

生命保険の必要額は家族構成によって大きく違います。そして人それぞれ考え方によっても千差万別です。これから必要額をどうやって計算するのかをお伝えをしていきますが、まずはイメージしやすいように世帯別に大体どれくらいの保障額になるのかお伝えします。

あくまでも目安になりますので参考程度にご覧ください。

生命保険を1番必要とするのが、子供が生まれたときです。それは生活費や将来子どもに必要な学費や結婚資金などの経済的負担が、残された家族に一気にのしかかるからです。

特に学費は、幼稚園から大学まですべて公立でも、1000万円以上かかると言われています。子どもに不自由ない人生を送ってもらうためにも、最優先に備えたいリスクです。

生活費も数十年に渡って必要となるので高額な保障が必要となります。目安は3000万円~8000円ほどになりますが、住宅が持ち家か、会社からどれくらい保障が受けれれるかによって大きく必要額が変わってくるのでしっかりと必要額を計算して死亡保険金額を設定しましょう。

結婚をして家族が増えると責任も大きくなるので、保険を検討するきっかけになります。私も「結婚したから保険に入りたい」という相談をよく受けることがあります。子供がいないうちは独身時代と同じく、大きな死亡保障は必要ありません。

自分に万一のことがあったとき、生活費などのお金でどれくらい困るかをイメージしてみると、死亡保障の必要性と、どれくらいの保障を用意すればいいかが見えてきます。

結婚して子どもができるまでは共働きするケースが多いですが、その場合は夫婦のどちらかに万一のことがあっても、生活に困ることはないと思います。ただし、お葬式代やお墓代などのためには、ある程度の金額は必要です。お互いに迷惑をかけないためにも、夫婦ともに、お葬式代・お墓代程度の死亡保障を準備しておくと安心です。

妻が専業主婦の場合は世帯主である夫が死亡した場合、一家の収入が途絶えてしまうことになります。妻が今後の生活をどうやってしていくかによって金額が変わってきます。

例えば妻が実家に帰れるかどうか、またはすぐに働いて収入を得られるかどうかによって死亡保障の設定する金額が変わってきます。万が一があった時にどうやって生活をしていくのかイメージすると金額の設定がしやすいかもしれません。

独身時代は大きな死亡保障は必要ありません。200万円~300万円で葬儀関連費用があれば十分です。もし、貯蓄が数百万あれば特に必要ありません。

結婚して子供が生まれたときに改めて検討しましょう。

保険料総額を抑える方法に保険料を早く払込むというのがあります。簡単に言うと「月払」よりも「年払」のほうが割引になるので保険料総額が安くなるということです。これは生命保険全般に言えることです。

特に貯蓄型保険の場合に活用するケース多いです。貯蓄型の場合、当然ですが将来できるだけ増えたほうがいいので、保険料を支払ったのに対して将来どれくらいのお金が戻ってくるのか「返戻率」を意識します。

保険料総額が安くなることにより、返戻率が上がりよりお得になります。

分かりにくいので具体例で解説をしていきたいと思います。

例えば貯蓄型保険の一つである終身保険で比較をすると、、、

月払と年払では年払のほうが保険料支払総額が少なくなり返戻率もよくなります。

例えばA生命の場合

以下の条件で比較していきます。

保険料月払の場合

保険料年払の場合

月払と年払の差

年払の保険料総額は3,840,150円に対して月払だと3,913,200円と年払のほうが73,050円安くなります。

よって返戻率も月払が112.8%となるのに対して年払が114.9%になるので年払にするだけで2.1%上がります。

保険料払込方法と同じく契約するときにいつまで保険料を支払うか選択します。できるだけ保険料を短く支払いをしたほうが保険料総額が少なくなり返戻率が上がります。

例えばA生命の学資保険に関し、

以下の条件で保険料払込期間を10歳までと18歳までで比較していきます。

保険料支払が18歳までの場合

保険料支払10歳までの場合

保険料総額は18歳まで払込の場合2,974,320円に対して、10歳まで払込にすると2,898,000円になり、10歳払込のほうが76,320円安くなります。よって、返戻率も18歳まで払込が100.8%に対して10歳まで払込にすると103.5%となり、保険料を早く払込むだけで返戻率が2.7%上がります。

ここでは「全期前納」制度で保険料を一括で支払いをした例でお伝えします。契約時に、保険料払込期間満了までの年払保険料を一括で支払う方法です。

一括で支払うことで前納割引率が適用されて保険料が安くなるため、支払保険料総額が少なくなります。よって返戻率が若干上がります。

B生命の米ドル建終身保険に関し、以下の条件で保険料を月払で支払った場合と一括で支払った場合を比較していきます。※30年後(60歳時点)で解約し、返戻金を受け取るものとします。

保険料支払月払いの場合

保険料を一括で支払した場合

月払いの場合25,776米ドルに対して契約時に一括で保険料を払うと23,987.7米ドルになり、一括で払うほうが約1,788米ドル安くなります。

よって、返戻率も月払いが132.1%に対して契約時に一括で保険料を払うと142.0%となり、9.9%上がります。

※保険会社によってはできないこともあります。

このように、保険料の払込方法も保険料の払込期間もできるだけ、保険料を早く支払う方法を選択することによって、保険料総額を抑えることができます。

医療保険なども含めて生命保険全般に言えることなので、お金に余裕がある場合は契約時に確認をして、できるだけ保険料を早く支払うようにしましょう。

近年、喫煙する人が減ってきました。そこで保険会社もたばこを吸わない人の保険料を割り引きする「非喫煙体割引」になる商品が増えてきています。

過去喫煙をしていても、通常1年~2年たばこを吸っていなければ、割引の対象となります。(健康が条件の商品もあります。)

それではB生命の「収入保障保険」の実際の事例で保険料の違いをお伝えします。

35歳男性

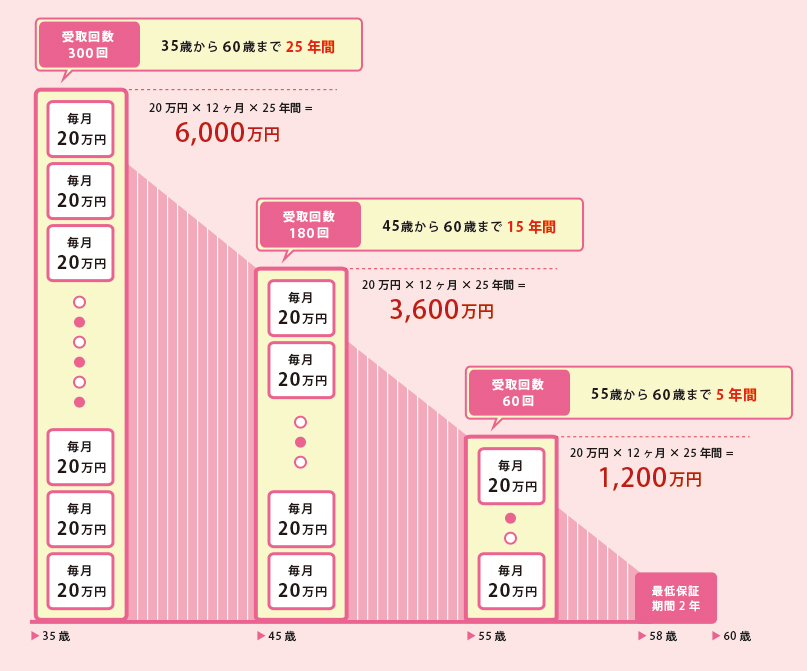

この契約は死亡した時点から60歳まで月々20万円受け取れる保険ですが、月々の保険料は普通は5,440円で、非喫煙健康体割引が適用されると3,640円になります。

非喫煙健康体割引が適用になると、月々1,800円安くなるので、保険期間25年(60歳まで)で総額が、、、

1,800円×12か月×25年=540,000円

健康でたばこを吸わないと保険料総額が540,000円安くなります。

これから複数の保険会社の商品を比較して、保険料を抑える方法をお伝えしますが、たばこを吸っていない人は、割引きになる商品を選ぶのもポイントになります。

実は、まったく同じ保障内容でも保険会社や商品によって保険料がぜんぜん違います。それは保険会社によって保険料の設定が違うからです。そのため、一つの保険会社からすべての保障を揃えるよりも、複数の会社から個別に保険に入った方がはるかに保険料を抑えることができます。

簡単に言ってしまうと、保障内容ごとに、すべての保険会社から、もっともお得なものを選ぶということです。

例えば、同じ野菜を買うにしても、高いスーパーではなく安いスーパーから買うのと同じことです。民間保険でも、これを行うことで月々の保険料を最大で40%近く抑えることが可能です。40%というと非常に大きな数字ですよね。それではさらに詳しくお伝えします。

一般的に必要とされる民間保険は以下の5つです。

例えばこの中から、必要な保険が生命保険と医療保険と学資保険の3つだとしたら、すべてを同じ保険会社から選ぶのではなくて、

というように、複数の会社の同じ内容の商品を比較して自分にとって条件のいい商品を組み合わせましょう。そうすることで保障内容も充実して保険料も抑えられます。

ここでお伝えするのは、保険料を安くするお話ではないですが、最近の保険会社が力を入れているのが、契約者に対する付帯サービスです。最近の付帯サービスは充実しており、保険の契約をするときには知っておかなければいけない重要なことです。

特に競争が激しい「医療保険」では保障内容や保険料では差が付きにくく、付帯サービスを充実させる保険会社が増えてきています。普段の生活でも使えるサービスもありますので、付帯サービスで比較し、そして保険の契約をしてから、うまく活用すると役に立ちます。

保険会社によって内容はさまざまです。最近主流になりつつあるのは、健康や育児、介護についての相談について医師や看護師がアドバイスしてくれる電話相談サービスや、セカンドオピニオンサービス等ですが、中には提携している宿泊施設の割引、スポーツクラブの優待など生活に密着しているものもあります。

ここでは最近導入している保険会社が多い、セカンドオピニオンサービスについてお伝えしたいと思います。

セカンドオピニオンとは主治医に診断してもらった結果や病名、治療方法などに疑問や不安を生じ、他に選択肢はないのか知りたいと思った時に、主治医以外の医師に意見を聞く事です。

例えば、主治医に胃がんと診断され、手術を勧められたが、他の専門医に診察してもらうと、手術せずに済んだというケースもあります。

特に命が関わる病気の時は、慎重な判断が必要となるので、セカンドオピニオンサービスを利用して複数の専門医に判断を仰ぐのがいいでしょう。

そして、是非活用をおススメしたいのが、「健康相談ダイヤル」です。健康や医療、育児、介護、メンタルヘルスなどの相談に、医師や保健師、看護師などが電話で応じてくれます。

例えば、夜中に怪我をしてしまって応急処置方法について教えてもらいたい時や、飲んでいる薬の詳細が知りたいとき、育児方法に悩んで疲れてしまって救いの手がほしいとき等に利用すると、とても役立ちます。

24時間365日利用できるので、家族や友人に電話しづらい時や緊急時に相談できるので、価値が高いサービスです。

生命保険に加入するとその保険料の一部を所得から控除し、税金の還付を受けることができます。会社員であれば10月に保険会社から生命保険料控除証明書が届き、それを11月に申告書と合わせて会社に提出をして年末調整という形で還付を受けていると思います。

この生命保険料控除は平成24年(2012年)1月から新制度が開始され生命保険料控除が複雑になりました。よって、うまく活用できていない人が非常に多いです。

申告の仕方によって還付される金額が違う場合があります。特に新契約と旧契約、両方加入している人は納税者がいずれか有利なものを選択することができることになっています。

現在生命保険に加入されている方も、これから検討される方も知っておかなければ損をする可能性があるので、必ず押さえておきましょう。

新制度では3種類に分かれてます。

「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」のそれぞれについて所得税・住民税ごとに、次のとおり所得控除額を計算します。

このように所得税と住民税から3種類それぞれ適用になります。この枠を最大限活用することによってお得な契約をできる可能性があります。

例えば医療保険を新たに加入するとどれぐらい控除になるのか以下の例にしてお伝えします。

この場合、保険料が月々7,000円×12ヶ月の84,000円が年間保険料になります。よって所得税40,000円、住民税28,000円の控除を受けることができます。

そうすると単純計算で、例えば所得税率10%住民税率10%の場合で考えると、還付を受けられるのは、所得税控除4,000円と住民税控除2,800円の6,800円の還付が受けられます。

大体一ヶ月分の保険料が戻ってくるということですね。浮いた一ヶ月分で家族で食事に行くのも良いですし、旅行の足しにするのも良いでしょう。このように生命保険に加入する時は生命保険料控除を意識するとお得な入り方ができます。

生命保険料控除に関しては「これだけでOK!生命保険料控除で知っておきたいこと」で詳しく解説しているので、参考にしてください。

通常、生命保険は同じ商品であれば、どこから契約しても保険料は同じです。ただ、保険料が安くなる契約として「団体扱い」があります。会社という「団体」が保険会社に代わって保険料収納していることです。

団体扱いの場合、保険会社にとっては手間がかからないので保険料が数パーセント程度安くなります。同じ保険に加入するのであれば、少しでも保険料が安くなった方ほうがいいので、まずは勤務先に確認してみましょう。

そして、通常は給与からの引き去りになります。そのほうが楽だという人は活用をおすすめします。

ただし、基本的には一般の保険と同じ扱いなので、逆に給料から引かれるのが嫌だという場合には、利用する必要はないでしょう。

最近ではほとんどの保険会社が保険料をクレジットカードを支払うことが出来ます。生命保険は長く保険料を支払うことになります。10年ほど前までは口座振替により、毎月口座から直接引き落とされることがほとんどでしたが、クレジットカードを経由させることにより、ポイントを貯めていくことができます。

昔に契約している保険でも、現在クレジットカードでの支払いが可能となっている保険会社では払方変更できる可能性があるので、是非クレジットカード払いに切り替えてポイントを貯めていきましょう。

リビングニーズ特約とは医師から余命6カ月の宣告を受けた時、契約している死亡保険金の一部を生前に受け取れるというものです。 各保険会社無料で付けられる特約です。

いざというときに自分や家族の救いになる可能性は十分ある特約ですが、残念ながら保険料が無料なのもあって軽視されています。この特約で救われている人が年々増えているにも関わらず、知らない人がほとんどで、活用できていない人が多いのが現状です。

本来、死亡後に支払われる保険金を生前に受け取ることで、人生の最後に悔いのない時間を過ごすこと、経済的な問題を解決して十分な治療を受けられることを目的として考えられた特約です。

後ほど詳しく解説しますが特徴を簡単にまとめると以下のようになります。

このように無料でつけられる特約ですが有用な特約です。

それではこれからリビングニーズ特約について詳しくお伝えしていきます。最後に注意点のお伝えしていますので是非最後までご覧ください。

リビングニーズ特約は主に7つの特徴があります。知っておくことにより、特約を生かすことができますのでこれから詳しくお伝えします。

生前に給付金を受取れる要件は「医師から余命6ヶ月の宣告」を受けた場合となります。当然余命6ヶ月と宣告されてもそれ以上生きる場合があります。その場合でも返還などはなく全く問題ありません。また、死亡保険金の必要な金額だけ一部を受取ることもできます。

リビングニーズ特約で受け取ることができる金額は3000万円までとなっています。加入している金額が3000万円に満たない場合は、加入保険金額の限度内で支払われます。

そして例えば死亡保険金5,000万円であっても3,000万円が受け取ることのできる上限となります。

先ほどもお伝えしたように保険金の一部を請求することもできます。

例えば、死亡保険金の5,000万円のうち3,000万円の給付を受けたケースでは、残る2,000万に対する保険料を亡くなるまで支払う必要があります。

また、保険期間の満了まで1年を切っている時は、生前給付の対象になりません。保険会社や各商品によって細かな違いが出る可能性があるため、確認をしておいた方がいいでしょう。

先ほどお伝えしましたが生前に給付金を受取れる要件は「医師から余命6ヶ月の宣告」を受けた場合となります。余命6ヶ月と宣告されるのは主にがんなど病気の場合ですが、ケガでも問題ありません。特に原因は問われません。

生前に受け取った給付金は非課税です。税金は一切掛かりません。ただし、受取ったお金を残して死亡した場合は、現金としてそのまま相続税が掛かりますので注意しなければいけません。後ほど詳しくお伝えします。

受取った給付金の使い道に制限は特にありません。リビングニーズ特約の主な目的としては医療費や生活費などに充てることですが、最後の思い出に家族で旅行するなど使い道に制限はないので有効に使えます。

請求できるのは、被保険者(本人)もしくは事前に保険会社に届け出ている指定代理請求人になります。

※指定代理請求人とは

被保険者(本人)が何らかの理由により、高度障害保険金や給付金をご自分で請求できない場合に、代理として請求を行うことのできる方のことです。例えば、事故や病気などで寝たきり状態となり、受取人である被保険者ご本人が意思表示できない場合などに、高度障害保険金や給付金を指定代理請求人からご請求いただけます。

指定できるのは保険会社によって違いますが、主に3親等内親族になります。

リビングニーズ特約は現在の死亡保険金が支払われる商品にはほとんど付けられていますが、付いていない契約もあります。

例えば以下の場合があります

リビングニーズ特約は平成に入ってからできた特約なので保険会社によって違いますが15年以上前の契約は付いていない場合があります。また最近の契約でも保険料が無料のため営業が説明をせずに特約をつけ忘れたというようなこともあります。自動的に付いている保険会社もありますが、もし説明を受けてなければ、自分の契約を確認しましょう。

もし付いていない場合はほとんどの保険会社で追加で付けることができます。中途付加をする場合でも保険料が無料なのでもし確認をして付いていないときには中途付加をしましょう。

それでは最後にリビングニーズ特約の注意点をお伝えします。この特約は保険料が無料で付けても必要なければ使わなければいいのでデメリットはありません。しかし注意点がありますのでご覧ください。

リビングニーズ特約により給付金を受け取った時は非課税ですが、もしそのお金が残った状態で死亡してしまうと相続税の対象となります。特約を使わずに死亡時に死亡保険金として受け取った場合は生命保険の非課税枠があります。

生命保険には以下の相続税非課税枠があります。

![]()

生前に給付金を受取る時には一部だけを受取ることも可能なので、自分が使う金額だけを受取るようにしましょう。

相続税については「相続税対策と生命保険|一時払い終身保険、生前贈与と保険の合わせ技など」で詳しくお伝えしています。

本人には余命を伝えずに家族だけに知らせる場合も少なくありません。また、本人の状態によっては家族だけで判断することもあると思います。その場合はは指定代理請求人が被保険者(本人)に代わって保険金を請求します。

そうなると保険料が減るなど契約内容に変化が生じます。そのため、保険会社からの手紙もしくは何らかの形で本人が余命を知ってしまい、本来、本人のことを考えて利用したにも関わらず、かえってよくない方向に進んでしまうこともあるので注意が必要です。

生命保険の中にはお金を貯めていける商品もあります。種類はたくさんありますがここでは近年注目されている「低解約返戻金型終身保険」をご紹介します。言葉だけ見るとややこしそうだと思われるかもしれませんが、難しい商品ではありません。 簡単にお伝えすると保険料をしっかり払っていくとお金が増え、死亡保障にもなる保険です。

この保険は運用によってお金が増えたり、減ったりはせず、固定されていますので安定して積立をすることができます。そして保険料を設定した期間まで払込みを終えればお金が増えます。

ただし、保険料の払込期間中に解約をしてしまうと減らされてしまいます。 わかりにくいので実例をもとに詳しくお伝えしていきます。 これから以下C生命の契約例にして解説します。

30歳男性

この契約では保険料を月々10,870円を60歳まで30年間支払いをしていくと総額で3,913,200円になります。

毎月支払っている保険料が貯まっていき、保険料払込終了直後では約430万円貯まっています。約39万円増えます。 解約をすると貯まってる金額が受取れますので保険料がまったく無駄になりません。

そして、解約をせずにそのままおいておくと保険会社が運用していくので貯まっているお金は増え続けます。

このようにしっかりと保険料を設定期間まで支払うとお得な商品です。貯まっているお金を年金で受け取ったり、介護年金にすることもできます。あくまでも死亡保障の商品なのでもし途中で万が一があれば500万円の保険金が支払われます。

ただし、60歳までに解約をしてしまうと損をしてしまいます。しっかりと支払っていける金額を設定しましょう。

冒頭でもお伝えしたように、生命保険は数十年と長い間保険料を支払っていくものなので、人生で住宅の次に高い買い物と言われます。この記事では生命保険をお得に契約する7つの方法をお伝えいたしました。

高度なテクニックをお伝えしているわけではありませんが、解説した10つの方法を頭に入れておくだけで、自分にとって有利なより良い契約になります。これから生命保険を検討または見直しを考えている人は是非参考にしていただければ幸いです。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

「生命保険に入らなければ」と何となく思っても、そもそも本当に保険が必要なのかすら、なかなかイメージできないものだと思います。 また、どんな種類の保険に加入すればよいか、保険会社はどこがいいのか、保険金をいくらにすれば良いのか、などなど、よく分からない

高額な住宅ローンを組むときに「ローンの支払い途中に一家の大黒柱に万が一のことがあったら…」と心配される方は多いのではないでしょうか。 ただ実際には遺された家族が住宅ローンの返済に苦しむ、といったケースは少ない筈です。 住宅ローンの契約をするにあ

死亡保険は大きく分けると、終身保険に代表されるような「貯蓄型」のものと、定期保険とも呼ばれる「掛け捨て型」のものが存在します。多くの人は、解約時に解約返戻金が戻ってくる貯蓄型の方がお得で、掛け捨て型は保険のお世話にならなかった際に払い損になるからもったいな

若い時に生命保険へ加入するのと比べて、50代になると、生命保険が必要となる期間も短くなりますし、保険料も高くなります。 そのため、50代の方は、新たに生命保険に加入したり、今ある保険を切り替えたりすることに疑問や不安を感じることが多いと思います。

被保険者が亡くなった際に、遺族などに対し死亡保険金が給付されるのが生命保険です。 ただ一口に生命保険と言っても、加入する人の目的は「死亡保障」「積立」などそれぞれで、ニーズに合わせていくつかの種類があります。 そのため加入する際は、最もニーズに

近年会社に所属せず、フリーランスで働く方が増えています。 時間を自由に使い、自分の力を活かした仕事ができる点はフリーランスのメリットですが、万が一のことがあった場合の社会保障が充実しておらず不安に思っている方も多いのではないでしょうか。 ここで

貯蓄型保険とは、万が一の際の保険の機能を持ちつつ同時に将来に備えた貯蓄もできる保険商品をさした言葉です。 定期預金では、金利がせいぜい0.01%~0.02%(「定期預金比較 | 価格.com」 )でお金が貯まりにくい一方、貯蓄性が高い保険も多いので、

近年会社に属さず、独立という選択をする人が増えてきています。 IT関連という原価の掛かりづらいの職種の幅が広がり、需要の増加と共に、個人事業主向けのプラットフォームも増えてきたのが大きな要因と言えるでしょう。 個人事業主は会社員と違い、誰も自分

生命保険には複数の種類があり、どんな目的で加入するかによって選ぶべきものが異なります。 しかし、どの種類の保険がどのような場合に向いているのかは保険の名前からは分かりません。しかも、保険会社によっても中身が微妙に異なっています。 そのため、どれ

終身保険で貯蓄をする方法がありますが、マイナス金利政策の影響で、せっかくお金を支払ってもあまりお金が貯まらない商品が増えてしまいました。 そんな中、これまで終身保険の活用法で鉄板とされてきたノウハウが、揺らぎつつあります。 貯蓄目的で終身保険を