次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

近年会社に所属せず、フリーランスで働く方が増えています。

時間を自由に使い、自分の力を活かした仕事ができる点はフリーランスのメリットですが、万が一のことがあった場合の社会保障が充実しておらず不安に思っている方も多いのではないでしょうか。

ここではフリーランスの方にどんな経済的リスクが存在するのか、どんな保険がおすすめかを解説しています。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

会社員であればさまざまな社会保障が充実していますが、会社員と比べるとフリーランスや個人事業主は適用できる社会保障の内容が少ないのが現実です。

このことから、フリーランスの方は、主に以下3つのお金のリスクを認識しておく必要があります。

以下、それぞれのリスクの具体的な内容と、そのリスクに備えるために役立つ保険の種類を解説します。

仮に自分が亡くなった場合、遺されたか家族は重い経済的負担を背負わなくてはならなくなります。

会社員であれば自身が亡くなった場合に、国からは遺族基礎年金と遺族厚生年金が毎月支給されます。

また死亡時に会社から受け取れる死亡退職金も、大きな助けになることでしょう。

一方フリーランスは退職金がないのはもちろんのこと、国からの保障についても遺族基礎年金のみとなります。

遺族基礎年金・遺族厚生年金について、会社員・フリーランスがもらえる額の参考例は以下のとおりです。

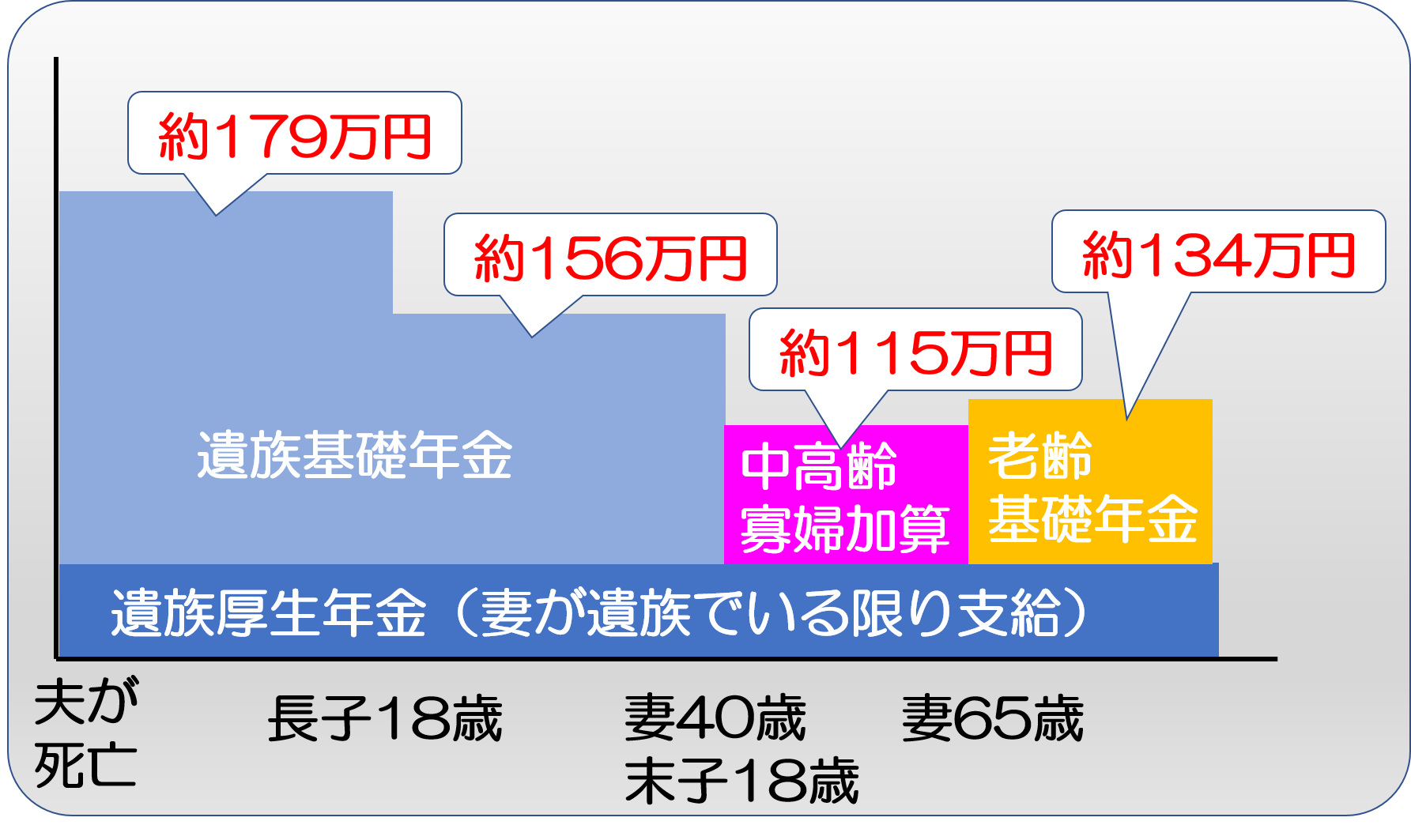

【会社員の夫が亡くなった場合の遺族年金のイメージ(年額)】

夫の平均標準報酬月額は35万円、家族に妻と子ども2人がいる場合とします。2018年度の金額をもとにイメージを作成しています。

【フリーランスの夫がなくなった場合の遺族年金支給イメージ(年額)】

こちらも同様に家族に妻と子ども2人がいる場合とします。2018年度の金額をもとにイメージを作成しています。

会社員であれば退職金と遺族年金で家族の生活費や教育費をある程度保障できるかもしれませんが、遺族基礎年金のみのフリーランスではそれが難しいでしょう。

そのような将来の不安に備えるためには、民間の生命保険が有効です。主な生命保険の種類として、以下3つが挙げられます。

いずれも積立の機能がない「掛け捨て」の保険です。それぞれの保険の特徴を簡単に解説します。

なお、積立型保険の代表である終身保険については「終身保険とは?今だから知っておきたい本当の活用法と選び方」をご覧ください。

名前の通り、保障期間が定められている(定期である)保険です。

「60歳まで」など決められた期間内のみとなります。

また保険料は掛け捨てで戻ってくることはありませんが、解約時に返戻金がもらえる終身保険と異なり、安い保険料で高額の死亡保険金が受け取れるのが魅力です。

30歳男性が遺族に2,000万円の死亡保険金を遺したいと考える場合に、定期保険と終身保険それぞれでどのくらいの保険料になるかご覧ください。

以下、A生命の保険商品(2021年4月時点)の保険料の比較です。定期保険は「60歳満了」、終身保険は「60歳払込満了」としています。

終身保険の保険料は定期保険の約9倍です。

まとまった額の死亡保障を安価な保険料で用意したいのであれば、断然、定期保険を選ぶべきです。

収入保障保険とは、定期保険と同様に保障期間が区切られた生命保険です。

保障期間中に被保険者が亡くなった場合、遺された家族は毎月10万円など決まった額を保険金として受け取ることができます。

一括の受取りでないこと、毎月の保障なので結果的に保障期間が短くなるにつれ受け取れる保険金額が少なくなることから、保険料は定期保険よりさらに安くなります。

参考までに、A生命の収入保障保険(2021年1月時点)の契約例をご覧ください。

この契約者が、契約直後に亡くなってしまった場合、家族が受け取れる保険料の総額は10万円/月×30年間=3,600万円です。

上で挙げた定期保険の例では2,000万円の保障を用意するのに月額4,740 円かかっていましたが、収入保障保険では、約半額の保険料で、それ以上の保険金が受け取れるのです。

保険期間が短くなれば受け取れる保険金の総額が少なくなっていきます(仮に50歳で被保険者が亡くなれば受け取れる総額の保険金は1/3の1,200万円)。

しかし、被保険者が若い方が、子どもの教育費などでより多くのお金が必要になるので、ライフスタイルに合わせた、コストパフォーマンスの高い保険といえます。

フリーランスであれば、自分が働けなくなったときの家族の経済的な負担についても考えておきたいところです。

仮に一家の大黒柱が働けなくなった場合、障害年金を受け取ることができます。障害年金の詳細は「障害年金はいくらもらえる?受給金額の具体的なケーススタディ」をご覧ください。

フリーランスであれば、年間78~140万円程度(会社員は58~300万円)の障害年金を受け取ることができます。

ただし、フリーランスが受け取れる額は会社員より低くなる可能性が高い上に、受け取れるのは働けなくなってから1年半ほどたった後からです。

会社員の場合、障害年金が受け取れるまで傷病手当金として給与の約2/3を受け取れますが、フリーランスには残念ながらそのような社会保障もありません。

これらを補うために、フリーランスが検討したい保険の種類は以下の2つです。

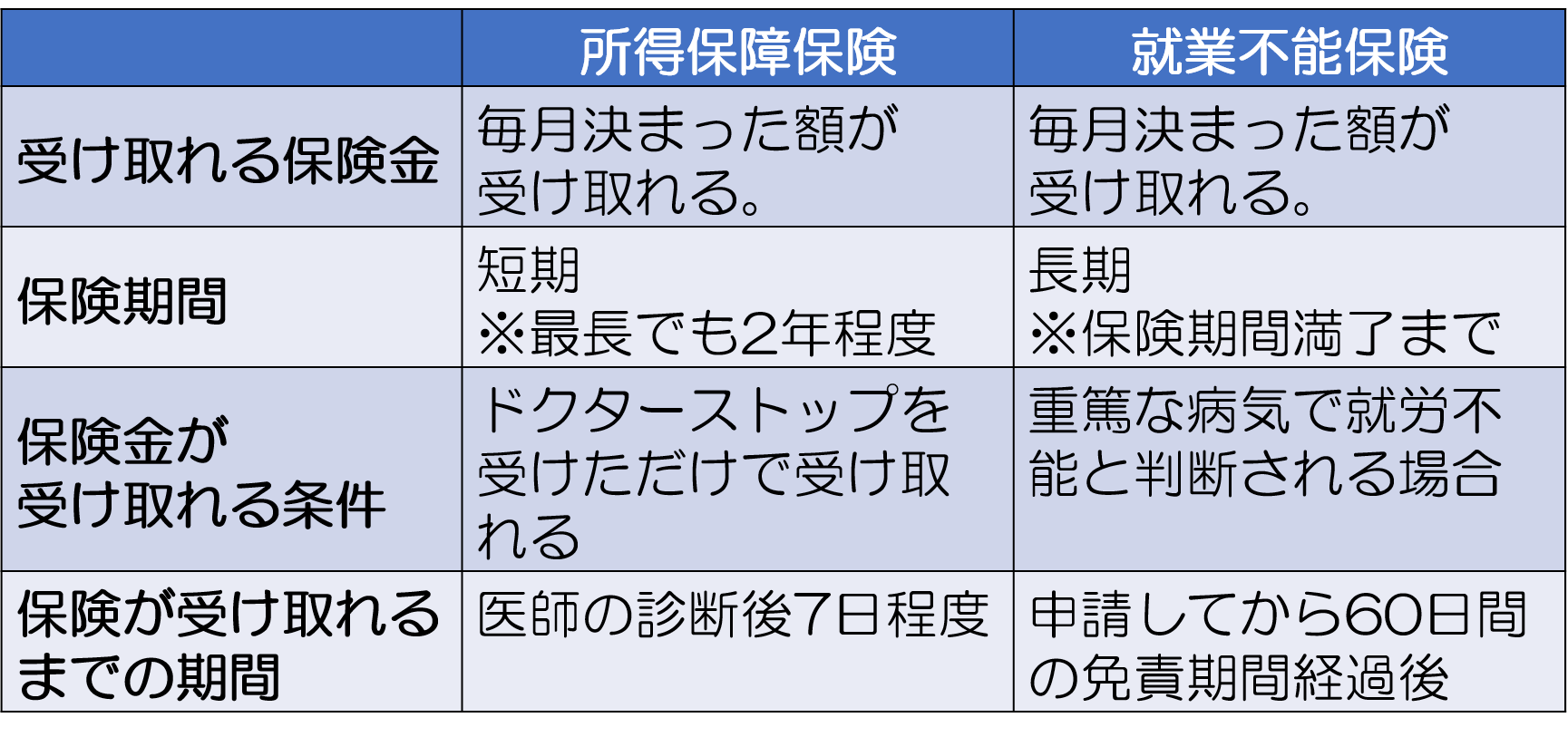

この2つは似ていますが、以下の通りそれぞれ性格が異なります。

以下1つずつ解説します。

所得保障保険は、毎月いくらかの決まった額を受け取れる保証期間が短期(最長でも2年程度)の保険です。

支払い対象期間が設けられていますが、医師のドクターストップがあれば、診断後7日程度で受け取ることができます。

傷病手当金がないフリーランスからすると、大変助かる保険といえるでしょう。

なお所得保障保険には長期型もありますが、免責期間が長くなってしまい短期型のようなメリットはありません。

フリーランスの方であれば、短期型の所得保障保険を傷病手当金かわりに活用するのがおすすめです。

所得補償保険についてより詳しい内容は「所得補償保険とは?加入を考える上で知っておきたいこと」をご覧ください。

就業不能保険もまた、毎月10万円など毎月決まった額を受け取れる保険です。

契約期間は60歳までなど決まった期間まで長期的な保障を用意することができます。

仕事ができなくなったときには、その状態が続く限り所定の年齢まで、長期で保障が行われます。

ただし脳梗塞や心臓病等、重篤な病気の副作用として動けなくなるなど、仕事復帰が極めて困難な状況でないと保障が行われない点は注意が必要です。

また就業不能保険には60日間の免責期間があり、この期間は保険金を受け取ることができません。

この期間は、被保険者が就業不能状態であるか判断するために設けられています。

就業不能保険についてより詳しい内容は「就業不能保険とは?知っておきたい保障内容と必要性」をご覧ください。

この空白を埋められる保険として、上述の所得保障保険が有効です。

フリーランスの方であれば、重い病気にかかってしまったときの保険も検討しておきたいところです。

一般に、重い病気にかかり医療費がかさんでしまった場合、高額療養費制度を使い、自己負担の上限額以上の支払いとなったら後から払い戻しを受けることができます。

上限額は収入によって異なりますが、たとえば年収400万円前後の方であれば毎月約8万円です。

つまり、それ以上の自己負担がなくなるということです。

これによって、短期的な入院であれば、経済的負担が軽く済むことが多いです。

しかし、ガンや三大疾病などの大きな病気にかかった場合、長期的に治療を受けなければならなくなる可能性があります。

「がん保険」はがんに特化した保険、「三大疾病保険」はより広く三大疾病に備えた保険(がん、急性心筋梗塞、脳卒中)です。

がん保険では、入院日額5,000円や1回の手術で5万円などの給付金が受けられる他、がんと診断された場合に一時金として50~100万円程度の一時金を受け取ることができます。

入院しなくても、化学療法(抗がん剤治療・ホルモン剤治療)、放射線治療等を受けたらその月に「10万円」などの給付金を受け取れる保険もあります。

これに対し、三大疾病保険は、三大疾病で所定の状態になった場合に「100万円」などのまとまった額の一時金を受け取れる保険です。

いずれも、長期療養が必要になった際に助かる保険と言えます。

医療保険は、がん保険や三大疾病保険と比較して幅広い疾病に備えることができる保険です。

入院日額5,000円、手術1回5万円のようなかたちで保険金が支給されます。

ただし入院もしくは手術をしないと保障の対象にならないことがデメリットです。

たとえばガンでは、入院は短期間で、自宅で抗がん剤などの投薬治療を行う期間の方が長いのが一般的です。

こういった場合には、医療保険ではカバーすることができません。

さらに短期的な治療であれば高額療養費制度により、それほど負担も大きくなりません。

前述した就業不能保険・所得保障保険でカバーできてしまう場合もあります。

そのため優先度としては、がん保険や三大疾病保険の方が高くなります。

ただし、現状貯蓄が乏しく、短期的な治療でも家計が厳しいといった場合には、医療保険を検討しても良いかもしれません。

フリーランスの方は、自分がなくなったときや働けなくなったとき、重い病にかかってしまったときのお金をどうするか考えておく必要があります。

なぜなら、会社員と違い、社会保障でそれらの経済的な負担をカバーしきれないからです。

収入保障保険や就業不能保険、がん保険など、必要と思われる保険をリストアップして1つずつ検討いただければ幸いです。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

終身保険で貯蓄をする方法がありますが、マイナス金利政策の影響で、せっかくお金を支払ってもあまりお金が貯まらない商品が増えてしまいました。 そんな中、これまで終身保険の活用法で鉄板とされてきたノウハウが、揺らぎつつあります。 貯蓄目的で終身保険を

生命保険には複数の種類があり、どんな目的で加入するかによって選ぶべきものが異なります。 しかし、どの種類の保険がどのような場合に向いているのかは保険の名前からは分かりません。しかも、保険会社によっても中身が微妙に異なっています。 そのため、どれ

貯蓄型保険とは、万が一の際の保険の機能を持ちつつ同時に将来に備えた貯蓄もできる保険商品をさした言葉です。 定期預金では、金利がせいぜい0.01%~0.02%(「定期預金比較 | 価格.com」 )でお金が貯まりにくい一方、貯蓄性が高い保険も多いので、

被保険者が亡くなった際に、遺族などに対し死亡保険金が給付されるのが生命保険です。 ただ一口に生命保険と言っても、加入する人の目的は「死亡保障」「積立」などそれぞれで、ニーズに合わせていくつかの種類があります。 そのため加入する際は、最もニーズに

「生命保険に入らなければ」と何となく思っても、そもそも本当に保険が必要なのかすら、なかなかイメージできないものだと思います。 また、どんな種類の保険に加入すればよいか、保険会社はどこがいいのか、保険金をいくらにすれば良いのか、などなど、よく分からない

高額な住宅ローンを組むときに「ローンの支払い途中に一家の大黒柱に万が一のことがあったら…」と心配される方は多いのではないでしょうか。 ただ実際には遺された家族が住宅ローンの返済に苦しむ、といったケースは少ない筈です。 住宅ローンの契約をするにあ

近年会社に属さず、独立という選択をする人が増えてきています。 IT関連という原価の掛かりづらいの職種の幅が広がり、需要の増加と共に、個人事業主向けのプラットフォームも増えてきたのが大きな要因と言えるでしょう。 個人事業主は会社員と違い、誰も自分

死亡保険は大きく分けると、終身保険に代表されるような「貯蓄型」のものと、定期保険とも呼ばれる「掛け捨て型」のものが存在します。多くの人は、解約時に解約返戻金が戻ってくる貯蓄型の方がお得で、掛け捨て型は保険のお世話にならなかった際に払い損になるからもったいな

若い時に生命保険へ加入するのと比べて、50代になると、生命保険が必要となる期間も短くなりますし、保険料も高くなります。 そのため、50代の方は、新たに生命保険に加入したり、今ある保険を切り替えたりすることに疑問や不安を感じることが多いと思います。

近年会社に所属せず、フリーランスで働く方が増えています。 時間を自由に使い、自分の力を活かした仕事ができる点はフリーランスのメリットですが、万が一のことがあった場合の社会保障が充実しておらず不安に思っている方も多いのではないでしょうか。 ここで