経営者の方は、ご自身に万一のことがあった場合に会社を守るための保険を検討されるとき、掛け捨ての定期保険か、積み立ての機能のある定期保険のどちらにしようか迷うことと思います。

ご自身の会社にはどの保険が合っているかを知るためには、それぞれの経理処理を押さえていただくことが役に立ちます。

その中でも、ただ「定期保険」と言うと、一定の限られた期間の保険を言います。

低いコストで、経営者・役員の方に万一のことがあった場合に大きな保障を受けられる保険です。

そこで、この記事では、掛け捨ての定期保険の経理処理について、保険料を支払った時と、保険金を受け取った時に分けてお伝えします。

最後までお読みになれば、どの法人保険がご自身の会社に合っているか判断するのに役立つと思います。なお、積立の機能のある定期保険の経理処理については2つの記事『長期平長期平準定期保険とは?保障と積立・最新の活用法のポイント』と『逓増定逓増定期保険とは?基本のしくみと2つの活用法』がありますので、ぜひ合わせてお読みください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.定期保険とは

1.1.期間は10年で保険料は掛け捨て

法人のお客様の場合、最も多く活用されている定期保険は、保険期間が10年のものです。期間が終わると更新され、そのつど保険料が上がっていくものです。したがって、この10年更新の定期保険を念頭に置いてお話します。

A生命の定期保険の契約例で具体例に見てみましょう。

【A生命の定期保険(無解約返戻金型)の契約例】

- 契約年齢:30歳

- 男性

- 保険期間:10年(10年ごとに更新)

- 保険金:1億円

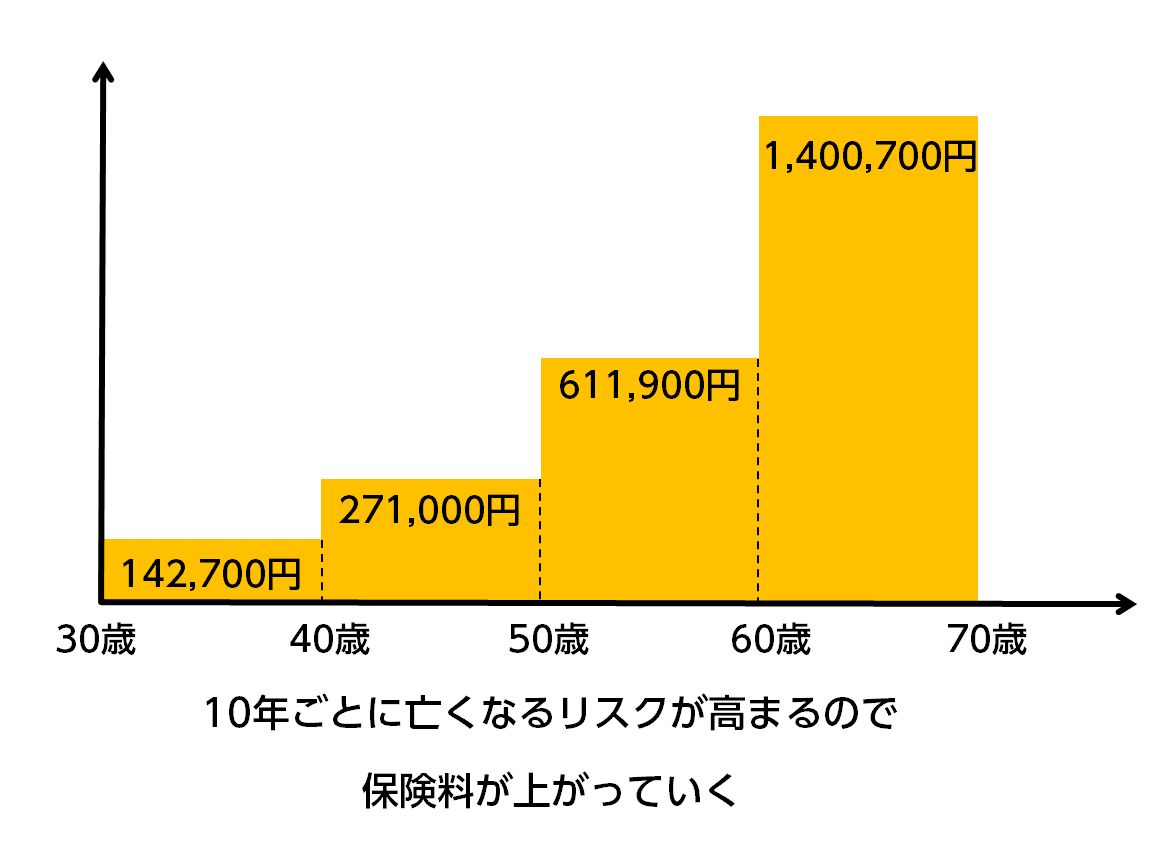

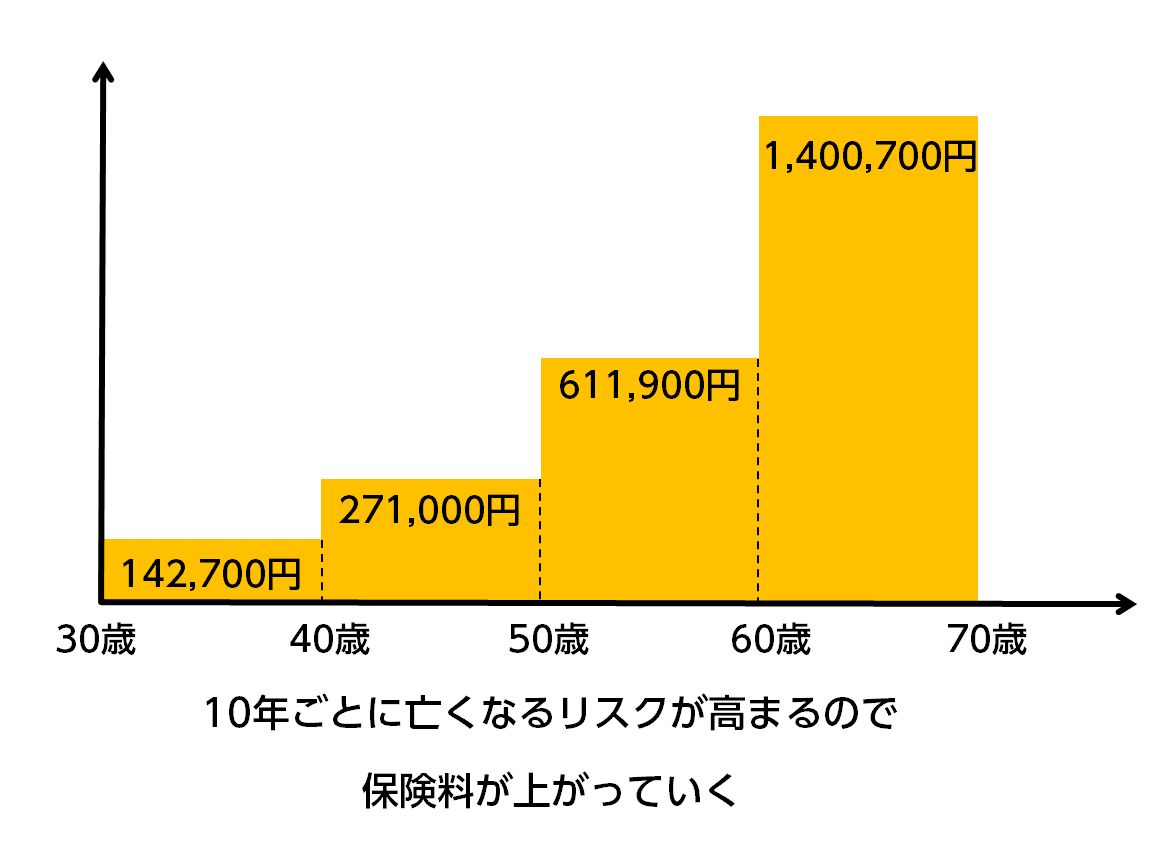

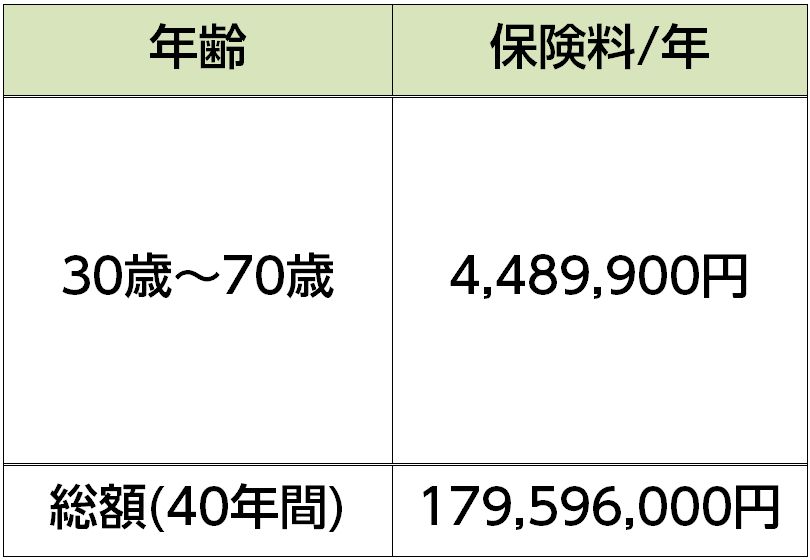

この保険を30歳から70歳までかけ続けた場合の10年ごとの保険料の変遷です。

【A生命の定期保険の保険料の変遷】

このように、年齢が上がっていくごとに亡くなるリスクは高くなっていくので、更新ごとに保険料が上がっていきます。

1.2.保険料は安い

掛け捨ての定期保険の最大の特徴は、保険料が安いということです。

たしかに、保険料の額が10年ごとにほぼ倍ずつ上がっていくので、特に60歳~70歳の保険料がとんでもなく割高に思えてしまうかもしれません。しかし、他の積立機能のある「長期平準定期保険」や「逓増定期保険」と比べてみると、大幅に安いです。

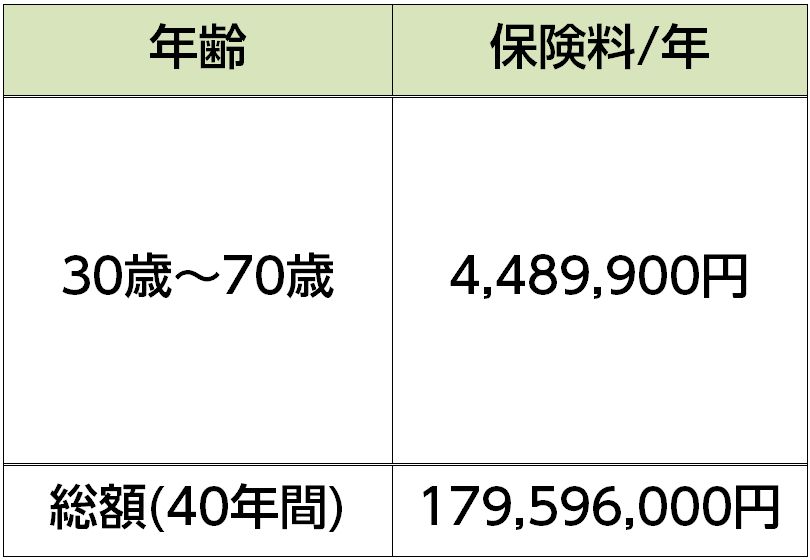

下に、A生命の定期保険、長期平準定期保険、逓増定期保険のそれぞれについて、30歳から70歳までの間加入した場合の保険料と総額の比較を掲載しますので、ご覧ください。

定期保険は最も高い60歳~70歳の期間の保険料でさえ、他の2種類の保険と比べて大幅に安くなっています。

しかも、30歳~70歳の間の保険料総額でみると、定期保険は長期平準定期保険の約25%、逓増定期保険の約11%にすぎません。

これは、定期保険が万一の場合の事業保障の役割だけにしている分、保険料が割安になっているからです。

【定期保険(A生命)】

【長期平準定期保険(A生命)】

【逓増定期保険(A生命・1/2損金)】

このように、定期保険の保険料は、会社にとって、純粋に、万一の場合に備えるためのコスト、つまり費用100%と言えます。以上を前提に、定期保険の経理処理について見ていきましょう。

2.定期保険の保険料を支払った場合の経理処理

まず、A生命の定期保険の契約で、保険料を支払った場合の経理処理を見てみましょう。

【A生命の定期保険(無解約返戻金型)の契約例】

- 契約年齢:30歳

- 男性

- 保険期間:10年(10年ごとに更新)

- 保険金:1億円

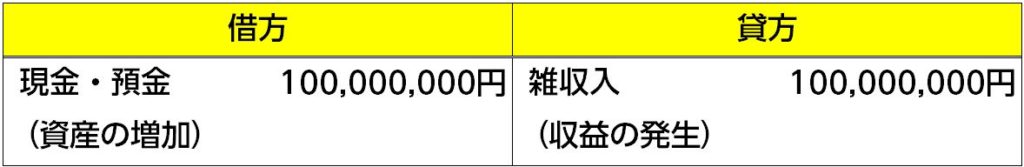

定期保険の保険料106,000円を支払うと、その分だけ「現金・預金」という資産が減ります。

そして、その保険料は1円も戻ってこない掛け捨てで、純粋に、万一のことがあった場合に備えるための費用なので、「支払保険料」という費用として計上されます。

その結果、保険料106,000円全額が損金として算入されます。

3.保険金を受け取った場合の経理処理

3.1.基本的な経理処理(一度に全額受け取った場合)

保険をかけた経営者・役員の方の身に万一があった場合です。

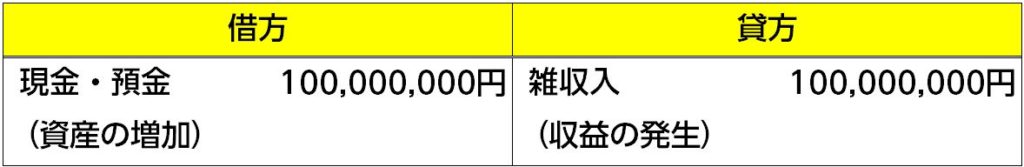

会社は保険金(死亡保険金)1億円を全額受け取ると、「現金・預金」という資産が1億円増えます。これと同時に1億円の収益が発生し、これが益金として計上されます。

全額が益金になるので、一度に受け取ると、そこに一気に税金がかかってきてしまいます。

法人実効税率が30%ならば、3,000万円も取られてしまうのです。これは大きな負担です。

特に、経営者・役員の方が欠けてしまうと、業績が悪化して複数年にわたって赤字のリスクが続いてしまうことがあります。なので、税金の負担はなるべく抑えたいものです。

そこで、おすすめしたいのが、次にお伝えする「年金受取」です。

3.2.税負担を軽くするなら年金受取がおすすめ

そこで、「年金受取」と言って、何年かに分けて年金として受け取れるようにすることができます。

たとえば、5年に分けて2,000万円ずつ受け取る場合、経理処理は以下の通りです。処理方法は一時金で受け取る場合と何ら変わりません。

なお、定期保険のなかには、保険金が最初から年金受取になっている「収入保障保険」というものがあります。これは経営者・役員の方に万一があった月から会社が毎月、一定額の保険金を受け取れるものです。

何ごともなければ毎月、保険金総額が減っていくので、その分、保険料が定期保険よりもさらに割安になっています。

詳しくは『法人の収入保障保険が事業安定化に最適である3つの理由』をご覧ください。

まとめ

定期保険、つまり、一定の期間の事業保障に特化した掛け捨ての保険について、保険料を支払う時と保険金を受け取った時のそれぞれの経理処理を説明してきました。

積立の機能がない分、保険料の額は低めです。また、保険料は全額が会社の費用、保険金は全額が会社の収益となるというように、経理処理もごくシンプルで分かりやすくなっています。

法人保険というと、いわゆる「節税商品」にばかり目が行きがちです。しかし、それらの保険は向き不向きがあり、また、保険料も割高に設定されています。

全ての会社にとって最低限必要なのは、大黒柱である経営者・役員の方が欠けてしまうという最悪のケースに備えた事業保障のための保険です。掛け捨ての定期保険は、低いコストで万一の場合の安心を買うことができるという点で優れています。

つまり、広い意味で会社のキャッシュを守り、増やしていくのに役立つということなので、是非、手段の一つとして検討されることをおすすめします。