次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

生命保険の受取人を誰にするかは、簡単な問題ではありません。

誰でも受取人にできるわけではありませんし、状況に応じ、誰を指定すべきかが異なります。

また、契約方法によって、受け取った死亡保険金にかかる税金の種類や金額が違います。

この記事では、どんな場合に誰を受取人に指定すればよいか、契約のパターンによって受取人が支払う税金がどのように変わるか等、受取人を指定する際に覚えておきたいポイントをまとめて紹介しています。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

生命保険の死亡保険金の受取人を誰にするか考えるにあたって、そもそも誰が受取人になれるのかという資格について説明します。

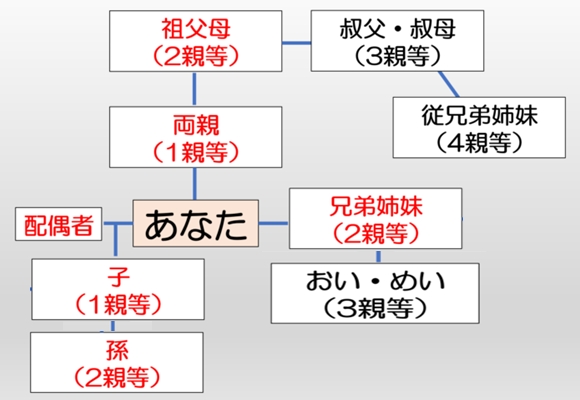

受取人に指定できるのは、原則として、配偶者もしくは二親等以内の「血族」です。

具体的には、配偶者のほか、親と子(一親等)、祖父母・兄弟・姉妹・孫(二親等)です。

保険会社によっては、一定の条件を満たせば、内縁関係の方や婚約者も受取人に指定できます。

よくある条件としては、以下が挙げられます。

なお、最近、同性のパートナーを受取人に指定できるようにしている保険会社も登場しています。これは、同性カップルにも法的保護を及ぼそうという世の中の動きに沿ったものと言えます。

生命保険の受取人は、必ずしも1人に限定しないといけないわけではありません。

たとえば「長男50%:長女50%」のように、2人を指定することもできます。

生命保険の受取人は後で変更することができます。よくあるのが、結婚した場合や結婚した場合です。

その場合、契約者・被保険者(保険の対象者)が了承していればよく、変更前の受取人の承諾は不要です。

被保険者が亡くなって死亡保険金が支払われることになった時、受取人が亡くなっていた場合は、その相続人が受け取ることになります。

本人の意図と異なる人物に保険金が渡ってしまう可能性もありえるので、万が一受取人が亡くなってしまったら、速やかに他の人物に変更するようにしましょう。

なお、受取人に相続人がいなかった場合、保険金は国庫にはいることになります。

相続人については詳しくは「法定相続分とは?相続対策に欠かせない3つの基礎知識」をご覧ください。

生命保険の受取人は、加入目的ごとに、誰に設定するべきかが異なります。特に、税金が誰にどのようにかかるかが重要です。

典型的な以下の2つのパターンを例に、どのように受取人を決めるべきか解説します。

まず、自分に万一があった場合の家族の生活費等を確保するために加入する時、受取人を誰にすべきでしょうか。

この場合は、最もお金を適切に管理してくれると考えられる人を受取人に指定します。通常は配偶者です。

悩ましいのは、シングルマザー・ファザーで子を受取人にしたいときです。

子がまだ幼い時は、多額の保険金を管理させるわけにはいきません。

そこで、予め、信頼できる親族や弁護士等を「未成年後見人」として定め、お金を管理してもらうことができます。その場合、公証役場へ行き、遺言書にその旨を記しておく必要があります。

なお、信託銀行の「生命保険信託」を活用することもできます。

生命保険信託とは、万一の時に信託銀行が死亡保険金を受け取り、お金を管理するサービスです。

たとえば、保険金の中から毎月、生活費に相当する金額を子の口座に振り込むといった指定ができます。

生命保険の死亡保険金は、相続対策に使われることがあります。

事業用の土地や、自分が経営する会社の株式のように、分割しにくい大きな財産がある場合に、それを受け継ぐ相続人の経済的負担を抑えることができます。

まず、相続財産をめぐる争いを未然に防ぐことができます。

たとえば、自分の財産の大部分を事業用の不動産が占めていて、それを3人兄弟のうち跡継ぎの長男に相続させるとします。この場合に、長男を受取人として生命保険に加入しておくのです。

この場合、問題は、他の相続人の最低限の持ち分「遺留分」です。この遺留分は、遺言があったとしても侵害することができません。

もし、長男が土地を相続した場合、その残りの財産が他の2人の遺留分に足りなかったら、長男は代わりのお金(代償交付金)を支払ってあげなければなりません。

この場合、長男が生命保険の死亡保険金を受け取ることができれば、長男はそのお金を代償交付金の資金にできます。なぜなら、死亡保険金は相続財産ではなく、受取人固有の財産だからです。

次に、後継者を生命保険の受取人にすることで、相続税の負担を軽くすることもできます。

後継者が大きな資産を受け継ぐ際には、支払うべき相続税の額も高額になる可能性があります。

もし、相続税を支払えないのであれば、相続者は相続を放棄し、場合によっては家屋敷を手放さなければなりません。

そこで、後継者を死亡保険金の受取人にしておけば、後継者はそのお金を相続税の納税資金に使えます。

最後に、「一時払い終身保険」という保険を選んで後継者を死亡保険金の受取人にすれば、相続税の節税の効果もあります。

一時払い終身保険は、詳細は「一時払い終身保険の2つの活用法と、円建て・外貨建ての比較」をご覧いただくとして、簡単に言うと、保険料の額が保険金額とほぼ同額の生命保険です(米ドル建ての一時払い終身保険は、保険金額が保険料よりも大きく増えることがありますが、ここでは忘れてください)。

「保険料の額と保険金額がほぼ一緒だなんて、そんな効率の悪い生命保険に意味があるのか?」と思われるのかも知れませんが、これが相続税対策に大きな効果を発揮するのです。

どういうことなのか説明します。

生命保険の死亡保険金は法律上「みなし相続財産」とされ、相続税の対象となります。

しかし、死亡保険金には「500万円×相続人数」という非課税枠があります。

たとえば、相続人が3人いて、一時払い終身保険に保険料1,500万円・保険金1,500万円で加入した場合、死亡保険金の相続税非課税枠は

500万円×3(人)=1,500万円

となります。したがって、その分だけ相続税の節税になるのです。

次に、注意していただきたいのは、生命保険をどのように契約するか、死亡保険金の受け取り方をどのようにするかで、受取人が支払う税金の種類や金額が変わることです。

以下1つずつ簡単に解説します。

生命保険において、被保険者・契約者・受取人の意味はそれぞれ以下の通りです。

| 被保険者 | 保険の対象となる人(その人が亡くなったら死亡保険金が支払われる) |

| 契約者 | 保険会社と契約して保険料を支払う人 |

| 受取人 | 死亡保険金を受け取る人 |

被保険者と契約者は同じであることが多いですが、違うこともあります。

たとえば、成人した子が両親を被保険者にして、自分が契約者として保険料を支払うこともあります。

この、被保険者・契約者・受取人の組み合わせによって、受取人が支払う税金の種類(金額)が大きく異なるのです。

具体的にどう変わるかは後でします。

死亡保険金の受け取り方には「一時受取」「年金受取」の2種類があります。

「一時受取」は、文字通り、一括で受け取る方法です。

一方の「年金受取」は、複数年に分けて、あるいは、毎月に分けて、死亡保険金を受け取る方法です。

生命保険の中でも特に「収入保障保険」は、しくみ自体が年金受取になっています(詳細については「収入保障保険とは?知っておきたいしくみと活用法のポイント」をご覧ください)。

以上をふまえ、パターンごとにどんな税金がかかるか解説します。

死亡保険金にかかる税金の種類は、まず以下3つのパターンで変わります。

さらに、それぞれのパターンで「一時受取」にするか「年金受取」にするかでも変わります。3パターン×2パターン=6パターンです。

以下、それぞれのパターンについてみていきましょう。

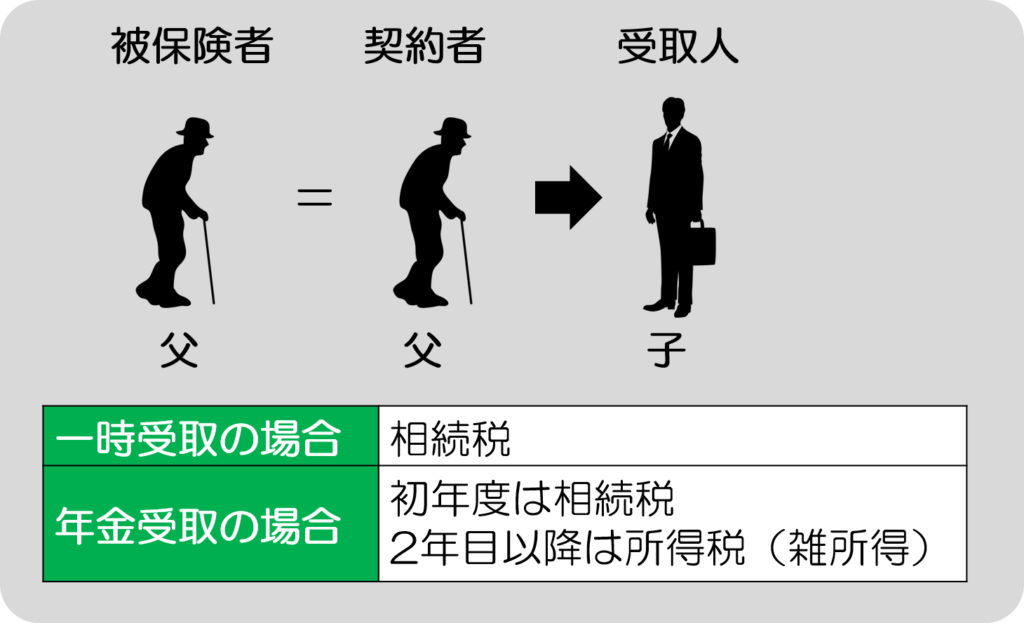

まず、契約者が被保険者で、受取人のみが違うというケースです。

自分自身に保険をかけ、配偶者や子を受取人にするという、最もよくあるパターンです

この場合は、受取人は相続税を支払うことになります。

死亡保険金は受取人固有の財産ですが、相続税法では、死亡保険金は実質的に契約者・被保険者が受取人のために遺した相続財産と同じと扱われるのです。「みなし相続財産」と言います。

なお、受取人が相続人(配偶者・子等)の場合は、先ほどお伝えしたように、500万円×相続人数の額が非課税なので、その分は相続税を支払う必要がありません。

年金受取の場合、一時受取より複雑です。

まず年金受取の初年度は、「保険金の評価額」に対して相続税が発生します。ただし、受取人が相続人であれば、500万円×相続人数の額が非課税枠になるので、その分については相続税を払う必要がありません。

「保険金の評価額」は、一括で受け取る場合の金額で、保険会社が決めています。これは年金で受け取る場合の総額より低く設定されています。

そして、2年目以降は、年金で受け取る場合の総額から「保険金の評価額」を差し引いた差額が、各年度の「雑所得」として振り分けられ、所得税の対象となります。

細かい計算方法については、「国税庁のホームページ」をご覧ください。

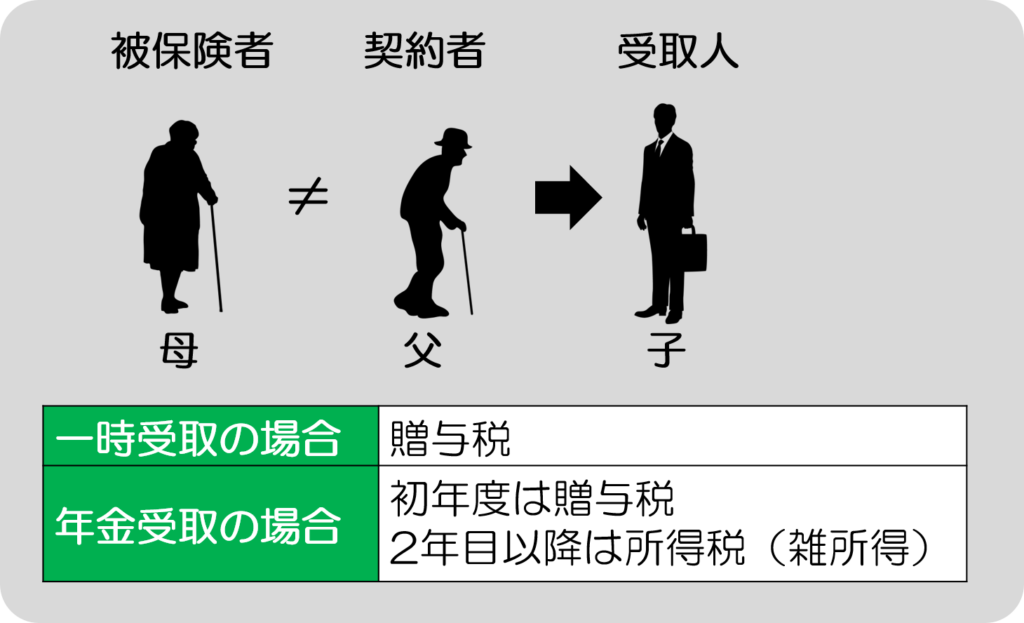

被保険者・契約者・受取人が全て異なるケースです。

たとえば、父親が母親に保険をかけ、子を受取人に指定するパターンです。

死亡保険金は、契約者が受取人にタダであげた(贈与した)財産と見なされるので、贈与税がかかることになります。

注意が必要なのは、贈与税は税率が相続税よりはるかに高いことです。

年金受取の初年度は、「保険金の評価額」に対して贈与税が発生します。「保険金の評価額」は、一括で受け取る場合の金額です。

そして、2年目以降は、年金で受け取る場合の総額から「保険金の評価額」を差し引いた差額が、各年度の「雑所得」として振り分けられ、所得税の対象となります。

「4-1-2.」でお伝えしたパターンと似ていますが、違うのは、贈与税なので税率が高いことと、相続税の場合に適用される「500万円×相続人数」の額の非課税枠がないことです。

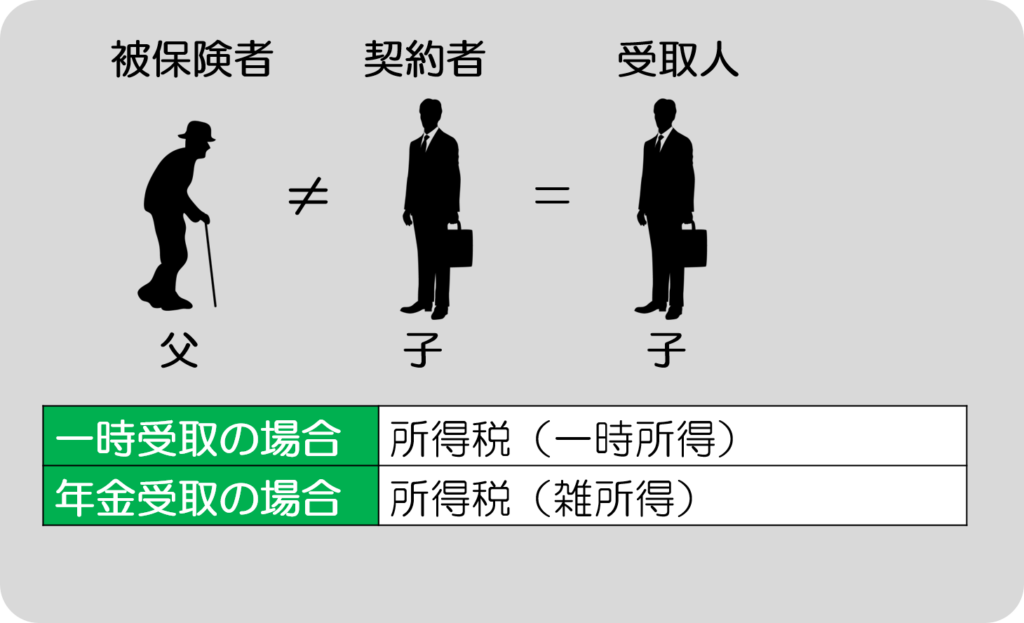

被保険者と契約者が異なり、契約者と受取人が同一のケースです。

たとえば子が父に保険をかけ、自分自身を受取人にするパターンです。

この場合、死亡保険金は相続財産と見なされません。なぜなら、契約者自身が保険料を支払って、死亡保険金も自分で受け取るので、受取人自身が積み立てた財産と同じ扱いになるからです。

そのため、一時受取では「一時所得」として所得税が課せられることになります。

相続税の対象とならないのは一時受取と同じです。

ただし、この場合は一時所得ではなく雑所得として扱われます。

なお一時所得と雑所得は混同されやすいですが、以下のような違いがありますので注意してください。

| 一時所得 | 雑所得 | |

| 概要 | 「一時的」に得られた臨時収入 | 所得税の分類で、他の分類にあてはまらない全ての所得 |

| 該当する例 | クイズの懸賞金、競馬の配当金、法人から贈与された金品(仕事の褒章以外)など | 副業収入、友達へ貸したお金の利子のように、非営利な貸付で発生した収入など |

| 課税対象額 | (収入 – 支出金額 – 50万円)×1/2 | 収入 – 必要経費

※特別控除はない |

| 一時所得 | 雑所得 | |

| 概要 | 「一時的」に得られた臨時収入 | 所得税の分類で、他の分類にあてはまらない全ての所得 |

| 該当する例 | クイズの懸賞金、競馬の配当金、法人から贈与された金品(仕事の褒章以外)など | 副業収入、友達へ貸したお金の利子のように、非営利な貸付で発生した収入など |

| 課税対象額 | (収入 – 支出金額 – 50万円)×1/2 | 収入 – 必要経費

※特別控除はない |

ご覧の通り、一時所得の場合、所得税がかかるのは、50万円が差し引かれてさらに1/2した額なので、税金が安くなります。しかし、雑所得にはそういう特典がないため税金が高くなります。

詳細については国税庁のホームページ(一時所得・雑所得)をご覧ください。

生命保険の受取人を誰にすべきかは、誰に何のためにお金を遺したいのか、誰がお金を管理するのが適切かによって異なります。

また、契約の形式や、保険金の受取方法によっても、受取人が支払う税金の種類や金額か大きく異なることもあります。

少しでも迷ったら、フィナンシャルプランナー、弁護士、税理士等の専門家に相談することをおすすめします。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

掛け捨ての生命保険はどんなときにおすすめ?積み立て型との違いとは?

掛け捨て型の生命保険は、積み立て型と比べて損というイメージをもつ方が多いようです。 けれど、掛け捨て型・積み立て型にはそれぞれの特徴があり、一概に積み立て型がよいとは言えません。 ここでは、掛け捨て型・積み立て型それぞれの特徴を比較し、どんなと

保険会社が保険料を決めるときに重要なのが「予定利率」です。 簡単に言えば、予定利率とは、保険会社が契約者に約束する運用利回りのことです。予定利率が高い保険は条件のいい「お得な保険」です。 この記事では、昔の保険を見直す時に知っておかなければいけ

生命保険の受取人を誰にするかは、簡単な問題ではありません。 誰でも受取人にできるわけではありませんし、状況に応じ、誰を指定すべきかが異なります。 また、契約方法によって、受け取った死亡保険金にかかる税金の種類や金額が違います。 この記事で

生命保険は、自分の身に万一のことがあったり、病気やけがをしたりした時に、自分や家族の暮らしを守ってくれる大切なものです。 しかし、それは分かっていても、「どんな保険に入ればいいのか」「今入っている保険が自分に合っているのか」というのはなかなか難しいと

生命保険文化センターがまとめた「平成30年(2018年)度 生命保険に関する全国実態調査」(P6)によれば、生命保険(個人年金保険含む)の世帯加入率は88.7%に及んでいます。 全世帯の9割は生命保険へ加入していることになります。 他方で、生命

死亡保険で適正な保障を備え、損をしないための必要額の計算方法

死亡保険に加入するときに1番重要なのが必要額の計算です。それは自分にどれくらい保険が必要なのか知らないと高額な必要のない死亡保険に入ってしまうからです。 そして私がこれまで保険相談を受けてきた中でも入りすぎて損をしている人が非常に多いです。その1番の

私が保険の相談を受けるときによく聞かれるのが、「みなさん保険料はどれくらい払っているのですか?」ということです。 家族構成や考え方によって保険料はぜんぜん違いますが、これから保険に検討する人はどれくらいの保険に入ったらいいのかぜんぜんわからないのでは

生命保険への加入を考える時に、加入率はどのくらいか、保険金・保険料はいくらぐらいなのか、ということが気になると思います。 ただし、そういった値はあくまで参考であり、多くの人が、自分に合った正しい生命保険に加入しているとは必ずしも言えません。 そ

結婚・出産などをきっかけで生命保険を検討するも多いと思いますが、実際どれくらいの生命保険に加入をしたらいいのかわからないのではないでしょうか? よく高額な生命保険を営業に勧められるというお話を聞きますが、無駄のない生命保険設計をする上での大切なポイン

生命保険とは被保険者が死亡した際に遺された家族がお金を受け取れる保険、医療保険とは怪我や病気で入院した際に、入院日額○円・手術1回○円といったかたちでお金を受け取れる保険です。 それぞれの保険には保険料が掛け捨てとなる掛け捨て型と、お金の貯蓄にもなる