次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

生命保険文化センターがまとめた「平成30年(2018年)度 生命保険に関する全国実態調査」(P6)によれば、生命保険(個人年金保険含む)の世帯加入率は88.7%に及んでいます。

全世帯の9割は生命保険へ加入していることになります。

他方で、生命保険が活躍するシーンが頻繁にあるわけではないので、本当に必要なのか実感がわかず「なんとなく加入している」あるいは「なんとなく加入していない」とおっしゃる方も多いのです。しかし、それは危険なことです。必要性をきちんと判断し、もし必要があれば適切なプランを組むことが重要です。

この記事では、生命保険の必要性と、必要と判断される場合にどのようにプランを組んだら良いのかについて、パターンごとに解説しています。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

最初に述べたように、全世帯の約9割は生命保険に加入しています。

それだけ生命保険が必要と考えられているということですが、その必要性や加入目的はどういったところにあるのでしょうか。

改めて「平成30年(2018年)度 生命保険に関する全国実態調査」(P82)をみると、民間保険へ加入する目的の上位7位は、以下の通りです。

【民間保険の加入目的(複数回答可)】

1位の「医療費や入院のため(57.1%)」は、医療保険やがん保険に加入する際の目的です。

一方、この中で死亡保障付の生命保険がカバーする主な保障は、以下2つに分類できます。

・死亡保障

被保険者が亡くなった際に、遺族へ死亡保険金を給付するタイプの保障です。

2位の「万一のときの家族の生活保障のため(49.5%)」と3位の「万一のときの葬式代のため(15.4%)」が該当します。

・貯蓄

生命保険のうち、保険料が掛け捨てではない、お金が貯まるタイプの生命保険(終身保険(は、長期間加入し続けると、支払った保険料総額より、解約時に受け取れる「解約返戻金」の金額が多くなっていきます。

そのため、貯蓄目的に使われることがあります。

上記調査では、4位の「老後の生活資金のため(10.8%)」の他、「5位:貯蓄のため(8.6%)」「7位:子どもの教育・結婚資金のため(7.4%)」が該当します。

死亡保障と貯蓄を比較すると、より必要性が高いのは死亡保障です。

自分に万一があったときに家族のために必要なお金を遺すための死亡保障と、自分の老後の生活費のための貯蓄のどちらが重要かと比較すれば、多くの方が前者を選ぶでしょう。

あくまでもアンケート、つまり客観的裏付けのない単なる回答者の「なんとなく」という気分による数字に過ぎないので参考程度にとどめていただきたいと思いますが、生命保険文化センターの「平成30年(2018年)度 生命保険に関する全国実態調査」(P137)によれば、世帯主に万が一のことがあった場合に、遺された家族が暮らしていくのに必要と考える生活資金の総額は「5,560万円」だったとのことです。

また生活資金を確保するための手段として期待しているのは、「預貯金・貸付信託・金銭信託」(46.4%)を抑え、生命保険(50.8%)が1位となっています。

家族を養っている方は、万一があった時に遺された家族が暮らしていくためにまとまったお金が必要となります。

生活費はもちろんのこと、子どもがいれば学費をどうするかという問題も考えなくてはなりません。

そういう場合の公的保障として遺族年金があります。しかし、遺族年金と預貯金だけで十分と言える方は、多くはありません。

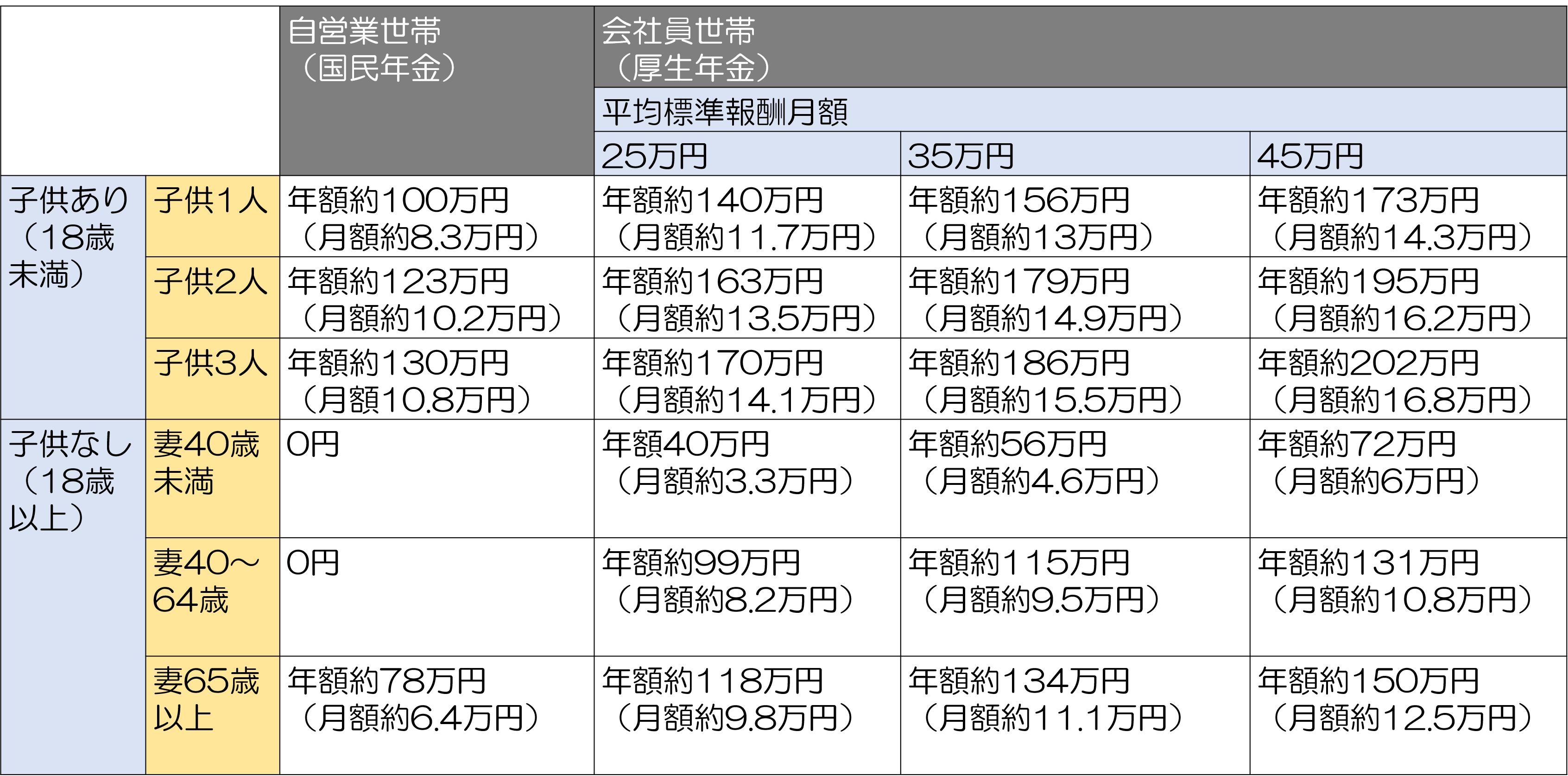

たとえば、遺族年金の額は、会社員で「標準報酬月額35万円、配偶者あり、子ども1人あり」という条件なら月額約13万円(※)となり、これだけで生活していくのは難しいと考えられます。

なお、夫が自営業者でかつ子どもがいない世帯の場合、妻が64歳までの期間は遺族年金は受け取れません。

※参照元:オリックス生命公式サイト(「遺族年金(必要保障額シミュレーション)」)

こういった理由から、多くの人が遺族のための生活資金として生命保険を頼っているのです。

死亡保障を確保するのに役立つ生命保険は、定期保険、収入保障保険といったいわゆる「掛け捨て」の保険です。月々数千円程度の保険料で、数千万円単位の死亡保険金を確保できます。

死亡保障と比べ必要性が低いのですが、生命保険は貯蓄の有効な手段の一つと考えられています。

貯蓄性のある生命保険(終身保険)は、ある程度長期間加入してから解約すると、払い込んだ保険料以上のお金(解約返戻金)が返ってくるものがあります。

そして、どの時点で解約等をすればどのくらいのお金が受け取れるかほとんどの商品が事前に約束されています。

そのため高度な自己判断が必要となる株式・FXなどの投資と比べると、初心者でも手を出しやすい貯蓄の手段と言えます。

生命保険(終身保険)で積立をする方法に関しては、詳しくは「終身保険とは?今だから知っておきたい本当の活用法と選び方」で解説しています。

生命保険の必要性の有無を決める最大のポイントは、自分で養うべき家族がいるか否かです。

以下、パターンごとに生命保険の必要性について考えてみましょう。

まずは結婚していて、なおかつ就学中などで独立していない子どもがいるパターンを考えてみましょう。

自分に万一のことがあった場合、家族の収入が断たれることになります。

特に、子どもがまだ幼かったのであれば、生活費だけでなく、教育費のことも考えなければなりません。

子どもの将来まで見通して、遺された家族に十分なお金を用意しておく必要があります。

この場合、家族に十分なお金を遺すのに適切な生命保険は「収入保障保険」もしくは「定期保険」です。

いずれも保険料掛け捨て型の生命保険であり、比較的安価な保険料で数千万円単位のまとまった金額の死亡保険金を確保できます。

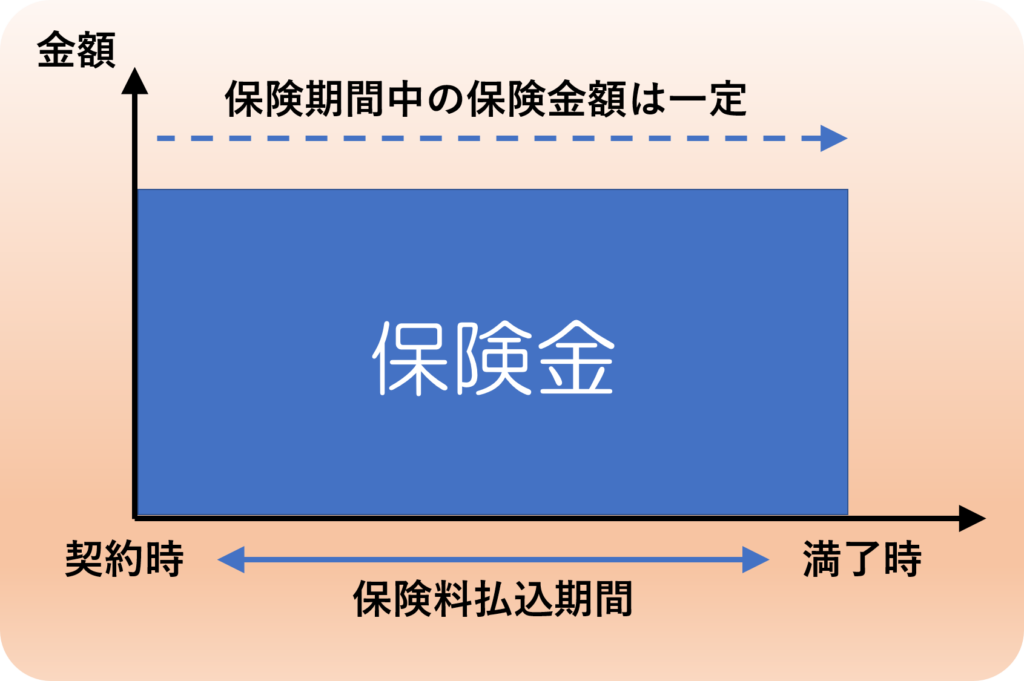

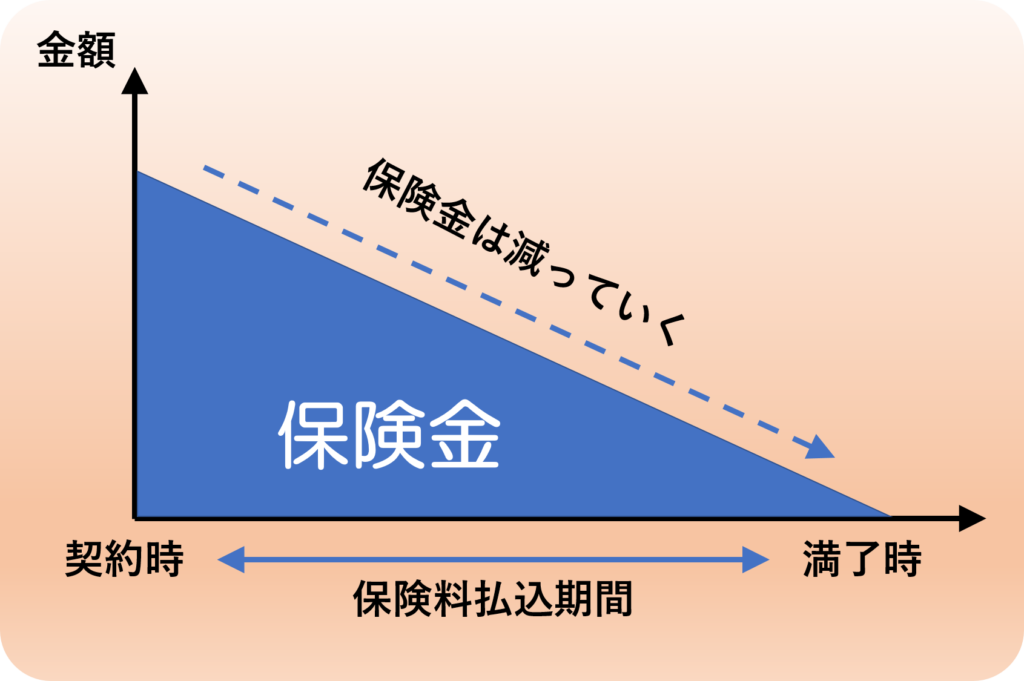

異なるのは、保険金の受け取り方です。定期保険が「●千万円」等のまとまった額を一括で受け取るしくみなのに対し、収入保障保険は「月●万円」など給料のように受け取るしくみです。

【定期保険のイメージ】

【収入保障保険のイメージ】

このうち、定期保険は最もオーソドックスな「ザ・生命保険」と言うべきものです。これに対し、収入保障保険は、あまり聞いたことがない方もいらっしゃるかも知れません。

収入保障保険は「毎月●円」といった保障の特徴上、どうしても契約期間の終了が近づくにつれ受け取れる保険金の総額が減っていきます。

しかし、人のライフスタイルの変遷をイメージしてみると、年齢を重ねるほど、子どもの学費を支払い終え独立して必要となるお金の総額が少なくなっていきます。

収入保障保険は、そうしたライフスタイルの変遷を反映した無駄のない保険といえます。

一方の定期保険は、契約期間が満了するまで受け取れる死亡保険金の総額は変わりません。一括でまとまったお金が手に入るため、子どもの就学中の学費など、短期間に大きな保険金額を確保したいのであれば、定期保険の方が適しています。

定期保険・収入保障保険の使い分け方については詳しくは「定期保険とは?しくみと2つのタイプと活用のポイント」をご覧ください。

ここで、収入保障保険・定期保険のそれぞれの契約例を紹介します。

まず、収入保障保険の例です。

【収入保障保険の契約例(A生命)】

こちらの契約では、自分の身に万一があった場合に、生きていれば60歳になるはずの時まで、遺族が毎月15万円の保険金を受け取れます。

ちなみに、もし加入直後にこの世を去った場合(絶対にあってはならないし、あってほしくないことですが)、遺族が受け取れる保険金の総額は15万円×12ヵ月×25年間=4,500万円です。

これに対し、保険期間の最終年度にこの世を去った場合、保険金の総額は15万円×12ヶ月=180万円です。

次に定期保険の契約例をみてみましょう。

契約者や保険期間といった条件は、収入保障保険の例と合わせます。

【定期保険の契約例(B生命)】

こちらは、60歳を迎えるまでにこの世を去ると、遺族は2,000万円の保険金を一括で受け取れます。

収入保障保険と比較すると保険料が割高ですが、いつ亡くなっても、遺族は2,000万円の保険金を受け取れます。

この例では、経済的に困窮する可能性があるのは、自分の身に万一があった時だけではありません。

たとえば重い病気を患うなどして働けなくなるリスクもあります。そういう場合、公的保障として、医療費をカバーする高額療養費制度、収入減を補填する傷病手当金(サラリーマンのみ)がありますが、それらではカバーしきれないことが多くなっています。

したがって、働けなくなった時の保険(所得補償保険・就業不能保険)や、がん保険等も検討する余地があります。

詳細については「生命保険の選び方|ライフスタイル別の最適な保険の選び方」をご覧ください。

自分自身に万一があった場合に、遺された家族(配偶者)のための生活費等を確保しておく必要があるのは、「既婚者で、独立していない子どもがいる場合」と同じです。

ただし、子どもがいない、あるいは独立しているのであれば、学費をはじめ子どもにかけるお金が必要なくなるため、確保すべき保険金額はその分少なくてすみます。

養う家族がいない場合でも死亡保障が必要ないわけではありません。

最初に紹介した「民間保険の加入目的」のアンケート結果にあるように、「万一のときの葬儀代のため」に生命保険に加入する人も多くなっています。

両親や兄弟、親類に葬儀代等の整理費用で迷惑をかけたくないのであれば、生命保険でその費用を確保する方法もあります。

鎌倉新書「第4回お葬式に関する全国調査(2020年)」によれば、葬儀費用の平均額は184万円だったとのことです。地域差は多少あるかもしれませんが、大きな金額は必要ありません。

整理費用を確保したいだけであれば、保険料の安い定期保険を活用することをおすすめします。

また、老後のための貯蓄も一緒にしたいのであれば、保険料が掛け捨てではなく貯蓄性のある終身保険を使う選択肢もあります。

ここで、定期保険、終身保険の契約例を比較してみましょう。

死亡保険金額は、紹介した葬儀代の平均額(178.2万円)を余裕をもってカバーできるように300万円に設定します。

【定期保険の契約例(C生命)】

【終身保険の契約例(D生命)】

終身保険は、定期保険と比較にならないほど、保険料が高くなっています。

ただし、終身保険は保険料が掛け捨てではなく、解約すれば解約返戻金を受け取れます。

この契約例だと、60歳の払込満了後に解約すれば、支払った保険料総額2,461,500円に対して、受け取れる解約返戻金の金額は2,581,110 円となり、返戻率(解約払戻金額÷払込保険料累計×100)は104.8%です。

定期預金の金利が年利0.01%~0.02%と非常に低くなっているのと比べると、多少は貯蓄性が高いと言えるでしょう。

なお、長引くマイナス金利政策の影響で、円建ての終身保険は返戻率が以前と比べて大幅に低下しています。そこで、最近ではより貯蓄効率が高い「米ドル建て終身保険」「変額終身保険」種類が人気を得ています。これらはリスクがあるため、それぞれのリスクの内容を理解した上で適切な対処法(と言っても決して難しくはありません!)をとる必要があります。

詳しくは「終身保険とは?今だから知っておきたい本当の活用法と選び方」をご覧ください。

生命保険の必要性を判断し、適切なプランを選ぶには、信頼のおける専門家(ファイナンシャルプランナー等)のライフプランニングを受けることをおすすめします。

なぜなら、保険金額を過不足なく設定するには、まず、今後のライププランを確認した上で、住居費、生活費、子どもの学費の想定額、老後の生活費等がいくら見込まれるか、趣味やレジャーにいくらお金がかかるか、どんなことにお金を使いたいのかまで計算する必要があるからです。

もちろん、いざという時に受けられる公的保障がいくらなのかも計算に入れる必要があります。

それらが分かって初めて、不幸にして自分の身に万一が起きた場合にいくら足りなくなるのかということが分かります。

もし、万一の場合に保障が足りなくなったら目も当てられません。また、逆に多過ぎれば、その分の保険料が無駄になります。

そういった事態に陥らずにすむように、必ずライフプランニングを受けることをおすすめします。

生命保険は被保険者に万が一のことがあったときに、遺された家族が経済的に困らないようにするために必要なものです。

そういう場合に遺族年金や貯金で賄えれば問題ありませんが、それだけで足りるという人は決して多くないでしょう。

なお、養う家族がいない場合でも、自身の葬儀代等で両親や親せき等に迷惑をかけたくない場合は、生命保険で備えておく方法もあります。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

生命保険とは被保険者が死亡した際に遺された家族がお金を受け取れる保険、医療保険とは怪我や病気で入院した際に、入院日額○円・手術1回○円といったかたちでお金を受け取れる保険です。 それぞれの保険には保険料が掛け捨てとなる掛け捨て型と、お金の貯蓄にもなる

掛け捨ての生命保険はどんなときにおすすめ?積み立て型との違いとは?

掛け捨て型の生命保険は、積み立て型と比べて損というイメージをもつ方が多いようです。 けれど、掛け捨て型・積み立て型にはそれぞれの特徴があり、一概に積み立て型がよいとは言えません。 ここでは、掛け捨て型・積み立て型それぞれの特徴を比較し、どんなと

生命保険への加入を考える時に、加入率はどのくらいか、保険金・保険料はいくらぐらいなのか、ということが気になると思います。 ただし、そういった値はあくまで参考であり、多くの人が、自分に合った正しい生命保険に加入しているとは必ずしも言えません。 そ

保険会社が保険料を決めるときに重要なのが「予定利率」です。 簡単に言えば、予定利率とは、保険会社が契約者に約束する運用利回りのことです。予定利率が高い保険は条件のいい「お得な保険」です。 この記事では、昔の保険を見直す時に知っておかなければいけ

死亡保険で適正な保障を備え、損をしないための必要額の計算方法

死亡保険に加入するときに1番重要なのが必要額の計算です。それは自分にどれくらい保険が必要なのか知らないと高額な必要のない死亡保険に入ってしまうからです。 そして私がこれまで保険相談を受けてきた中でも入りすぎて損をしている人が非常に多いです。その1番の

生命保険の受取人を誰にするかは、簡単な問題ではありません。 誰でも受取人にできるわけではありませんし、状況に応じ、誰を指定すべきかが異なります。 また、契約方法によって、受け取った死亡保険金にかかる税金の種類や金額が違います。 この記事で

結婚・出産などをきっかけで生命保険を検討するも多いと思いますが、実際どれくらいの生命保険に加入をしたらいいのかわからないのではないでしょうか? よく高額な生命保険を営業に勧められるというお話を聞きますが、無駄のない生命保険設計をする上での大切なポイン

生命保険は、自分の身に万一のことがあったり、病気やけがをしたりした時に、自分や家族の暮らしを守ってくれる大切なものです。 しかし、それは分かっていても、「どんな保険に入ればいいのか」「今入っている保険が自分に合っているのか」というのはなかなか難しいと

生命保険文化センターがまとめた「平成30年(2018年)度 生命保険に関する全国実態調査」(P6)によれば、生命保険(個人年金保険含む)の世帯加入率は88.7%に及んでいます。 全世帯の9割は生命保険へ加入していることになります。 他方で、生命

私が保険の相談を受けるときによく聞かれるのが、「みなさん保険料はどれくらい払っているのですか?」ということです。 家族構成や考え方によって保険料はぜんぜん違いますが、これから保険に検討する人はどれくらいの保険に入ったらいいのかぜんぜんわからないのでは