この記事をお読みの皆様は、養老保険の活用をお考えのことだと思います。そして、メリットやデメリットをある程度詳しく知りたいと思っているのではないでしょうか。

養老保険はよく、保険金の受取人を誰に設定するかのパターンが4タイプあり、それぞれ活用法が違うと言われます。しかし、実は、それを全て検討する意味は全くありません。

実際によく用いられているのは2タイプです。一つは従業員の退職金を積み立てる「福利厚生プラン」というもので、もう1つのタイプは経営者・役員が積立と保障の目的をかねて加入するものです。

しかし、よく活用されていることと、それが本当にメリットがあるかどうかということとは、別の問題です。

この記事では、法人向け養老保険の商品2種類について、それぞれのメリットやデメリット、注意点を端的に説明します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに

法人向け養老保険のしくみ

「養老保険」は、役員・従業員を被保険者として法人(会社)が契約するもので、満期までに被保険者が死亡すれば死亡保険金が支払われ、満期まで生きていたら満期保険金が支払われるという生命保険です。死亡保険金が支払われなかった場合には満期保険金が支払われるというのが特徴です。

法人契約する意味があるのは2タイプ

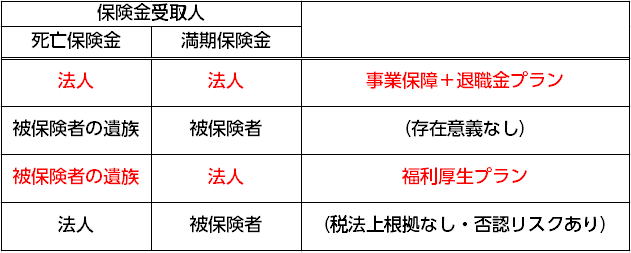

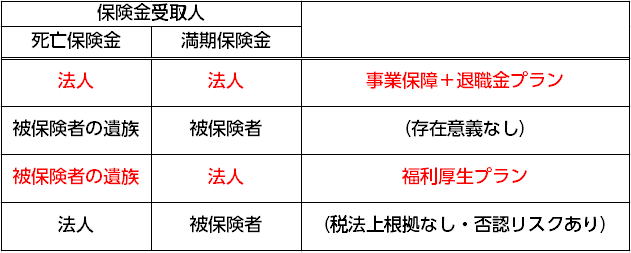

養老保険を法人が利用する場合、死亡保険金と満期保険金の受取人をそれぞれ誰にするかによって、4タイプに分けられると言われています。

あなたも、これと同じような分類を見たことがあると思います。しかし、実際には、法人が活用する意味があるのは2タイプに絞られます。しかも、「加入する意味がある」からといって「実益がある」とまでは言えません。

法人で加入する意味があると言える2タイプは、以下の通りです。

〈事業保障+退職金プラン〉

- 死亡保険金受取人:法人 / 満期保険金受取人:法人 ⇒マイナー

〈福利厚生プラン〉

- 死亡保険金受取人:被保者の遺族 / 満期保険金受取人:法人 ⇒最もメジャー

他の2つのプランは利用価値がないと言ってよいでしょう。

まず、表の上から2番目の「死亡保険金受取人:被保険者の遺族/満期保険金受取人:被保険者」というプランは、単に法人が被保険者の保険料を給与に上乗せして支給しているのと同じなので、法人契約で加入する意味がありません。

また、表の一番下の「死亡保険金受取人:法人/満期保険金受取人:被保険者」というプランは、保険料を全額損金に算入できると言われており、かつて「節税商品」としてもてはやされた商品です(「逆ハーフタックスプラン」と呼ばれます)。

しかし、保険料を全額損金に算入するという扱いは税法上の根拠がなく、否認されるリスクがきわめて高いものです。というわけでこれも加入の意味がありません。興味のある方は『養老保険の逆ハーフタックスプランは「節税」になるのか?』をご覧ください。

したがって、この記事では、それらの2種類のプランについて説明します。

順番としては、最もメジャーなタイプである「死亡保険金受取人:被保険者の遺族/満期保険金受取人/法人」を先に、重点的に説明します。

「死亡保険金受取人:法人/満期保険金受取人:法人」というプランはその後にさらっと説明します。こちらは実益が乏しいからです。

1.「死亡保険金受取人:被保険者の遺族/満期保険金受取人/法人」のプラン(福利厚生プラン)について

このプランが養老保険の中で最もメジャーなものです。

従業員の福利厚生に活用されることが多いので、一般に「福利厚生プラン」と言われています。

在籍期間等、一定の条件をみたす従業員全員を被保険者とすることが予定されています。ただし、経営者を含めることもできます。

具体的な活用法は以下の通りです。

- 従業員が在職中に死亡した場合、遺族に死亡保険金を「死亡退職金」として受け取らせる

- 従業員が何事もなく定年を迎えた場合、満期保険金を従業員の退職金等の財源に充てる

万が一の場合の従業員の遺族の生活保障と、従業員が何事もなく定年を迎えた場合の退職金準備が目的なので、一般的に「福利厚生プラン」と言われています。

後で説明するように、福利厚生ということで税法上保険料の1/2が損金に算入されるという形で税負担が軽減されているので、「ハーフタックスプラン」とも呼ばれます。

1-1.「福利厚生プラン」のメリット

メリット1.保険料の1/2が損金に算入される

保険料は、1/2は会社自身が受け取る満期保険金のための積立として、資産に計上されます。

しかし、残りの1/2は従業員(被保険者)の遺族が受け取る死亡保険金のための積立と言えるので、「福利厚生費」として損金に算入されます。

そのため、保険料を支払っている段階で、税負担が軽くなります。これをさして「福利厚生プラン」は「ハーフタックスプラン」とも言われます。

つまり、「福利厚生プラン」=「ハーフタックスプラン」は、税負担を軽くしながら効率的に福利厚生を整えられるタイプとして有用だと言えます。

メリット2.満期保険金による益金で、退職金支給による損金をカバーできる

会社が満期保険金を受け取った場合、保険金から保険料総額の1/2を差し引いた額が、益金に算入されます。

従業員に退職金を支払えば損金に算入されるので、その損金を、解約返戻金による益金でカバーし、赤字のリスクを防ぐことができます。

メリット3.解約すれば解約返戻金が受け取れる

養老保険であれば、満期前に解約した場合、解約返戻金を利用することができます。解約返戻金の返戻率は満期へ向かって高くなっていくので、退職時期を多少前倒しした場合でも対応できます。

また、解約返戻金が受け取れるというのは、退職金どころではなくなってしまった場合に保険料をある程度取り戻せるということでもあります。

たとえば深刻な経営不振に陥って事業資金が足りなくなったり営業赤字が出たりした場合、最後の手段として、解約返戻金を受け取ってカバーすることも可能です。

なお、従業員の退職金の積立手段としてよく養老保険と比較される「中小企業退職金共済」は、いざという時に掛金を取り戻すことが一切認められていません。詳しくは『中小企業退職金共済で従業員の退職金を積み立てるメリットと注意点』をご覧ください。

その点からすれば、解約返戻金を受け取れることは大きなメリットです。

メリット4.契約者貸付が利用できる

急にまとまった資金がどうしても必要になった時には契約者貸付の制度が利用でき、解約返戻金の90%程度までの額を借りられます。

利率は年利2.5~3%程度で、担保を立てるなどの面倒な手続なくして、1週間ほどで借りることができます。

1.2.「福利厚生プラン」の注意点

その反面、注意点は2つあります。これは、会社によってはデメリットになってしまうこともあります。

注意点1.従業員の退職金以外の用途に使うのは原則NG

まず、養老保険の福利厚生プランは、経営者にかける法人保険と異なり、お金が必要な時や赤字で資金が苦しい時に、解約して解約返戻金を受け取るという使い方は、原則としてできません。

なぜなら、税法上、従業員の退職金積立という福利厚生目的があるため、特別に1/2損金扱いが認められているからです。

従業員の退職金目的以外に転用できるのは、退職金の積立どころでなくなってしまった場合に限られます。つまり、会社が深刻な経営危機に陥って存立自体が危ないという切羽詰まった極限の場合です。

注意点2.人の出入りが激しい会社には向かない

満期保険金を被保険者の退職金に充てるには、被保険者の退職予定時期に合わせて満期を設定しておく必要があります。そして、被保険者が満期まで、少なくともその数年前くらいまで働いてくれなければ、「福利厚生プラン」を利用してもあまり意味がありません。

なぜならば、契約期間の初めのうちは解約返戻金の額が低いからです。

つまり、養老保険「福利厚生プラン」は、被保険者が満期近くまで確実に働いてくれる見通しが立たないのであれば、加入すべきではありません。

2.「死亡保険金受取人:法人/満期保険金受取人:法人」のプラン(事業保障+退職金プラン)は実益が乏しい

「死亡保険金受取人:法人/満期保険金受取人:法人」のプランの活用法は以下の通りです。

- 経営者が在職中に死亡した場合、死亡保険金で法人(会社)の損失をカバーする

- 経営者が何事もなく引退を迎えた場合、満期保険金を退職金等の財源に充てる

法人の事業保障と、被保険者の退職金の資金準備を両立できるので、「事業保障+退職金プラン」と言えます(私が名づけたもので、一般的な用語法ではありません)。

このプランは、「古くからの付き合い」などの理由で加入している法人がかなりあります。

しかし、メリットは見出し難く、デメリットばかり目立つものです。もし加入しているならば今すぐ解約することをおすすめします。

この記事では以下の3つのデメリットについて簡単に説明します。

- 保険料は全額が資産計上なので税負担の軽減の効果がない

- 保険料が割高で保障の役割を果たさない

- 赤字のリスクに解約返戻金を受け取ったらかえって赤字が大きくなる

デメリット1.保険料は全額が資産計上

「事業保障+退職金プラン」の場合、保険料は全額が法人の「保険積立金」として資産に計上され、1円も損金になりません。

なぜなら、養老保険は、どう転んでも必ず死亡保険金か満期保険金のどちらかを受け取れるため、保険金は事実上、法人が貯蓄したものと言えるからです。

しかし、養老保険は貯蓄とは異なります。つまり、たとえば、銀行に預けておけば少なくとも元本割れはしませんが、養老保険は途中で解約してお金を引き出せば元本割れします。

したがって、この次にお伝えする保険本来の役割、つまり万一の場合の保障の役割がないならば、敢えて養老保険加入するメリットはありません。

しかも、退職金を積み立てるならば、他に、保険料の全部または一部を損金に算入しながら効率よく積み立てができる保険があります。保険の役割も優れています。

詳しくは『法人保険とは?会社の様々な問題解決に有益な最新6つの活用法』をご覧ください。

デメリット2.保険料が割高で保障の役割を果たさない

次に、経営者の保障という役割からしても、養老保険はおすすめできません。

なぜなら、養老保険は保険料が割高だからです。現状、養老保険の死亡保険金額・満期保険金額は、「米ドル建て」や「変額タイプ」などの特殊なものを除き、満期まで加入した場合の保険料の総額と同じくらいか、それよりも低い額です。

たとえば、A生命の契約例をご覧ください。

- 被保険者:40歳男性

- 保険期間:65歳(25年)

- 死亡保険金:1,000万円

- 満期保険金:1,000万円(返戻率93.6%)

- 保険料:427,360円/年

保険料427,360円を25年間払い込むと総額は10,684,000円です。

これは保険金額よりも高くなっています。

同様に保険料が全額資産計上扱いの終身保険と比べてみましょう。

- 被保険者:40歳男性

- 保険期間:一生涯(終身)

- 保険料払込期間:65歳(25年)

- 死亡保険金:1,000万円

- 解約返戻金(66歳時):(返戻率107.9%)

- 保険料:328,860円/年

同じ1,000万円の保障で、保険料は約2/3で、かつ、返戻率も100%を超えています。

法人には終身保険は基本的におすすめできませんが(『終身保険の経理処理からみた法人加入のリスクとデメリット』参照)、それでもなお養老保険よりはかなりマシと言えます。

デメリット3.赤字のリスクに解約したらかえって赤字が大きくなる

「事業保障+退職金プラン」の場合、保険料は全額が会社の資産に計上されます。

したがって、会社が保険を解約して解約返戻金を受け取った場合、解約返戻金が保険料総額より少なければ、その分は「損失」になります。

たとえば、会社が赤字に陥ってお金が必要になって、その時の保険料の総額が2,000万円、解約返戻金が1,500万円(返戻率75%)だったとします。

この場合、差し引き500万円の「損失」が計上されるため、500万円の赤字がプラスされてしまいます。

既に赤字が出ている場合に、さらに赤字が大きくなってしまうということです。

3.返戻率を重視するなら米ドル建て、変額も検討すべき

最近、養老保険は返戻率が100%を切るものがほとんどです。もし、積立の効率を考えるのであれば、「米ドル建て」「変額」の養老保険の選択肢もあります。

これらはいずれも、払い込んだ保険料の総額を大きく上回る満期保険金、あるいは解約返戻金を受け取れる可能性が高いものです。

ただし、それぞれリスクがあるので、その内容と、適切な対処法を知った上で加入する必要があります。

米ドル建て、変額の保険のリスクと対処法については、『法人保険とは?会社の様々な問題解決に有益な最新6つの活用法』をご覧ください。

まとめ

法人向け養老保険はよく「保険金の受取人を誰にするかによって4タイプに分かれる」とされます。ところが、実際のところ、そのうち、法人契約する意味があるのは2種類、しかも敢えて選ぶメリットがあるのは「福利厚生プラン」のみです。

このように、その保険の商品やプランの中身について、いつどのような資金が必要なのかという活用目的や、保険料や保険金・解約返戻金の税務・会計上の扱いを詳しく検討してみると、その保険が、本当にご自身の会社にとって本当に必要なものなのか、加入する実益があるものなのか、分かってくると思います。

それは、養老保険に限ったことではありません。法人保険の活用を検討する時は、何の目的のために、どのようなことが必要なのか、他の手段はないのか、といったことを総合的に判断してみることをおすすめします。