逓増定期保険の名義変更プランは、従来、法人と個人の両方で「節税」になると言われ、多くの法人に利用されてきたものです。

しかし、2021年6月25日(金)に、国税庁が「逓増定期保険の名義変更」に関し、課税方法のルール変更を行いました(国税庁「法令解釈通達」)。

適用対象となるのは、2019年7月8日以降に保険加入し、2021年7月1日以降の名義変更を行うケースです。

そこで今回は、逓増定期保険の名義変更について、従来どんなメリットがあるとされていたか、何が問題とされてきたのか、2021年6月に公布されたルール変更の内容はどのようなものか、今後の活用の余地があるか、等を詳しく解説します(※)。

なお、逓増定期保険のしくみと活用法については「逓増定期保険とは?基本のしくみと活用法」をご覧ください。

※改正通達の根拠となっている税法・判例理論の詳細に興味がある方は「速報!逓増定期保険の名義変更に関する国税庁のパブリックコメント(2021年6月18日)徹底解説」で法的観点からの分析を行っていますので、そちらをご覧ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.逓増定期保険の「名義変更プラン」とは

まず、前提として、逓増定期保険の「名義変更プラン」について簡単におさらいしておきましょう。

このプランは、以下の2つのメリットがあると言われ、よく販売されてきました。

- 法人の側で大きな損金(損失)を計画的に生じさせる

- 個人の側で所得税の節税になる

それぞれについて説明します。

1.1.名義変更プランはどんなしくみだったか?

名義変更プランに使われてきた逓増定期保険は、「低解約返戻金型」と呼ばれるものです。

これは、解約返戻金の返戻率が最初のうち著しく低く抑えられ、4年目、5年目あたりにいきなり立ち上がってピークを迎えるという商品です。

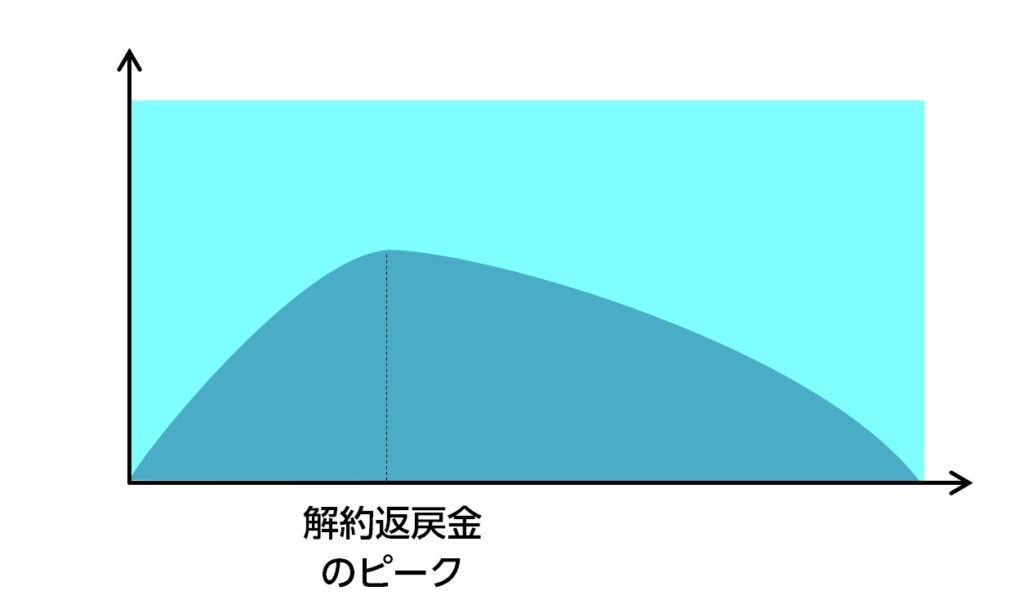

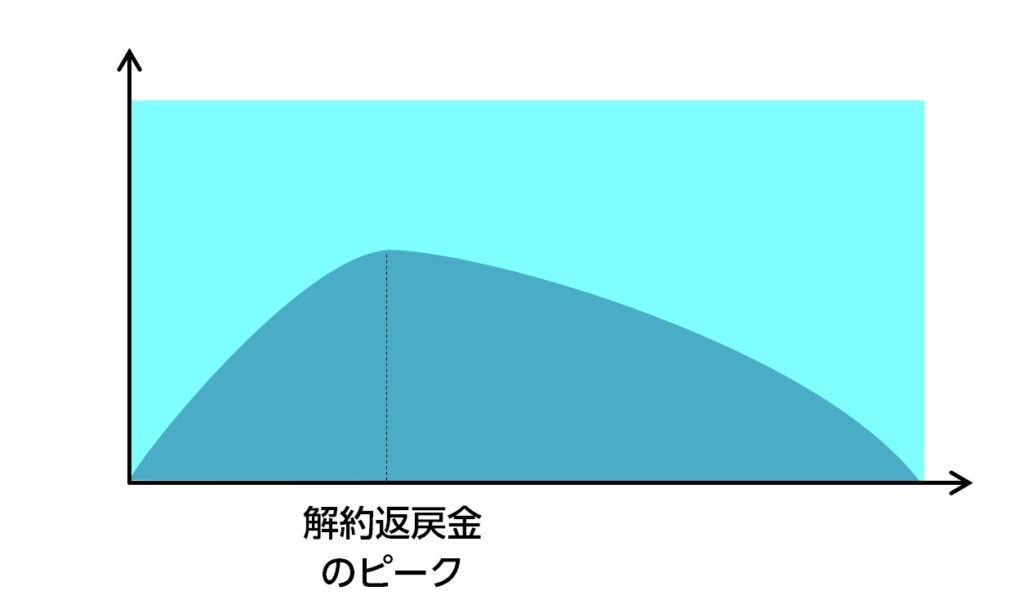

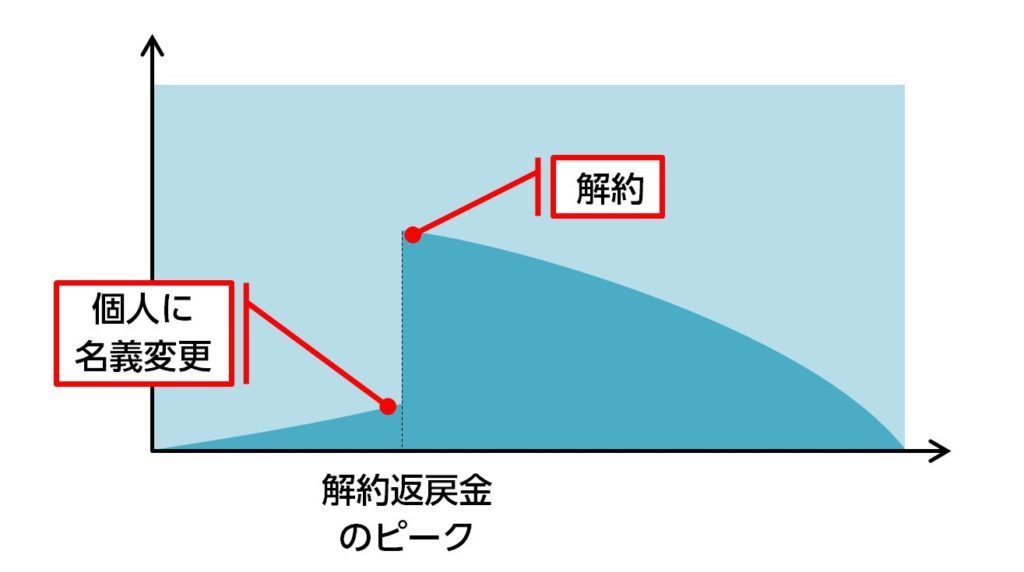

【ふつうの逓増定期保険の返戻率の動き(イメージ)】

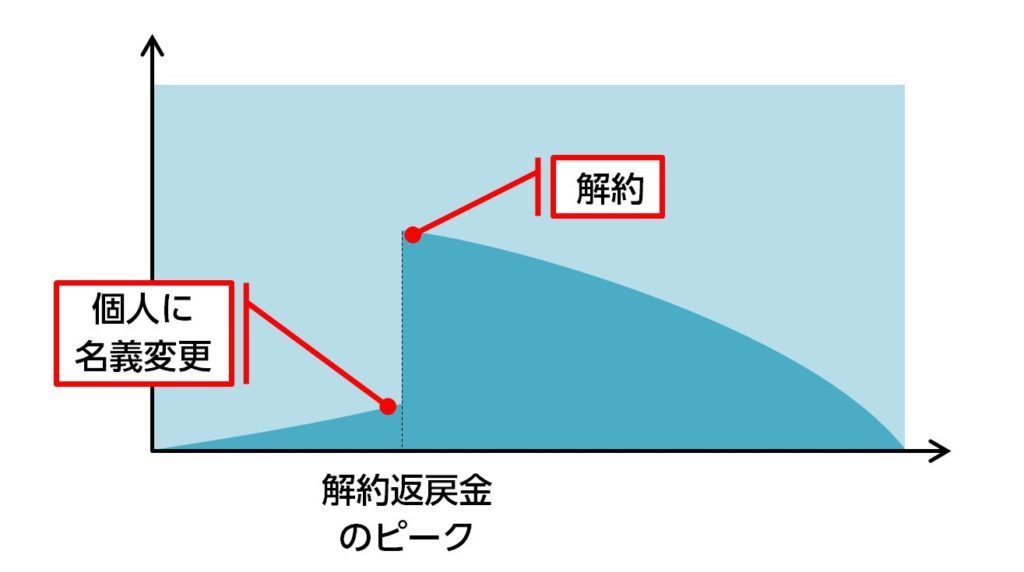

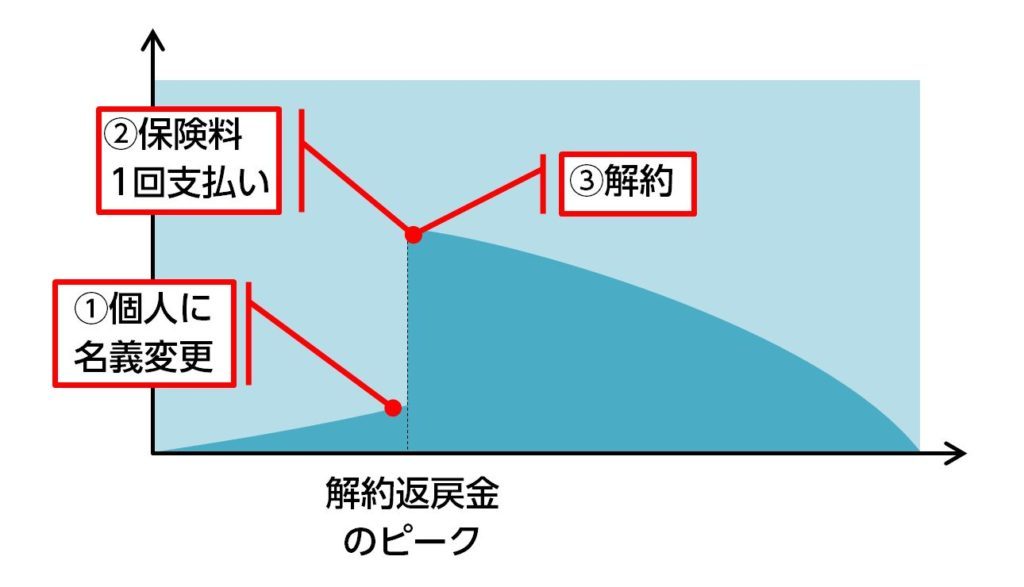

【低解約返戻金型逓増定期保険の返戻率の動き(イメージ)】

名義変更プランは、低解約返戻金期間の最後の、返戻率が跳ね上がる直前に、会社から経営者・役員個人へと名義変更、つまり保険契約自体を個人に譲り渡したり払い下げたりするのです。

問題は、この名義変更時の保険の資産価値の評価方法です。

これまでは、評価額は「解約返戻金相当額」とされてきました。

したがって、低解約返戻金期間の最後に会社から個人へ名義変更すると、その時の保険の評価額は大変低い額になりました。

これにより、法人と個人のそれぞれに以下のようなメリットが生じるとされてきたのです。

- 法人:名義変更時に大きな損金(損失)を生じさせられる

- 個人:解約返戻金を受け取ると所得税の節税になる

1.2.どんなメリットがあったか?

具体的に、以下の契約例を用いて、個人と法人のそれぞれについて、何が「メリット」とされてきたのか説明します。

【契約例】

- 被保険者:40歳男性

- 年間保険料2,966,200円

- 解約返戻金の返戻率のピーク到来:5年後(94.5%(14,029,000円))

- 低解約返戻金期間:4年間

- 4年後の返戻率:17.5%(2,087,000円)

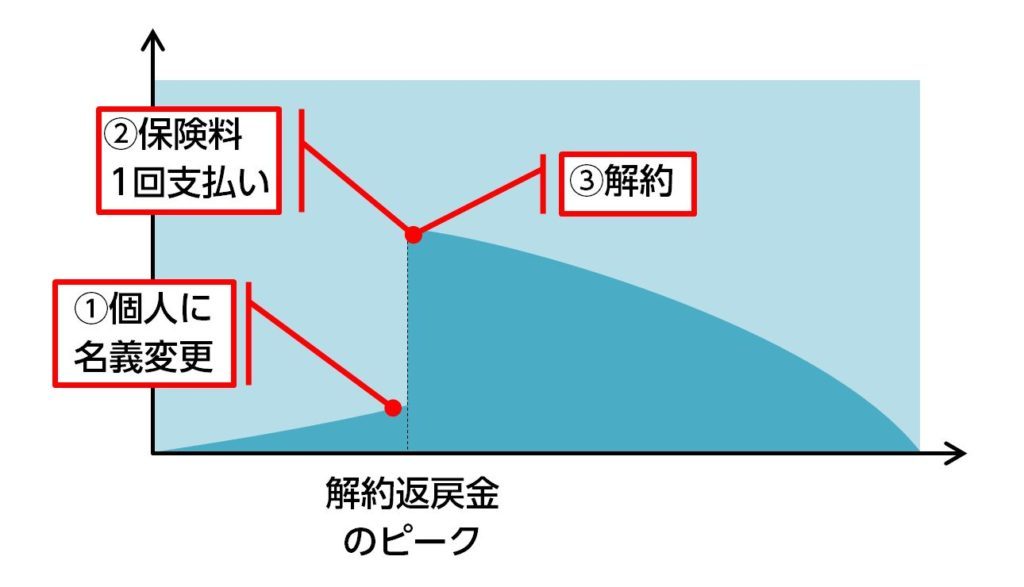

手順は以下の通りです。

まず、加入4年後に経営者個人が、保険契約を会社から時価2,087,000円(その時の解約返戻金額)で買い取ります(①)。

そして、個人で翌年に1年分の保険料2,966,200円を支払い(②)、その後で解約します(③)。この時の返戻率は94.5%で、解約返戻金は14,029,000円です。

こうすると、個人で支払ったお金は、会社からの買取金額2,087,000円と名義変更後1年分の保険料2,966,200円の計5,053,200円だけです。

それなのに、14,029,000円のお金を受け取れて、差し引き8,975,800円の利益を受けたことになります。

1.2.1.法人のメリット|計画的に大きな損金を作れる

まず、法人の側では、名義変更の際に、一気に大きな額の損金を計上できるというメリットがあります。

この点については、今回のルール改定では明示的には対象とされていません(ただし、今後、ルール変更の可能性があります。後ほど改めてお伝えします)。

法人側のメリットの内容について、上記の契約例で見てみましょう。

法人が年2,966,200円の保険料を支払ったら、そのうち427,132円(14.3%)が損金算入され、残りの2,539,068円(85.6%)が資産計上されます(保険料の損金処理については詳しくは「法人保険の損金算入ルールを分かりやすく解説します」をご覧ください)。

これが4年間資産計上されていくと、合計10,156,272円になります。

そして、4年後に法人から経営者(個人)に対して保険を名義変更する際、その時の評価額(解約返戻金額2,087,000円)で売り渡すことになるので、10,156,272円の資産を2,087,000円で払い下げる計算になります。

これにより、会社には差し引き8,069,272円の損失が発生し、大きな損金が計上されます。

したがって、近い将来に計画的に大きな損金を計上したい場合に、名義変更プランが役に立つのです。

1.2.2.個人のメリット(2019年7月7日以前の契約)|法人の資産を効率よく自分に移せる

次に、個人の側では、法人の資産を自分に移すことができ、所得税の負担も抑えられるという効果がありました。

なぜなら、名義変更後に個人が保険を解約して解約返戻金14,029,000円を受け取ると、一時所得と扱われ、所得税の負担が軽くなるからです。

一時所得金額の計算は、

(収入金額-必要経費-50万円)×1/2

で、いわゆる「1/2課税」の扱いがされるため、所得税が大幅に抑えられるのです。

上の事例では、個人が2,087,000円で保険を買い取り、翌年分の保険料2,966,200円だけを支払っているので、必要経費は計5,053,200円です。したがって、一時所得の金額は

(14,029,000円-5,053,200円-50万円)×1/2=4,237,900円

です。

つまり、自分が支払ったお金よりも8,975,800円多い解約返戻金を受け取れる上、一時所得と扱われるので、税金も「1/2課税」で4,237,900円にしかかからないという効果があるとされてきたのです。

これにより、ケースバイケースではありますが、逓増定期保険の名義変更プランを活用すると、法人から役員報酬として受け取るよりも、所得税の負担が低くて済むことがあるとされてきました。

以上が、これまで言われていた逓増定期保険の名義変更プランのメリットです。

2.新通達の課税ルール(2019年7月8日以降の契約に適用)

しかし、今後、2019年7月8日以降の契約については、名義変更プランの2つのメリットのうち、個人の側の「実質的な手取りを増やす」というメリットが失われることになりました。

2.1.名義変更を受けた側での保険契約の評価方法

まず、保険契約の名義変更を受けた側で課税を計算する際の「経済的利益」の評価方法の見直しです。

今後は、名義変更を受けた時点での解約返戻金の返戻率が70%未満の場合、払い込んだ保険料のうち資産計上額の合計額を、名義変更の時点での「資産計上額」とすることになりました。

したがって、個人は、名義変更するために法人に高い額を支払わなければならないことになります。

上記契約だと、

- 保険料2,966,200円/年

- 損金算入額427,132円(14.3%)/年、

- 資産計上額2,539,068円(85.6%)/年

なので、加入4年後の名義変更時の資産価値の評価額は、

2,539,068円×4=10,156,272円

となります。

加入4年後の解約返戻金の額は2,087,000円(返戻率17.5%)なので、大きな差です。

個人が名義変更を受けるのに、これほど高額のお金を支払わなければならないということです。

しかも、さらに翌年、1年分の保険料(2,539,068円)を自己負担しなければなりません。

負担額は

10,156,272円+2,539,068円=12,695,340円

なので、解約返戻金14,029,000円を受け取っても、1,333,660円のプラスにしかなりません。

現物支給にしたらどうか?

なお、給与・退職金として「現物支給」する方法があるにはあります。

しかし、これも、メリットは乏しいです。

なぜなら、名義変更を受けた後に解約返戻金を受け取っても、少ししか増えないか、減ってしまうことも考えられるからです。

これでは、実質的な手取りを大きく増やすことはできません。

2.2.法的根拠は?

このルール変更の背景にある法的根拠は何でしょうか。

6月18日に公表されたパブリックコメント結果の中で、国税庁は、明示的ではありませんが、「同族会社の行為計算否認規定」(法人税法132条1項、所得税法57条)が根拠であることを示唆しています。

この「同族会社の行為計算否認規定」は、法人と役員等との間の取引(金銭・財産のやりとり)が

- 社会一般の取引ではあり得ない経済合理性のない行為

- それによって税負担を不当に減少させる

という2つの要件を満たす場合に、

「その取引を『通常の取引』に引き直して評価し直すことを認める」

というものです。それぞれについて説明します。

2.2.1.社会一般の取引ではあり得ない経済合理性のない行為

まず、「社会一般の取引ではあり得ない経済合理性のない行為」とはどんなものでしょうか。

たとえば、通常、全くの第三者に財産を売る場合、もうほんの少し待てば高く売れるのが明らかなのに、敢えて極端に安い値段で叩き売ることはあり得ません。

そういう場合は、「通常の取引」すなわち本来の価値で売ったものとみなすよ、という意味です。

逓増定期保険の名義変更について見てみましょう。

アカの他人との取引を行う場合、もう少し待てば解約返戻金額が大きくなるのに、あえて返戻率が極端に低いタイミングで譲り渡すことは、むざむざ法人の利益を損ない損失を与える行為であり、「経済合理性がない」ということになります。

2.2.2.税負担の不当な減少

次に、名義変更によって税負担の不当な減少が生じるかという点については、法人と個人とのトータルで確認してみましょう。

まず、上述の通り、保険を個人に名義変更することによって法人の側で損失が発生し、その分、法人の側で税負担を免れることになります。

次に、個人の側でも、直後に実質的に大きな利益を受けるにもかかわらず、税負担を免れることになります。

法人が損失を受けた分、個人が課税されるならまだしも、両方とも税負担を免れるということが「税負担の不当な減少」ということになります。

2.2.3.「通常の取引」に引き直した評価額とは

次に問題となるのが、評価額をどのように計算するのかということです。

この点について、新ルールは、名義変更時の解約返戻金の返戻率が70%未満の場合、名義変更の時点での「資産計上額」を保険の資産価値の評価額とみなすとしています。

国税庁は、パブリックコメント結果の「意見」において、根拠として以下の2つを挙げています。

- 「資産計上額」は保険契約の実質的な資産価値をとらえたもの

- 納税事務を行う際に負担が軽く、計算も簡便

この説明には一応の合理性があると言えます。

2.3.「2019年7月8日以降の契約」に適用⇒遡及適用ではないか?

適用対象となるのは以下の2つの条件をみたす契約です。

- 2019年7月8日以降に締結した契約

- 改正日(2021年6月末目途)以降に名義変更を行う

これから加入する場合だけでなく、過去約2年間に加入した契約にも適用されるということです。

この点については、新ルール案のパブリックコメントで提出された意見において「遡及適用ではないか」との指摘がありました。

しかし、国税庁は「対象となるのは保険契約自体ではなく、名義変更だから、遡及適用ではない」との趣旨の回答を行っています。

なお、法的根拠の理論的検討については詳しくは「速報!逓増定期保険の名義変更に関する国税庁のパブリックコメント(2021年6月18日)徹底解説」をご覧ください。判例も紹介しつつ、形式面・実質面の両面から解説を加えています。

3.法人の側の従来のメリットも「事実上」失われた

新通達ルールは所得税に関するもので、法人の側での保険契約の評価方法については特に触れられていません。したがって、法人の側の課税ルールは変わらないということになります。

しかし、事実上、利用価値は失われていると言って良いでしょう。

3.1.個人が保険契約を買い取る場合

まず、個人が解約返戻金相当額で買い取る場合、法人が受け取った代金と解約返戻金との差額が益金になってしまいます。大きな損金を作ることはできません。

3.2.個人に保険契約を現物支給する場合

それでは、個人から代金を受け取らず、役員給与(事前確定届け出給与)等の名目で現物支給する場合はどうでしょうか。

この場合も、事実上、メリットは乏しいと言えます。なぜなら、個人の手取りを増やせるというメリットが失われた以上、法人に大きな損失を作るためだけに、わざわざ、仕込みに何年もかかる低解約返戻金型逓増定期保険を用いるメリットは見出し難いからです。

なぜなら、数年がかりでなくても、他に、オペレーティングリースや即時償却(コインランドリー、太陽光発電など)といった、単年度に一気に大きな損金を作れて、かつ、投下資本の回収の面でも優れた方法があるからです。

なお、「保険による事業保障もかねて」という考え方もなくはありませんが、そもそも逓増定期保険は保険料がかなり割高ですので、あまり効率的とは言えません。

事業保障を目的とするならば、大きな損失を作る目的と切り離して、他の種類の保険を選ぶことをおすすめします。

4.名義変更なしなら事業承継での活用の余地も

ただし、低解約返戻金型逓増定期保険は、名義変更を絡めなければ、法人の事業承継対策の一環としての活用の余地は、まだ残されています。

それは、オーナー企業経営者が後継者に自社株式を引き継ぐ場合の贈与税・相続税対策です。

どういうことか説明します。

「名義変更」を行わないのであれば、保険契約の資産価値の評価方法は、これまでと同様、その時々の解約返戻金相当額ということになります。

したがって、低解約返戻金期間に保険料を払い込んでいくと、その分、資産価値が大きく引き下げられることになります。

たとえば、上記契約だと、加入4年後の時点で

- 保険料総額:年2,966,200円×4年=11,864,800円

- 解約返戻金額:2,087,000円(17.5%)

なので、資産価値が単純計算で約900万円引き下げられることになります。

そうなれば、自社株の評価額をある程度引き下げる効果があります。

ただし、この方法だけでは効果が限られていますし、4年間にわたり保険料相当額のキャッシュが拘束されることになるので、あまりに大きな額を投じることは得策ではありません。また、以下の2点に留意してプランを組むことをおすすめします。

- 加入期間中に経営者に万一があった場合の自社株式の相続対策(自社株式の買取資金準備)も含めてプランを組むこと

- 他の選択肢(オペレーティングリース、即時償却等)と併用すること

なお、自社株式の評価方法の詳細については「株式の評価方法|株式の相続税対策に役立つ全知識まとめ」をご覧ください。

また、自社株式の相続対策については「相続税評価額とは?宅地と自社株式の評価の方法」をご覧ください。

まとめ

逓増定期保険の名義変更プランは、従来、法人に大きな損金(損失)を作り、かつ、個人の手取りを増やす方法として、人気がありました。

しかし、2021年6月25日発遣の国税庁の新通達により、名義変更時の保険契約の資産価値の評価方法が変わり、従来のメリットは失われることになりました。

また、2019年7月8日以降に加入した契約については、2021年7月1日以降に名義変更を行うケースについて、新ルールが適用されることになります。

法人の側では、今後も、事業承継(自社株式の後継者への引き継ぎ)における後継者の贈与税・相続税等の負担を抑える手段の一つとして、活用の余地が残されています。

ただし、これは複数年かけて行うものであり、かつ、その間保険料相当額のキャッシュが拘束されることになります。したがって、活用するとしても、メインではなく、単年度に大きな損金を計上できる他の手段(即時償却、オペレーティングリース等)と併用することをおすすめします。