家族や個人で会社を経営していると、役員報酬の設定で悩まれることはありませんか。

会社を経営していると、「法人税」だけでなく「所得税」「住民税」そしてなにより「社会保険」も負担しなくてはなりません。「こんなに売り上げをあげているのに、手元に残るのはこれしかない・・・」と嘆きたくなることもあることでしょう。

私は、法人のお客様のコンサルティングをさせて頂くことが多く、様々な経営者の方からこのような悩みを聞いています。

そこで、本日はこのような経営者の方々が少しでもより多くのお金を個人にも法人にも残せるような役員報酬の設定金額を解説いたします。

役員報酬の設定次第で個人・法人の節税に大きなインパクトを与えることができます。

そして税金だけでなく、法人でも個人でも負担しなければならなくなってしまう社会保険に関しても考慮して、結論を導き出しだして解説していきます。また、今回の結論に、追加の対策次第でさらに手元の資金をより多く残せる3つのテクニックまでご紹介しますので、是非最後までご覧いただければと思います。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1. 設定すべき役員報酬額の目安

結論から申し上げますと、役員報酬のベストな設定額は「経常利益に役員報酬を加えた金額」によって左右されます。

以下の例を参考に詳しくお伝えします。

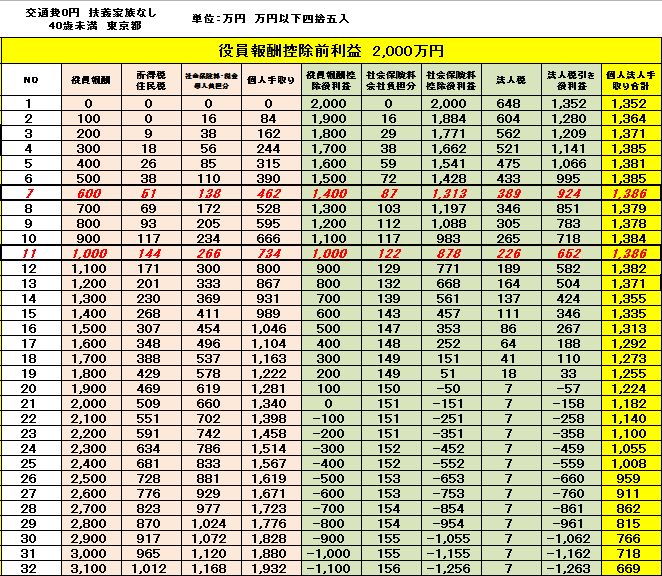

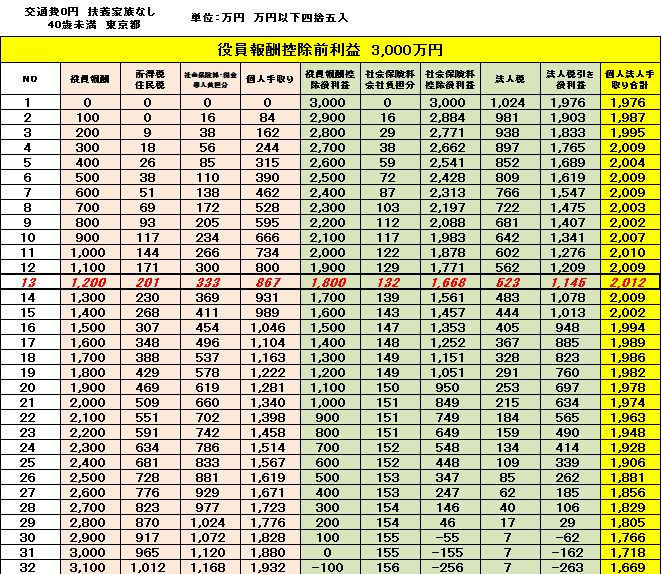

前提条件:経営者1名のみの法人、従業員0名、売り上げは毎年安定して同水準、40歳未満、東京都、配偶者なし、扶養家族なし、交通費0円と仮定。

- 経常利益+役員報酬の金額が1,000万円見込みの場合の役員報酬設定額は、200~300万円

- 経常利益+役員報酬の金額が2,000万円見込みの場合の役員報酬設定額は、500~600万円あるいは900~1000万円

- 経常利益+役員報酬の金額が3,000万円見込みの場合の役員報酬設定額は、1,000~1300万円

最後にも説明しますが、役員報酬は低く設定すればするほど、法人個人にキャッシュをより多く残すことができます。仮に役員報酬が低いときと高い時に個人法人の手取り額が同じであっても、役員報酬を下げて、あえて法人に利益を残すことをおすすめします。

それは、法人では損金に算入しながらお金を蓄える機能を持った積み立てや退職金準備や役員社宅などの制度の活用で損金算入できる手段が多くあるため、より将来のキャッシュを増やすことが可能であるためです。

それでは、ここからは上記の3つのケースの結論を1つ1つ具体的に解説していきます。

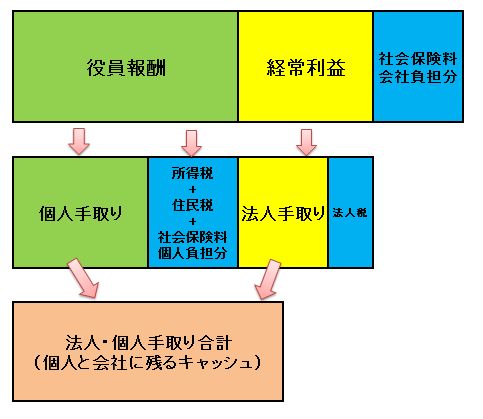

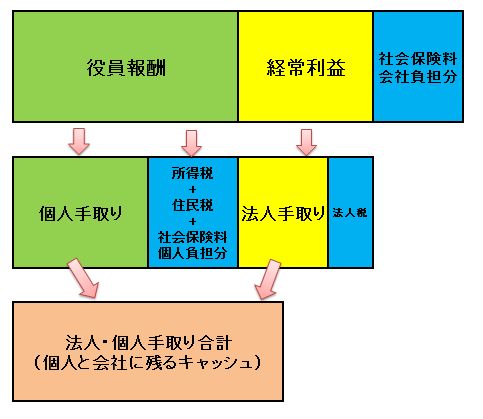

1.1. 経常利益・役員報酬・社会保険料・所得税・住民税の関係

1.1.1. 役員報酬と所得税・住民税の関係

役員報酬は上がれば上がるほど、所得税・住民税の負担は増えます。

よって、個人の手取りを考える上では、役員報酬はなるべく下げたほうが所得税も住民税もあまりとられずにすみます。しかし、手取りの額を多くしなければなりませんので、0円にすればいいというものでもありません。

1.1.2. 役員報酬と社会保険料の関係

所得税・住民税と同様に、役員報酬は上がれば上がるほど、社会保険料の負担は増えます。

よって、個人の手取りを考える上では、役員報酬はなるべく下げたほうが社会保険料もあまりとられずにすみます。しかし、手取りの額を多くしなければなりませんので、0円にすればいいというものでもありません。

そして、社会保険料の負担は労使折半で行われるため、個人の負担だけでなく、法人でも負担することになります。よって、役員報酬を上げることで、社会保険料が上がり、個人も法人もどちらも手取りが減ることにつながってしまいます。

ただし、社会保険料は一定の年収を超えると社会保険料の負担金額はあまり増加しなくなりますので、法人の利益が大きくなればなるほど、役員報酬も大きくすることで社会保険料負担の相対的な割合は下がっていきます。

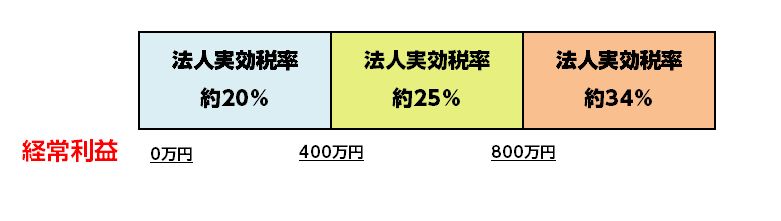

1.1.3. 経常利益と法人税の関係

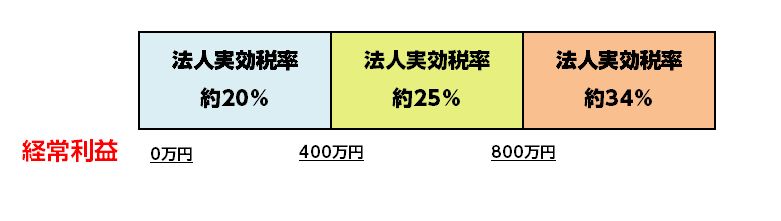

経常利益は3つの税率区分に別れています。

実効税率ベースで、400万円未満は約20%、800万円未満の部分は約25%、800万円を超過している部分に関しましては約34%の法人実効税率がかかります。

よって、法人税は経常利益で800万円を超えている部分に関しては約34%も税率がかかるため、大きな利益が上がっている年度では、法人税を多く支払うことになってしまいます。

役員報酬を少なくすれば、個人の所得税・住民税・社会保険料は抑えることができますが、法人税は多くとられてしまいますので、法人税負担と個人の所得税・住民税・社会保険料の負担のどちらの負担が重くなるのかを考慮する必要があります。

1.2. 経常利益と役員報酬の金額別の3つのシミュレーション

それでは、以上の関係を頭に入れた上で、役員報酬をいくらに設定をすれば、法人と個人の手取りのキャッシュが最も多くなるのかを検証してみましょう。

なお以下のシミュレーションの数字を表す図を添付していますが、データ項目が多いため見づらくなっています。ご不便をおかけしますが、画像をクリックして拡大してご覧いただけます様お願いいたします。

経常利益+役員報酬の金額が1,000万円見込みの場合

上図は、役員報酬を控除するまでの利益が1,000万円で、役員報酬を0万円から100万円刻みで1000万円まで設定した場合のシミュレーションです。

3行目~4行目の役員報酬が200~300万円のところで、一番右の黄色の列である個人法人手取り合計額が最も大きいく、744万円となっています。

最も低いのは役員報酬を1000万円にするケースです。利益をすべて役員報酬にあててしまった場合は、会社負担の社会保険料で利益がなくなり、129万円(右から2列目の一番下段の数値)の赤字になっており、個人・法人の手取り額としても605万円になっています。

ここで、役員報酬を200~300万円に設定した場合と、1000万円に設定した場合では、個人法人手取り合計は744万円-605万円=139万円の差が出ています。

このように役員報酬の設定次第で100万円以上のキャッシュの差が出てきます。

もちろん、節税の観点ではなく、経営者の生活がままならなくなってしまう場合や、住宅ローンを組む場合などは役員報酬が少なすぎては問題かもしれませんが、意識をして役員報酬設定をすることで上記のような差ができます。

経常利益+役員報酬の金額が2,000万円見込みの場合

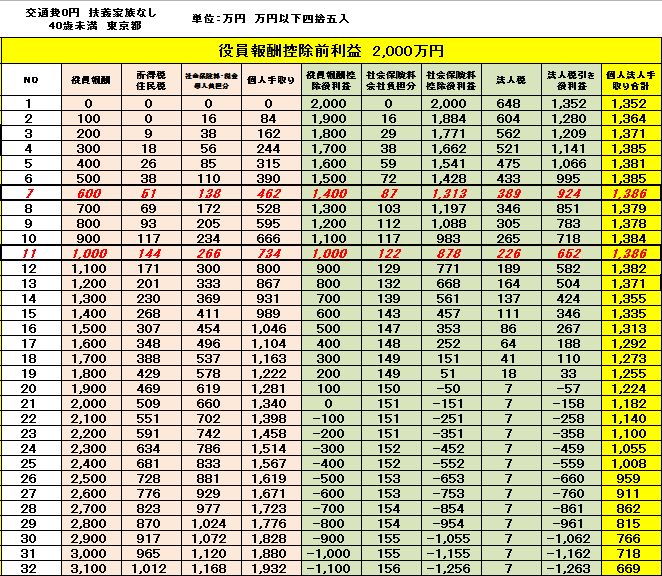

上図は、役員報酬を控除するまでの利益が2,000万円で、役員報酬を0万円から100万円刻みで2,000万円まで設定した場合のシミュレーションです。

7行目および11行目の役員報酬が600万円と1,000万円のところで、一番右の黄色の列である個人法人手取り合計額が最も大きいく、1,386万円となっています。

最も低いのは役員報酬を2,000万円にするケースです。利益をすべて役員報酬にあててしまった場合は、会社負担の社会保険料で利益がなくなり、158万円(右から2列目の一番下段の数値)の赤字になっており、個人・法人の手取り額としても1,182万円になっています。

ここで、役員報酬を600万円・1,000万円に設定した場合と、2,000万円に設定した場合では、個人法人手取り合計は1,386万円-1,182万円=204 万円の差が出ています。

このように、このケースでは役員報酬の設定次第で約200万円のキャッシュの差が出てきます。

経常利益+役員報酬の金額が3,000万円見込みの場合

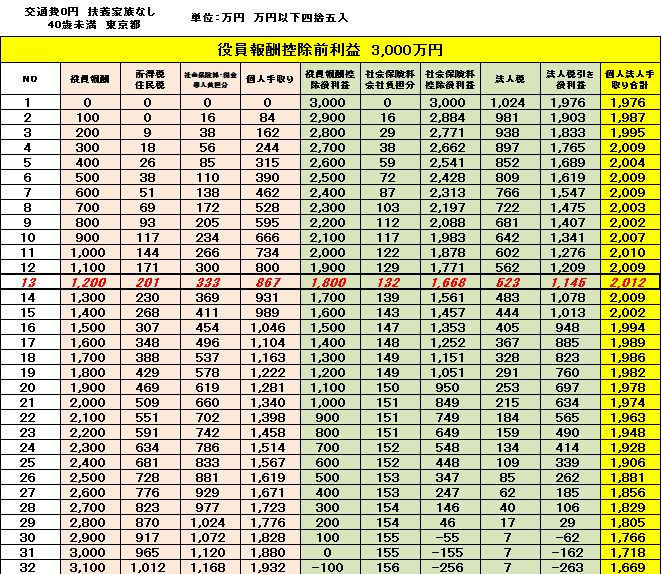

上図では、役員報酬を控除するまでの利益が3,000万円で、役員報酬を0万円から100万円刻みで3,000万円まで設定した場合のシミュレーションです。

13行目の役員報酬が1200万円のところで、一番右の黄色の列である個人法人手取り合計額が最も大きいく、2012万円となっています。

最も低いのは役員報酬を3,000万円にするケースです。利益をすべて役員報酬にあててしまった場合は、会社負担の社会保険料で利益がなくなり、162万円(右から2列目の一番下段の数値)の赤字になっており、個人・法人の手取り額としても1,718万円になっています。

ここで、役員報酬を1,200万円に設定した場合と、3,000万円に設定した場合では、個人法人手取り合計は2,012万円-1,718万円=294万円の差が出ています。

このようにこのケースでは役員報酬の設定次第で約300万円のキャッシュの差が出てきます。

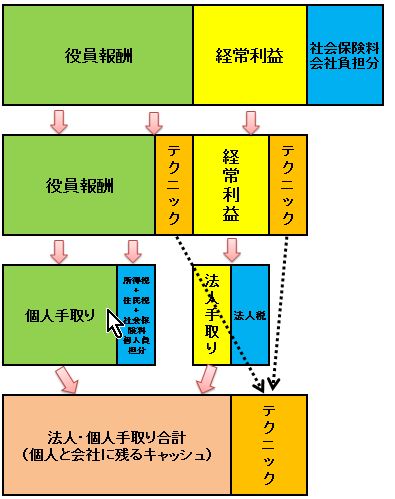

2. 役員報酬を設定するときに有効な3つのテクニック

下の3つのテクニックを上手に活用することで、この記事でご紹介したシミュレーションよりもより多くの個人法人手取りを多く確保することもできます。

ぜひ、あわせてご検討ください。

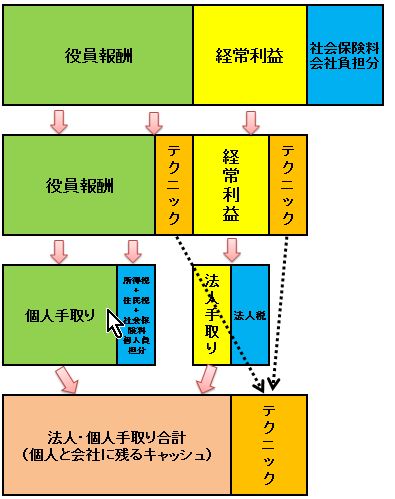

下図は、テクニック活用後のイメージです。

このように、経常利益を減らしますが、テクニック活用をしたことでその分キャッシュは確保できます。それでは、ここからは3つのテクニックをご紹介いたします。

2.1. 3つの共済を活用した退職金準備

役員報酬の設定シミュレーションをしてきましたが、3つ共済を活用することでより多くのキャッシュを蓄えることが可能です。

- 経営セーフティ共済:掛け金を全額損金算入させながらお金を貯めることができる共済で、この共済を活用することで、役員報酬を下げたことで上がる法人税を軽減することが可能です。

- 小規模企業共済:掛け金の全額を所得控除にすることができますので、役員報酬を上げたことで負担が上がる個人の所得税・住民税の軽減をすることが可能です。

- 確定拠出年金(個人型):掛け金の全額を所得控除にすることができますので、役員報酬を上げたことで負担が上がる個人の所得税・住民税の軽減をすることが可能です。

上記3つの共済を活用することで、法人・個人の利益・所得を引きさげることが可能です。

セーフティ共済(中小企業倒産防止)に関する詳細はこちらでご確認ください。

小規模企業共済に関する詳細はこちらでご確認ください。

2.2. 生命保険を活用した退職金準備

※(2020年10月17日追記)この記事における法人保険の保険料の税務上の扱い、契約例に関する記載内容は、旧ルールを前提としております。最新のルールについては「法人保険の損金算入ルールを分かりやすく解説します」をご覧ください。また、新ルールを踏まえた法人保険の最新の活用法については「法人保険|会社のお金の問題解決に役立つ最新6つの活用法」をご覧ください。

退職金準備は、現金でも行うことはできますが、生命保険を活用することで、保険料を損金に算入しながら退職金のためのお金を貯めることが可能です。

また、生命保険には保障機能があるため、保険も備えることが出来ます。

ほとんどの場合は、保険料の1/2を損金に算入することができますので、法人税負担を軽減することが可能です。

2.3. 役員社宅制度を活用した福利厚生術

役員社宅制度は、名称の通り、役員の賃貸住宅の賃料を会社が負担することで、会社の損金にすることが可能です。

個人で支払っても、ただ個人のキャッシュから支払うだけですが、会社の福利厚生として役員の社宅として賃料を会社が負担することで、月1~2万円程度の負担で残りの賃料を会社の損金にできます。(99平米以下の住宅など諸条件有り)

会社の損金で住宅に住むことで、法人税負担を軽減することができます。

個人でも所得控除はありますが、社会保険料を引き下げることはできませんので、役員報酬自体を下げて、法人で損金算入できる手法を用いてより多くのキャッシュを残すことをお勧めします。

また、経常利益+役員報酬の金額がさらに大きくなる場合は、それに応じた保険の活用やオペレーティングリース、不動産の活用によって、法人・個人の資産をさらに多く残すことも可能です。ただ、リスクも伴いますので慎重に検討していただきたいと思います。

まとめ

何も対策をしていない場合の役員報酬の設定は以下が最も節税効果のある金額です。

- 経常利益+役員報酬の金額が1,000万円見込みの場合の役員報酬設定額は、200~300万円

- 経常利益+役員報酬の金額が2,000万円見込みの場合の役員報酬設定額は、500~600万円あるいは900~1000万円

- 経常利益+役員報酬の金額が3,000万円見込みの場合の役員報酬設定額は、1,000~1300万円

しかし、3つの共済の活用や生命保険での退職金準備、役員社宅制度の活用で、さらにキャッシュを残せる役員報酬を設定することができます。

法人の損金で積立を行ったり、会社の損金で、個人の支払いを行える役員社宅を活用することができるのであれば、役員報酬はなるべく下げることで節税を実現することができます。

ただし、経営者の生活費の支払いや住宅ローンの審査の場面などではデメリットもあります。

役員報酬の設定1つで、個人・法人に残せるキャッシュを少しでも多く残すことはできますので、信頼のできる税理士や社労士さん、あるいはファイナンシャルプランナーに相談して、納得のいく役員報酬の設定を行いましょう。