マイナス金利時代で、お子様の学資を効率よく積み立てる方法は慎重に選ばなければなりません。

たとえば、少し前までは学資保険が定番でしたが、今は必ずしもベストとは言えなくなっています。保険にもいろいろな種類がありますし、保険以外の手段もあります。

もしも、お子様の学資を積み立てるベストな方法について知りたいとお考えであれば、お気軽にご相談ください。

学資保険は「生命保険」の一種とされているので、保険料を支払うと「生命保険料控除」の対象となります。

ただし、生命保険料控除には上限があるので、他の生命保険に加入をしている場合、学資保険に追加で加入しても、控除を受けられない可能性があります。

今回は、「生命保険」に加入するとどれくらい控除を受けられ、税金から払戻しを受けられるのかを説明した上で、実際に学資保険でどの程度効果があるのか、解説します。

なお、学資保険は現在、積立効率が著しく悪化しており、決して積極的におすすめできるものではありません。詳しくは「学資保険のすべて|ベストな積立方法の選び方のポイント」をご覧ください。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

冒頭でもお伝えしましたが、学資保険は生命保険会社が販売している「生命保険」の一種ですので、一応、保険料が「生命保険料控除」の対象となりえます。

生命保険料控除とは、払い込んだ生命保険料に応じて一定の金額がその年の所得から差し引かれ、所得税や住民税の負担が軽減される制度です。

平成22年(2010年)度税制改正によって、平成24年(2012年)1月1日以後に契約した生命保険から、新制度の対象になっています。

生命保険を対象とする「一般生命保険料」、個人年金保険を対象とする「個人年金保険料」、医療保険・がん保険・介護保険などを対象とする「介護医療保険料」の3種類があります。

学資保険は「一般生命保険料控除」の対象です。

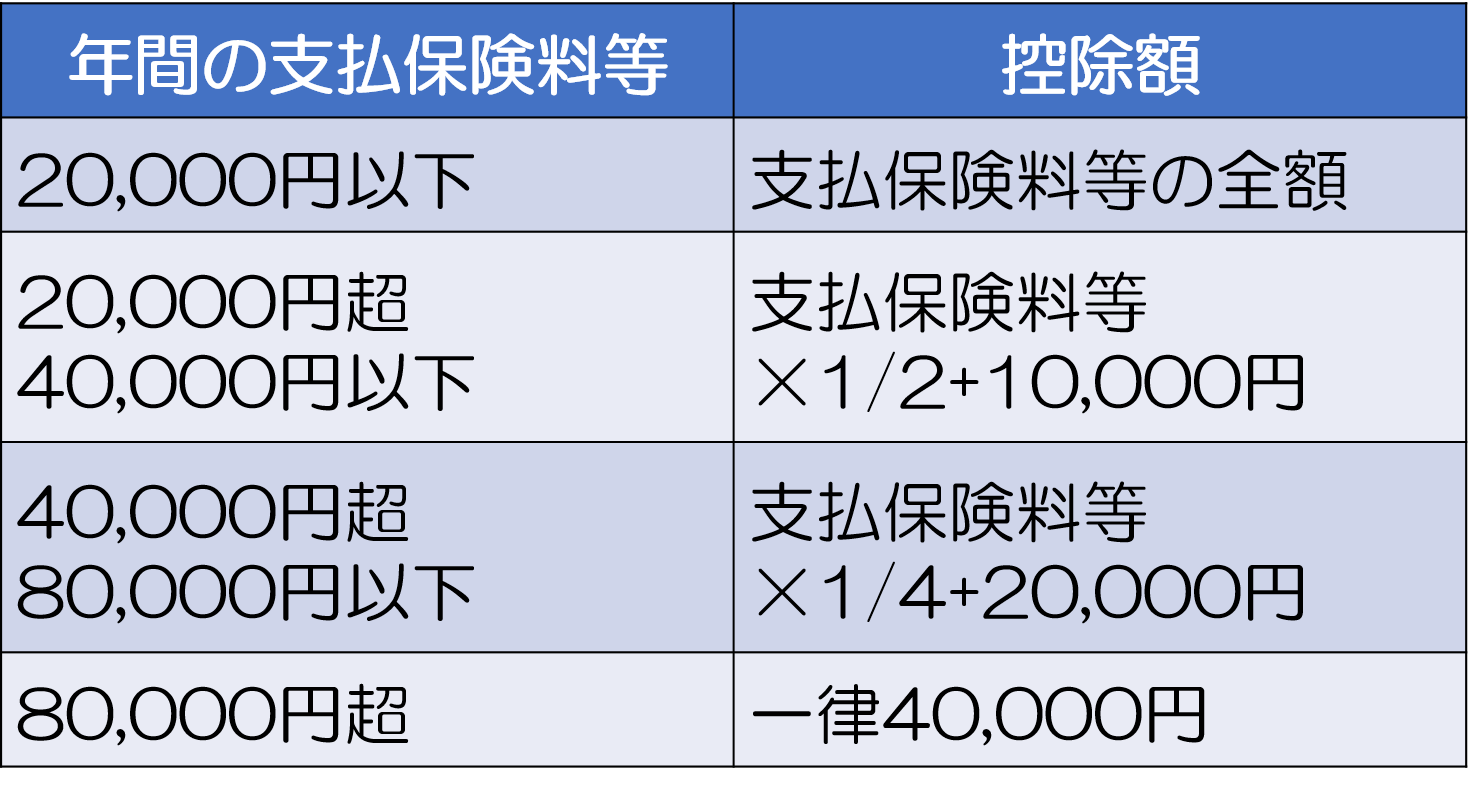

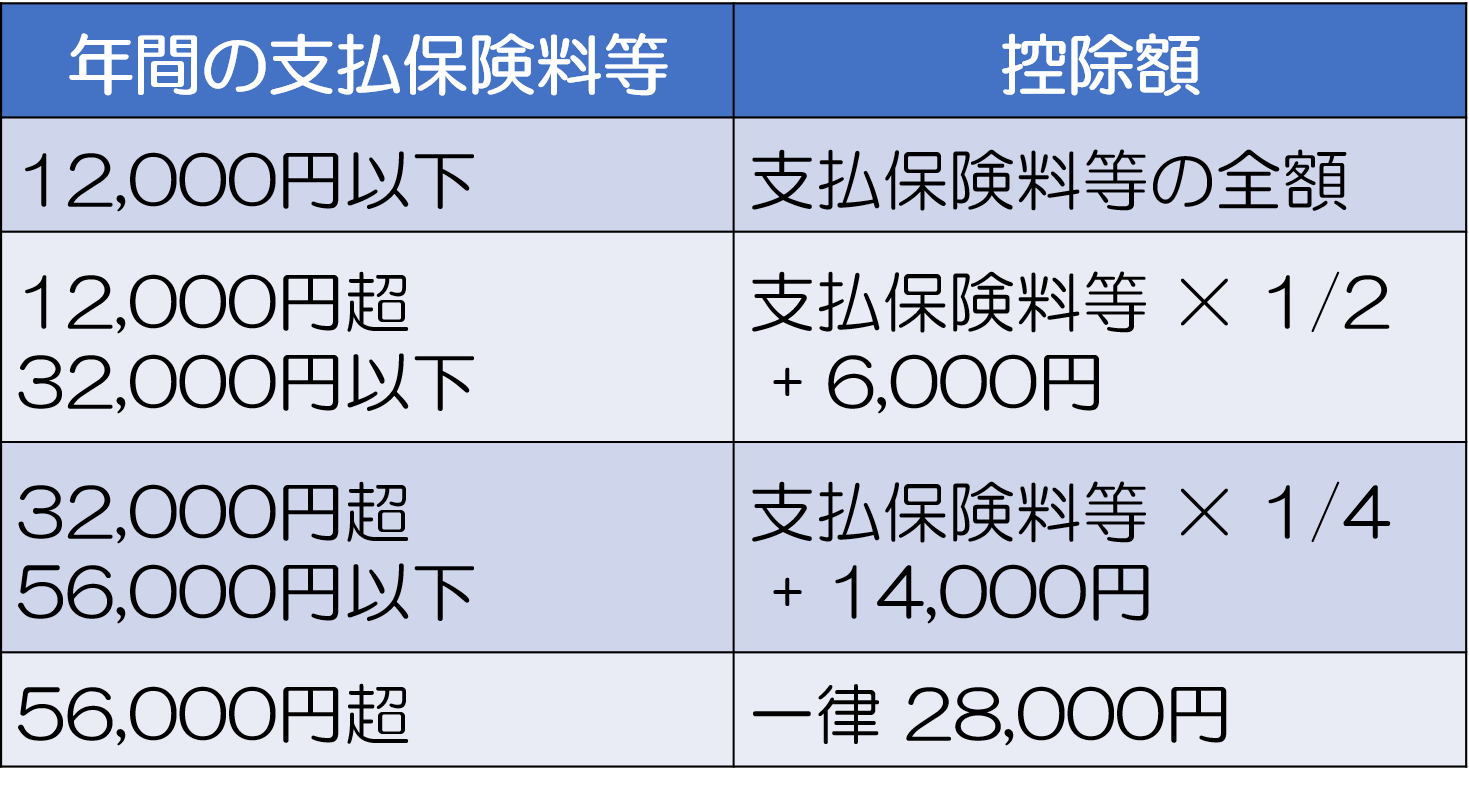

控除を受けられる額は、所得税、住民税でそれぞれ以下の表の通りです。

【所得税の生命保険料控除額(新制度)】

【住民税の生命保険料控除額(新制度)】

たとえば、月々1万円の保険に加入すると、年間保険料が8万円を超えるので

の控除を受けることができます。

では、会社員で収入が勤務先からの給与収入600万円のみの人であれば、どの程度の節税になるでしょうか。

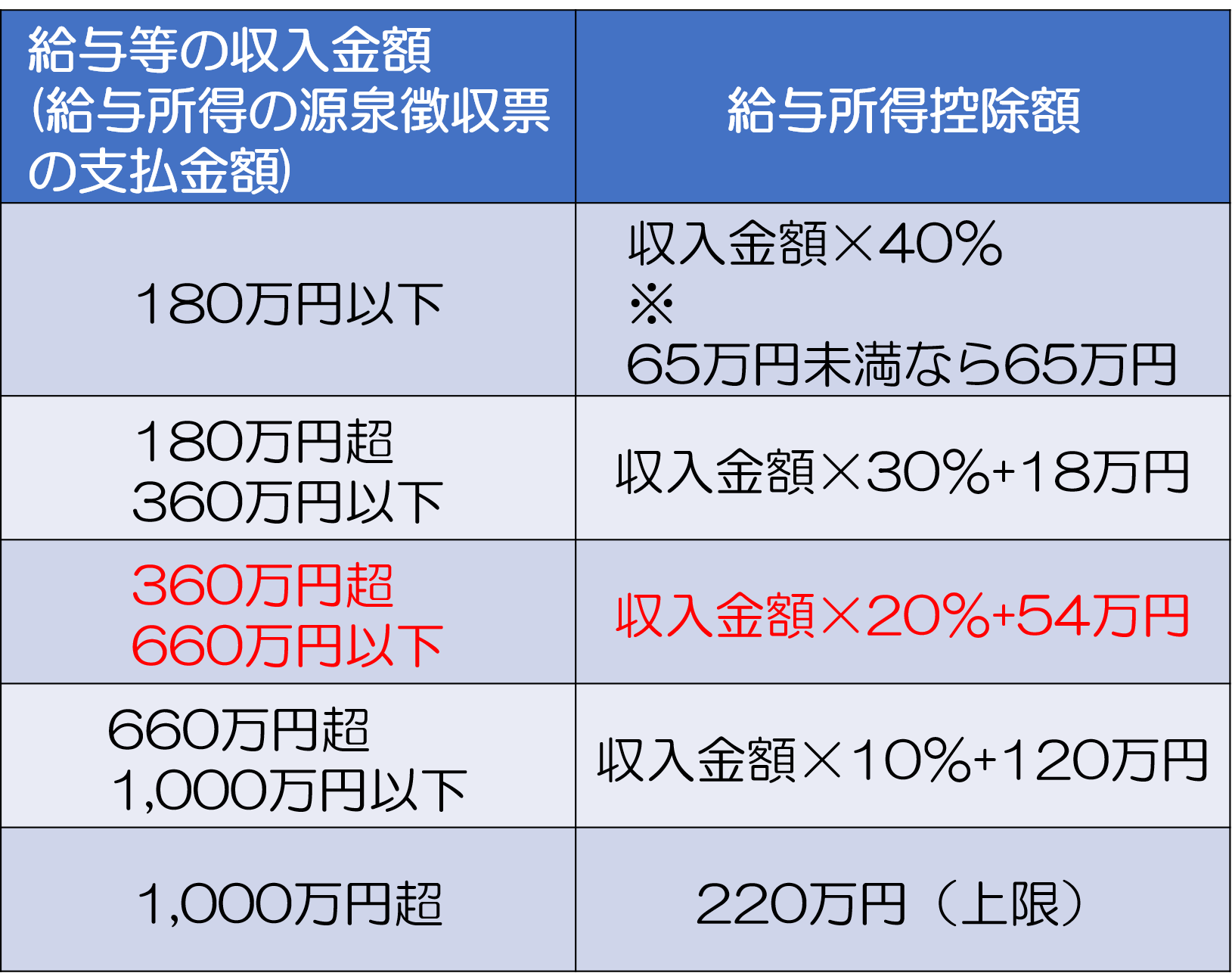

この人の給与所得金額は以下の通りです。

600万円-給与所得控除174万円(600万×20%+54万円)=426万円

※給与所得控除計算表

そして、課税所得は以下の通りです。

426万円-38万円(基礎控除)-70万円(社会保険料控除)-38万円(配偶者控除)-38万円(扶養控除)-4万円(生命保険料控除)=238万円

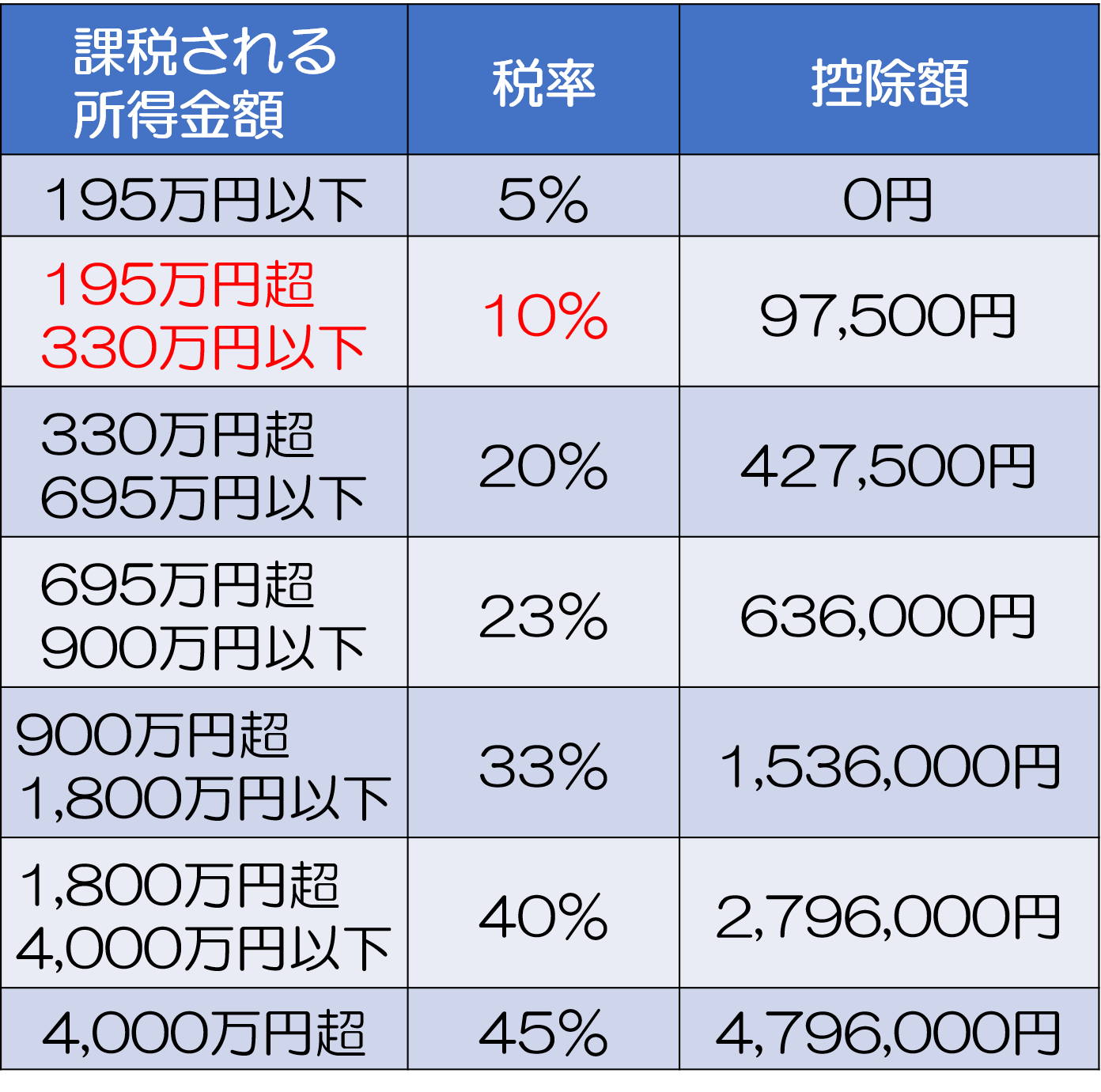

これを以下の所得税速算表に当てはめます。

※所得税速算表

課税所得が238万円だと、所得税の税率は10%になります。また、住民税は所得にかかわらずほぼ全国一律10%です(神奈川県、名古屋市などごく一部の例外を除きます)。

このように、所得税・住民税合わせて6,800円の還付を受けることができます。

では、学資保険でこの生命保険料控除(一般生命保険料控除)が使えるかと言うと、実際には、出る幕はほぼないと言って良いでしょう。

なぜなら、たいていの場合、学資保険より前に、きちんとした死亡保障、つまり、親に万一があった場合に子どもの生活費や教育費などを確保するための生命保険(収入保障保険、定期保険など)に加入するからです。

もしも、そういった重要な生命保険をさしおいて学資保険に加入するのであれば、本末転倒です。

生命保険料控除には上限があるので、他の生命保険で控除を満額受けられている場合は追加で学資保険に加入をしても控除される金額は増えません。

掛け捨ての死亡保障をかっちり組んでいれば、それで一般生命保険料控除の枠をかなり使ってしまうことになり、学資保険に残された枠は少ないか、全くないケースがほとんどだと考えられます。

つまり、学資保険には、事実上、生命保険料控除はほぼ使いものにならないと言って良いでしょう。

このように、学資保険で一般生命保険料控除を活用することはあまりないか、あっても額が限定的だと考えられますが、最後に一応、生命保険料控除の申告方法についてさらっと触れておきましょう。

保険会社から10月~11月ごろに「生命保険料控除証明書」と記載されているハガキまたは封書が届きます。

会社員・公務員は税金が源泉徴収されるので、年末調整の際に「給与所得者の保険料控除等申告書」に「生命保険料控除証明書」を添付して提出すれば終わりです。

確定申告の必要はありません。

還付されるのは12月~1月に給与もしくはボーナス支給の時に還付されるケースが多いです。

なお、勤務先へ期限内に申告書を提出し忘れたとしても、後で自分で確定申告すれば控除を受けられます。

自営業の場合、会社員のような源泉徴収の制度がないので、確定申告が必要です。

翌年の2月16日~3月15日までに所得税の確定申告で、「生命保険控除証明書」を確定申告書に添付し、税務署に提出します。

還付されるのは確定申告をしてから1か月くらい掛かります。

生命保険料控除証明書が10月に届いているので年末調整・確定申告をするまでに時間があります。

その間に無くしてしまったまたは間違えて破棄してしまったなどよくあることです。その時はすぐに保険会社に再発行してもらいましょう。

学資保険も一応「生命保険」の一種ですので、所得税・住民税の計算上、生命保険料控除の対象にはなりえます。

ただし、生命保険料控除を受けられる額には上限があります。たいていの場合、学資保険より前に、収入保障保険、定期保険などの死亡保障をきちんとかけることになります。そうすると、それらの生命保険で控除の枠を全部またはかなりの部分使いきってしまうことが多いのです。

したがって、学資保険で生命保険料控除を使えるケース、金額はそうとう限られることになります。

このように、学資保険は積立の効率が悪いのみならず、税制面のメリットも乏しいと言わざるを得ません。もし学資を効率よく積み立てたいのであれば、学資保険以外の方法も検討することをおすすめします。詳しくは「学資保険のすべて|ベストな積立方法の選び方のポイント」をご覧ください。

マイナス金利時代で、お子様の学資を効率よく積み立てる方法は慎重に選ばなければなりません。

たとえば、少し前までは学資保険が定番でしたが、今は必ずしもベストとは言えなくなっています。保険にもいろいろな種類がありますし、保険以外の手段もあります。

もしも、お子様の学資を積み立てるベストな方法について知りたいとお考えであれば、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

学資保険は、子どもの学資を積み立てる方法として最初に思いつくものだと思います。 人気がある商品は、積立の効率が高く、かつ、余計な特約が付いていないシンプルなしくみのものです。 ただし、最近は学資保険の利率が悪化しています。また、積立の効率の高さ

「学資」保険はいくらにすべき?保険料と貯蓄額の最適なバランスは?

子供の教育費の準備のために「学資保険」を検討している方は多いことと思います。 マイナス金利の影響で、銀行などでは積立をしてもなかなかお金が増えないのが現状だからです。 「学資保険」は正直、積立の効率が悪いためまったくおすすめできませんが、学資を

生まれてきた子どもが経済的な理由に悩むことなく希望する進路を選べるように、以前から学資保険が使われてきました。 しかし、超低金利政策が続く日本においては、学資保険が学資を貯蓄するのに必ずしも有効な選択肢にはなっていません。 今回は、現在の学資保

最近よく「学資保険は損をする」と言われます。 これは本当です。少なくとも「得をする」とはお世辞にも言えません。しかも、残念なことに、現在、学資保険の多くは損をする、つまり元本割れする可能性が高くなっています。 この記事では、学資保険で少なくとも

年末調整や確定申告の際には、生命保険や医療保険などの各種保険料を申告して税金の控除を受けるのが一般的です。 一方で学資保険については、どのように扱えばよいか分からないという方も多いのではないでしょうか。 この記事では、学資保険を年末調整や確定申

学資保険の一括払いにメリットなし!?致命的なデメリットと注意点

学資保険は、子どもの学資を積み立てる方法として根強い人気があります。 しかし、マイナス金利が続く中、ここ数年、学資保険は積立効率が悪化しています。そこで、もし当面使う予定のないまとまった現金があるならば、一括で支払ったらどれだけお

学資保険に加入しようすると、満期金と共に保険料の払込期間を選ぶことになります。 一般に、保険の払込期間は短いほうがお得になります。ただし、学資保険は現在、マイナス金利の影響で利率が著しく悪化しており、払込期間を短くしてもたいして積立の効率は上がりませ

学資保険は、古くから、子どもの学資を積み立てる手段として最も有名で、根強い人気があるものです。 しかし、学資保険は、子どもの学資を積み立てる方法の一つにすぎません。「保険」というジャンルでも、他にいろいろな方法があります。 また、保険にこだわら

学資保険を選ぶときに最も重要なのが「返戻率」です。 簡単にお伝えすると、支払保険料に対して将来受け取れるお金が多いのが返戻率が高い商品でお得な商品です。 そして、同じ商品でも契約方法によって将来の返戻率を上げることもできますので、知っておくだけ

生命保険には一時的にお金が必要になった時に保険会社からお金を借りる「契約者貸付制度」があります。これは学資保険でも使える制度です。 ただ、よくわからない制度でお金を借りるのは怖いですよね。確かにお金を借りやすく便利な制度ですが、慎重に活用しなければい