2024会社が例年よりも多くの利益を上げていると、嬉しい反面、決算対策に頭を悩ませることと思います。

日頃からの節税対策が重要なのはもちろんですが、決算期末が近くなった時になって慌てないために、駆け込み的にでも可能な決算対策を知っておくのも大切なことです。

そこで、この記事では、駆け込み的にでき、しかも適法かつオーソドックスな方法を6つ説明します。

ぜひとも最後までお読みになって、いざという場合に備えていただければと思います。なお、なお、決算対策一般については『中小企業の決算対策|厳選重要10のテクニックと5つの落とし穴』をご覧ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

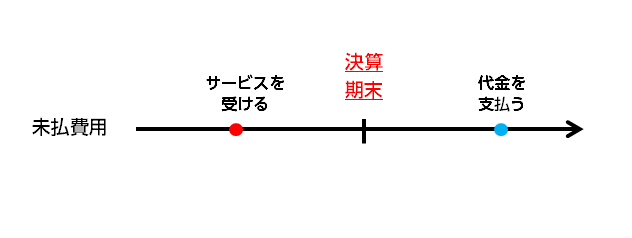

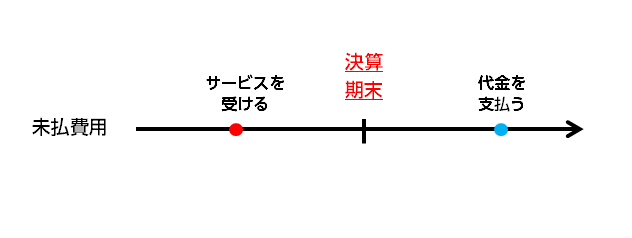

1.「未払費用」を年度内の損金に算入する

たとえば、従業員の給料、事務所の賃料(後払いの場合)、水道光熱費、通信費等をイメージしてください。

これらは、毎月継続的にサービスを受け、翌月に代金を「後払い」で支払うものです。

継続的なサービスの代金で、次の年度に支払うことになっているものは、「未払費用」と言って、その年度の損金に算入することができます。

中小企業の場合、この未払費用の金額を年度内に計上するということが徹底されていない場合が見受けられます。その結果、本来損金に算入できるものが算入されていない可能性があります。

そんな未払費用を年度内の損金として計上することは、決算対策として有効です。

また、会計処理のルールの効率化にもつながります。

2.「年払い」の費用を「短期前払費用」として計上し損金に算入する

法人税法上、期末になってから利用できる制度で、一度にまとまった損金を計上できるものとして、「短期前払費用」というものがあります。

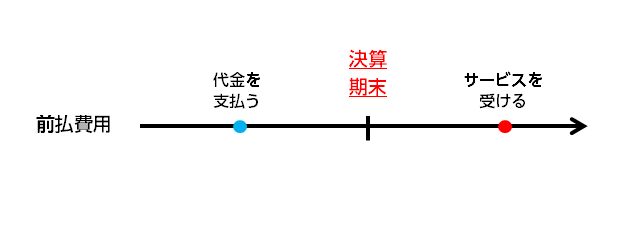

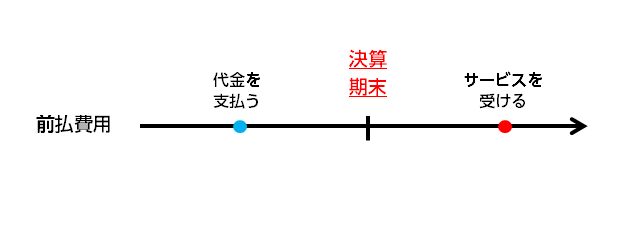

「短期前払費用」について説明するには、前提として、「前払費用」という言葉の意味を押さえておく必要があります。

2.1.「前払費用」はサービスを受けた時に損金に算入されるのが原則

「前払費用」は、これから受けるサービス(まだ受けていないサービス)の代金を前払いするものです。たとえば、事務所の賃料(前払いの場合)や、保険料等です。

上で説明した「未払費用」とは逆です。

「前払費用」は、原則として、サービスの代金を前払いした時に「資産」として益金に算入し、後でサービスの提供を受けた時に損金に算入することになっています。

2.2.「短期前払費用」ならば前払いの時に損金に算入できる

2年分落とせる?決算間際でも大型節税ができる短期前払費用の活用法

しかし、「短期前払費用」は、その例外を認めるものです。

どういうことかというと、契約書で「年払い」と指定して、決算までの間に次の年度までの分を一括して支払った場合です。

この場合、例外として、次の年度までの1年分の全額を一気に損金に算入できることがあります。これを「短期前払費用」と言います。

ただし、注意が必要な点が2点あります。

まず、毎年同じように継続して「年払い」で支払わなければなりません。年度によって「月払い」「年払い」を都合よく使い分けることはできません。

これまで「月払い」だった場合は、相手方との契約で「年払い」に変更する必要があります。

また、税理士への報酬等、サービス内容が月ごとに均質的でないものは、「短期前払費用」と扱われません。

2.3.法人保険は「課税の繰り延べ」にすぎない

「短期前払費用」にできるもののうち、保険料については注意が必要です。以下では1/2損金の「逓増定期保険」を例にとって簡単に説明します。詳しくは「逓増定期保険の経理処逓増定期保険とは?基本のしくみと2つの活用法」で分かりやすく説明していますので、ご覧ください。

逓増定期保険は、保険料の1/2は「前払保険料」として資産計上され、1/2は死亡保障のための「支払保険料」(費用)として損金に算入されることになっています。そして、後で解約返戻金の支払いを受けた時点で、「解約返戻金額-前払保険料総額」が一気に益金に算入されることになります。

つまり、保険料の支払いの時点では一時的に税金を安くできますが、後で解約返戻金を受け取った時に、いっぺんにその分の税金を払わなければならないことになるのです。これを「課税の繰り延べ」と言います。

そして、最終的に節税の効果を得るには、解約返戻金を受け取るのと同じ年度に、被保険者の退職金を支払ったりして損金に算入する必要があります。このような計画を立てておくことを「出口戦略」と言います。「逓増定期保険」のように、保険料の支払いが「課税の繰り延べ」にあたる場合には、解約返戻金の使い道つまり「出口戦略」をきちんと考えておくようにしてください。

3.不要な資産について損失を計上し損金に算入する

3.1.不要な固定資産を廃棄して「除却損」を計上する

固定資産の資産除却と棚卸資産の評価損で節税する方法を税理士がわかりやすく解説!

不要な固定資産を廃棄すれば、その帳簿価額を「除却損」として損金に計上することができます。パソコンのソフトなど、無形の固定資産についても、同じような処理が認められています。

なお、損金に計上できるだけでなく、その後は固定資産税を支払う必要がなくなるというメリットもあります。

3.2.売れ残った棚卸資産について「売却損」「廃棄損」「評価損」を計上する

売れ残っている棚卸資産は、期末までに「決算セール」「大売出し」等をして原価よりも安く売り払えば、原価との差額分を損失として計上できます。

ただ、中には誰にも見向きもされないような、今後売れる見込みが全くない(「陳腐化」「劣化」した)棚卸資産もあるかも知れません。そのような資産については、廃棄して「廃棄損」を計上することができます。

また、資産価値の評価を低く変更すれば、その分を「評価損」として損金に算入できる場合があります。ただし、「評価損」の計上は、資産価値の評価の変更が恣意的に行われることを防ぐために、要件がかなり厳しくなっていて、「売却損」「評価損」よりも認められにくいです。詳しくはこちらをご覧ください。

4.不良債権と化した売掛金を「貸倒損失」として損金に算入する

回収の見込みがなくなってしまった売掛金等の不良債権がある場合、その状態がある程度の期間継続したなどの一定の要件を充たせば、その額を「貸倒損失」として損金に算入できる可能性があります。

ただし、恣意的に計上されてしまうおそれがあるため、要件はかなり厳しくなっています。詳しくはこちらをご覧ください。

貸倒損失や貸倒引当金は損金算入できるの?という疑問に税理士がズバリお答えします!

5.「少額減価償却資産」の購入価格を損金に算入する

5.1.「減価償却資産」「減価償却費」についてのおさらい

建物、機械、船、自動車、工具、器具等といった「減価償却資産」の購入価格は、原則として、購入した年度に全額を計上することができず、何年かに分けて計上することになっています(「減価償却費」)。これは、その資産が何年かにわたって収益を出し続けていくのに対応して、逆に価値が減った分を費用として損金に算入するという考え方によるものです。詳しくはこちらをご覧ください。

5.2.「少額減価償却資産」の購入価格は全額その年度の損金に算入可

決算期末に駆け込み的に行うことができる、少額減価償却資産で一括償却して節税する方法

資本金(又は「出資金」)の額が1億円以下で、青色申告をしている会社の場合には、例外が認められています。

つまり、1個30万円未満の減価償却資産については「少額減価償却資産」と扱い、購入金額の全額を、年間合計300万円まで、その年の損金に算入することができます。たとえば、パソコンを一気に買い替えることを検討しているような場合には、この制度は便利です。

ただし、あくまで本当に会社に必要な減価償却資産に限ります。事業に必要でもないのにただ「節税」「決算対策」のためだけに「少額減価償却資産」を購入するのは、単なる無駄遣いです。

6.「従業員」全員に決算賞与を支給して損金に算入する

全従業員に「決算賞与」を支給するのも、決算期末間近にできる決算対策として有効です。

損金に算入するには、決算期末までに従業員全員に対し、一人ひとりに支給額を通知しておき、決算期末から1ヶ月以内(つまり次の年度の最初の1ヶ月以内)に支給すれば良いことになっています。

ただし、「役員への賞与」はこれが認められません。

どういうことかというと、「役員への賞与」の損金算入を認めると、駆け込み的に過大に計上されるおそれが大きいため、「事前確定届出給与」として、遅くともその年度の初めの4ヶ月目までに税務署に支給時期と金額を正確に届け出ておかなければなりません。

なので、決算期末間近になってから決めたのでは損金に算入できないのです。詳しくは「法人税の節税の全てが理解できる20のテクニック解説」をご覧ください。

まとめ

この記事では、決算対策の中でも、駆け込み的に損金を計上できる6つの方法について、注意点も含めて説明してきました。

「駆け込み」という表現を使いましたが、何ができるかという知識を事前に持っておくのと、何も知らないまま決算期を迎えるのとでは、大きな違いです。

今のうちにこの記事を一通り読んで理解しておいて、決算期末が近くなった時に思い出して、また読んでいただき、お役に立てていただけたらと思います。