次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

最近は遺言セットが売れているという話を聞きます。お子さんが生まれて初めて、自分に万一があった時のことを考えるようになったという方も多いようです。

もしあなたが一家の家計を支えているとすれば、「一家の大黒柱となっている自分に万が一のことがあったら子どもや妻はどうなるのだろうか?人並みの生活が送れるのだろうか?」という不安を覚えているのかもしれません。

また、10年以上前にたまたま知り合いの紹介で生命保険に入ったものの、深く考えていなかったため、今入っている保険で家族に必要となる金額が保障されているのか?を知りたいという方もいると思います。

そこで今回は、いざというときに残された家族に必要なお金はどんな種類のものがあるのか?また、家族に必要なお金を残すために今よりも安い保険料で安心を手に入れるための5つのポイントをお伝えします。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

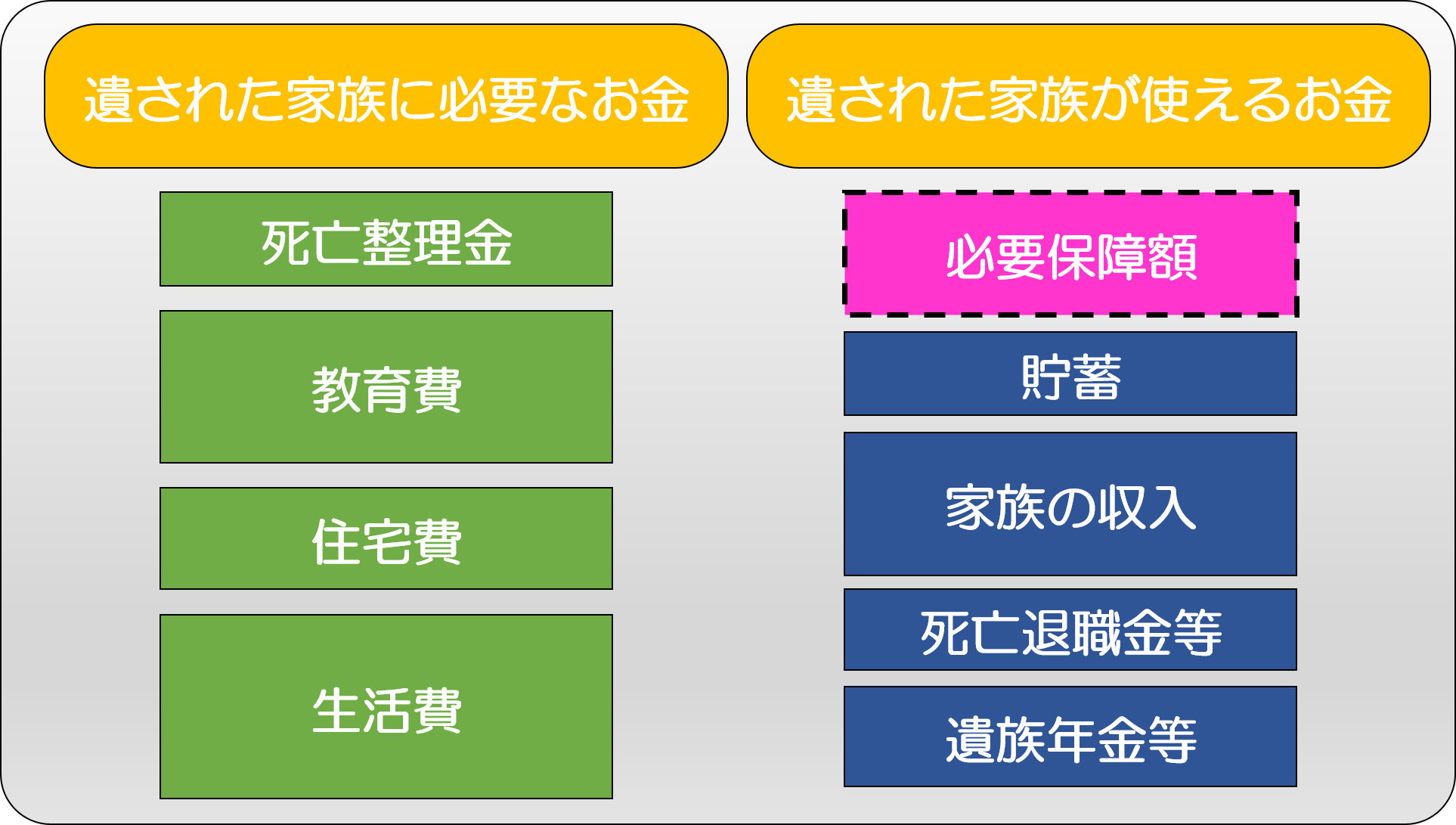

まず最初に、自分に万一のことがあった時に残された家族に必要なお金はどんなものがあるかを考えてみましょう。

大きく分けると、残された家族に必要となるお金は、死亡整理金、教育費、住居費、生活費です。また、残された家族に入ってくる(ある)お金には、貯蓄、家族の収入、死亡退職金等、遺族年金等があります。

必要となるお金と、残された家族に入ってくるお金の差が、必要保障額ということになります。

この金額は、家族構成や貯蓄額、持ち家か賃貸なのかなど、人によって大きく異なりますので、それぞれ自分自身の必要額をシミュレーションしてみる必要があります。

死亡保障額を決めるにあたって、万一のことがあった場合に、家族にどれくらいのお金が必要かを知る必要があります。これらの金額の目安を見てみるとよいと思います。

死亡時には、葬儀やお墓代が必要です。

葬儀代はやり方によって全く異なりますが、一般的なケースとして、葬儀やお墓にかかる費用をあわせると約460万円になるというデータがあります。

財団法人 鎌倉新書「第4回お葬式に関する全国調査(2020年)」によると、通夜、葬儀一式、寺院の費用などで平均約184万円だったとのことです。

また、お墓にかかる費用は地域格差がありますが、墓地、墓石合わせて平均276.6万円となっています。(出典:全国優良石材店の会「お墓購入者アンケート調査」(2020年))。

死亡時には基本的には葬儀を行うことになると思いますので、死亡整理金については考えておく必要がありますね。

学費は将来必ず必要になるものです。文部科学省が発表している「平成30年(2018年)度子供の学習費調査の結果について」等によると、幼稚園から大学までの一人当たりの教育費は・・・

となっています。子どもが何人いるかで変わりますが、教育費は考えておく必要がありますね。教育費の詳細については、「学費はいくら掛かる?必ず知っておきたい幼稚園から大学までの金額」で解説していますのでこちらも参考にしてみて下さい。

生活資金として大きなもののひとつは住居費ですが、賃貸の方と持ち家の方で、死亡保障の考え方が大きく異なります。

賃貸の場合、世帯主が万が一の後も賃料を支払い続けることを考慮して保障額を検討す る必要があります。一方、持ち家の場合は、住宅ローンを組むときにローン金額分の生命保険(団体信用生命保険)への加入を求められたと思います。世帯主 (ローンを借り入れた方)に万が一のことがあった場合、この団体信用生命保険により、ローンを一括返済できるのです。

したがって、世帯主死亡後の住居費を備える必要がなくなるので、その分の保障額を減らすとより合理的になるでしょう。

生命保険文化センターの「平成30年(2018年)度生命保険に関する全国実態調査」によると、世帯主に万一のことがあった場合の経済的備えとして、年間必要額は約327万円、必要年数約16.7年間、総額5,558万円という統計数値が出ています。

もちろん、家族構成やそれぞれの年齢、生活環境により必要額は異なると思いますが、目安として考えるとよいと思います。

ここまでの情報を前提として、必要資金についてざっくりまとめると、以下のような金額が必要な計算になります。

この金額を念頭に置いて必要保障額を検討することをおすすめします。

死亡した場合、生命保険以外にも保障が受けれるケースがあります。

例えば、家族の大黒柱であるご主人に万が一のことが起こったとき、遺族に支払われる公的年金制度のひとつに「遺族年金制度」があります。遺族年金の受取り例の詳細は「遺族年金はいくらもらえる?押さえておくべき年金額と改正のポイント」の中で解説していますのでそちらも参考にしてみて下さい。

また、住宅ローンには団体信用生命保険が付加されているので住宅ローンの支払いが免除されますし、さらに、会社によっては福利厚生で社員が死亡したときは残された遺族に給付金が支払われることがあります。こういった制度を確認しておきましょう。

残された家族に必要なお金の額や、生命保険以外にも保障が受けれる金額などを差し引いて、生命保険の必要保障額を算出します。

このとき、保険料を抑えるコツは、「右肩下がりの三角」です。というのも必要保障額は、一年一年、時間の経過とともに減少していく傾向があるからです。

子どもの学費や生活費を考えると、子どもが小学校、中学校、高校と大きくなっていき、一人ずつ独立していけば、その分だけ必要な保障額は減っていく傾向にあります。その時々の必要保障額は、それぞれの家族のライフスタイルと関係していて、減少していく傾向があります。

このことを知っていると、保険料を大幅に削減し、かつ必要な保障額を用意しやすくなるため、大きな安心を手に入れられる近道となります。

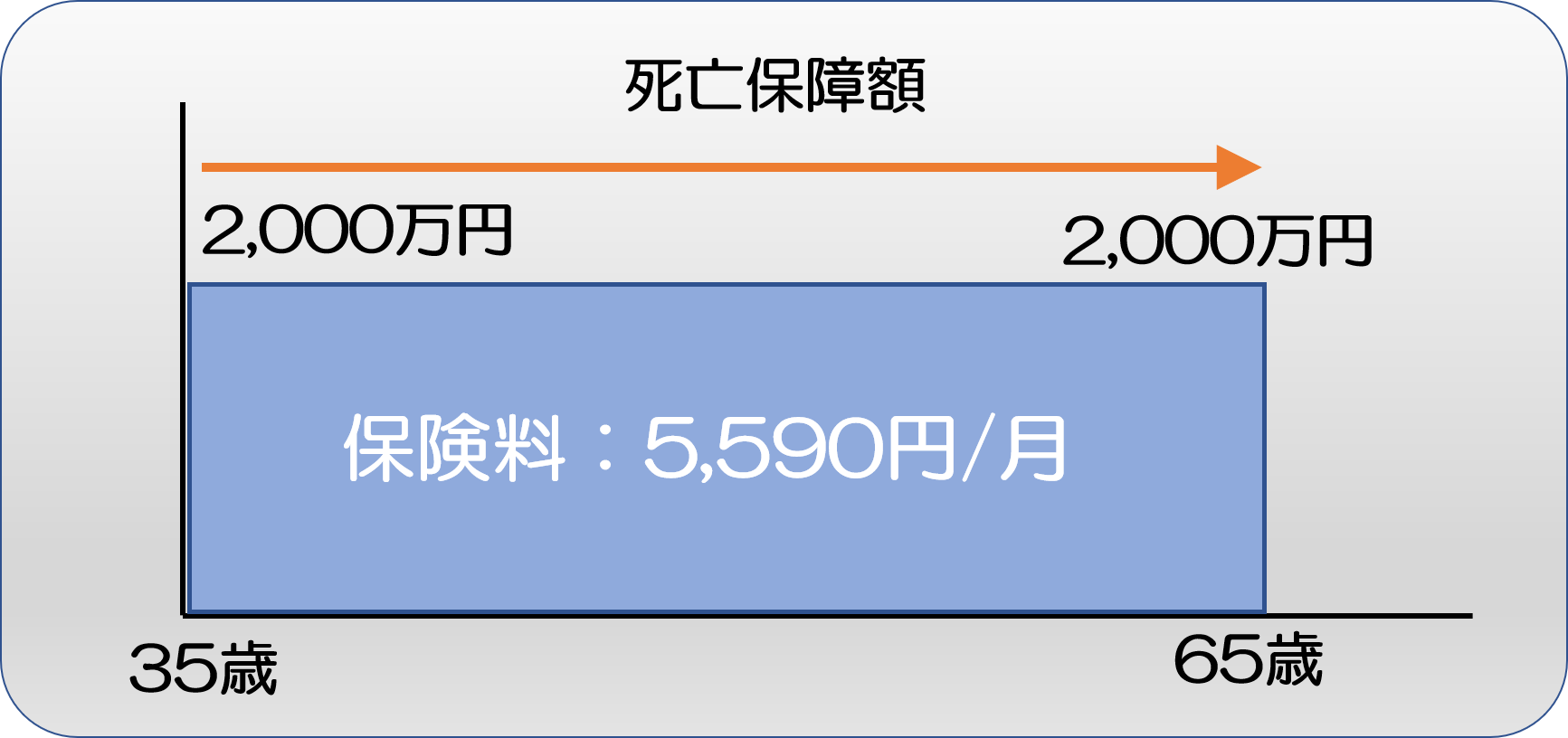

例えば、35歳の男性が、65歳までどのタイミングで亡くなった場合、死亡保障が2000万円おりる、以下のような保障タイプの保険(定期保険)に加入すると、月額保険料は5,000円台後半です。

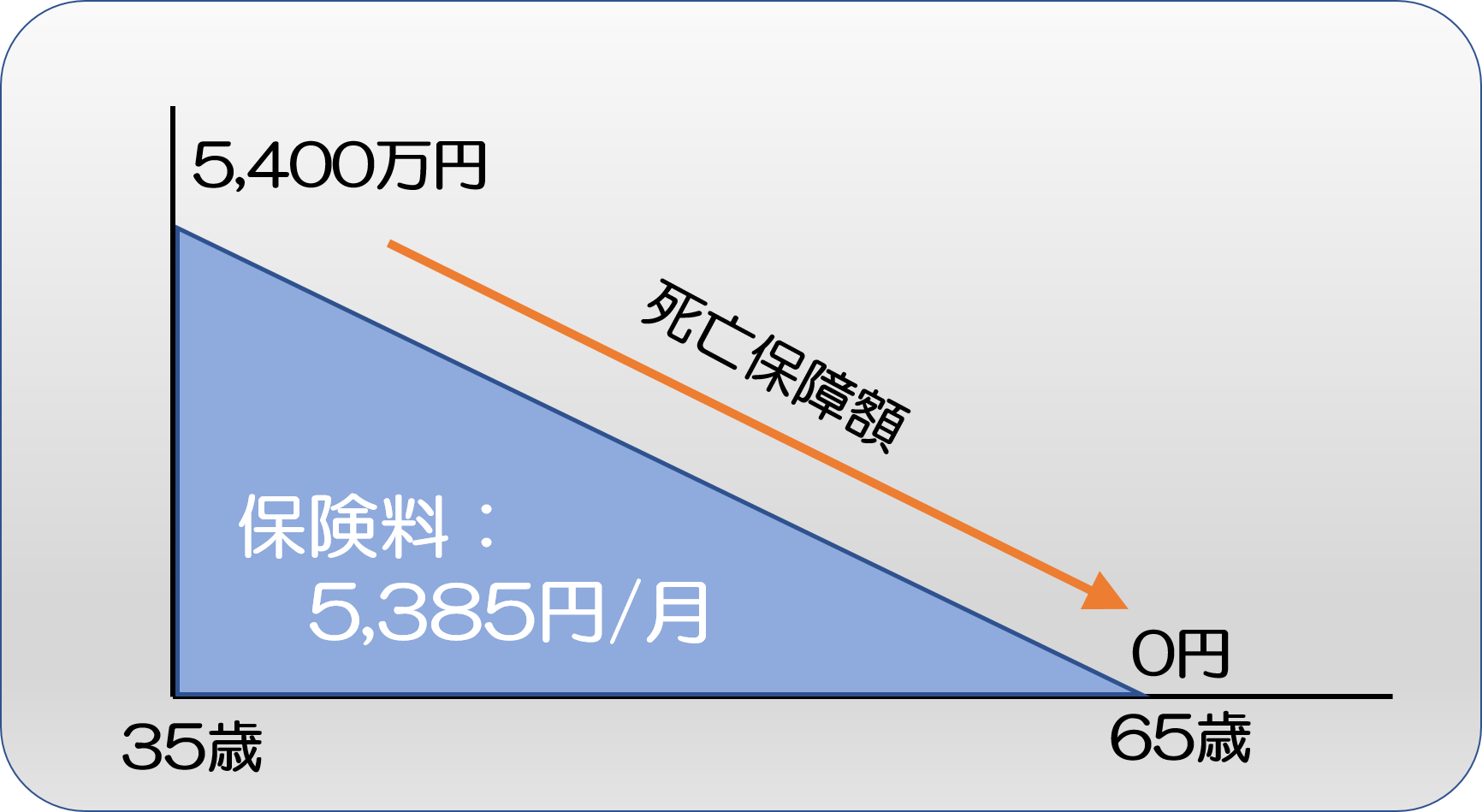

これに対し、だいたい同じくらいの保険料で、35歳の男性が保険に加入し、65歳になるまでに、どのタイミングで亡くなったとしても毎月15万円の死亡保障が年金のようにおりる生命保険があります。

収入保障保険と言います。

万が一加入してすぐに死亡したとすると、15万円×30年×12カ月=5,400万円となり、最大で5,400万円の死亡保障金がおりる計算になります。

このように、必要な保障を抑えた、無駄のない保険に加入することで、保険料を抑えることができます。かつ、当初保障額が2,000万円と5,400万円では大きな差があることに気づかれると思います。

どちらのタイプの保険が好ましいかは人それぞれ異なるとは思いますが、もし右肩下がりの三角形の保険を知らなかったという方がいれば、再検討の余地があるはずです。

必要保障額は生涯一定ではありませんので、一定額の保険金を得られる保険に入るのは効率が良くありません。

最適な保険金はどのくらいなのかをそれぞれの年代別にシミュレーションして、無駄のない保険を選択することが、保険料を抑えるためには重要です。

いざというときに残された家族に必要なお金は、家族構成や貯蓄額、持ち家か賃貸なのかなど、人によって大きく異なりますので、必要額をしっかりとシミュレーションしておくことは大切です。

そのシミュレーションを行ったうえで、公的制度、団信、会社の福利厚生で受けられる保障を差し引いて、加入する生命保険に必要な死亡保障額を算出します。

また、この時検討しておく必要があるのは、残された家族が必要な保障額は一年一年、時間の経過とともに減少していく傾向があるということです。

このことを踏まえたうえで死亡保障額が右肩下がりの三角形になる生命保険を選ぶと、保険料を抑え、十分な保障を確保できます。これらのことをできるだけ早くしっかりと考えておくと、その後の人生、万が一のことが起きたときの不安を少しでも軽減できると思います。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

結婚・出産などをきっかけで生命保険を検討するも多いと思いますが、実際どれくらいの生命保険に加入をしたらいいのかわからないのではないでしょうか? よく高額な生命保険を営業に勧められるというお話を聞きますが、無駄のない生命保険設計をする上での大切なポイン

生命保険文化センターがまとめた「平成30年(2018年)度 生命保険に関する全国実態調査」(P6)によれば、生命保険(個人年金保険含む)の世帯加入率は88.7%に及んでいます。 全世帯の9割は生命保険へ加入していることになります。 他方で、生命

生命保険とは被保険者が死亡した際に遺された家族がお金を受け取れる保険、医療保険とは怪我や病気で入院した際に、入院日額○円・手術1回○円といったかたちでお金を受け取れる保険です。 それぞれの保険には保険料が掛け捨てとなる掛け捨て型と、お金の貯蓄にもなる

生命保険の受取人を誰にするかは、簡単な問題ではありません。 誰でも受取人にできるわけではありませんし、状況に応じ、誰を指定すべきかが異なります。 また、契約方法によって、受け取った死亡保険金にかかる税金の種類や金額が違います。 この記事で

私が保険の相談を受けるときによく聞かれるのが、「みなさん保険料はどれくらい払っているのですか?」ということです。 家族構成や考え方によって保険料はぜんぜん違いますが、これから保険に検討する人はどれくらいの保険に入ったらいいのかぜんぜんわからないのでは

保険会社が保険料を決めるときに重要なのが「予定利率」です。 簡単に言えば、予定利率とは、保険会社が契約者に約束する運用利回りのことです。予定利率が高い保険は条件のいい「お得な保険」です。 この記事では、昔の保険を見直す時に知っておかなければいけ

掛け捨ての生命保険はどんなときにおすすめ?積み立て型との違いとは?

掛け捨て型の生命保険は、積み立て型と比べて損というイメージをもつ方が多いようです。 けれど、掛け捨て型・積み立て型にはそれぞれの特徴があり、一概に積み立て型がよいとは言えません。 ここでは、掛け捨て型・積み立て型それぞれの特徴を比較し、どんなと

死亡保険で適正な保障を備え、損をしないための必要額の計算方法

死亡保険に加入するときに1番重要なのが必要額の計算です。それは自分にどれくらい保険が必要なのか知らないと高額な必要のない死亡保険に入ってしまうからです。 そして私がこれまで保険相談を受けてきた中でも入りすぎて損をしている人が非常に多いです。その1番の

生命保険への加入を考える時に、加入率はどのくらいか、保険金・保険料はいくらぐらいなのか、ということが気になると思います。 ただし、そういった値はあくまで参考であり、多くの人が、自分に合った正しい生命保険に加入しているとは必ずしも言えません。 そ

生命保険は、自分の身に万一のことがあったり、病気やけがをしたりした時に、自分や家族の暮らしを守ってくれる大切なものです。 しかし、それは分かっていても、「どんな保険に入ればいいのか」「今入っている保険が自分に合っているのか」というのはなかなか難しいと