※(2020年10月17日追記)この記事における法人保険の保険料の税務上の扱い、契約例に関する記載内容は、旧ルールを前提としております。最新のルールについては「法人保険の損金算入ルールを分かりやすく解説します」をご覧ください。また、新ルールを踏まえた法人保険の最新の活用法については「法人保険とは?会社の様々な問題解決に有益な最新6つの活用法」をご覧ください。

会社経営者の方で、終身保険に法人契約で加入されている方は、貯蓄の機能にメリットを感じていらっしゃることと思います。しかし、終身保険の経理処理や税務については、意外な盲点になっていて、税理士等の専門家でも間違って理解していることがあります。

実は、終身保険の法人契約は、経理処理や税務上の扱いをみると、メリットが乏しいと言わざるをえず、おすすめできません。むしろ他の保険商品の方がメリットが大きいのです。

この記事では、終身保険の法人契約のリスク・デメリットについて、経理処理・税務上の扱いから検証します。そしてそのうえで、よりリスクが少なく効果も高い他の選択肢について説明します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに

終身保険に限らず、法人が生命保険を活用する場合、メリットがあるかどうかは、以下の2つの段階に分けて考える必要があります。

- 加入して保険料を支払う段階

- 解約して解約返戻金を受け取る段階

そして、終身保険は、これら2つの段階のどちらを見ても、法人にとってリスク・デメリットが目立ち、おすすめできないのです。

その原因は、終身保険の経理処理のルールと税務上の扱いにあります。そこでまず、終身保険の経理処理のルールについてお伝えします。

これから、それぞれの経理処理と、そこからくる税務上のデメリットを見ていきましょう。

1.保険料を支払う段階の経理処理と税務上のデメリット

終身保険に加入して保険料を支払う段階のデメリットは以下のとおりです。

- 保険料が一切損金にならず税負担軽減の効果が全くない

どういうことかというと、終身保険の保険料を支払うと下図のような経理処理が行われます。

【例】保険料200万円/年の場合

■借方|資産(保険料積立金)が増える

終身保険の保険料を支払うと、「保険料積立金」という資産が増えたものと扱われます。これは、終身保険が必ずいつかは会社にお金が入るしくみになっているからです。

というのも、最後まで加入し続けるにしても、途中で解約するにしても、必ず会社がお金を受け取れることになっているのです。

つまり、加入中に経営者の方に万一のことがあれば会社は「死亡保険金」を受け取れます。また、中途解約したら「解約返戻金」が受け取れます。

そのため、保険料を支払った分だけ会社の資産が増えたと扱われるのです。

■貸方|資産(現金・預金)が減る

一方で、保険料を支払うと、その額の会社の現金・預金という資産が減ったことになります。

このように、終身保険に加入して保険料を支払う段階では、現金・預金という資産が保険料積立金という資産に組み変わるだけです。

■保険料を支払った場合の税務上の扱い|税負担は全く軽くならない

このように、終身保険に法人加入して保険料を支払った場合、現金・預金という「資産」が保険積立金という「資産」に置き換わるだけです。資産は全く減らず、会社の費用にもなりません。

したがって、税務上の扱いとしては、損金が一切発生せず、法人税の負担を軽くする効果が全くありません。

これに対し、他の「長期平準定期保険」「逓増定期保険」「全額損金定期保険」等であれば、保険料の一部または全部が損金に算入されるので、税負担を軽くする効果があります。したがって、法人加入するならば、これらの保険の方が終身保険よりもおすすめです。

では、解約して解約返戻金を受け取る段階はどうでしょうか?次に説明します。

2.解約返戻金を受け取る段階の経理処理と税務上のデメリット

終身保険を解約して解約返戻金を受け取る段階については、2パターンに分かれます。

- 解約返戻金の額が払い込んだ保険料総額よりも多い場合

- 解約返戻金の額が払い込んだ保険料総額より少ない場合(元本割れ)

前者は、保険料の払込が無事完了して解約返戻金の返戻率が100%を超えたタイミングで解約した場合です。これに対し後者は、赤字や資金繰り悪化等のため返戻率が100%を切るタイミングで中途解約するハメになった場合です。

そして、いずれの場合も、メリットは見当たらず、以下のようにリスクだけが目立ちます。

1. 解約返戻金の額が払い込んだ保険料総額よりも多い場合

→解約返戻金を支出して損金に算入すると赤字のリスクが大きくなる

2. 解約返戻金の額が払い込んだ保険料総額より少ない場合(元本割れ)

→解約返戻金を受け取ることで損金が計上され、かえって赤字のリスクを招く

どういうことなのか、それぞれの場合について見ていきましょう。

2.1.解約返戻金の額が払い込んだ保険料総額よりも多い場合の経理処理と税務上のデメリット

終身保険の場合、解約返戻金の額が保険料総額より多いタイミング、つまり返戻率が100%を超えるタイミングで解約して解約返戻金を受け取ると、以下のような経理処理が行われます。

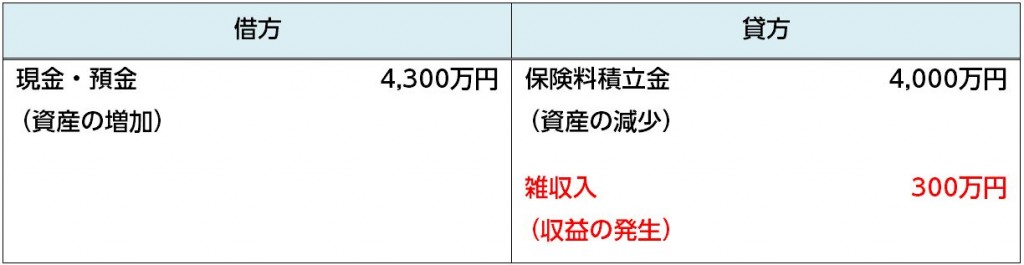

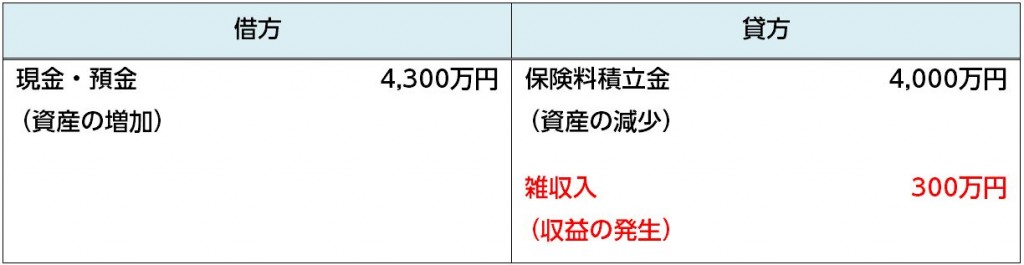

【例】保険料総額4,000万円、解約返戻金額4,300万円

■借方|資産(現金・預金)が増える

解約返戻金はキャッシュなので、4,300万円の「現金・預金」という資産が増えます。

■貸方|資産(保険料積立金)がなくなり、収益(雑収入)が少し生まれる

逆に、それまで保険料を支払うことで「保険料積立金」として積み立てていた4,000万円という資産がなくなります。

そして、解約返戻金を受け取ったことによってプラスになった300万円は「雑収入」という収益になります。

このように、解約返戻金を受け取ると、保険料総額より増えた分の金額だけが収益と扱われます。

■解約返戻金が保険料総額より多い場合の税務上の扱い|解約返戻金を支出したら赤字のリスクを招く

以上のとおり、解約返戻金額が保険料総額よりもプラスだった場合、そのプラスの金額が収益となるので、税務上はそのプラス分が益金に算入されるだけです。

これが税務上の大きなリスクなのです。

どういうことかというと、たとえば、会社が多額の解約返戻金を受け取り、経営者・役員の方の退職金に充てる場合を考えてみましょう。

退職金支給により多額の損金が計上されますので、それをカバーできるくらいの益金がないと、場合によっては赤字を出してしまうリスクがあります。ところが、終身保険の場合、解約返戻金を受け取った時に益金に算入される額が少ないため、その年度の営業利益の状況によっては赤字のリスクを招いてしまいます。

これが他の「長期平準定期保険」「逓増定期保険」「全額損金定期保険」等であれば、解約返戻金を受け取るとまとまった額が益金に計上されます。そのため、経営者・役員の方の退職金等に充てて多額の損金が発生しても、赤字のリスクをある程度益金でカバーできるのです。

したがって、法人加入するのであれば、終身保険ではなく、他の保険商品を選ぶべきです。

2.2.解約返戻金の額が払い込んだ保険料総額より少ない場合の経理処理と税務上のデメリット

次に、終身保険を、解約返戻金の額が保険料総額より少ないタイミング(返戻率が100%を切っているタイミング)で解約する場合を見てみましょう。

解約返戻金を受け取ると、以下のような経理処理が行われます。

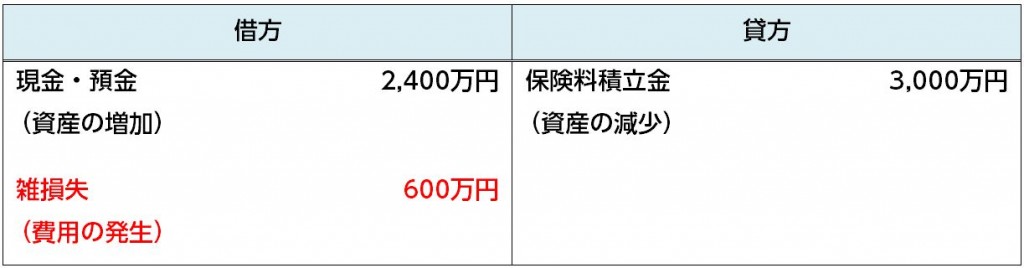

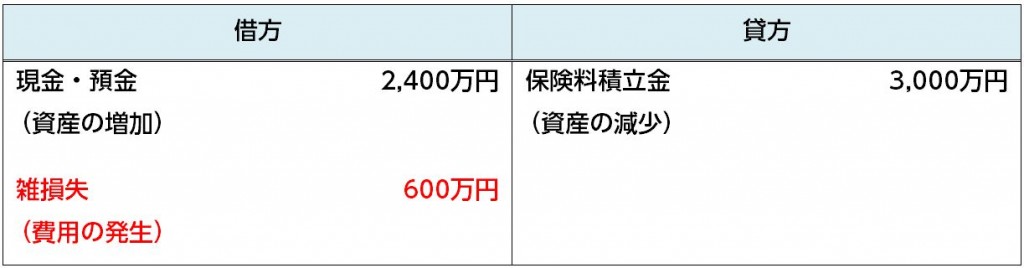

【例】保険料総額3,000万円、解約返戻金額2,400万円

■借方|資産「現金・預金」が増え、目減りした分が費用「雑損失」になる

解約返戻金を受け取ると、キャッシュなので、2,400万円の「現金・預金」という資産が増えます。

しかし、そこまで支払った保険料総額は3,000万円なので、600万円目減りして元本割れをしています。したがって、目減りした分の600万円は「雑損失」として費用になります。

■貸方|資産「保険料積立金」が減る

逆に、それまで保険料を支払って積み立ててきた資産(保険料積立金)3,000万円がなくなります。

■解約返戻金が保険料総額よりも少ない場合の税務上の扱い|解約返戻金を受け取るとかえって赤字のリスクを招いてしまう

上述のとおり、解約返戻金が保険料総額より少ないと、目減りした分が会社の費用となります。そして、費用は損金に算入されます。つまり、一切益金を計上することができません。これは、会社にとって大きなデメリットです。

どういうことかというと、解約返戻金の返戻率の低い段階で保険を解約しなければならない状態では、ほとんどの場合、会社にキャッシュがなかったりマイナスになっていたりするものと思われます。

ところが、そんな経営状態にもかかわらず、会社が当座のキャッシュを得るために解約返戻金を受け取ったら、会計上プラスになるどころか、赤字のリスクを増やしてしまうのです。これは会社にとって不利益です。

これが他の「長期平準定期保険」「逓増定期保険」「全額損金定期保険」等であれば、解約返戻金受取時には、保険料総額のうち資産計上されていない分が益金に算入されるので、帳簿上プラスにはたらき、赤字のリスクをカバーできる可能性があります。したがって、解約返戻金を受け取る段階をみても、これらの保険の方がおすすめです。

したがって、法人加入するのであれば、終身保険ではなく、他の保険を選ぶべきです。

まとめ|法人加入するなら終身保険よりも他の保険

終身保険の法人加入には、経理処理・税務の面からみて以下のデメリットがあり、使い勝手が悪いのです。

- 保険料を支払う段階で一切損金が発生せず、税負担を軽くできない

- 解約返戻金を受け取って支出すると赤字のリスクが増える

他方、他の保険商品、つまり「長期平準定期保険」「逓増定期保険」「全額損金定期保険」等であれば、

- 保険料を支払う段階で損金が発生し、税負担が軽くなる

- 解約返戻金を受け取ると益金が発生し、赤字のリスクをカバーできる

というように、メリットが大きくなります。

したがって、もし法人のキャッシュを守り、増やすことを考えるのであれば、終身保険はリスク・デメリットが大きく、おすすめできません。他の法人保険を検討することをおすすめします。