次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

老後資金として定年退職時に受け取ることができる退職金。

まとまった金額である分、ただ銀行に預けておくだけではもったいないと考える方も多いでしょう。

資産運用は若いうちからと言われますが、元手が十分にある場合はその限りではなく、退職金を受け取るような年齢からでも十分に始めることが可能です。

今回はそんな退職金を元手にした資産運用の中で、おすすめなものを紹介します。

興味のある方は、ぜひご覧ください。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

定年時に受け取ることができる退職金には、以下の2つの特徴があります。

まず、退職金はまとまった金額であるため、まとまった額の元手が必要な資産運用も候補に入れることができます。

ただし、退職金は受取時の年齢が60歳以降であるため、平均余命が短い分、あまりに長期間の積立型の資産運用は向いていません。

とはいえ、株式のデイトレードやFXなどの短期すぎる資産運用はリスクも大きく、それを避けるためにはある程度の時間を見る必要があります。

上記2つの特徴から、退職金の資産運用として適しているのは、「まとまった元手で、5~10年の比較的短期で収益が望めるもの」、または「死亡保障などの特典があるもの」でしょう。

それを踏まえた上で、おすすめなものを紹介します。

株の売買や配当金の受取などで、利益を出していく資産運用法です。

配当金による不労所得と、売買による利益で資産を増やすことが出来ます。

退職金を使った資産運用では、まとまったお金で数年〜十数年程度運用することになるので、配当金による不労所得を受け取る運用がおすすめです。

配当金は東証一部の場合、保有株式の価格の2%程度になります。

多いところでは3%というところもあるので、探してみるとよいでしょう。

また、配当金とは別に、優待として様々な特典を得ることができます。

たとえば、食品会社なら食事券、航空会社なら割引券など、魅力的なものが多いです。

配当金目当てで安定している起業に投資する場合リスクは少ないこと、株主優待があることから退職金での資産運用としておすすめできます。

米ドル建て終身保険は、一般的な円建ての終身保険と違い、米ドルで運用する終身保険です。

円建ての保険よりも利率が高く、さらに保険料も割安なため人気があります。

ただし、為替のリスク等があるので、それを踏まえて加入する必要があります。後ほどお伝えします。

米ドル建て終身保険の中でも、米ドル建て一時払い終身保険は少々特殊で、従来の終身保険のように死亡保険金と解約返戻金が増えていくものと、最初に一時払いで支払った金額に応じて、定期支払金として定期的にお金を受け取れるものがあります。

いずれにしても、支払い時と解約時の2点にのみ為替レートが関係してくるため、解約時の為替には気をつけましょう。

従来の終身保険のように、死亡保険金と解約返戻金が年々増えていくものです。

数年で解約返戻率が100%を超えるため、老後に退職金で運用するのにも向いている終身保険といえるでしょう。

上記で述べたように為替リスクがありますが、一時払いであれば好きなタイミングで解約しやすいため、他の米ドル建て保険よりリスクは低いです。

今回はA生命の米ドル建て一時払い終身保険を例に、運用例を見ていきましょう。

上記条件の場合、70歳時点(10年後)の死亡保険金額、解約返戻金額は以下のようになります。

返戻率を見ると、10年単位の運用でも、ある程度資産を増やせていることが分かります。

終身保険のシステムとしては特殊で、従来型の終身保険で解約返戻金が増えた分を、定期的に受け取るというイメージです。

為替相場の変動のことを計算に入れなければ、死亡保険金には変動がないため、死亡保障という特典がついた資産運用と考えることもできます(為替相場の影響については後ほど説明します)。

B生命のプランをご覧ください。

この条件の場合、定期的に受け取れる金額と死亡保険金額は以下のようになります。

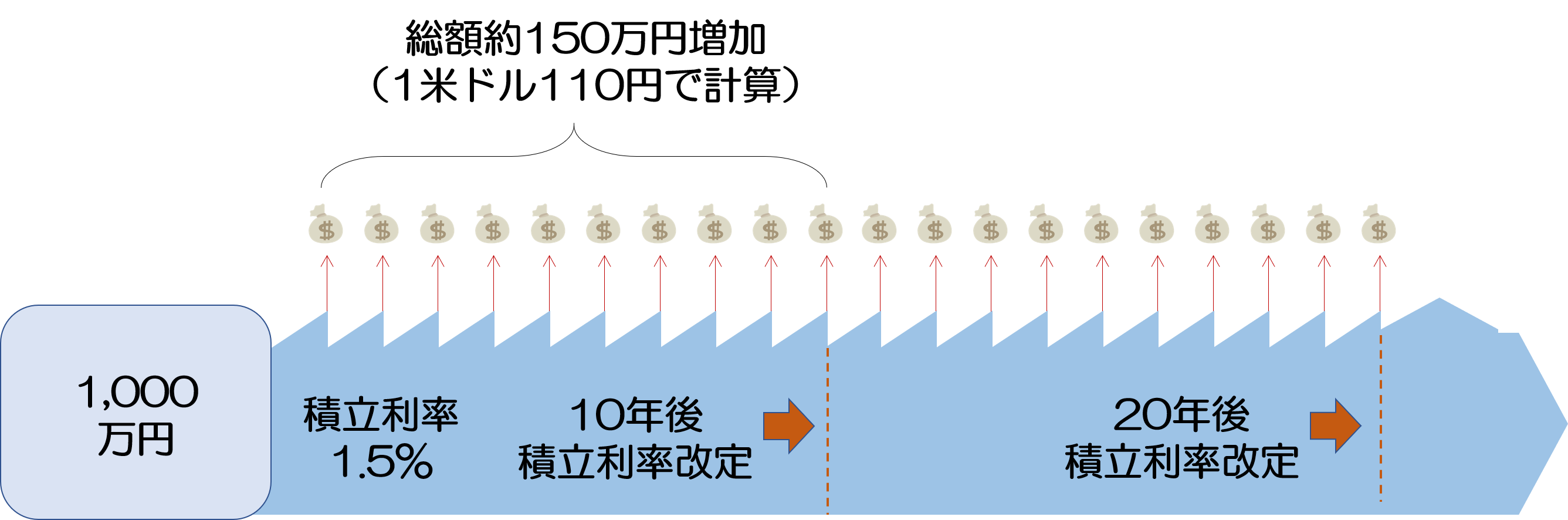

1$=110円で換算すると、約1,000万円の保険料を一時払いで支払うことで、毎年約15万円を受け取ることが可能です。

定期支払金の額は10年ごとに更新され、10年たつとその年の積立利率で再計算されます。

また、10年ごとに返戻率が100%になるので、為替相場の変動のことを計算に入れなければ、元本が保証されていると考えることができます(為替相場の影響については後ほどお伝えします)。

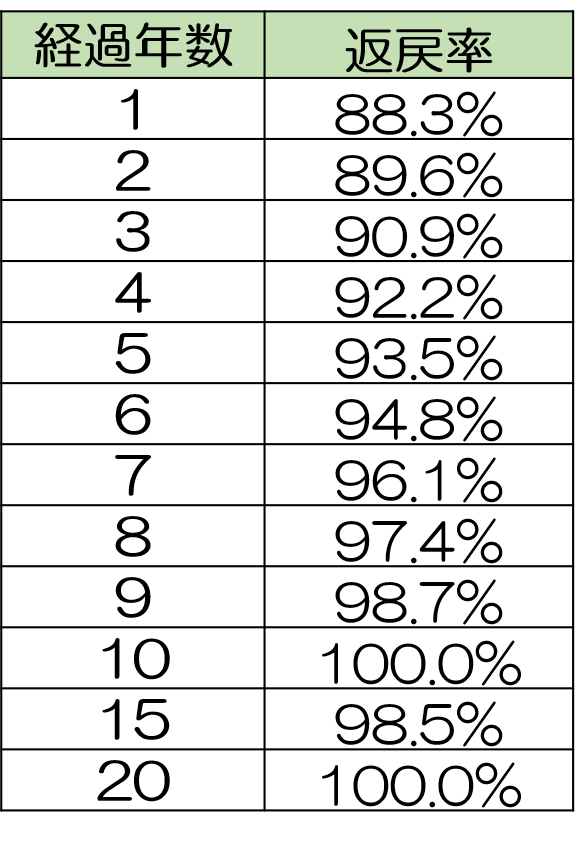

定期で支払いを受ける分、下記のように解約返戻金の返戻率が100%を超えることはないのも特徴です。

基本的に解約するタイミングは、定期支払金が更新される10年毎になるということです。

ただし、この保険にもリスクがあります。

まず、10年未満で早期解約してしまうと、解約返戻金の返戻率が低いだけでなく、それとは別に、ペナルティとしてお金を差し引かれることがあります。

また、解約するタイミングで、為替レートが加入時より円高ドル安になっていた場合、戻ってくる元本は少なくなってしまいます(詳しくは「為替リスクとは?運用方法で異なるリスクの中身と対処法」をご覧ください)。

これらのリスクを避けるためには、少なくとも10年間、解約せずに済む額で加入することをおすすめします。

なぜなら、長く加入すればするほど、得られる利益が大きくなり、円高ドル安による元本の目減り分をカバーできるからです。

なお、この為替リスク(円高ドル安のリスク)を考慮しても、資産の一部をドルに振り分けておくことは、円安のリスク、つまり円の価値が下落して資産が実質的に目減りしてしまうリスクを避けることにつながります。

今回紹介した以外にも、退職金を使って運用できるものはありますが、いずれもある程度時間をかけて運用しないと、リスクがあります。

その中で、上記の2つの資産運用は、比較的短い期間で利益が上がる可能性が高く、また、特典のようなものも受け取れるなど、退職金の運用としておすすめです。

老後の生活を豊かにするため、資産の運用方法は上手に選びましょう。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

昨今ではコツコツ積立ができる資産運用方法が増えてきています。 積立ができる資産運用は、少額で始められることや、積立中に得た利益も運用資金に回すことで、効率的な運用が可能です。 老後の資金や、将来の出費に備え、積立ができる資産運用に関心がある人も

為替相場や株式市場の変動が激しい昨今、将来の経済状況に不安を感じ、より安定的な資産形成方法を模索している経営者の方も多いのではないでしょうか。特に中小企業の経営者にとって、会社の財務体力を強化し、万が一の事態に備えることは喫緊の課題です。その有効な手段の一

【2025年最新版】FXの税金対策ガイド|国内・海外FXの税率差と経費計上の新常識

個人の資産運用として、FX(外国為替証拠金取引)は非常にポピュラーな選択肢となりました。しかし、その利益にかかる税金の仕組みは、株式投資などとは異なり、特に利用するFX会社が国内か海外かによって、全く異なるルールが適用されることをご存知でしょうか。

経営者のための不動産投資術|節税と資産形成を両立する物件選びと戦略

事業で大きな利益が出た際、その資金をどのように活用するかは、経営者にとって重要な経営判断です。「節税も兼ねて、何か新しい事業に挑戦してみたい」と考える方も少なくないでしょう。しかし、例えば飲食店経営など、本業とは異なる分野のサイドビジネスに安易に手を出し、

中小企業の退職金制度、「中退共」は本当に最適か?企業型DC・はぐくみ基金との徹底比較

従業員の福利厚生を充実させ、人材の確保・定着を図る上で、「退職金制度」の導入は、多くの経営者が検討する重要なテーマです。特に中小企業においては、国が運営に関与する「中退共(中小企業退職金共済)」が、手軽に始められる制度として、商工会議所などから推奨されるこ

ひと昔前は、銀行預金の金利も高く、預金しているだけでお金を増やすことができた日本。 現在ではマイナス金利政策が打ち出され、そうもいかなくなってしまいました。 さらには、年金制度の崩壊がささやかれるようになり、老後資金への不安から資産運用に関心が

銀行預金には金利という制度があります。 普通・当座預金にしろ定期預金にしろ、預金をしていると、銀行が設定した金利に合わせてお金が増えていく制度です。 バブル期には定期預金の金利が年6%もあり、銀行に預金しているだけでどんどんお金が増えていくとい

定年退職時に受け取る事ができる退職金が、人生で初めて受け取る「大金」であるという人は多いでしょう。 その為、どのように使えばいいか分からず、散財してしまったり、口座に眠らせたままにしてしまったりという方が見受けられます。 退職金は老後の生活を支

かつて「一億総中流」と呼ばれた日本社会ですが、昨今、経済格差が広がっていると言われています。 サラリーマンとして働く人の中には、現状の給与では満足できず、資産運用によって更なる収入を求めている人も多いのではないでしょうか。 また、若いうちから老

人生を積み重ね、堅実に貯めてきた貯蓄を、そのまま遊ばせておくのはもったいないと感じたことはありませんか? マイナス金利政策が打ち出された日本では、ネットバンクなどの例外を除く銀行の普通預金の金利が0.01%と、ほとんど資産運用としての意味を成さなくな