次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

資産運用する際に、最も安心なのは元本保証がある方法を選ぶことです。

株式やFXのような貯蓄性が高い方法と比べるとローリターンにはなりますが、少ないリスクで安全に資産運用することができます。

ただし、元本保証がある資産運用の場合も、アクシデント等により元本割れする可能性もないわけではありません。

この記事では、元本保証のある資産運用の方法と、それぞれどんな場合に元本割れを引き起こす可能性があるかをあわせて紹介しています。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

定期預金とは、銀行預金の一種です。

一定期間の預け入れを約束する見返りとして、普通預金より金利が高く設定されています。

定期預金は基本的に元本が保証されており、仮に決められた預け入れ期間が満期を迎える前に解約したとしても、元本割れを起こすことはありません(商品によってそもそも中途解約できない場合もあります)。

また、満期の前に解約した場合には、預け入れ期間に応じた「中途解約金利」が適用されます。

一方で、低金利政策が長引く国内では、残念ながら定期預金の金利はお世辞にも高いとは言えません。

銀行などによっても異なりますが、0.002%~0.2%程度(「価格.com – 定期預金比較」参照)です。

定期預金はリスクの低い金融商品で、通常元本割れすることはありません。

強いて元本割れを起こすケースがあるとすれば、預入先の銀行が破綻してしまった場合です。

ただし、その場合も2005年4月より開始された預金保険制度により、定期預金や普通預金は1金融機関1預金者あたり元本1,000万円までは保護されます。

預け入れている額が1,000万円以下であれば結果的に元本割れすることはありませんが、それを超えた分が必ずしも保証されるとは限らないということです。

保険のなかには万が一のことがあった際の保障だけでなく、貯蓄性を兼ね備えた商品もあります。

このタイプの例として死亡保障がついた終身保険や、老後に年金を受け取れる個人年金などがあげられます。

中でも、円建ての貯蓄性保険に関しては、加入年齢にもよりますが、満了となる前に解約さえしなければ元本割れしないものが多いです(高齢で加入した場合は、元本を割り込む可能性あり)。

一方で外貨による積み立てを行う外貨保険や、国内外の株式などを運用することによって貯蓄性を高めた変額保険は、利回りは円建てよりよくなる可能性があります。

その代わり、元本割れのリスクがないわけではありません。

円建ての貯蓄性保険が元本割れするケースを強いてあげるとすれば、定期預金と同様に契約先の保険会社が破綻してしまった場合には元本割れを引き起こす可能性があります。

ただ契約先が破綻したからといって、保険契約がなくなってしまうわけではありません。

国内の全ての生命保険会社が加入する「生命保険契約者保護機構」により一定の保護が行われることになっています。

どんな保護を受けられるのか詳しくは生命保険契約者保護機構のHPに記載されていますので、ここでは概要をお伝えします。

まず、破綻した保険会社の契約を引き継ぐ「救済保険会社」があらわれた場合、機構が資金援助を行った上で、保険契約はそのまま継続されます。

この場合は、元本割れすることはありません。

一方、救済保険会社が現れなかった場合、機構が設立する承継保険会社もしくは機構自身が契約を引き継ぎます。

この場合も、契約を継続することは可能です。

ただし保険会社が保険金などの支払いのために確保しておいた「責任準備金」については、機構がカバーするのは90%までとなります。

これによって契約者に支払われる保険金なども削減されることになり、結果的に元本割れを引き起こすケースも出てくるということです。

国債や地方債といった公債は、国や地方自治体が発行する債券です。

税金による収入が不足する際に、国債や地方債を発行して売るもので、公債は個人でも購入することができます。

預金などと同様、利子がつく上に、国や地方自治体といった信頼性の高い機関が発行する債券であるため、基本的に元本が保証され、元本割れを起こすことはありません。

利率は定期預金より少しよいぐらいです。

たとえば日本の個人向け国債で保障された最低金利は、年0.05%(定期預金の金利は年0.01%~0.02%程度)となっています。

公債についても、基本的には元本割れすることはありません。

しかし、万万が一、国や自治体が破産してしまった場合は元本の保証はありません。破産時の支払い能力に応じた支払いとなるため、必ずしも元本が戻ってくるとは限りません。

もちろん国や自治体の破産は滅多にないことではありますが、世界に目を向けるとギリシャの破綻の例がありますし、国内では夕張市の例があります。

公債が国や地方自治体が発行する債券であるのに対し、社債とは企業が発行する債券です。

購入者は定期的に利子を受け取ることができます。

企業が資金調達する方法としてほかに株式がありますが、債券と株式には明確な違いがあります。

株式は株価の状況によって必ずしも購入時の価格が戻ってくるとは限りません。

これに対し、社債は、一定期間保有し続ければ基本的に元本が保証されるため、安全性が高いと言われています。

社債は基本的には元本割れすることはありません。

しかし発行元の企業が破産してしまった場合、元本が返還されない可能性がある点には注意が必要です。

円建ての貯蓄性保険について解説したところで、外貨建ての保険については「元本割れする可能性がある」と書きました。

これは外貨ベースで元本保証でも、円に換金して戻ってきたら元本割れする可能性があるということです。

実際には外貨建ての場合、元本よりも大きく増やせる可能性があります。注意しなければならないは、「為替リスク」です。

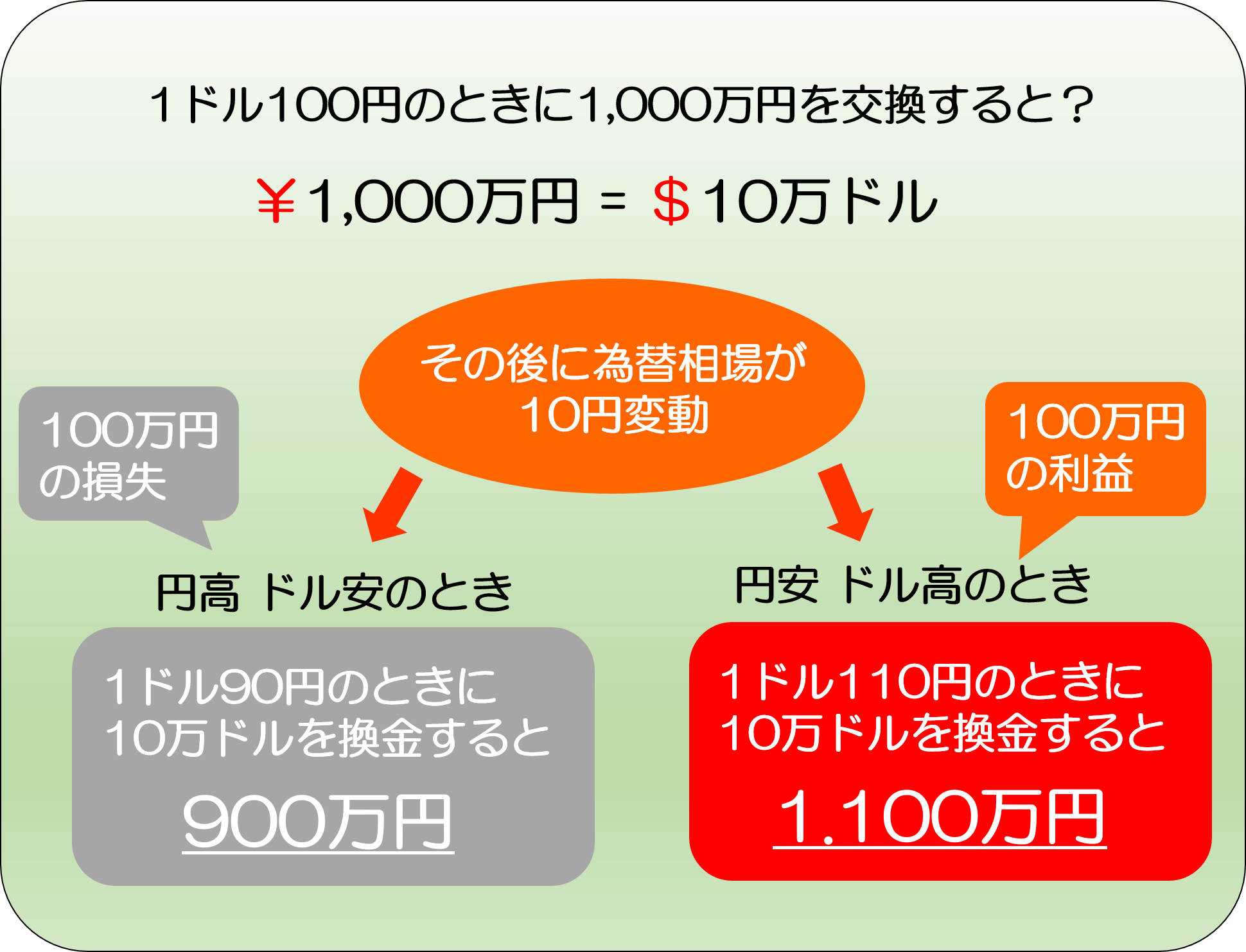

外貨建ての保険で気にするべき為替リスクについては、以下イメージをご覧ください。

ご覧のように、為替の状況によって受け取れる額に差が生じています。

加入後に円高ドル安が進めば、受け取れる保険金・解約返戻金の額が少なくなる可能性もあります。

ただし、リスクは緩和することができます。

たとえば、保険料はその時々の為替レートでドル換金して支払うので、円高ドル安の時も円安ドル高の時も、その時点でのレートで積み立てることになります。

そうすれば、最後に保険金・解約返戻金を受け取る時にたまたま円高ドル安でも、損をするリスクは低くなります。

つまり、長い期間にわたって少しずつ払込を続けること自体が、リスクへの対処法となります。

一方、外貨建てには契約時に保険料を一括払いするタイプ(一時払い終身保険など)もありますが、この場合も加入期間を長くすることによってお金が大きく増えていくので、最後にお金を受け取る時の円高ドル安による損失をカバーできる可能性が高くなります。

為替リスクと対処法については、詳しくは「為替リスクとは?運用方法で異なるリスクの中身と対処法」をご覧ください。

元本保証のある資産運用の方法について紹介しました。

紹介した方法を利用すれば、基本的に元本割れを心配することなく安全に資産運用することが可能です。

ただし、いずれも、元本割れする可能性が必ずしもゼロとまでは言えないことを心に留めておきましょう。

なお、元本保証がなくても利率の良い保険商品については「利率のいい保険の種類と選び方のまとめ」で紹介しているので、興味があればあわせてご覧ください。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

昨今ではコツコツ積立ができる資産運用方法が増えてきています。 積立ができる資産運用は、少額で始められることや、積立中に得た利益も運用資金に回すことで、効率的な運用が可能です。 老後の資金や、将来の出費に備え、積立ができる資産運用に関心がある人も

銀行預金には金利という制度があります。 普通・当座預金にしろ定期預金にしろ、預金をしていると、銀行が設定した金利に合わせてお金が増えていく制度です。 バブル期には定期預金の金利が年6%もあり、銀行に預金しているだけでどんどんお金が増えていくとい

経営者のための不動産投資術|節税と資産形成を両立する物件選びと戦略

事業で大きな利益が出た際、その資金をどのように活用するかは、経営者にとって重要な経営判断です。「節税も兼ねて、何か新しい事業に挑戦してみたい」と考える方も少なくないでしょう。しかし、例えば飲食店経営など、本業とは異なる分野のサイドビジネスに安易に手を出し、

為替相場や株式市場の変動が激しい昨今、将来の経済状況に不安を感じ、より安定的な資産形成方法を模索している経営者の方も多いのではないでしょうか。特に中小企業の経営者にとって、会社の財務体力を強化し、万が一の事態に備えることは喫緊の課題です。その有効な手段の一

人生を積み重ね、堅実に貯めてきた貯蓄を、そのまま遊ばせておくのはもったいないと感じたことはありませんか? マイナス金利政策が打ち出された日本では、ネットバンクなどの例外を除く銀行の普通預金の金利が0.01%と、ほとんど資産運用としての意味を成さなくな

【2025年最新版】FXの税金対策ガイド|国内・海外FXの税率差と経費計上の新常識

個人の資産運用として、FX(外国為替証拠金取引)は非常にポピュラーな選択肢となりました。しかし、その利益にかかる税金の仕組みは、株式投資などとは異なり、特に利用するFX会社が国内か海外かによって、全く異なるルールが適用されることをご存知でしょうか。

かつて「一億総中流」と呼ばれた日本社会ですが、昨今、経済格差が広がっていると言われています。 サラリーマンとして働く人の中には、現状の給与では満足できず、資産運用によって更なる収入を求めている人も多いのではないでしょうか。 また、若いうちから老

中小企業の退職金制度、「中退共」は本当に最適か?企業型DC・はぐくみ基金との徹底比較

従業員の福利厚生を充実させ、人材の確保・定着を図る上で、「退職金制度」の導入は、多くの経営者が検討する重要なテーマです。特に中小企業においては、国が運営に関与する「中退共(中小企業退職金共済)」が、手軽に始められる制度として、商工会議所などから推奨されるこ

ひと昔前は、銀行預金の金利も高く、預金しているだけでお金を増やすことができた日本。 現在ではマイナス金利政策が打ち出され、そうもいかなくなってしまいました。 さらには、年金制度の崩壊がささやかれるようになり、老後資金への不安から資産運用に関心が

定年退職時に受け取る事ができる退職金が、人生で初めて受け取る「大金」であるという人は多いでしょう。 その為、どのように使えばいいか分からず、散財してしまったり、口座に眠らせたままにしてしまったりという方が見受けられます。 退職金は老後の生活を支