次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

と資金運用の方法として、株式やFXではなく、保険を勧められることがあります。

そこで気になるのが、保険は投資の対象としてどれくらい利率が良いのということです。

この記事では、保険の中でも特に利率のいい保険、米ドル建て保険と変額保険に注目し、選び方のポイントを説明します。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

国内で長らく続く超低金利政策の影響により、多くの円建て保険は利率が悪くなってしまっています。

一方、最近において利率が良いのは、外貨建ての保険(特に米ドル建て保険)や保険会社の資産運用の実績によって受け取れる保険金の額が変わるタイプの保険(変額保険)です。

いずれも、積立の効率が「円建て」の保険よりも高いものですが、一定のリスクもあり、そのリスクの内容と対処法を知って活用する必要があります。

以下の2つのタイプについて説明します。

現在、少子高齢化が進み、公的な年金だけでは老後の生活を維持することができなくなっていくと言われています。

そこで、保険会社が販売する「個人年金保険」が注目されています。

個人年金保険は、公的な年金だけでは賄えない老後の生活費の足しにしたり、長生きした場合の経済リスクを備えたりするための保険です。

個人年金保険では、老後に「毎年●万円」の年金を受け取ることができます。

中でも利率が良く、貯蓄や投資に適しているのが「外貨建て個人年金」「変額個人年金」です。

個人年金保険は、後で紹介する終身保険と比較して、死亡保障がついていない分、より利率が高くなっています。

外貨建て個人年金は、保険料の支払いや年金の受取りを外貨で行うタイプの個人年金です。

為替リスクはあるものの、個人年金のなかでも、利率のよい商品として注目されています。

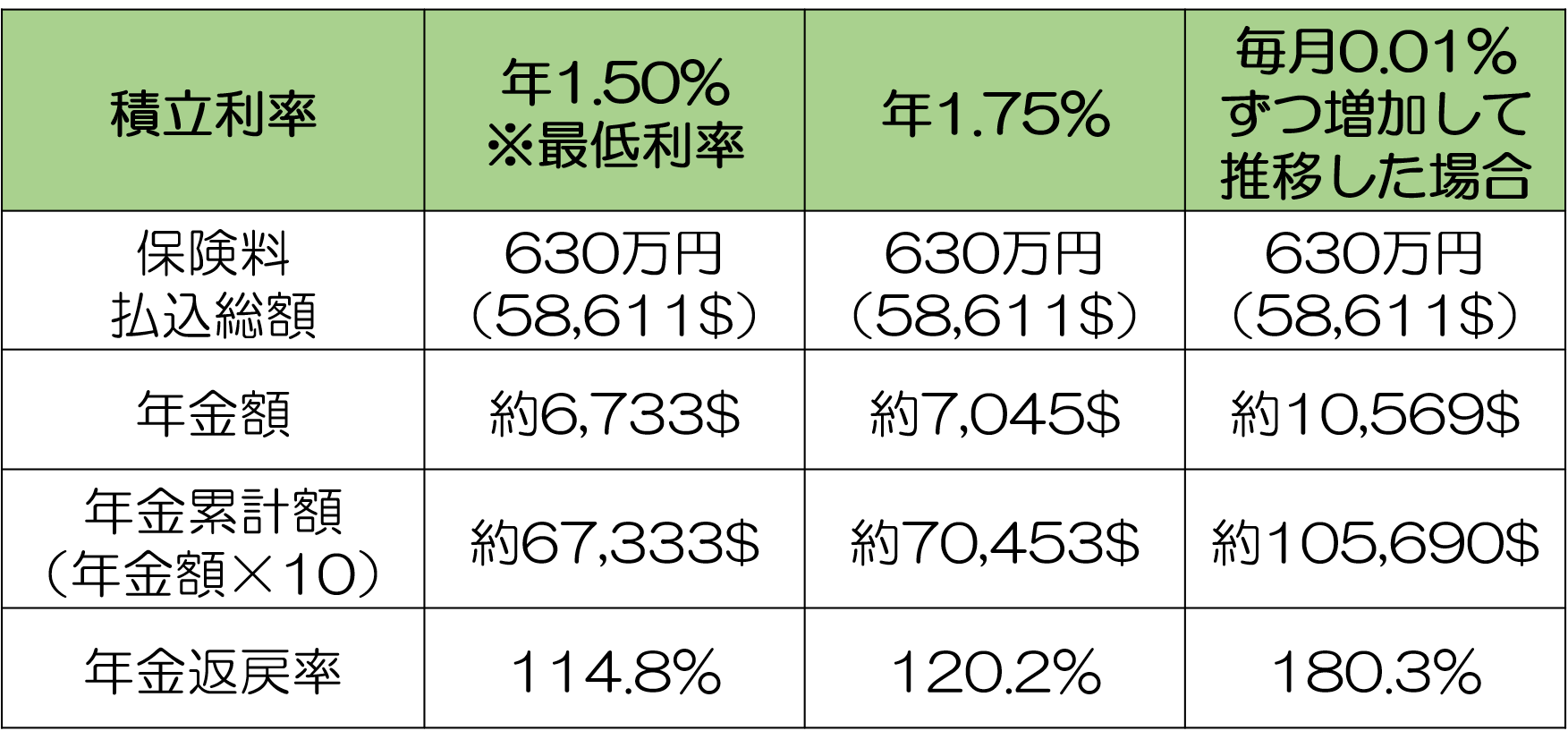

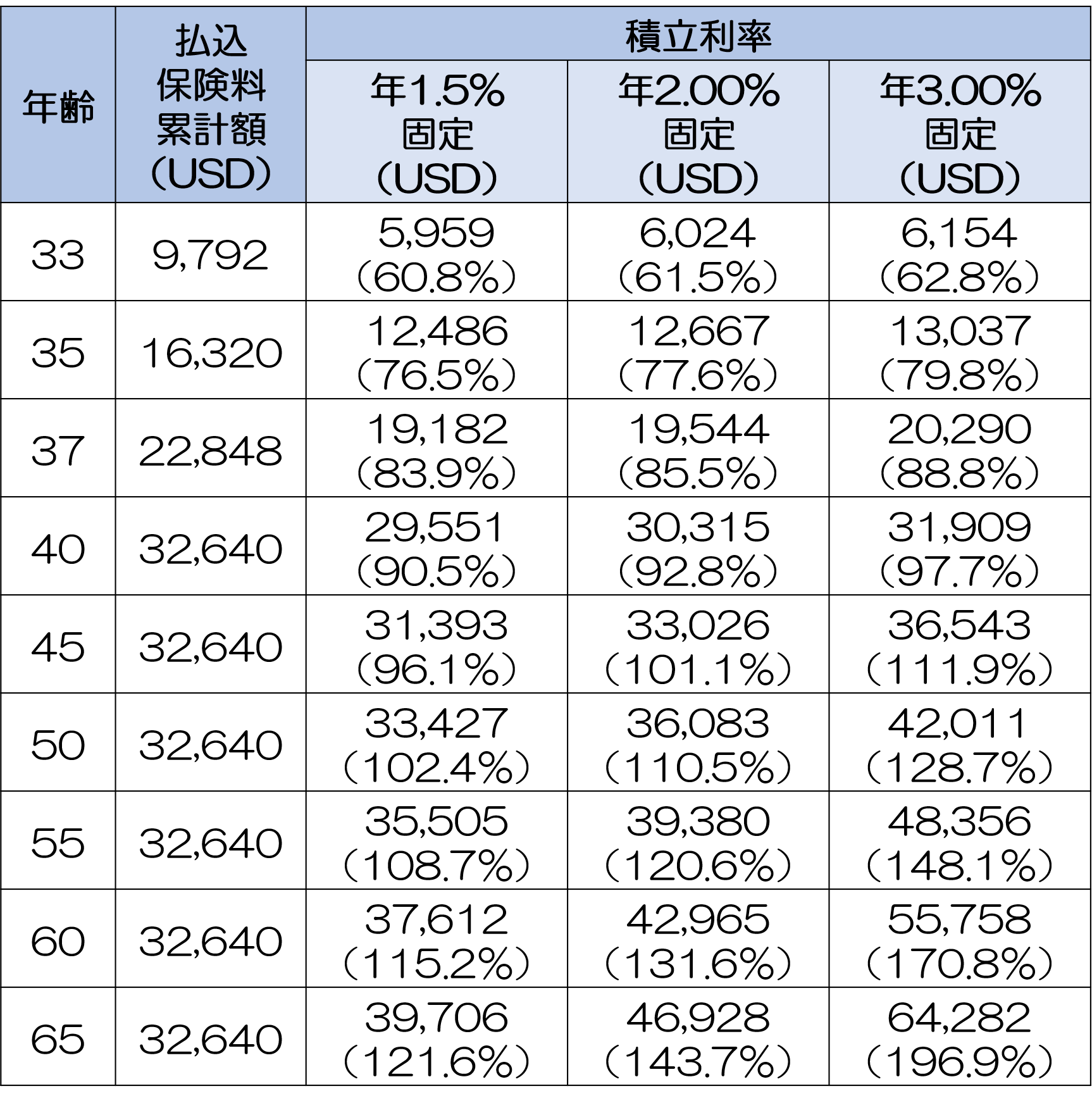

実際にどの程度の利率になるのか、A生命の契約例(2021年3月時点)をご覧ください。

なお、為替のレートは1米ドル107.49円のままで推移したものと想定(※1)します。

(※1)実際には為替ルートの変動の影響を受けます。詳細は「外貨建てのリスク」の項で解説します。

(※2)この保険は保険料を毎月円建てで支払い、そのときの米ドルに換算して積み立てていきます。

年金の種類は確定年金(10年)といい、60歳からの10年の間、年金を受け取り続けることができます。

この商品で受け取れる年金額は、以下の通り、積立利率により異なります。

年金の返戻率が最大で180%を超えるシミュレーションになっています。

ただし、その代わり、外貨建ての保険商品には為替のリスクがあります。その中身と対処方法については、後ほど解説します。

変額個人年金は、保険会社の運用により、受け取れる年金額が変動するタイプの保険商品です。

運用の対象は、国内外の株式や債券などから契約者自身で選ぶことができます。

対象を複数選び、リスク分散することも可能です。

受け取れる年金額が運用実績により変動するので、リスクがある商品です。元本割れのおそれも理論上はゼロではありません。

したがって、契約するのであれば、基本的なしくみとリスクの内容・程度、対処法を理解する必要があります。

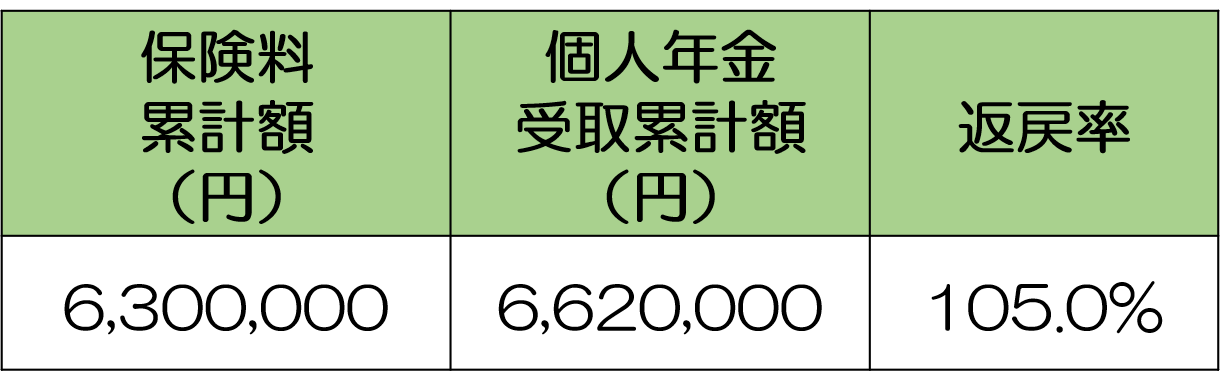

上で述べたように、円建ての個人年金は、外貨建てや変額と比べると大きく利率が劣ります。

一方で為替や投資のリスクがない分、安定しているとはいえます。

どのくらいの差があるのかC生命の円建て個人年金の契約例(2021年3月時点)をご覧ください。

契約の条件を以下の通りとします。

この場合の保険料累計額・個人年金受取累計額・返戻率は以下の通りです。

これは決して利率がいいとは言えません。

ただし、円建て個人年金は「個人年金保険料控除」によって所得税・住民税の節税ができます。したがって、節税できた額と合算すれば、トータルで見て実質的にお金が増えると言えます。

生命保険料控除については詳しくは「個人年金は税金がお得!?知っておきたい控除に関する4つのポイント」をご覧ください。

一生涯の死亡保障がついた終身保険の中でも、外貨建てや変額タイプの商品は利率が高くなっています。

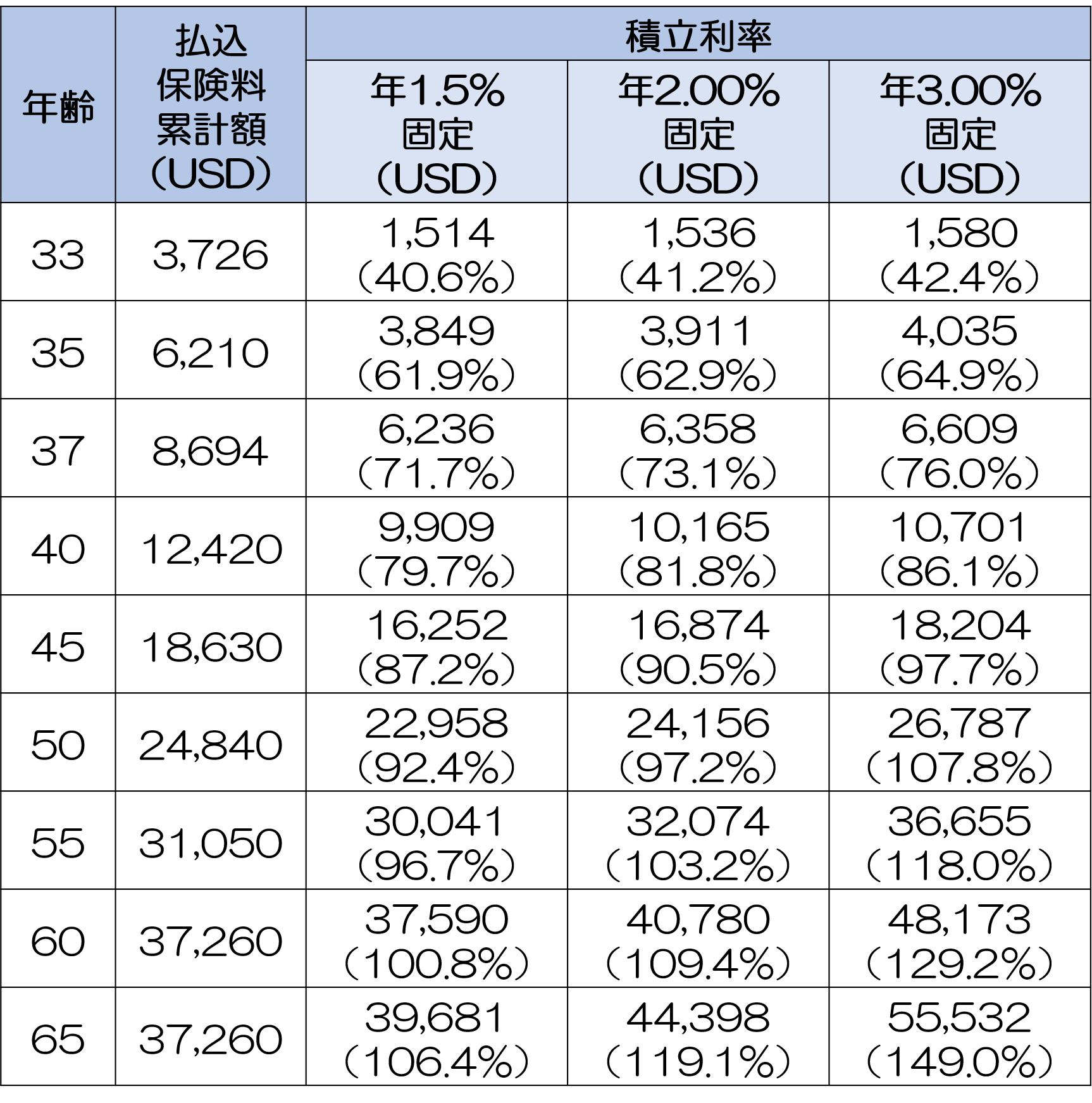

D生命のドル建て終身保険(2021年3月時点)の例をみていきましょう。

契約の条件を以下のように設定します。

為替のレートは1米ドル約110円と想定します。

記載の条件のうち、基本保険金額とは死亡保険金の最低保障額をさします。

どんなに運用の状況が悪くても、その額の死亡保険金は確保されるという意味です。

また、この記事では保険料の払込期間について「10年間」の商品、「60歳まで」の商品の2種類を紹介しています。

一般的に「10年間」等という短期間で保険料を払う場合の保険の利用目的は、学資保険代わりです。

保険料を払い込んでおいて大学の入学金・学費など必要なときに引き出します。

仮に学費に使わず寝かせておけば、さらにお金を増やすことが可能です。

一方、60歳払込のように支払期間を長期で設定する場合の保険の目的は、老後の生活費を確保するためです。

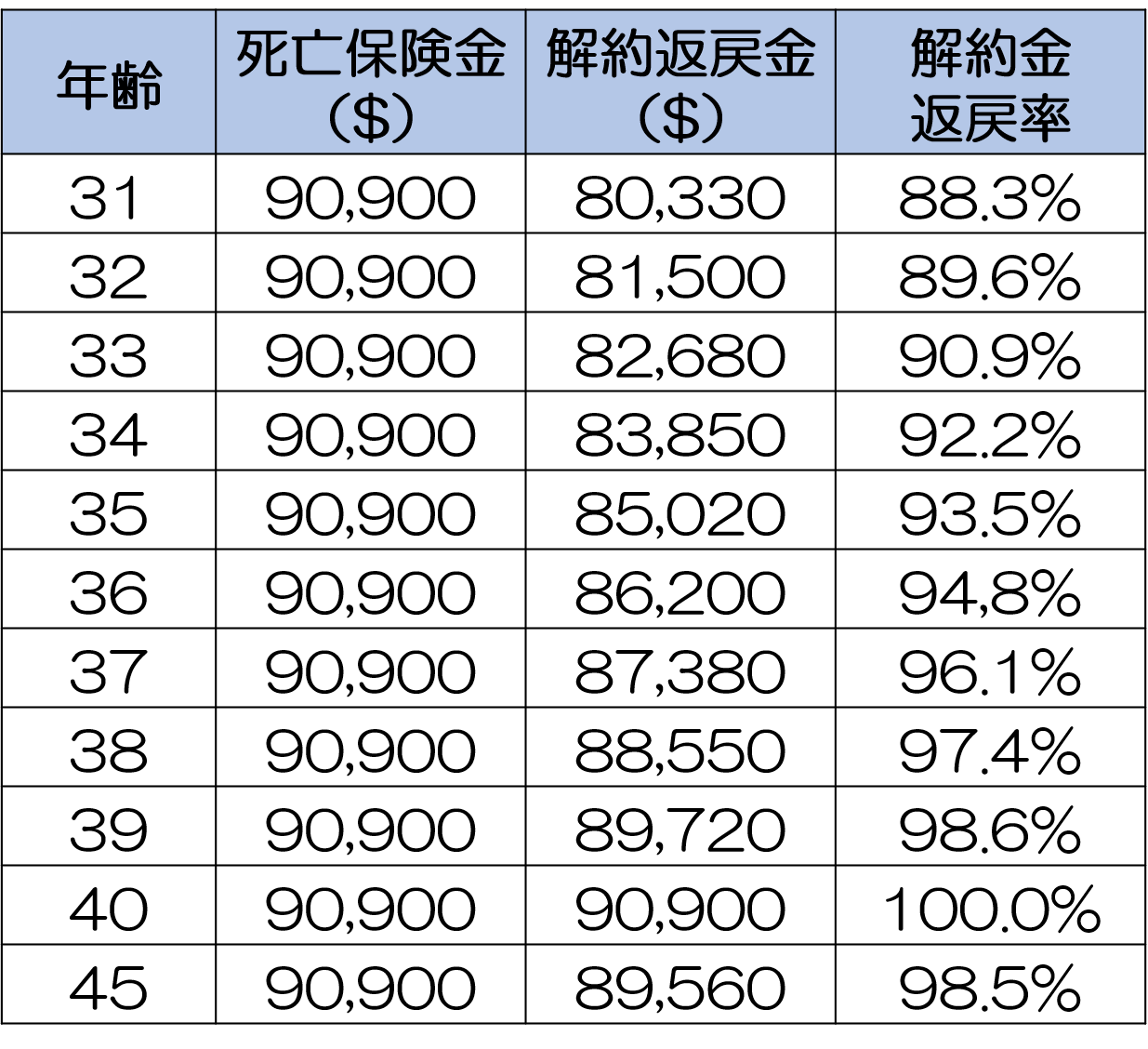

契約年数・解約返戻金・返戻率は以下の通りです。

●保険料払込期間:60歳払込のパターン

●保険料払込期間:10年間のパターン

この表の積立利率とは、一言でいうと保険会社の資金運用でもたらされる金利のことです。

積立利率が高いほど、返戻金や死亡保険金が高くなります。

ご覧の通り、60歳払込で最も高い返戻率は149.0%、払込期間が10年間のパターンでは196.9%です。

このように、非常に貯蓄性が高くなっています。

なお払込期間で比較すると、60歳払込より10年間の例の方が貯蓄性は高くなっています。

保険料の払込期間がより短い方が、貯蓄性が高くなるのです。

一方で、払込期間を長期にした方が、為替リスクの分散にはなります。

為替リスクについての詳細は後述します。

保険会社の資金運用(投資信託などの金融商品を利用)の結果で、保険金や解約返戻率の額が変動するタイプの終身保険です。

投資の実績によって受け取れる給付金に大きな差が生じる、いわゆる「ハイリスク・ハイリターン」な保険商品です。

したがって、契約するのであれば、基本的なしくみとリスク・対処法を理解する必要があります。

なお、死亡保険金に関しては最低額が保証されており、それより少なくなってしまうことはありません。保険会社の資金運用が成功していれば、さらに上乗せになることもあります。

一時払い終身保険とは、保険料を一括で支払うタイプの保険商品です。

手元に当面使わないまとまったお金があるときに検討します。

一時払い終身保険のなかには、以下のような種類があります。

1つずつ簡単に解説します。

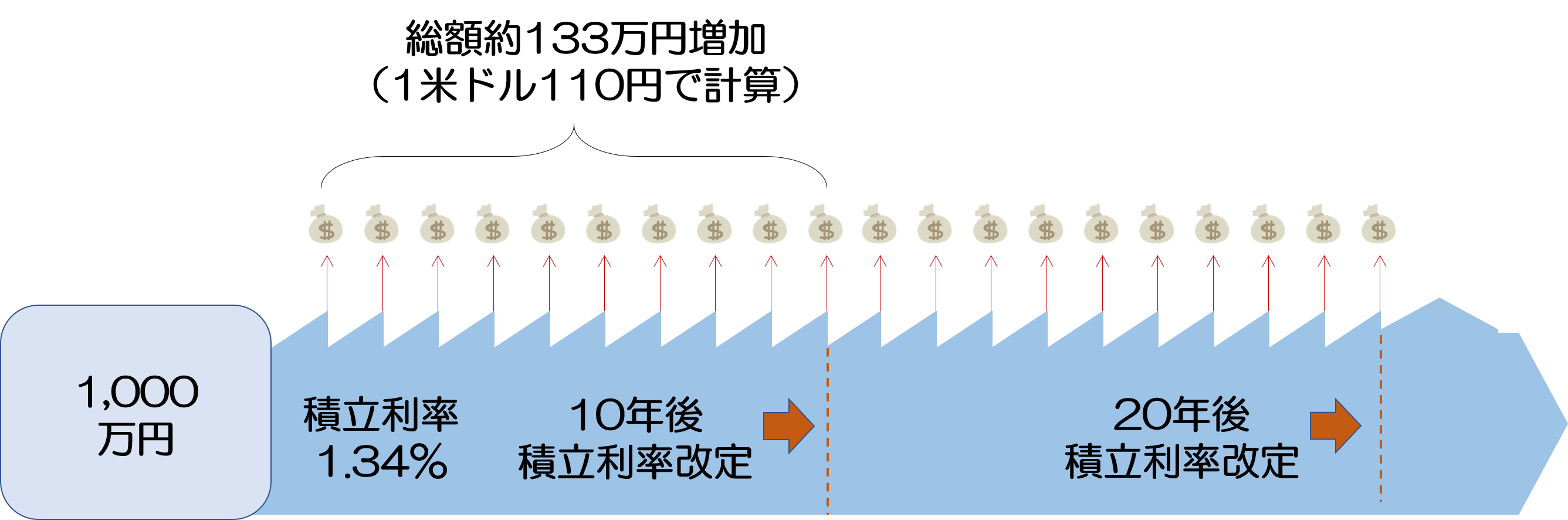

契約時に一括で保険料を支払ったあとは、被保険者が存命である限り、毎年一定額の定期支払金が受け取れるタイプの保険商品です。

どのくらいの利率となるのか、F社の一時払い終身保険の契約例(2021年3月時点)を例にとり紹介します。

契約条件を以下の通りです。

為替のレートは1米ドル110円と想定します。

つまり日本円で約1,000万円を先におさめると、毎年約13.3万円の定期支払金が支給されます。

次に被保険者が亡くなったときの死亡保険金・途中で亡くなった際の解約返戻金は以下の通りです。

こちらの保険商品での死亡保険金・解約返戻金の額は以下の通りです。

死亡保険金や契約満了時(40歳時)に受け取れる解約返戻金の額は、一時払い保険料と同じ90,900ドル(約1,000万円)です。

(契約満了後に解約しなければ、契約はそのまま継続されます。)

契約満了までに、それまで約13.3万円×10回が支払われていることから、為替相場が1ドル110円のままと仮定すれば、以下イメージにあるように日本円で約1,133万円を受け取れることになります。

返戻率になおすと10年という比較的短い期間で約113.3%となり、利率の良さがわかります。

テレビなどでよく宣伝されている低解約返戻金型の終身保険と同じように、契約してから時間が経過するにつれて受け取れる返戻金が増えるタイプの保険商品です。

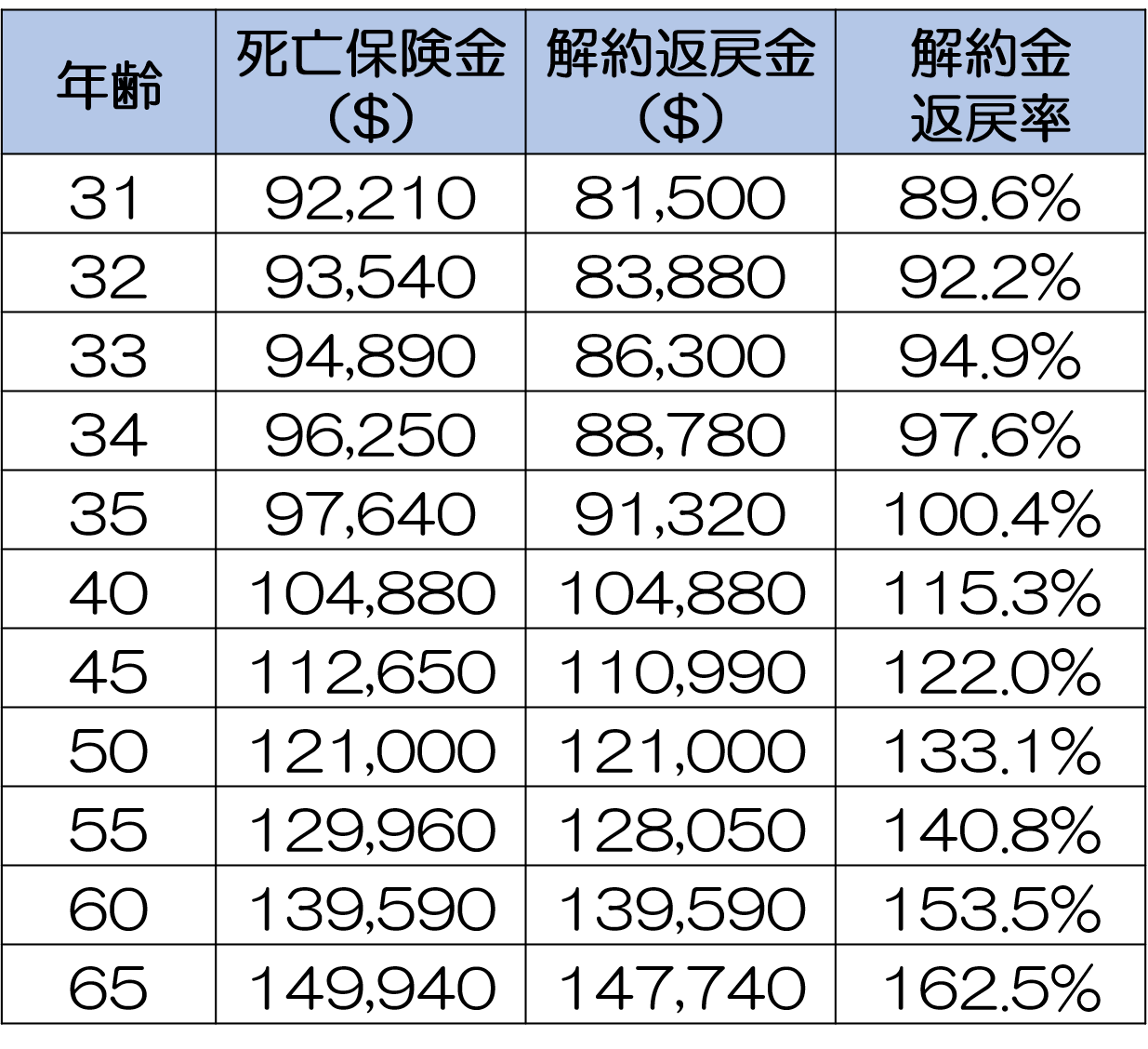

G社の一時払い終身保険(2019年3月時点)の契約例を参考に、どんな保険なのかみていきましょう。

契約の条件を以下のように設定します。

為替のレートは1米ドル110円と想定します。

こちらの保険商品での死亡保険金・解約返戻金の額は以下の通りです。

表にあるとおり、契約5年目(35歳時)の段階で返戻率が100%を超え、そのあとはどんどん返戻率が高くなります。

たとえば65歳まで契約を継続すれば、返戻率は160%を超えています。

なお、こちらの商品も外貨建てなので為替リスクにより、利回りが悪くなる可能性がある点には注意が必要です。

ただ、そのリスクを軽減する方法もあります。

詳細は、最後の項で解説しています。

一時払い終身保険は、相続対策に使われることが多いです。

一時払い終身保険を利用したりすることで、相続税の対象となる財産評価を引き下げたり、遺産(保険金)を受け取れる遺族を確実に指定できたりなどのメリットがあるためです。

一時払い終身保険を使った相続対策のメリットに関しては「一時払い終身保険の2つの活用法と、円建て・外貨建ての比較」にくわしくまとめてあるので、興味がある方はあわせてご覧ください。

外貨建て・変額保険は利率が高い一方で、リスクもあります。そこで、以下、それぞれのリスクと対処法について簡単に解説します。

外貨建ての保険商品で注意が必要なのは、円と外貨を交換する際の比率(為替)に関するリスクです。

為替の状況によっては、大幅に利回りが悪くなってしまう可能性があるのです。

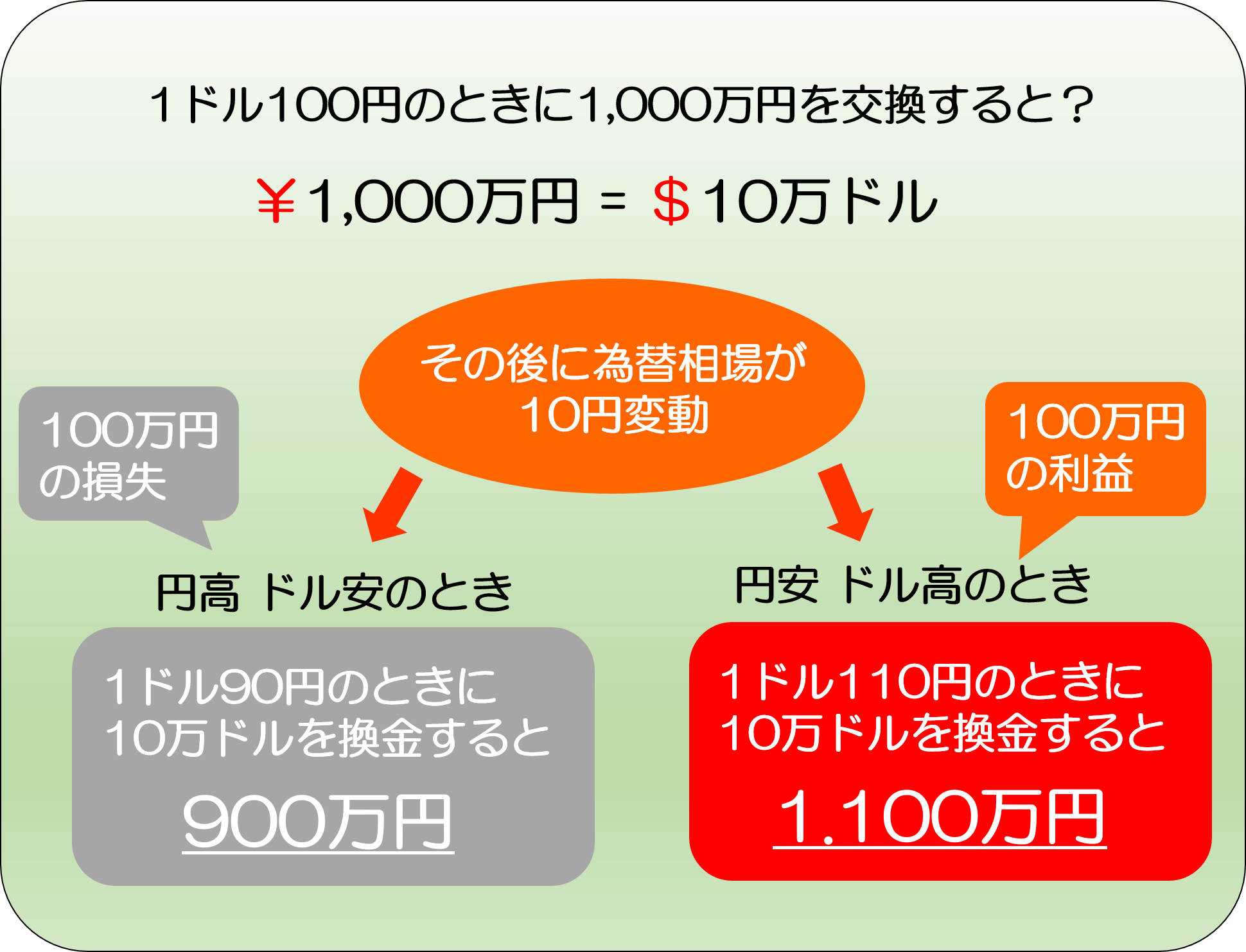

以下のイメージ図は、1$100円の時に円を米ドルに交換し、後で為替相場が変動してから、再び米ドルから円に換金する際のものです。

契約時より円安ドル高だった場合には受け取れる円が増えて利益となる一方、円高ドル安の状況では損失が出てしまいます。

ただし、米ドル建ての保険は、このようなリスクは相当軽減されます。というのも、長期間加入すると、円高ドル安の時期と円安ドル高の時期の両方が混在することになるからです。

円高ドル安の状況では保険料が安くなり、円安ドル高の状況では保険料が高くなります。保険料を支払う時、その時々のレートに見合った額を支払うため、長い目でみると為替リスクが軽減されるのです。

したがって、最後にお金を受け取る時、ドル=円の為替レートが、突然かつ急激に、それまでの間の為替相場の平均より著しく円高ドル安にならない限り、大損をする可能性は低いと言えます。

つまり、支払期間を分散する(長くする)ことによってこのリスクを軽減することができるのです。

また、米ドル建て保険は、加入期間が長ければ長いほど、返戻率が高くなっていきます。もしも、為替差損が発生したとしても、増えた分でカバーできる可能性が高くなっていきます。

なお、保険料を一括で支払うパターンだと、この払込を分散するリスク軽減の方法がとれませんが、こちらも、長く加入し続ければ大きく増えていくので、損失よりも利益の方が大きくなっていきます。

変額保険で受け取れるお金の額を決定するのは、運用の状況です。

運用の結果が良好であれば、受け取れるお金が多くなりますが、逆に結果が悪い場合は、元本を大きく割り込むこともあります。

ただし、対処法を把握しておくことでリスクを大幅に軽減することは可能です。

リスク軽減のポイントとして、以下の4つがあげられます。

1つずつ簡単に解説します。

変額保険では、商品ごと運用先ごとに過去の実績をホームページやパンフレットなどで公開しています。

運用方法は、過去20年間の運用実績が高いものを選ぶようにします。

たとえば、2008年におきたリーマンショックの直後は、どの運用方法でも一時的に実績が落ち込んでいます。しかし、優良な運用方法であれば、その期間も含めた過去20年程度を全体としてみれば、最終的に高い実績を挙げています。

また、銘柄の選び方など、運用の方向性が分かりやすく合理的な商品を選ぶようにします。

世界経済の歴史を見ると、日本のような長期低落・衰退傾向が顕著な国はごく例外で、一時的な暴落があっても、長い目でみればいずれ回復し、暴落前を上回る実績を出してきています。

今後も世界人口は当分は増え続け、世界経済の成長は続いていくのは間違いありません。

したがって、長期間加入することによって、トータルではお金を大きく増やすことができる可能性が高くなっていきます。最低でも15~20年間の長期にわたって加入することをおすすめします。

変額保険の実績については、保険会社から定期的に情報が送られてきたり、ホームページなどで随時チェックしたりすることもできます。

その上で担当者の方のアドバイスを聞くことにより、今後の運用をどうするか(運用方法の組み替え・切り替えなど)を判断し、リスクを軽減することができます。

今まで説明した内容とも重複しますが、世界の経済情勢などで利率が落ち込むこともあれば、逆に高くなることもあります。

したがって、短期的な暴落に一喜一憂して慌ててしまったり、早期解約したりするのは厳禁です。

何があっても気にせず、淡々と保険料を払い込み続けていくことが大切です。

国内が超低金利の現在では、円建て保険の利率はあまり高くないものの、外貨建てや変額保険については、かなり利率のよいさまざまな商品があります。

老後に年金を受け取れる個人年金保険、ある程度の死亡保障も兼ねた終身保険などがあります。

いずれも、リターンが大きい代わりにリスクもあるため、基本的なしくみとリスク・対処法を理解した上で活用することをおすすめします。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

手取り激増!マイクロ法人を設立して個人事業主との「二刀流」で節税する究極のスキーム

「売上は順調に伸びているのに、通帳に残るお金がいっこうに増えない」「税金と国民健康保険料を払うためだけに働いている気がする」 年収が上がってきた個人事業主の方なら、誰もが一度はこの「税金の壁」に絶望したことがあるのではないでしょうか。特に、容赦なく上

法人設立時の致命的なミスを回避!「1円起業」の罠と資金を減らさないための5つの鉄則

「資本金1円からでも会社は作れる。初期費用はなるべく安く抑えて、まずは起業しよう」このように考えて、手軽に法人登記を済ませようとしていませんか?確かに、会社法上は資本金1円でも株式会社や合同会社を設立することは可能です。しかし、「法律で認められていること」

交際費の「1万円基準」で節税枠が拡大!飲食代を会議費で落とす鉄則

経営者の皆様にとって、取引先との会食やゴルフ、贈答といった「交際費」は、ビジネスを円滑に進め、将来の売上を作るための重要な「投資」です。しかし、その一方で、「どこまでが経費として認められるのか?」「使いすぎると税務調査で否認されるのではないか?」という不安

高所得なサラリーマンこそ実践すべき「最強の節税対策」9選!手取りを確実に増やす資産防衛術

「年収は1,000万円を超えているはずなのに、なぜか生活に余裕がない」「昇給して額面は増えたけれど、手取り額がほとんど変わっていない気がする」 高所得者の方であれば、一度はこのような虚しさや違和感を覚えたことがあるのではないでしょうか。日本の税制は、

固定資産税ゼロで最短4年償却!「トレーラーハウス」が優秀な節税投資と呼ばれる理由

不動産投資を検討する際、多くの経営者が直面するのが「固定資産税」や「長い減価償却期間」という壁です。アパートやマンションへの投資は、長期的に安定した収益が見込める一方で、毎年の固定資産税負担が重く、また建物の減価償却期間が長いため(木造で22年、RC造で4

資産管理会社を作って大幅節税する仕組みとは?富裕層が実践する「プライベートカンパニー」活用の秘訣

「富裕層やオーナー経営者は、なぜわざわざ資産管理会社(プライベートカンパニー)を作るのか?」「個人の資産なのだから、個人で管理すれば十分ではないか?」 多くの人が疑問に思うこの点ですが、実はそこには税制上の明確な理由があります。個人と法人では、適用さ

経営セーフティ共済(倒産防止共済)の節税だけではない「隠れたメリット」と賢い活用法

「経営セーフティ共済にはとりあえず加入しているけれど、毎月掛金を払っているだけ」 「節税になるのは知っているけれど、それ以外のメリットはあるの?」 中小企業の経営者であれば、経営セーフティ共済(中小企業倒産防止共済)の名前を聞いたことがある、あ

利益が出過ぎた社長へ捧ぐ「決算直前の駆け込み節税」ベスト9!無策で高額納税する前に読むべき資産防衛の鉄則

「今期は予想以上に業績が良く、過去最高益になりそうだ」経営者にとって、これほど嬉しいことはありません。しかし、決算月が近づくにつれて、その喜びは「納税への恐怖」へと変わっていきます。日本の法人税率は、実効税率で約30%〜34%です。汗水流して稼いだ利益の3

合法的に利益を「無税」で貯蓄せよ!会社を救う最強の「簿外資産」スキーム7選を税理士が完全解説

「今期は過去最高益が出そうだ。しかし、このままでは法人税でキャッシュがごっそり減ってしまう…」「来期以降の不況に備えて、内部留保を厚くしたいが、税金を払った後では資金が貯まらない」 経営者にとって、利益が出ることは最大の喜びであると同時に、納税による

小規模企業共済で1,670万円の資産形成?高所得な経営者ほど得をする「国の退職金制度」を徹底解説

「小規模企業共済」という言葉を聞いたことはあっても、その具体的なメリットや仕組みを詳しく理解している経営者は意外と少ないのではないでしょうか。「なんとなく節税になりそうだけど、資金が拘束されるのはちょっと…」と、加入を先送りにしている方もいるかもしれません