次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

最近の定期預金は、金利がせいぜい年0.01%~0.02%と低く、お金をほんの少ししか増やすことができません(「定期預金比較 | 価格.com」 )。

そんななか資産運用をする方法として、株式やFX以外に保険が検討されることがあります。

ただ、どのようなメリットがあるのか、実際にどのくらい増えるのか分からず調べている方も多いのではないでしょうか。

保険によって資産運用の向き不向きもある上に、貯蓄性にも大きな差があります。

この記事では、保険で資産運用をするメリットや、どんな保険で資産運用するとよいのかを解説しています。

実際の契約例も保険商品それぞれで紹介しているので、どのくらい手元のお金が保険で増える可能性があるのかイメージしていただくこともできます。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

資産運用する方法にはたくさんの種類がありますが、そのなかでも保険を利用するメリットはなんでしょうか。

具体的には、以下の4つをあげることができます。

以下1つずつ説明します。

低金利政策の影響により、国内の定期預金は年利が0.01~0.02%程度と極めて低くなってしまっています。

これではお金がほとんど増えません。

一方で保険商品のなかには、払込の期間が完了した時点で支払った保険料総額より数十パーセント以上多い解約返戻金や保険金を受け取れるものも多くあります。

貯蓄性の高さという点では、定期預金よりずっと優れています。

株式やFXなどと違い、保険商品では投資のプロが自分にかわってお金の投資をしてくれます。

また保険会社か行う投資では、リスク分散も適宜行って投資をしていると考えられ、個人が株式やFXなどで投資するよりずっとリスクが低いです。

保険なので、被保険者が亡くなった際などには保険金が支払われます。

たとえば投資の際によく利用される終身保険では、支払った保険料総額より高額の死亡保険金が支払われることがほとんどです。

くわえて仮に契約してそれほど時間がたっていなくても、あらかじめ決められた保険金を支払ってもらえます。

これも保険を資産運用に活用するメリットの1つです。

貯蓄に適した終身保険などは、生命保険料控除の対象です。

そのため年間に支払った保険料の総額により、所得税・住民税の控除をうけることができます。

これも保険を資産運用に活用するメリットといえます。

えらぶ保険商品によって利回りに大きな差が生じます。

資産運用に適した具体的な保険の種類は後述しますが、現代では外貨建ての保険や変額保険と呼ばれる投資性の高い商品の利回りがよくなっています。

一方で国内の低金利政策の影響から、円建ての低解約返戻金型終身保険などの保険は外貨建てや変額保険と比べると、利回りがよくないのが正直なところです。

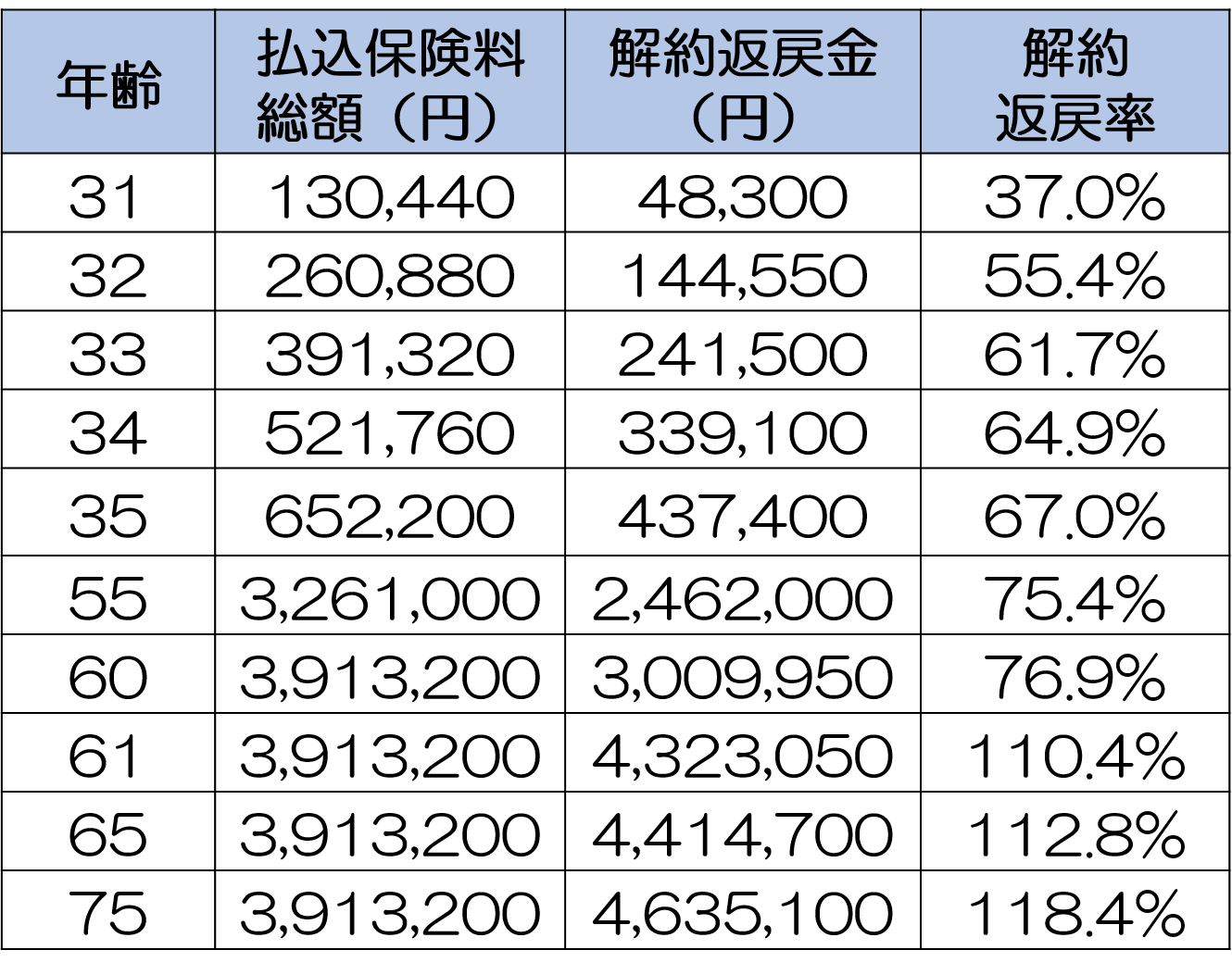

以下、A社が販売する円建ての低解約返戻金型終身保険の例をみてみましょう。

契約の条件を以下の通りとします。

この場合の返戻金・返戻率はそれぞれ以下の通りです。

ご覧のようにこの保険商品では、保険料の払込が終わった61歳の時点(契約から30年後)で解約すると、支払った保険料総額と比べて10%程度多い解約返戻金が受け取れます。

しかしこれから紹介する外貨建てなどの保険のなかには、同じタイミングで支払った保険料総額より数十%増、もしくは保険料総額の倍以上の返戻金が受け取れる商品もあります。

それらの商品には、為替や保険会社の投資状況により利回りがぐんと悪くなるリスクもないわけではありません。

しかし、それを考慮しても利回りがはるかに低い低解約返戻金型終身保険などの円建ての保険と比べれば、ずっと資産運用適しているといえます。

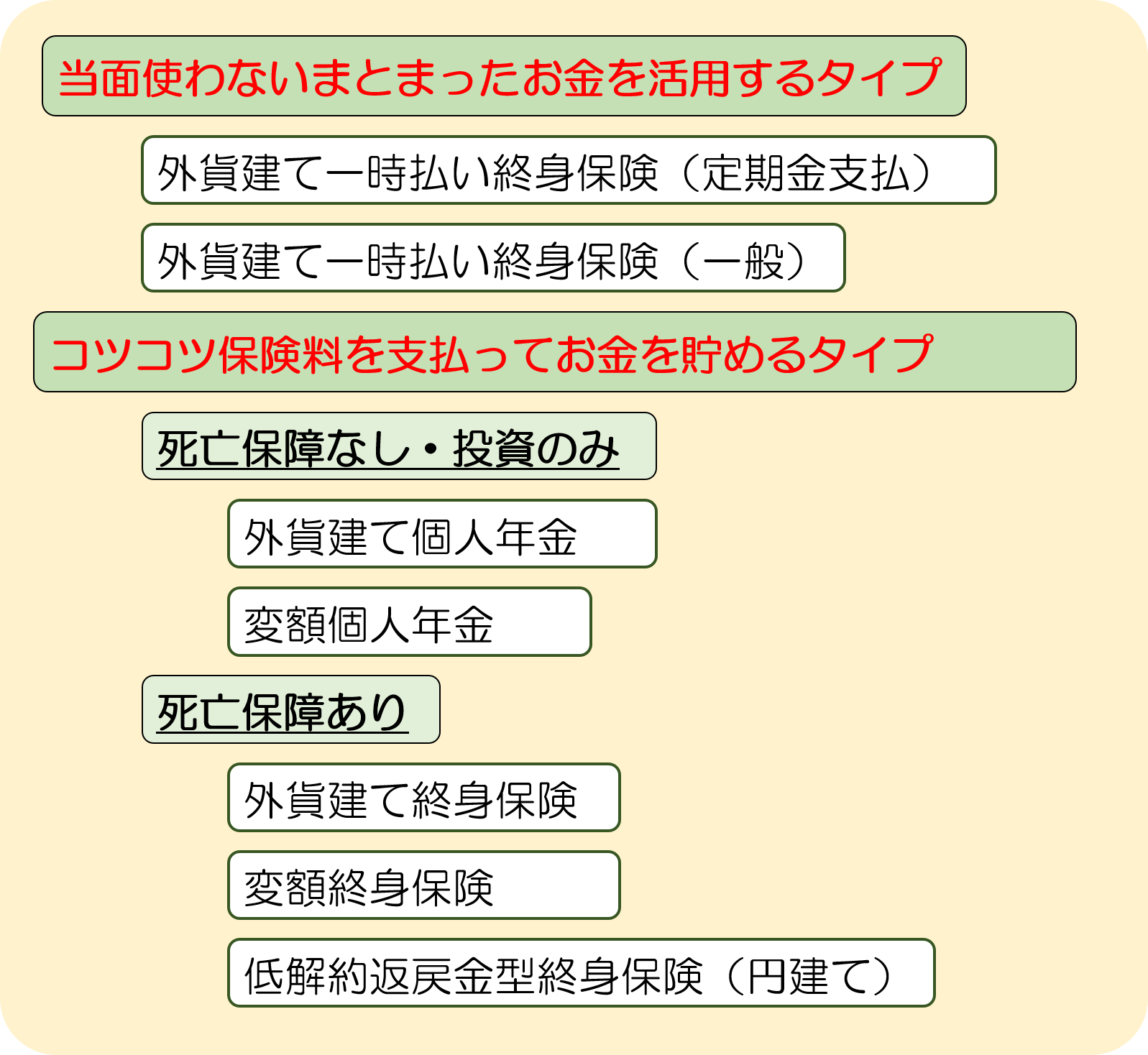

ここでは資産運用に適した保険商品の種類を、「当面使わないまとまったお金を活用するタイプ」と「コツコツ保険料を支払ってお金を貯めるタイプ」に分類して紹介します。

●この記事で紹介する保険商品の一覧

生命保険の1つである終身保険は貯蓄目的でよく契約されますが、そのなかでも契約時に保険料を一括で支払うタイプの保険です。

このタイプの保険のことを「一時払い終身保険」と呼びます。

一時払い終身保険をおすすめできるのは、手元に当面使わないまとまったお金がある場合です。

一時払い終身保険のなかには、以下のような種類があります。

以下、1つずつ具体例と一緒に紹介します。

契約時に一括で保険料を支払うと、被保険者が生存している限りは、毎年一定額の定期支払金が受け取れるタイプの保険です。

どんな保険なのか、B社の一時払い終身保険の契約例(2021年3月時点)を例にとり紹介します。

契約条件を以下の通りです。為替のレートは1米ドル110円と想定します。

この保険商品では、契約の際に日本円にして約1,000万円の保険料を支払うことにより、毎年13.3万円の定期支払金を受け取ることができます。

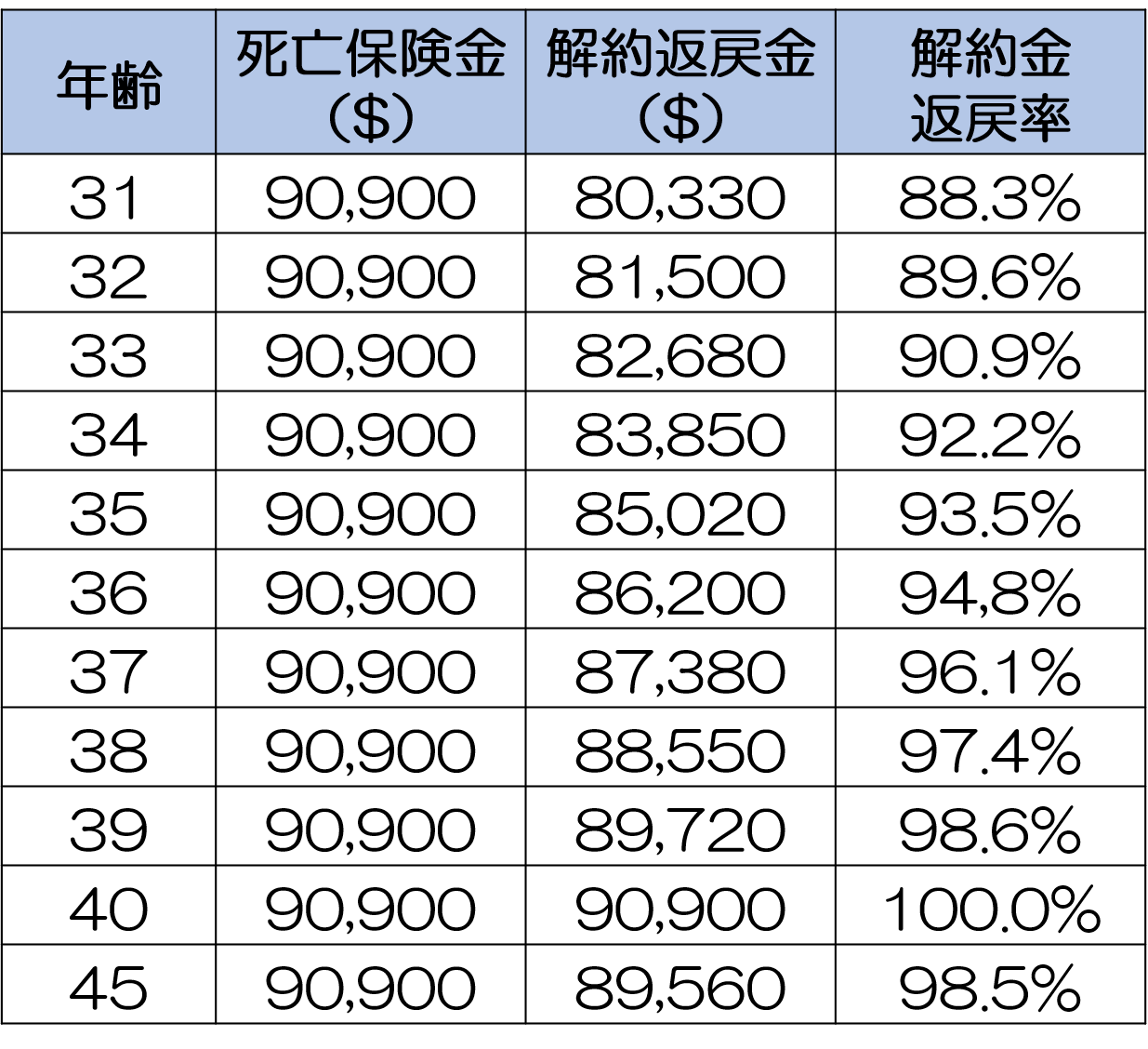

次に保険者が亡くなったときの死亡保険金、途中で解約した際の解約返戻金は以下の通りです。

死亡保険金と契約満了時(40歳時)に受け取れる解約返戻金の額は、一時払い保険料と同じ90,900ドル(約1,000万円)です。

(契約満了後に解約しなければ、契約はそのまま継続されます。)

契約満了時には、それまで約13.3万円×10回が支払われているため、為替相場が1ドル110円のままと仮定すると、日本円で約1,130万円がうけとれていることになります。

返戻率になおすと10年という比較的短い期間で約113%になり、貯蓄性の高さがうかがい知れます。

テレビなどでよく宣伝されている低解約返戻金型の終身保険と同じように、契約してから時間が経過するにつれて受け取れる返戻金が増えるタイプの保険商品です。

さっそくC社の一時払い終身保険(2021年3月時点)の契約例を参考に、どんな保険なのかみていきましょう。

契約の条件を以下のように設定します。為替のレートは1米ドル110円と想定します。

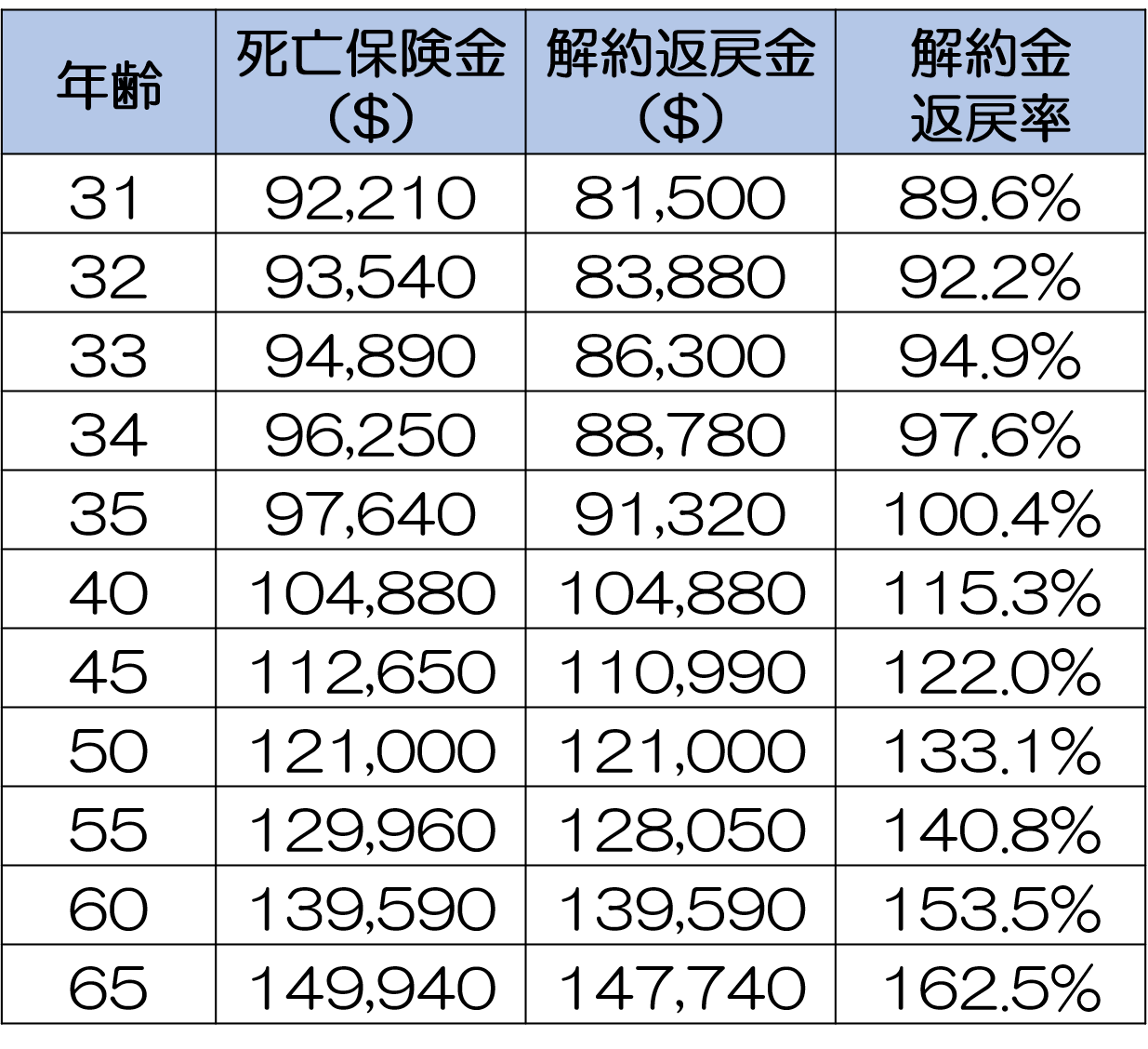

こちらの保険商品での死亡保険金・解約返戻金の額は以下の通りです。

ご覧のように5年目(35歳時点)で返戻率が100%を超えて、そのあとはどんどん返戻率が高くなります。

仮に65歳まで契約を継続すれば、返戻率は160%を超えています。

貯蓄性が非常に高い商品といえるでしょう。

外貨建ての保険商品の例を2つ紹介しました。

いずれも貯蓄性が高い一方、為替リスクには注意が必要です。

為替の状況によっては、利回りが悪くなってしまう可能性があるからです。

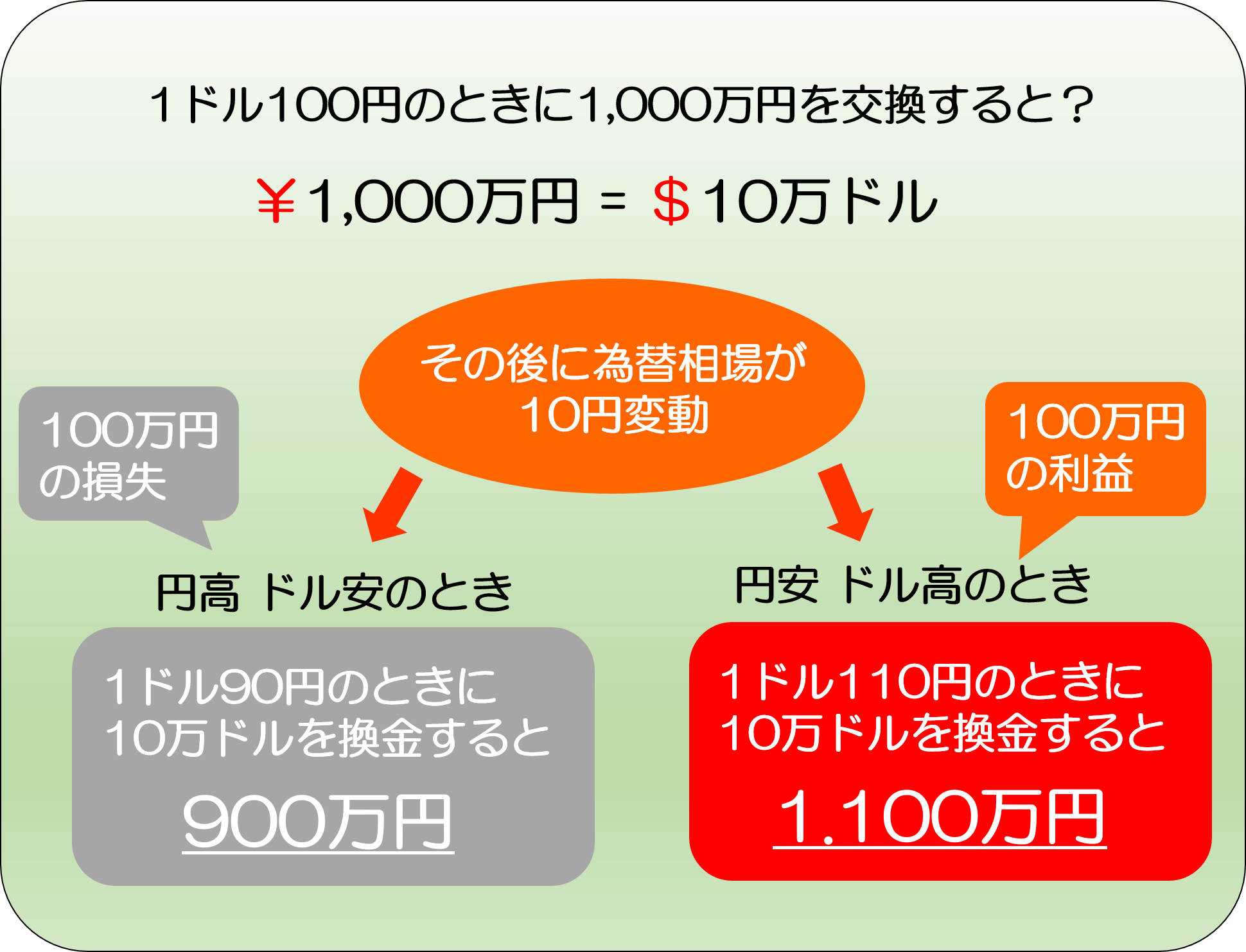

一例として、ドルと日本円の以下為替イメージをご覧ください。

これはドル建ての保険金を契約者が受け取る際のイメージです。

上記イメージで示したように、契約時より円安ドル高になれば利益がでるものの、円高ドル安では受け取れる金額が少なくなります。

上で紹介した2つに限らず外貨建ての保険商品をえらぶときには、為替のリスクがある点は覚えておきましょう。

一時払い終身保険は、相続税対策に使われることが多いです。

一時払い終身保険を利用したりすることで、相続税の対象となる財産評価を引き下げたり、遺産(保険金)を受け取れる遺族を確実に指定できたりなどのメリットがあるためです。

一時払い終身保険を使った相続税対策のメリットに関しては「一時払い終身保険のメリットと選び方」にくわしくまとめてあるので、興味がある方はあわせてご覧ください。

月払いなどで保険料を支払うタイプの保険商品です。

このタイプはさらに、死亡保障がなく貯蓄を目的としたタイプと、死亡保障がつくタイプに分類できます。

以下、それぞれのタイプを紹介します。

次に死亡保障が付属せず、貯蓄を目的とした保険商品の例を紹介します。

具体的には、以下2つです。

1つずつ紹介します。

少子高齢化がすすみ、公的な年金だけでは老後の不安が残る現代では、保険会社が販売する「個人年金保険」が注目されています。

個人年金保険では公的年金と同様に、老後に「毎年●万円」などの保険金を受け取ることができます。

受け取れる額や期間は、商品によってそれぞれです。

個人年金保険にもいくつかの種類がありますが、なかでも利回りがよいのは外貨建ての商品です。

外貨建てでは、保険料の支払いや受け取りを外貨によって行います。

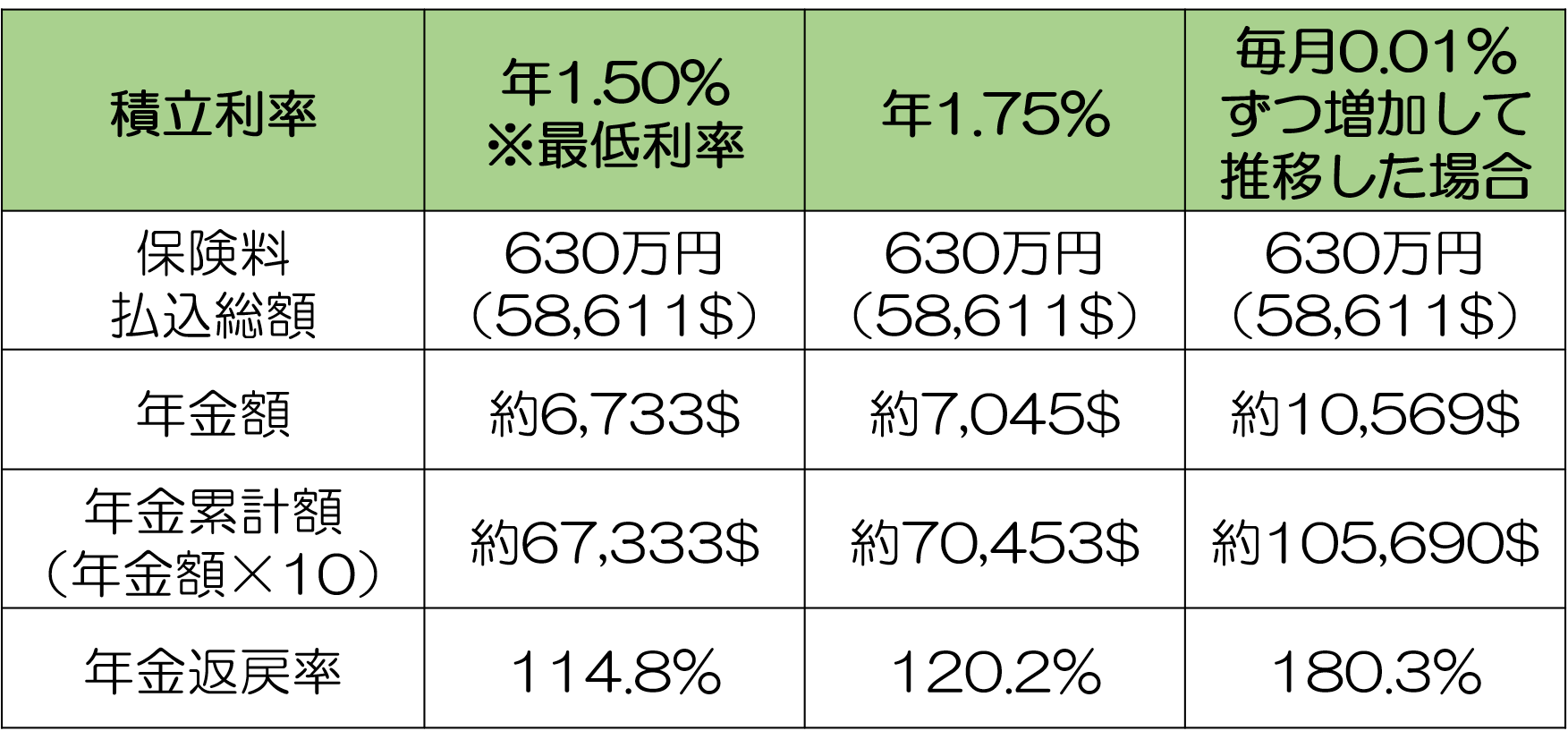

具体的な契約内容は、D社の商品(2021年3月時点)を参考にみていきましょう。

契約の条件を以下の通りとします。

為替のレートは1米ドル107.49円と想定します。

※外貨建て個人年金は、通常は保険料の額が外貨で決まっていますが、今回紹介する商品は例外的に円で定められています。

年金の種類は確定年金(10年)といい、60歳からの10年の間、年金を受け取り続けることができます。

この商品で受け取れる年金額は、以下の通り積立利率により異なります。

表に示した積立利率のパターンのなかでは、最も高い場合で年金返戻率が180%超です。

なお、こちらの商品も外貨建てなので、為替リスクにより、利回りが悪くなる可能性がある点には注意してください。

ただし、この保険は、保険料が毎月その時の為替レートでドルに換金されるので、為替リスクは相当和らぐことになります。

変額年金保険は、保険会社が保険料の運用を行って、その運用実績によって受け取れる年金の額が変動する保険商品のことです。

運用の対象については、国内外の株式や債券などの中から契約者自身が複数えらぶことができます。

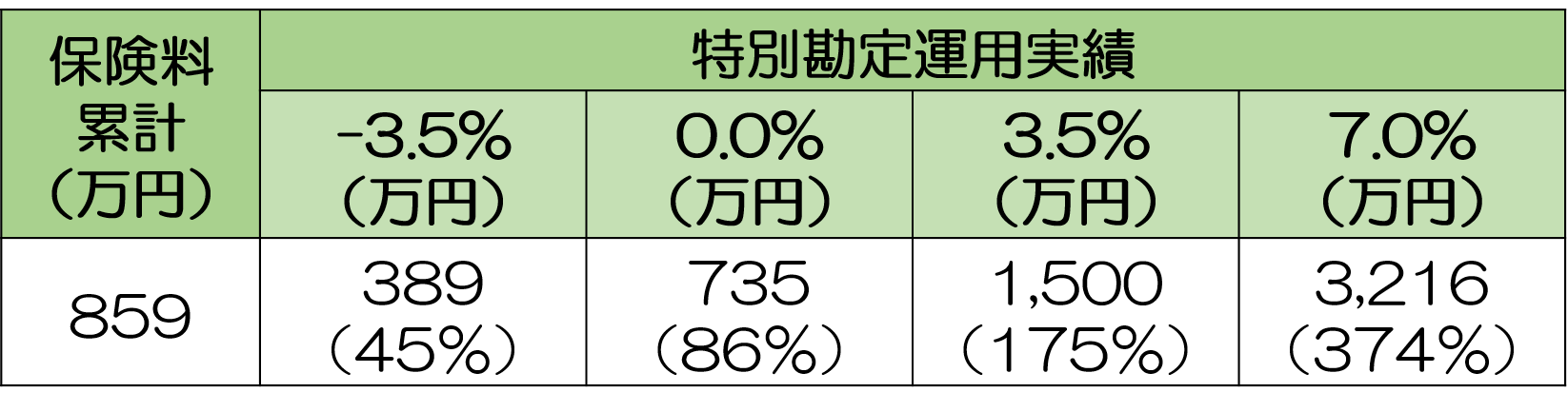

具体的に、どのような契約内容になるのか、E社の商品(2019年3月時点)を参考に、みていきましょう。

契約の条件を以下の通りとします。

こちらの保険商品において、受け取れる年金額の累計は、以下の通り運用の状況(特別勘定運用実績)によってかわります。

【運用状況ごとの年金累計額】

※1万円未満の端数は切り捨て分かりやすく表示しています。

ご覧のように、運用実績が悪かった場合(-3.5%だった場合)とよかった場合(7.0%だった場合)で大きな差があることがわかります。

このように、変額個人年金はハイリスク・ハイリターンな保険商品なのです。ただし、リスクを抑えるポイントがあります。以下の4つです。

信頼できるファイナンシャルプランナーに相談し、仕組みを理解し納得してから契約して下さい。

この分類にあてはまる保険商品として、外貨建て終身保険と変額終身保険があります。

以下、それぞれの特徴を解説します。

ここでは外貨建てのなかでもドル建て終身保険を紹介します。

ドル建ての終身保険は、円建と比べて利回りが良い上に、予定利率が高く設定されています。

予定利率とは、保険会社の運用の利回りを示した値です。

予定利率が高くなるほど保険料が安くなります。

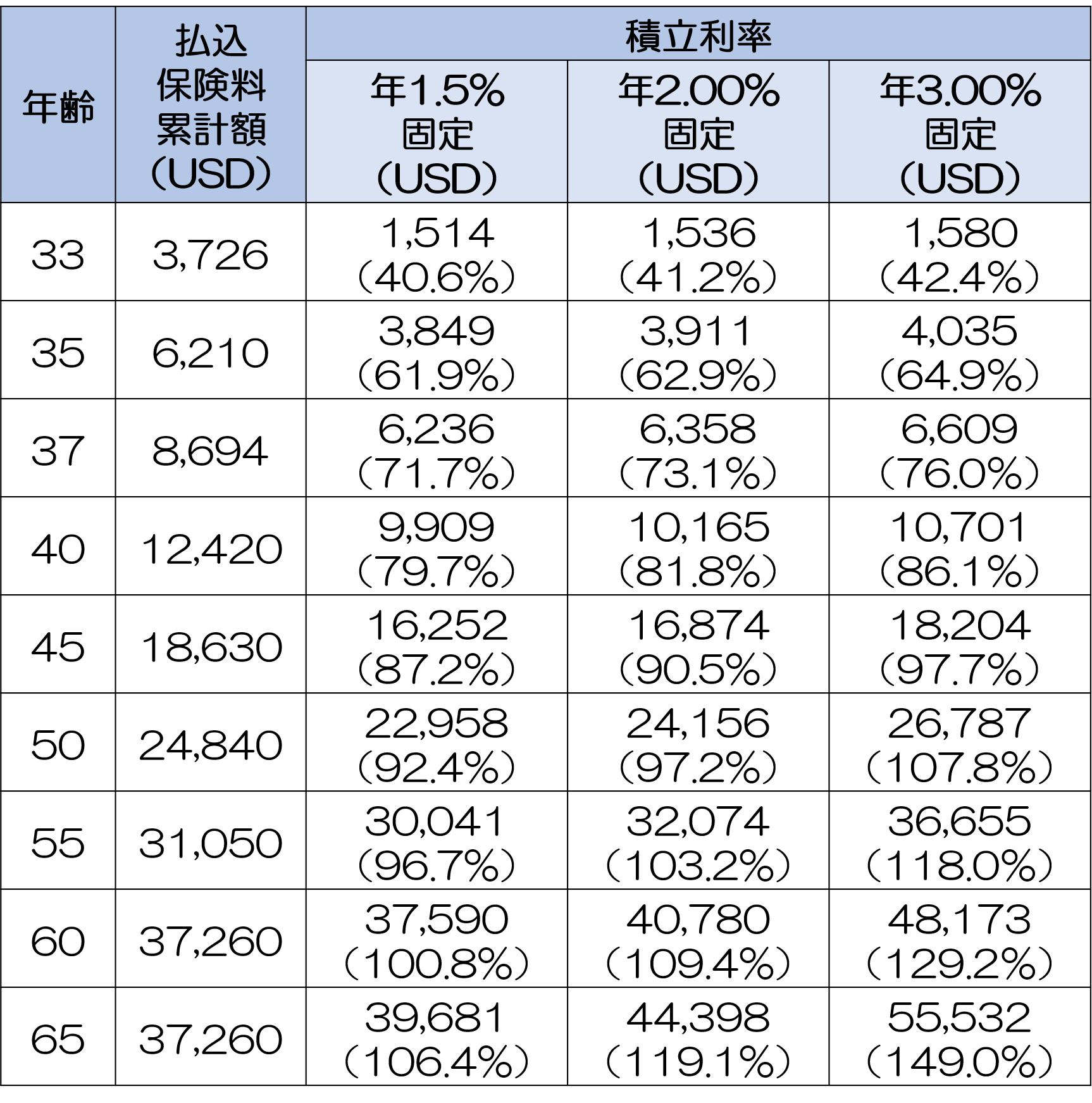

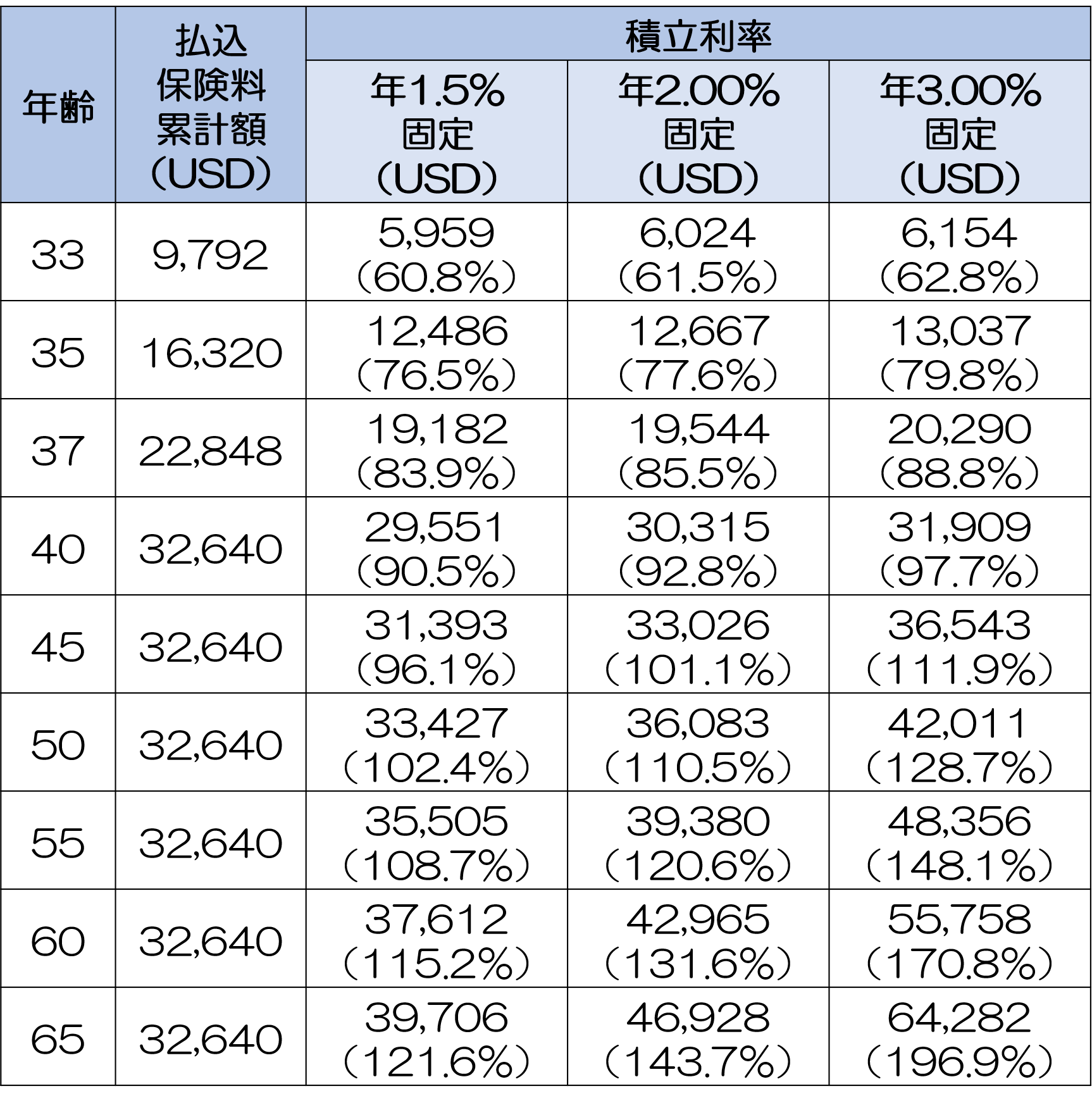

この前提をふまえ、F社のドル建て終身保険(2019年3月時点)の例をみていきましょう。

契約の条件を以下のように設定します。為替のレートは1米ドル約110円と想定します。

条件にある基本保険金額とは、死亡保険金の最低保障額です。

仮に保険会社の運用がうまくいかなくても、この額の死亡保険金は保証されているということです。

なおここでは、保険料の払込期間が10年間の商品、もしくは60歳までの商品の2種類を紹介します。

契約年数・解約返戻金・返戻率は以下の通りです。

●保険料払込期間:60歳払込のパターン

●保険料払込期間:10年間のパターン

この表の積立利率とは、一言でいうと保険会社の資金運用でもとらされる金利のことです。

積立利率が高いほど、返戻金や死亡保険金が高くなります。

表をみると、60歳払込の方では最も高い返戻率は149.0%、払込期間が10年間のパターンでは196.9%となっています。

この数字をみても、いかに貯蓄性が高いかがわかるでしょう。

またこの2つの例を比較すると、払込期間について60歳払込より10年間のパターンの方が貯蓄性は高いことが分かります。

保険料の払込期間がより短い方が、貯蓄性が高くなるということです。

資金に余裕があるなら、できるだけ支払が早くすむ方をえらぶことをおすすめします。

こちらの商品も外貨建てなので、上述した為替リスクにより、利回りが悪くなる可能性がある点に注意が必要です。ただし、この保険は、保険料を毎月その時の為替レートで払い込むので、為替リスクは相当和らぐことになります。

変額終身保険とは、保険会社の資金運用(投資信託などの金融商品を利用)の結果により保険金や解約返戻金の額が変動するタイプの終身保険です。

非常に貯蓄性が高い一方で、運用次第では、支払った保険料総額より少ない額しか受け取れない可能性もゼロではなく、ハイリスク・ハイリターンな保険商品と言えます。

こちらも、活用に際しては以下のポイントを押さえておく必要があります。

なお、死亡保険金に関しては、最低額が確保されており、それより少なくなってしまうことはありません。もちろん、保険会社の運用が成功していれば、さらに上乗せになることがあります。

詳しくは「変額終身保険のメリットと知っておくべき注意点」をご覧ください。

紹介したように、外貨建てや変額保険は非常に貯蓄性が高く、資産運用したい場合に適しています。

資産運用に保険商品をえらべば、個人で株式やFXを利用するよりリスクが少なかったり、万が一の際には確実に一定額の保険金を受け取れる商品もあったりなどのメリットもあります。

一方で、保険で資産運用する場合、為替リスクや保険会社の投資実績などにより利回りが著しく悪くなる可能性がある点は注意が必要です。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

中小企業の退職金制度、「中退共」は本当に最適か?企業型DC・はぐくみ基金との徹底比較

従業員の福利厚生を充実させ、人材の確保・定着を図る上で、「退職金制度」の導入は、多くの経営者が検討する重要なテーマです。特に中小企業においては、国が運営に関与する「中退共(中小企業退職金共済)」が、手軽に始められる制度として、商工会議所などから推奨されるこ

経営者のための不動産投資術|節税と資産形成を両立する物件選びと戦略

事業で大きな利益が出た際、その資金をどのように活用するかは、経営者にとって重要な経営判断です。「節税も兼ねて、何か新しい事業に挑戦してみたい」と考える方も少なくないでしょう。しかし、例えば飲食店経営など、本業とは異なる分野のサイドビジネスに安易に手を出し、

ひと昔前は、銀行預金の金利も高く、預金しているだけでお金を増やすことができた日本。 現在ではマイナス金利政策が打ち出され、そうもいかなくなってしまいました。 さらには、年金制度の崩壊がささやかれるようになり、老後資金への不安から資産運用に関心が

【2025年最新版】FXの税金対策ガイド|国内・海外FXの税率差と経費計上の新常識

個人の資産運用として、FX(外国為替証拠金取引)は非常にポピュラーな選択肢となりました。しかし、その利益にかかる税金の仕組みは、株式投資などとは異なり、特に利用するFX会社が国内か海外かによって、全く異なるルールが適用されることをご存知でしょうか。

昨今ではコツコツ積立ができる資産運用方法が増えてきています。 積立ができる資産運用は、少額で始められることや、積立中に得た利益も運用資金に回すことで、効率的な運用が可能です。 老後の資金や、将来の出費に備え、積立ができる資産運用に関心がある人も

人生を積み重ね、堅実に貯めてきた貯蓄を、そのまま遊ばせておくのはもったいないと感じたことはありませんか? マイナス金利政策が打ち出された日本では、ネットバンクなどの例外を除く銀行の普通預金の金利が0.01%と、ほとんど資産運用としての意味を成さなくな

かつて「一億総中流」と呼ばれた日本社会ですが、昨今、経済格差が広がっていると言われています。 サラリーマンとして働く人の中には、現状の給与では満足できず、資産運用によって更なる収入を求めている人も多いのではないでしょうか。 また、若いうちから老

定年退職時に受け取る事ができる退職金が、人生で初めて受け取る「大金」であるという人は多いでしょう。 その為、どのように使えばいいか分からず、散財してしまったり、口座に眠らせたままにしてしまったりという方が見受けられます。 退職金は老後の生活を支

為替相場や株式市場の変動が激しい昨今、将来の経済状況に不安を感じ、より安定的な資産形成方法を模索している経営者の方も多いのではないでしょうか。特に中小企業の経営者にとって、会社の財務体力を強化し、万が一の事態に備えることは喫緊の課題です。その有効な手段の一

銀行預金には金利という制度があります。 普通・当座預金にしろ定期預金にしろ、預金をしていると、銀行が設定した金利に合わせてお金が増えていく制度です。 バブル期には定期預金の金利が年6%もあり、銀行に預金しているだけでどんどんお金が増えていくとい