マイナス金利時代で、お子様の学資を効率よく積み立てる方法は慎重に選ばなければなりません。

たとえば、少し前までは学資保険が定番でしたが、今は必ずしもベストとは言えなくなっています。保険にもいろいろな種類がありますし、保険以外の手段もあります。

もしも、お子様の学資を積み立てるベストな方法について知りたいとお考えであれば、お気軽にご相談ください。

学資保険は、子どもの学資を積み立てる方法として最初に思いつくものだと思います。

人気がある商品は、積立の効率が高く、かつ、余計な特約が付いていないシンプルなしくみのものです。

ただし、最近は学資保険の利率が悪化しています。また、積立の効率の高さを重視するならば他の方法があります。学資保険という枠の中で人気があるからと言って、必ずしもおすすめなわけではありません。

そこで、今日は学資保険の主要なタイプのシミュレーションをお見せします。その上で、自分に合った学資の積立方法をどのように選べばいいのか、他の2つの保険を例にとりながらお伝えします。ぜひ参考にしてください。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

学資保険は現在、率直に言って、おすすめできるものが少なくなってしまっています。

その理由は、国内で長く続く低金利により学資保険の利率が下がっているためです。

現状を、以下の2つのタイプに分けて、シミュレーションをお伝えします(浪人せずに18歳で大学に入学する想定です)。

まずは、大学入学前に一括で受け取るタイプです。

このタイプで比較的利率が高いA生命の学資保険の契約例をみてみましょう。

以下の3つのプランをそれぞれシミュレーションします。

まず、子どもが18歳になるまで払い続け、払込が終わった直後に受け取るプランです。

最初に断っておきますが、このプランはおすすめしません。

18年間に払い込む保険料の総額と返戻率は以下の通りです。

計算してみると、18年間保険料を払い込んでやっと0.8%、つまり、3万円足らずしか増えていないということです。「月払い」よりお得な「年払い」にしても返戻率は101.6%にしかならず、焼け石に水です。

いずれにしても銀行の定期預金に比べてほんの少しマシな程度でしかなく、おすすめできません。

代わりに、最もよく活用されているのが、早い時期に保険料の払込を終えて18歳まで寝かせておく「短期払い」です。

たとえば、先ほどのA生命の学資保険の契約例では、払込期間を18年間から10年に短くすることで、支払う保険料の総額が2,974,320円から2,898,000円へ下がり、返戻率も約100.9%から約103.5%へ少しだけアップします。

お得な「年払い」にすると返戻率はもう少し上がり、104.2%になります。

ただし、払込期間が短くなる分、同じ額を積み立てようとすると毎月の保険料の負担が大きくなります。

しかも、10年払い込んでさらに8年後まで待たなければならず、それで増えるのが4%前後というのは、大きなメリットとは言えません。

それでは、保険料を契約時に一括払いする方法はどうでしょうか。

「前納」と言って、年払いや短期払いよりさらに保険料の総額が安くなって、返戻率がアップする方式です。

こうすると、返戻率は104.3%に微増します。ただ返戻率はたいして上がらず、最初に高額な保険料を支払うほど価値があるとは思えません。

なお、前納は扱っていない保険会社もあります。

もう1つのタイプは、大学入学時と在学中に、複数回に分けて受け取るタイプです。

こちらもA生命の学資保険を例に、以下条件で算出します。

このプランでは、子どもが17歳・18歳・19歳・20歳・22歳の時点で各60万円ずつ受け取ることができます。

保険料総額が2,841,840円で、返戻率は105.5%になっています。

保険料の払込期間が「10歳まで」なの1.1.2.のプランと全く同じですが、学資金が一括で受け取れない分、返戻率は2%高くなっています(A生命は103.5%)。

ただし、これも、保険料の払込が終わってから7年も寝かせておかなければならないことを考えると、積立の効率が優れているとまでは言えません。

以上、お伝えしてきたように、学資保険は現状、どのようなタイプも、学資を積み立てる手段として敢えて選ぶメリットが乏しいと言わざるを得ないのです。

しかも、「保険」と名前はついていますが、親に万一があった場合にはせいぜい積み立てた分の額が戻ってくる程度です。これでは「保険」の役割はほぼ果たしません。

それでは、他にどのようなものがあるでしょうか。

他の保険を活用する方法、株式・投資信託・外国債を購入する方法、外貨預金にする方法などがありますが、ここでは、保険の分野で、学資保険に代わる方法としてポピュラーになってきている以下の2つの選択肢をピックアップしてお伝えします(これらの他にも変額終身保険等を活用する選択肢があります)。

いずれも、一生涯の死亡保障がついた生命保険「終身保険」です。

終身保険は「掛け捨て」ではなく、ある程度長く加入した後で解約すれば、支払った保険料総額を上回る「解約返戻金」を受け取れる商品が多くなっています。

また、終身保険は学資保険と違い、生命保険なので、自分に万一があった時に、整理費用(葬儀代、墓代等)を賄う程度の額の死亡保険金を残せるという機能もあります。

さらに、解約のタイミングを自分で決められるので、必要な時にお金を引き出せるのもメリットです。

たとえば、子どもが大学に通う年齢になった時に十分な経済的な余裕があり、保険を解約して学資に充てる必要がなくなったのであれば、そのまま加入し続けて老後の資金に充てることもできます。その間、返戻率は上がり続けます。

なお、当然のことながら、どれを選ぶにしても、保険料は無理なく払い続けられる額に設定する必要があります。早期に解約してしまうと、払い込んだ額より少ない額しか戻ってきません。

詳しくは「終身保険とは?今だから知っておきたい本当の活用法と選び方」をご覧ください。

ただし、どこに魅力を感じるかによって向き不向きがあります。これから、それぞれについて、特長と向き不向きを検証していきます。

まず、ふつうの終身保険です。保険料も保険金も「円」で計算される「円建て」のものです。

終身保険の中でも積立効率が高いと言われてきたのが「低解約返戻型終身保険」です。途中まで解約返戻金が少ない代わりに、保険料が割安で、かつ、解約返戻金の返戻率が高くなっているものです。

しかし、この低解約返戻金型終身保険も、最近は、安倍政権によるマイナス金利政策の影響で、返戻率が著しく低下しています。

正直、積立効率だけ見ると、学資保険と比べて多少マシな程度です。

実際に、C生命の低解約返戻型終身保険のプランを紹介します。

このプランは、保険料払込期間を15年間と短くして、子どもが高校へ入学する時点以降での返戻率を高めています。

それによって、子どもの学資金を受け取る時点での返戻率を高めることができるからです。

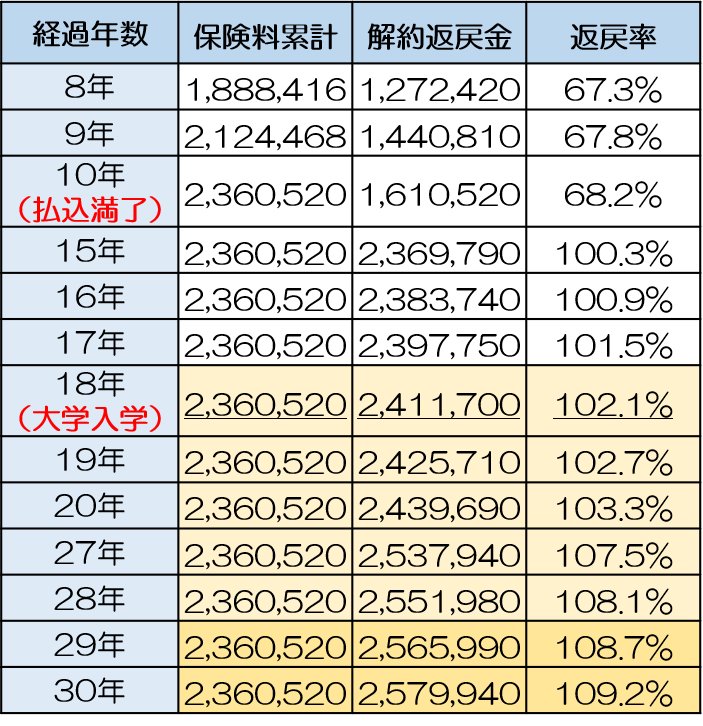

解約返戻金・解約返戻率の推移は以下の通りです。

このように、返戻率は学資保険よりも多少マシな程度です。

ただし、上でお伝えしたように、親に万一があった場合の死亡保険の機能があります。学資保険にはこの機能はありません。

したがって、学資保険と比べたメリットは、積立効率がほんの少しマシで、死亡保障がある程度付いていることにあります。

また、返戻率はあらかじめ決まっていて、保険会社が破たんしない限り保障されるので、「少しでも円で確実に増やせる」という点にメリットを感じるのならば、選択肢に入ってくると思われます。

ただし、加入し続けている間に、円の価値が下落してしまうことがあります。その場合、実質的な意味で元本割れしてしまうというリスクがあります。

たとえば、自販機の缶ジュースの値段は、1988年当時は100円でしたが、今は130円です。また、私の行きつけのラーメン店では、ふつうのラーメンが1998年当時は600円だったのが、今は750円になっています。

このように、将来は、今よりも円の価値が下落している可能性が高いのです。

これは見落としがちですが、注意しておかなければならないことです。

米ドル建て終身保険は、日本円より利率の高い米ドルで積み立てを行うタイプの終身保険です。

国内で低金利が続く現在、円建ての保険と比較して利率が非常に高くなっています。

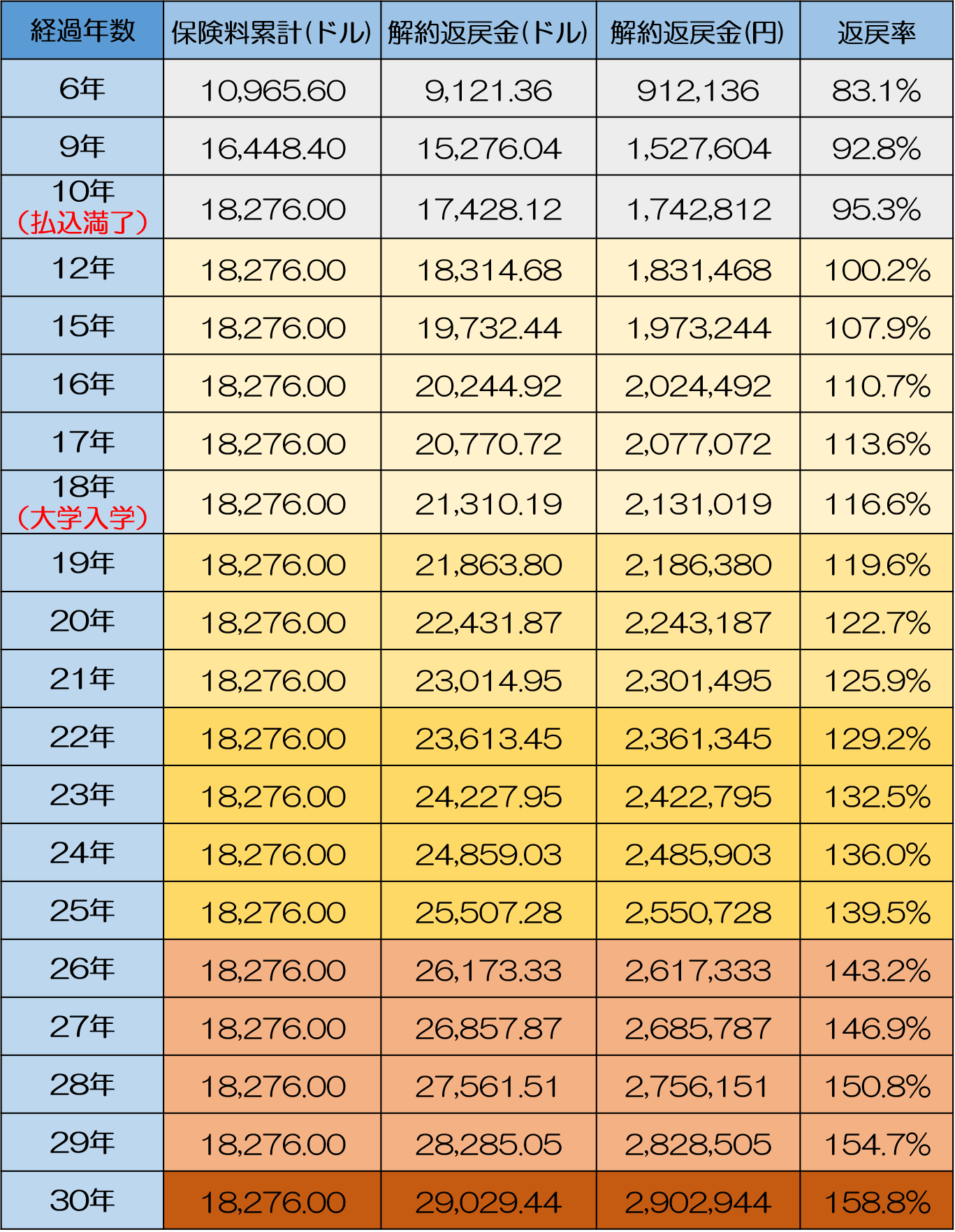

実際にどのくらいの利率となるのか、D生命の米ドル建て終身保険(2020年5月時点)のプランをお伝えします。

なお、この保険は、返戻率を高く設定している代わりに、保険料払込期間中(10年間)の死亡保険金額が、払い込み済みの保険料の総額のみとなっています。

また、為替のレートは1米ドル約100円のまま推移するものします(為替レートの変動の影響については後述します)。

このプランでの解約返戻金額・返戻率の推移は以下の通りです(1米ドル100円とする)。

加入から12年後には返戻率が100%を超え、18歳(大学入学時)には116.6%となっています。

ここまでに紹介した学資保険、終身保険と比べると、積立の効率が非常に高くなっています。

このように、米ドル建て終身保険は積立の効率の高さが特徴ですが、リスクはないのでしょうか。

よく指摘されるのが「為替リスク」です。

ただし、この為替リスクについては、その内容がどのようなものなのか、どの程度のものか、対処法があるのか、具体的にイメージする必要があります。

もし、リスクの内容・程度がそれほどでもなく、かつ、対処が可能なものであれば、有力な選択肢と考えて良いと言えます。

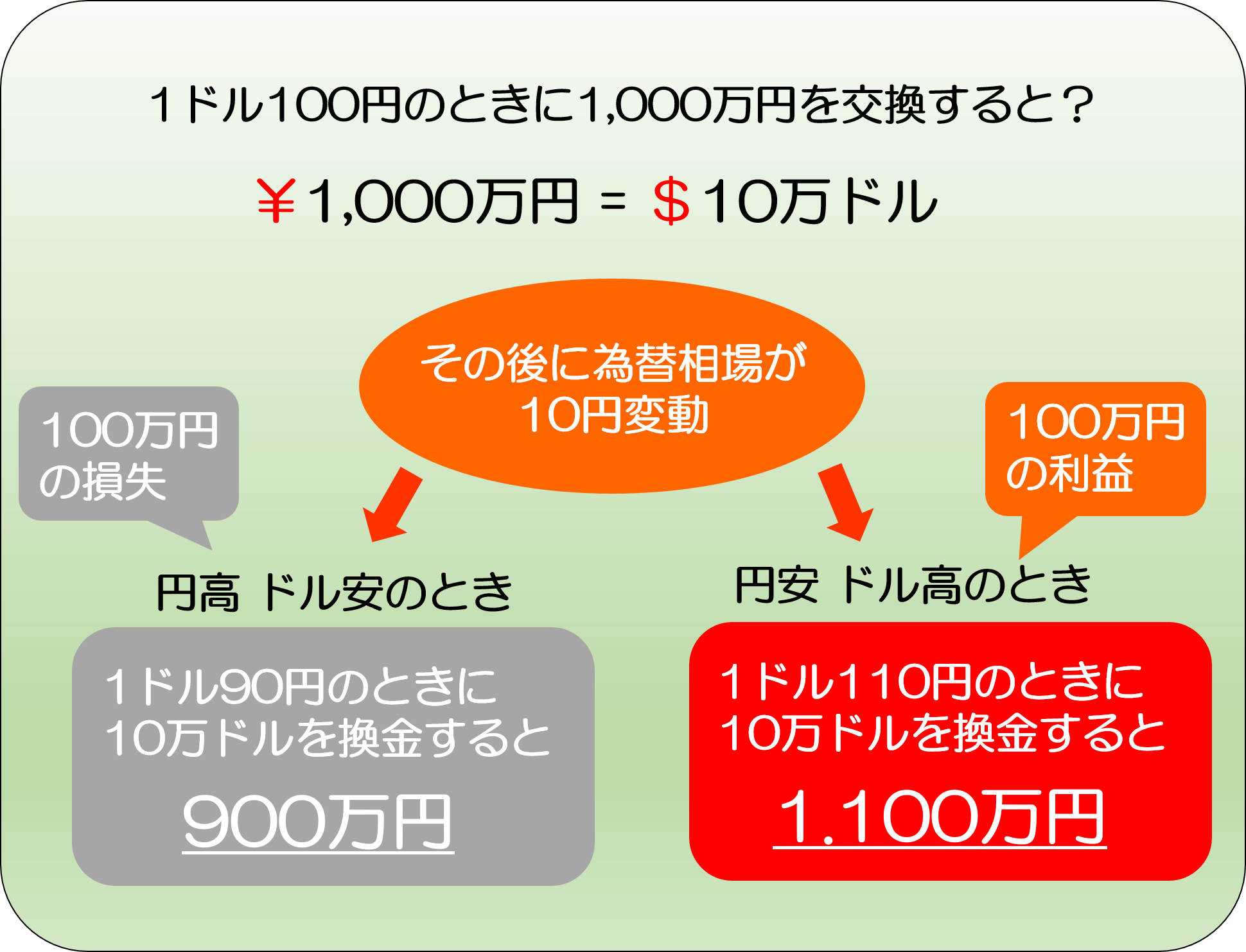

まず、為替リスクがどのようなものなのか、説明します。

以下は、円を米ドルに換金し、時間が経ってから再び日本円に換金し直す場合のイメージです。

ご覧のように、円安ドル高になった後で日本円に換金し直すとお金が増えますが、円高ドル安になった後で換金すると減ります。

したがって、為替リスクとは、円をドルに換金した後で「円高ドル安」になって、実質的に価値が目減りするリスクをさします。

「円安ドル高」になった場合は、逆に、得をすることになるのです。

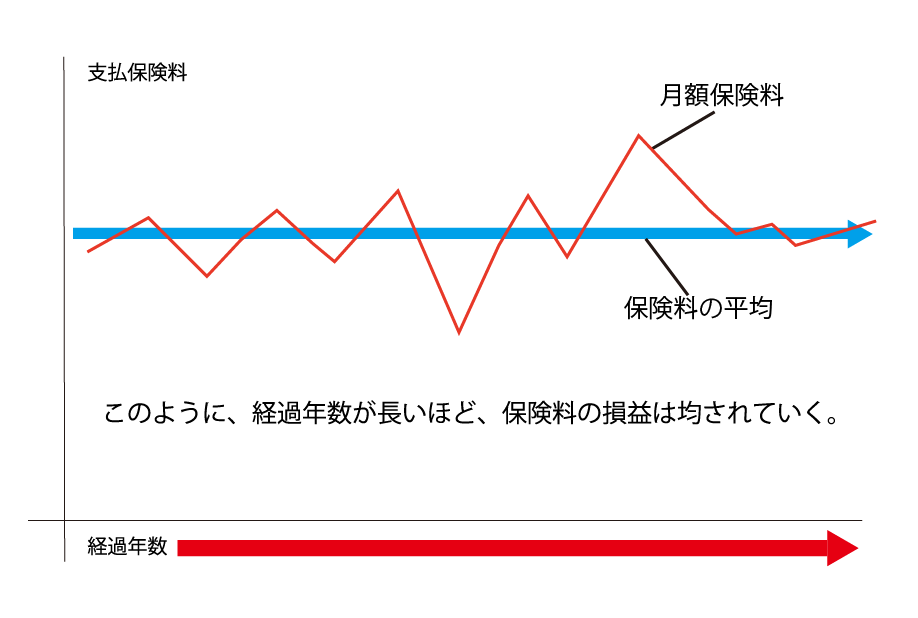

ただし、この意味での為替リスクは、保険料の支払期間を長くすることによって、為替リスクを大幅に軽減することができます。その意味では、そこまで危険度が高いものではないと言えます。

なぜなら、保険料をその時々のレートで円をドルに換算して払い込むからです。

つまり、円高ドル安の時は保険料(円)は安く、円安ドル高の時は保険料は高くなります。

たとえば、今回お伝えしているD生命のプランだと、毎月の保険料が151.25$ですので、払い込む金額(円)は、1$=110円(円安ドル高)の月は16,638円、1$=90円(円高ドル安)の月は13,613円になります。

長期間、毎年、あるいは毎月、一定の保険料を払い続ければ、リスクは分散されます。また、支払期間が長くなるほど効果が高くなっていきます。

しかも、米ドル建て終身保険は利率が高く、加入期間が長くなればなるほど増えていくので、それによって、円高ドル安による元本の減少をカバーできる可能性が高くなっていきます。

まとめると、為替のリスクへの対処法は、加入期間を長くして、大きく増やすことだと言えます。

したがって、最後に解約してお金を受け取る時に、為替相場がいきなり、それまでの平均よりも著しく円高ドル安になるような、容易に想定し難い特別な事態にならない限り、為替リスクが顕在化する可能性は低いと言えます。

逆に言えば、真に恐れるべきは、そういう特別な事態だということができます。

また、そういう最悪のケースに陥ったとしても、最悪、為替相場が回復するまで待てば良いということになります。その場合、子どもの学資に使いたいかんじんの時にお金を引き出せませんが、そのリスクが起こり得る可能性は相当低いと考えられます。

為替のリスクの内容と対処法については、『為替リスクとは?運用方法で異なるリスクの中身と対処法』で詳しくお伝えしておりますので、ご覧ください。

以上のことを考えると、米ドル建て終身保険は、積立の効率が高く、かつ、リスクが比較的低い方法と言えます。

紹介したように低金利政策が続く中、学資保険は返戻率が著しく悪化しており、学資を積み立てる手段として敢えて選ぶメリットは乏しいと言えます。

代わりに、より積立効率の高い方法を選ぶことをおすすめします。他の保険種類、株式・債券や投資信託による運用、外貨預金等の方法があります。

保険であれば、ポピュラーなのが円建ての終身保険(低解約返戻金型)や米ドル建て終身保険です。これらは、自分の身に万一があった場合の整理費用を準備できる点で、学資保険よりも優れていると言えます。

特に、米ドル建て終身保険は返戻率が高いため、子どもの学費のための積み立てに適しています。

為替のリスク(円高ドル安のリスク)がないわけではありませんが、長く加入することで大幅に緩和されますので、過度に不安視する必要はないと言えます。

マイナス金利時代で、お子様の学資を効率よく積み立てる方法は慎重に選ばなければなりません。

たとえば、少し前までは学資保険が定番でしたが、今は必ずしもベストとは言えなくなっています。保険にもいろいろな種類がありますし、保険以外の手段もあります。

もしも、お子様の学資を積み立てるベストな方法について知りたいとお考えであれば、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

年末調整や確定申告の際には、生命保険や医療保険などの各種保険料を申告して税金の控除を受けるのが一般的です。 一方で学資保険については、どのように扱えばよいか分からないという方も多いのではないでしょうか。 この記事では、学資保険を年末調整や確定申

生まれてきた子どもが経済的な理由に悩むことなく希望する進路を選べるように、以前から学資保険が使われてきました。 しかし、超低金利政策が続く日本においては、学資保険が学資を貯蓄するのに必ずしも有効な選択肢にはなっていません。 今回は、現在の学資保

学資保険の一括払いにメリットなし!?致命的なデメリットと注意点

学資保険は、子どもの学資を積み立てる方法として根強い人気があります。 しかし、マイナス金利が続く中、ここ数年、学資保険は積立効率が悪化しています。そこで、もし当面使う予定のないまとまった現金があるならば、一括で支払ったらどれだけお

生命保険には一時的にお金が必要になった時に保険会社からお金を借りる「契約者貸付制度」があります。これは学資保険でも使える制度です。 ただ、よくわからない制度でお金を借りるのは怖いですよね。確かにお金を借りやすく便利な制度ですが、慎重に活用しなければい

学資保険は、古くから、子どもの学資を積み立てる手段として最も有名で、根強い人気があるものです。 しかし、学資保険は、子どもの学資を積み立てる方法の一つにすぎません。「保険」というジャンルでも、他にいろいろな方法があります。 また、保険にこだわら

学資保険は、子どもの学資を積み立てる方法として最初に思いつくものだと思います。 人気がある商品は、積立の効率が高く、かつ、余計な特約が付いていないシンプルなしくみのものです。 ただし、最近は学資保険の利率が悪化しています。また、積立の効率の高さ

最近よく「学資保険は損をする」と言われます。 これは本当です。少なくとも「得をする」とはお世辞にも言えません。しかも、残念なことに、現在、学資保険の多くは損をする、つまり元本割れする可能性が高くなっています。 この記事では、学資保険で少なくとも

学資保険を選ぶときに最も重要なのが「返戻率」です。 簡単にお伝えすると、支払保険料に対して将来受け取れるお金が多いのが返戻率が高い商品でお得な商品です。 そして、同じ商品でも契約方法によって将来の返戻率を上げることもできますので、知っておくだけ

「学資」保険はいくらにすべき?保険料と貯蓄額の最適なバランスは?

子供の教育費の準備のために「学資保険」を検討している方は多いことと思います。 マイナス金利の影響で、銀行などでは積立をしてもなかなかお金が増えないのが現状だからです。 「学資保険」は正直、積立の効率が悪いためまったくおすすめできませんが、学資を

学資保険に加入しようすると、満期金と共に保険料の払込期間を選ぶことになります。 一般に、保険の払込期間は短いほうがお得になります。ただし、学資保険は現在、マイナス金利の影響で利率が著しく悪化しており、払込期間を短くしてもたいして積立の効率は上がりませ