次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

生命保険は、万が一があった時に残された家族が困らないようにしておくためのものです。しかし無駄に多く保険に入るのもよくありません。

私たちもよくお客様から「自分は生命保険に入り過ぎではないか?」とご相談をいただくことがあります。そして、実際に入りすぎているケースも多いのが現状です。

万が一の時の保障は、生命保険以前に、遺族年金などをはじめ、公的保障でも一定の範囲はカバーすることができます。したがって、まず、必要保障額をチェックした上で、それが公的保障でどこまでカバーできるか確認するべきです。

この記事では、保険の見直しの際の基本的な考え方、つまり、将来を見据えた上で、無理のない保険料でバランスよく生命保険に加入をするにはどうしたらいいかを、分かりやすくお伝えします。

保険の教科書 編集部

最新記事 by 保険の教科書 編集部 (全て見る)

目次

生命保険の見直しを考える時、一番多いご要望が「保険料を安くしたい」ということです。しかし、それは必要な保障を確保した上でなければなりません。

生命保険の見直しでは、以下の4つのステップを踏まえていくことが大切です。

次からこの4つについて、解説していきます。

まず、そもそもあなたに生命保険は必要なのでしょうか?

最初に確認したいのは、ご自身に万が一があった場合に公的保障でいくら保障が受けられるのかということです。

遺族年金には「遺族基礎年金」と「遺族厚生年金」の2つがあります。どの遺族年金を受け取れるかについては、亡くなった人の職業によって異なります。

また、遺族年金をもらえる遺族の範囲も年金の種類によって異なります。

※公務員の共済年金は平成27年10月に厚生年金に統合されています。ただし、地方公務員については平成27年9月30日までの地方公務員共済組合員期間があれば、経過措置として、加入期間に応じた「職域部分」の年金が共済組合より支給されます。(参考:地方職員共済組合)

ご自身がどれぐらいの遺族年金を受け取れるかは、日本年金機構の『遺族年金』のページでご確認ください。ご自分で計算することが難しいと感じたら、保険の営業の方や、ファイナンシャルプランナーに頼めば、計算してもらうことができます。

一般的に住宅ローンには団体信用生命保険(通称:団信)があります。契約者が死亡や高度障害状態になった時には、住宅ローンの支払いが免除されます。

最近は「三大疾病保障付き」「七大疾病保障付き」など、生活習慣病などで働けなくなった場合の保障もある団信も登場しています。つまり、団信は生命保険と重複する内容が非常に多くなっています。

勤めている会社によりますが、社員が亡くなったときの福利厚生の1つとして、会社から遺族に給付金・年金などが支払われる制度を備えていることがあります。

また、退職金の制度がある場合は、死亡退職金が遺族に支払われます。

ところが、こういったことを念頭に置かずに生命保険の必要保障額を設計している営業マンは大変多いのです。

いくつかの保険に加入している場合、気付かないうちに保障が重複しているケースがあります。その場合、保険料が無駄ですので、見直しをおすすめします。

生命保険には「医療特約」という形で医療保険が付いているケースがあります。よくあるのは、生命保険の他に共済など、種類を分けて保険に複数加入していて、それぞれ別々に医療保障がついているケースです。

そもそも生命保険は万が一のリスクヘッジの意味合いが強いため、保障を手厚くし過ぎて、手元の資金を減らしてしまっては元も子もありません。保障が過大になっている場合は絶好の見直しポイントです。

学資保険には「育英年金」という特約があります。これは契約者である親が死亡や高度障害状態になったときに、一定の期間、育英年金を毎年受け取れるという特約です。

しかし、この育英年金は、契約者である親の死亡保障と同じことなので、もし親が他で生命保険に加入している場合は必要ありません。

学資保険には「医療特約」がついているものがあります。これは子どもが入院や手術をした時に、給付金を受け取ることができる特約ですが、その分、保険料が発生します。

市区町村によって差はありますが、子どもの場合は医療費助成制度があります。中には中学生まで医療費がかからないような自治体もあり、これを利用すれば健康保険の自己負担分が無料となり、ほとんどの医療費をカバーできます。

そのため、医療費助成制度が受けられるうちは子どもの医療保険の加入は必要性が低いです。お住まいの地域の医療費助成制度を調べてみてください。

※参考「子供の医療保険は必要か?」

私はこれまで数多くのお客様から保険相談を受けてきましたが、必要のない特約に加入をしている方は非常に多いです。もちろん、すべての特約が不要というわけではありませんが、中には必要性の低いものもあります。

特に、以下の特約は要注意です。

「障害保障特約」は、障害または疾病による所定の身体障害状態(心臓ペースメーカーの装着など)になったときに支払われる特約です。

しかし、病気で身体障害状態になった場合、国から障害者認定がおりるので手厚い保障を受けられます。

例えば、ペースメーカーの費用は700~800万円といわれていますが、実際は国から補助があるので無料です。もし、この特約を付けている人がいれば見直してみて下さい。

最近、介護の保障が注目されていますが、「介護特約」の中には支払い条件が異常に厳しく、介護状態になってもほとんど給付の支払い対象とならないような特約もあります。

例えば、介護特約の多くでは、給付金が受け取れる「所定の要介護状態」は、以下のいずれかを満たしている必要があります。

しかも、この状態が180日継続しなければ保険金は支給されません。これは非常に重い状態です。

介護特約を付けている場合は、どういう状態になったら給付金が支払われるか必ず確認しましょう。

「重度慢性疾患」とは、重度の糖尿病・重度の高血圧症・慢性腎不全による人工透析・肝硬変・慢性膵炎などのことをいいます。それでは「重度」とはどういった状態を指すのでしょうか?

例えば、糖尿病なら「インスリン治療を6ヶ月以上継続したという医師の診断」「眼の増殖性糖尿病網膜症であるという医師の診断」「下肢に壊疽(えそ)による1足指以上の切断」などで、ようやく保険金を受け取れるというものです。

これは糖尿病でも相当に重篤な状態です。

「健康祝い金」とは、医療保険を一定期間使わなかった時に、ボーナスとして一時金を受け取れるものです。「祝い金」というと、いかにもおトクなように思えます。

しかし、これは全然おトクではありません。なぜなら、結局は、支払った保険料の一部が戻ってきているだけだからです。

「祝い金」をもらうために積立をするのは本末転倒です。しかも、入院して給付金を受け取った場合は没収されるしくみとなっています。

保険と貯蓄は原則として切り分けて考えたほうがいいでしょう。

生命保険は契約年齢が上がると保険料も上がる仕組みになっているので、今加入しているものをむやみに解約するのは望ましくありません。

しかし、保険商品も時代に合わせて変わってきています。また、保険の種類によっては、より無駄のない保障を割安な保険料で受けられることもあります。したがって、新しい保険に乗り換えるのも選択肢の1つです。

最近注目されているのは「収入保障保険」です。大きな死亡保障を割安の保険料で得られるのが特徴です。

生命保険というと、ふつう思い浮かべるのは、「定期保険」といって、期間が決まっていてその間に万一のことがあったら保険金を「一括」で受け取るものです。しかし、収入保障保険は、保険金を「年金」という形で毎月受け取るタイプです。

収入保障保険と定期保険の比較については詳しくは『定期保険とは?しくみと2つのタイプと活用のポイント』をご覧いただくとして、ここでは両者のイメージを比べてみましょう。

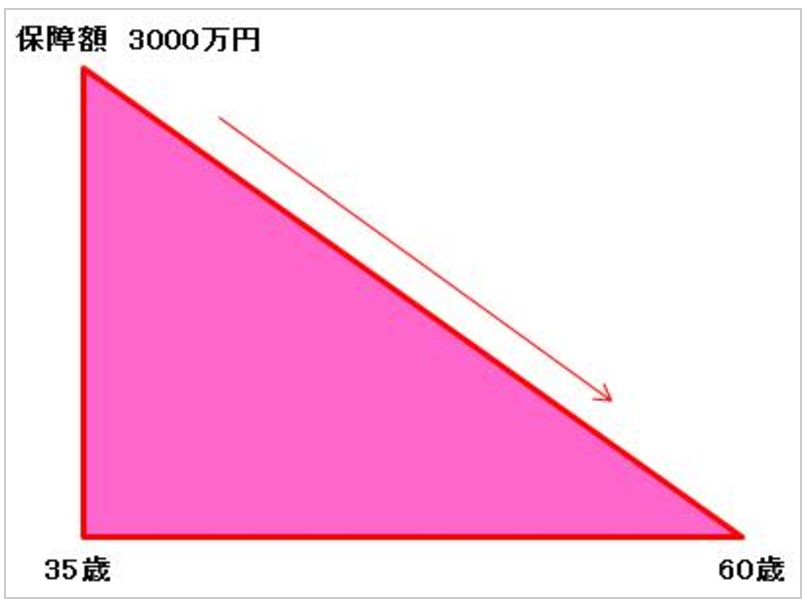

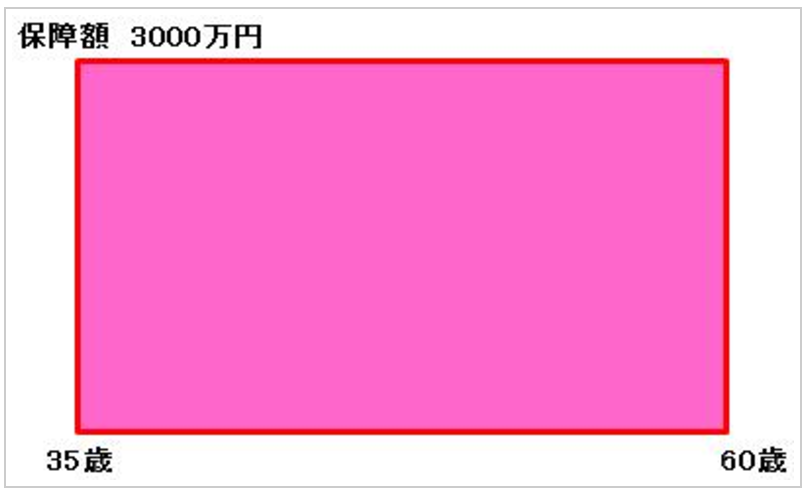

収入保障保険と従来の定期保険の比較

【例】35歳:男性 必要保障額:3000万円(60歳まで)

年金額:毎月10万円×12か月×25年間(60歳まで)=3,000万円

保険料:月2,600円

こちらの保険は三角のカタチをしています。掛け捨てで保障期間が決まっているのですが、大きな特徴は保障額が毎年少なくなっていく点にあります。

死亡保険金額:3000万円(60歳まで一定)

保険料:月8,550円

定期保険の場合は、35歳から60歳までの間なら、いつ亡くなっても3,000万円を一括で受け取れます。

以上のように、同じ3000万円を準備をするのに、毎月の保険料が収入保障保険では2,600円、定期保険では8,550円と、5,950円の差が出ます。

収入保障保険のメリットは、ここにあります。

どういうことかというと、生命保険の目的は、万が一の時に、残されたご家族が経済的に困らないようにするためのものです。

経済的に困らないために必要なお金を「必要保障額」といいます。この必要保障額は、子供が生まれたばかりのときは高額になります。なぜなら、これから生活費・学費がかかるからです。

しかし、時間と共に子どもが成長し、独立するまでの期間が短くなってくるので、必要保障額は徐々に減少していきます。

そういった点で、収入保障保険は合理的な保険と言えます。

また、収入保障保険はタバコを吸わない「非喫煙体割引」や「健康優良体割引」という制度があるのでさらに保険料が割安になる可能性があります(保険会社によって異なります)。

必要保障額については「生命保険の必要保障額|ムダをなくすために確認すべき4ステップ」で詳しく解説しています。参考にしてください。

生命保険の見直しで、新しい保険に切り替えをするときは解約時期に注意してください。

生命保険に加入するには健康状態などの審査があります。もし新しい保険の引受が決定する前に、現在加入している保険を先に解約してしまうと、保障の空白期間が発生してしまいます。しかも、万が一新しい保険の審査が通らない場合、無保険状態になってしまいます。

保障の開始時期は保険会社によって違いがあるため、必ず担当者に確認するようにしましょう。

生命保険は長期間に渡り保険料を支払っていくものです。月々の保険料は数千円だったとしても、ずっと払い続けていけば大きな金額になりますから、できるだけ無駄な保障は無くしたいですよね。

以下のケースに当てはまる人は、ぜひ一度、生命保険を見直してみてください。

まずはご契約中の保障がどれくらいあるのか整理することからはじめましょう。そして、公的保障など保険以外でカバーできる部分をふまえた上で、本当に必要な生命保険をお持ちいただくことをおすすめします。

必要保障額の計算方法など分からないことがあれば、私たちまでお気軽にお問い合わせください。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

生命保険には複数の種類があり、どんな目的で加入するかによって選ぶべきものが異なります。 しかし、どの種類の保険がどのような場合に向いているのかは保険の名前からは分かりません。しかも、保険会社によっても中身が微妙に異なっています。 そのため、どれ

終身保険で貯蓄をする方法がありますが、マイナス金利政策の影響で、せっかくお金を支払ってもあまりお金が貯まらない商品が増えてしまいました。 そんな中、これまで終身保険の活用法で鉄板とされてきたノウハウが、揺らぎつつあります。 貯蓄目的で終身保険を

高額な住宅ローンを組むときに「ローンの支払い途中に一家の大黒柱に万が一のことがあったら…」と心配される方は多いのではないでしょうか。 ただ実際には遺された家族が住宅ローンの返済に苦しむ、といったケースは少ない筈です。 住宅ローンの契約をするにあ

若い時に生命保険へ加入するのと比べて、50代になると、生命保険が必要となる期間も短くなりますし、保険料も高くなります。 そのため、50代の方は、新たに生命保険に加入したり、今ある保険を切り替えたりすることに疑問や不安を感じることが多いと思います。

貯蓄型保険とは、万が一の際の保険の機能を持ちつつ同時に将来に備えた貯蓄もできる保険商品をさした言葉です。 定期預金では、金利がせいぜい0.01%~0.02%(「定期預金比較 | 価格.com」 )でお金が貯まりにくい一方、貯蓄性が高い保険も多いので、

近年会社に属さず、独立という選択をする人が増えてきています。 IT関連という原価の掛かりづらいの職種の幅が広がり、需要の増加と共に、個人事業主向けのプラットフォームも増えてきたのが大きな要因と言えるでしょう。 個人事業主は会社員と違い、誰も自分

死亡保険は大きく分けると、終身保険に代表されるような「貯蓄型」のものと、定期保険とも呼ばれる「掛け捨て型」のものが存在します。多くの人は、解約時に解約返戻金が戻ってくる貯蓄型の方がお得で、掛け捨て型は保険のお世話にならなかった際に払い損になるからもったいな

「生命保険に入らなければ」と何となく思っても、そもそも本当に保険が必要なのかすら、なかなかイメージできないものだと思います。 また、どんな種類の保険に加入すればよいか、保険会社はどこがいいのか、保険金をいくらにすれば良いのか、などなど、よく分からない

被保険者が亡くなった際に、遺族などに対し死亡保険金が給付されるのが生命保険です。 ただ一口に生命保険と言っても、加入する人の目的は「死亡保障」「積立」などそれぞれで、ニーズに合わせていくつかの種類があります。 そのため加入する際は、最もニーズに

近年会社に所属せず、フリーランスで働く方が増えています。 時間を自由に使い、自分の力を活かした仕事ができる点はフリーランスのメリットですが、万が一のことがあった場合の社会保障が充実しておらず不安に思っている方も多いのではないでしょうか。 ここで