経営者の退職金を現物支給するという話を聞いたことはありませんか。

実際に、経営者の方には、退職金を現金ではなく、不動産や自動車や生命保険などで受け取っている方もいらっしゃいます。

それはなぜかというと、退職金を現金で受け取るよりも、不動産や自動車や生命保険などで現物支給を受ける方が、老後の資金をより多く確保できると判断しているためです。

この記事では、退職金の現物支給の3つのメリットとその注意点をご説明していきます。これから退職金をどのように準備しようかとお悩みの経営者の方には、是非最後までご覧になっていただきたいと思います。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1. 退職金を現物支給する3つのメリット

まずは退職金を現物支給する3つのメリットは以下の通りです。

- 資産を増やせる可能性がある

- 銀行の評価を下げにくい

- 法人税を軽減できる可能性もある

この3つのメリットについて詳しくご紹介いたします。

メリット1|資産を増やせる可能性がある

退職金を現物支給することで、現金で支給するよりも資産を増やせる可能性があります。

例えば、退職金3,000万円を現金で支給した場合は、当然ですが経営者の方に現金3,000万円が入ります。

これに対し、同じ3,000万円分のものを現物支給しようとした場合、財産価値の評価方法が異なります。

以下、メジャーな不動産、自動車、生命保険についてお伝えします。

不動産の評価方法は市場価格より低い

不動産の評価方法は以下の3種類です。

- 近隣の売買実例:流通する見込みの価格で評価する

- 不動産鑑定士による鑑定評価:鑑定料はかかりますが、不動産評価のエビデンスとなります。

- 公示価格などの公的評価額:国土交通省が定めた標準地での土地の価格

これらはいずれも、実際に市場で売買される価格(実勢価格)よりも低くなる傾向があります。

したがって、たとえば、本来4,000万円の価値のある不動産を3,000万円の価値で退職金として現物支給できることがあります。この場合、支給を受けたあなたが後で実勢価格通りの4,000万円で売却した場合は、1,000万円分も多くの資産を退職金で支給していたということになります。

ただし、実勢価格の方が低い場合もないわけではありません。

自動車は中古としての評価

自動車も役員退職金の一部として現物支給することも可能です。会社から個人への名義変更という形をとります。

このときの自動車の価格は「売買事例価格」か「精通者意見価格」です。売買事例価格は中古市場での流通価格で、精通者意見価格は中古自動車の販売店での査定結果となります。

いずれも、中古車としての評価なので、評価額は低めに出ます。

評価額の決め方は、基本的には、中古自動車の販売店で複数の見積もりを取り、最も適切だと思われる査定結果(価格)です。

ただし、減価償却がすべて終わっていて簿価が1円でも、必ずその価格で支給できるわけではありませんので注意が必要です。

生命保険の評価額は「解約返戻金」の額

生命保険は解約返戻金を評価額として現物支給をすることができます。

例えば、終身保険、定期保険、終身医療保険です。特に、「終身医療保険」は、保険料の全額の払込が終わっていて、解約返戻金が0円であれば、0円で現物支給することが可能です。

したがって、退職金として現金3,000万円に加えて、解約返戻金のない終身保険(終身医療保険)の名義を法人から個人にすることで、実質的により多くの退職金を受け取ったのと同じことになります。

詳しくは、法人が医療保険を活用する3つの方法と損金算入ルールをご覧ください。

メリット2|銀行の評価が下がりにくい

退職金を現金で支給すると、いつでも活用できる現金という「流動資産」が減ってしまいます。

ここで、例えば現物の不動産や自動車や貯蓄性の高い保険(前払い保険料として資産計上されている保険)を役員へ名義変更した場合はどうでしょうか。

実は、不動産も自動車も貯蓄性の高い保険の資産計上部分も、会社の資産の中では換金しにくい「固定資産」としてカウントされています。

したがって、退職金として、現金ではなく愛着のあった会社名義の自動車や、所有したかったビルやマンションや社宅、保障として持ちたかった保険を退職金として現物支給する場合は、会社から「固定資産」がなくなることになります。

すると資産全体のうち、現金等の「流動資産」の比率が高まるため、銀行の評価もキープされやすいのです。

銀行の評価が下がらなければ、あなたの後継者が新しい借り入れを行うときに好条件で借入を行える可能性が高まります。

メリット3|法人税が軽減できる可能性もある

実は退職金の現物支給では、法人税の軽減ができる可能性もあります。

こちらも不動産・自動車・保険の3つのケースでご説明します。

法人税が軽減できるケース1|不動産の簿価よりも低い価格で現物支給する

まず、不動産ですが、これは、帳簿上の価格(簿価)よりも低い価格で現物支給する方法です。

なぜならば、この時、会社は以下の額を損失として計上できるからです。

「帳簿上の価格-退職金として現物支給する時の評価額」

しかも、この損金は、営業利益には関係のしない「特別損失」として計上できるため、銀行から融資を受ける時の評価も下がりにくいのです。

2つあります。

- 減価償却された後の不動産を現物支給する方法

- 市場価値が下落した不動産を現物支給する方法

それぞれについて説明します。

減価償却された後の不動産を現物支給する方法

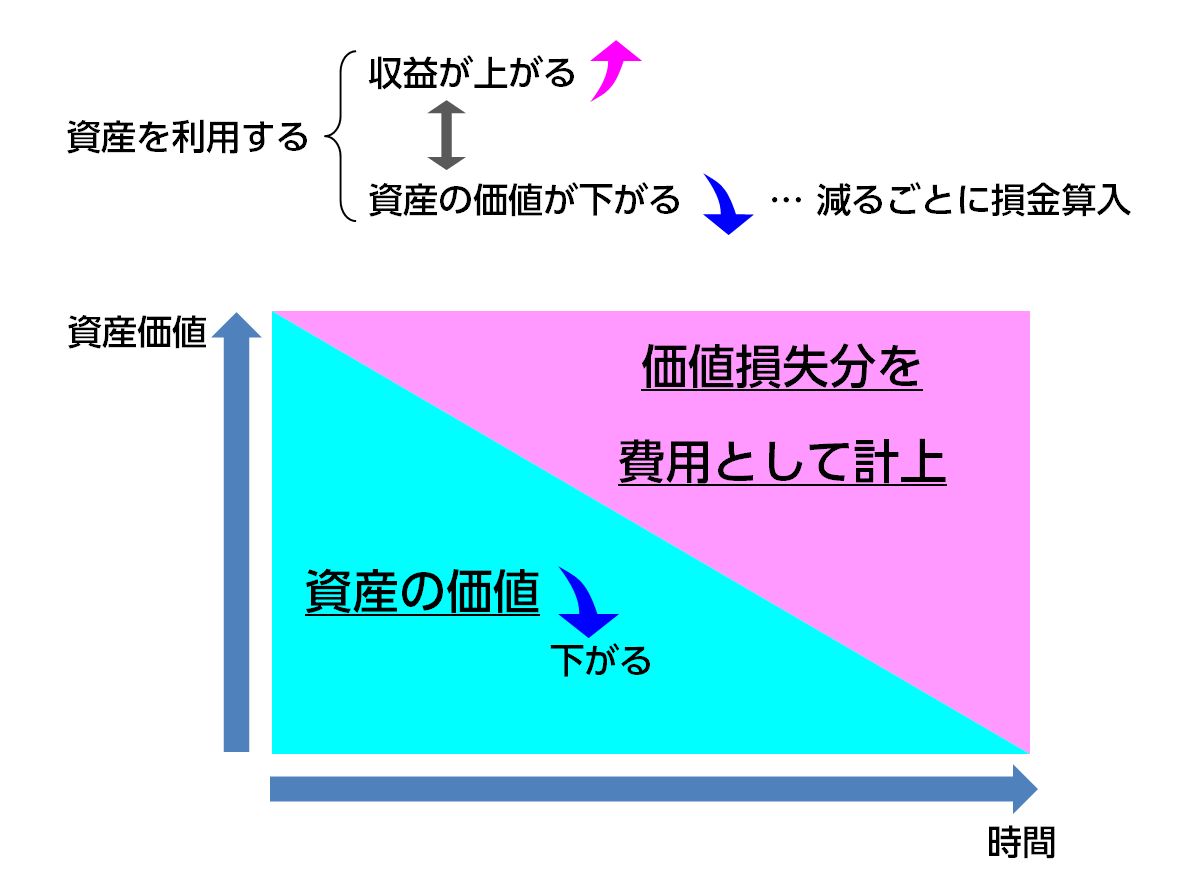

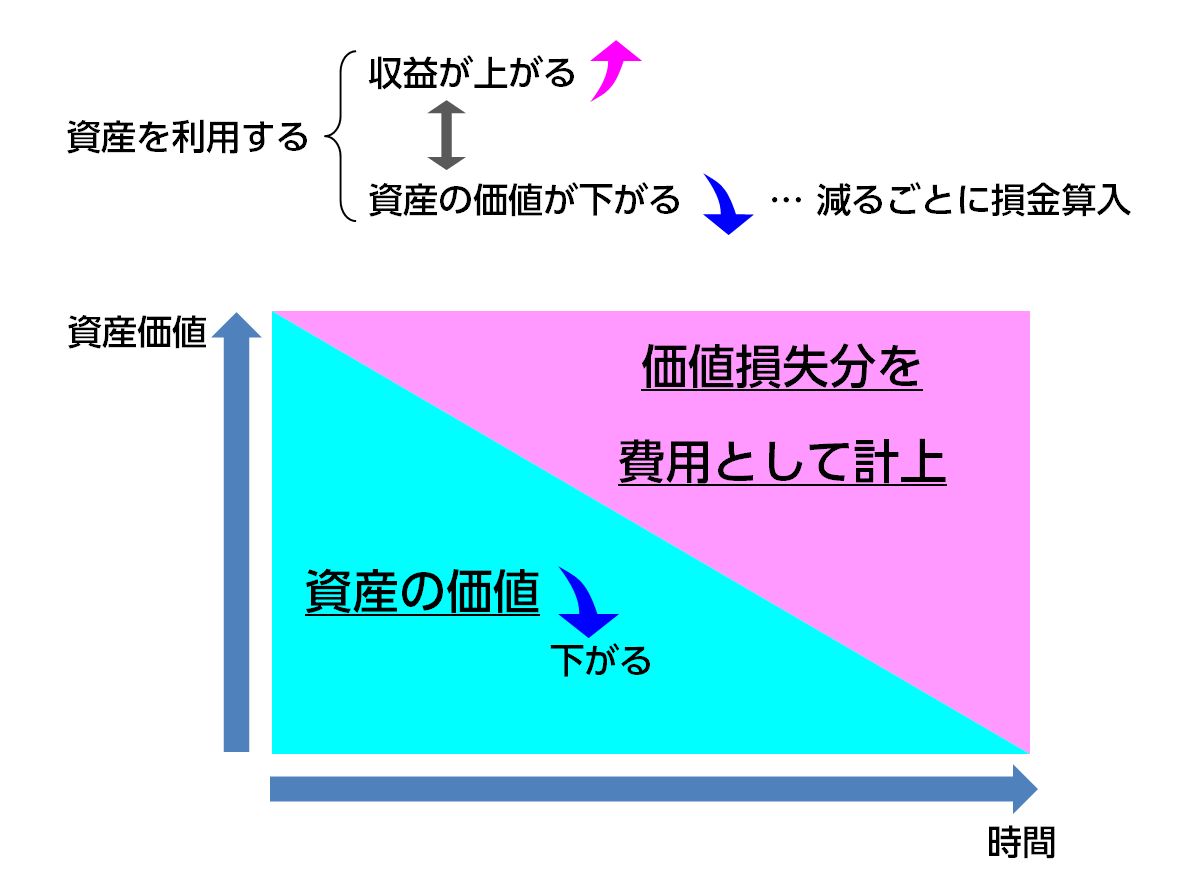

法人で不動産を取得すると建物・設備部分はその構造などによって減価償却を行います。

減価償却はその建物・設備の価値が減少していくという仮定で、目には見えない価値の減少を損金として計上できるものです。

しかし、新しい物件やRCなどの丈夫な物件では、価値の目減りが少ないとみなされているため、あまり減価償却費として計上できません。

したがって、会社で計算されている建物や設備の価格があまり減っていない場合もあります。

不動産の減価償却に関する詳細は「不動産の減価償却で知っておくべき3つのポイント」をご覧ください。

市場価値が下落した不動産を現物支給する方法

次に、市場価値が下落した不動産を退職金として現物支給する方法があります。

例えば、会社で今(2017年7月)、不動産を購入して、10年後に退職金として現物支給するとしましょう。

今はオリンピック前で不動産価格が高騰しているという話があるので、10年後には不動産価格が大きく下落する可能性があります。

もしそうなれば、退職金として現物支給する場合には大きく損金を計上することができるため、法人税の軽減につながるのです。

法人税が軽減できるケース2|自動車の簿価よりも低い価格で現物支給する

次に、自動車です。不動産と同じように、会社は以下の額を損失として計上できます。

「帳簿上の価格-退職金として現物支給する時の評価額」

そして、以下の2つの方法があります。

- 減価償却された後の自動車を現物支給する方法

- 市場価値が下落した自動車を現物支給する方法

があります。

したがって、最初から「自動車を退職金の現物支給で受け取りたい」という明確な希望があれば、3年10カ月落ちの中古の自動車を法人で購入しておくことをおすすめします。なぜなら、1年間で購入価格をすべて減価償却費として計上できるからです。

自動車の減価償却に関する詳細は「自動車の減価償却で知っておくべき3つのポイント」をご覧ください。

法人税が軽減できるケース3|生命保険を低い評価額で現物支給(名義変更)する

最後に生命保険の現物支給です。

生命保険の保険料の仕訳が「積立保険料」の場合は、資産に計上されます。

生命保険を現物支給する時、保険の評価額がこの「積立保険料」の額よりも低い場合は、その差額を「雑損失」として計上できますので、法人税が軽減されます。

ただし、注意していただきたいのですが、租税回避とみなされる可能性もあります。

例えば、低解約返戻金型の「逓増定期保険」や「終身保険」の現物支給(名義変更)です。「低解約返戻金型」の保険は、当初は解約返戻金が抑えられていて、ある年度に急激に返戻率が上がる設計になっています。そして、敢えてその直前に現物支給して「雑損失」を計上するというスキームがあります。一部で「名義変更プラン」とか言われているものです。これは、租税回避とみなされるリスクがあります。

したがって、もしも保険の現物支給を検討される場合は、専門家の意見をしっかりと聞いて現物支給での経理処理を参考にしましょう。

2. 退職金の現物支給を行うにあたっての注意点

ここまでは退職金を現物支給する3つのメリットをご説明してきましたが、ここからはその注意点について解説していきます。

退職金の現物支給での注意点は主に2つです。

- 現物の評価額を適正な金額にする

- 現物を支給するために必要な書類や費用を確認する

注意点1|現物の評価額を適正な金額にする

退職金の現物支給でもっとも気を付けなければならないことは、「現物の適正評価額」です

メリットの部分でも記述してきましたが、不動産や自動車の適正評価額は、減価償却後の簿価ではなく時価、つまり実際に流通しているそのものの価値です。

たとえば、あなたはもしかして「自動車の名義変更で贈与税が発生してしまった」という話を聞いたことがあるかもしれません。これは、自動車の評価額をしっかりと把握していなかったために起こってしまったことです。

不動産も自動車も実際に活用するもので、そのものの状態が良いか悪いかでも価格に影響しますし、同じような構造でも価値が異なることは多々あります。

したがって、税理士等の専門家の意見をしっかりと聞く必要があります。

また、専門家の意見も分かれますので、セカンドオピニオンのように複数の意見を聞いてみることをおすすめします。

生命保険に関しても同様です。現物支給する場合の評価額は基本的には「解約返戻金相当額」なりますが、場合によっては「租税回避をしようとした」とみなされる場合もありえます。これも国税専門官の方の意見が分かれるところのようですので、国税に確認をとっている税理士さんもいらっしゃいます。

様々な意見を受け止めて、慎重に退職金の現物支給の現物価格を設定していただきたいと思います。

注意点2|現物支給をするために必要な書類や費用を確認する

退職金を現物支給する場合、不動産も自動車も生命保険も「名義変更」という方法をとります。そして、所定の書類が必要になります。

例えば、自動車の名義変更の場合は以下の書類が必要となります。

名義変更に必要な書類の一例

- 印鑑証明

- 車庫証明

- 譲渡証明書

- 実印・認印

- 委任状

- 車検証

- 自動車税納税証明書

- 自動車税・自動車取得税申告書

- 取締役会の議事録

このように名義変更を行うだけでも準備する書類は様々です。

特に「注意点1」でも述べたような、評価額の根拠となる書類や、名義変更の決定の経緯がわかる取締役会の議事録はしっかりと準備しておきましょう。

加えて、名義変更にはもろもろの費用がかかることがあります。

自動車の名義変更だと以下のような費用がかかります。

- 移転登録料

- ナンバープレート代

- 印鑑証明書代

- 自動車取得税

- 車庫証明書代

不動産ではより多くの費用がかかってきます。

したがって、退職金の現物支給を検討する際は、名義変更にかかる諸費用まで含めて、損得をきちんと計算しましょう。

なお、生命保険の名義変更は手続も簡単で、費用もかかりません。ただし、名義変更後に、あなたが保険を解約したり減額したりして現金を受け取る場合は、確定申告が必要となってくる場合もあります。

まとめ

今回は退職金の現物支給による3つのメリットとその注意点をご説明しましたが、いかがでしたでしょうか。

退職金の現物支給は、経営者の退職後の資産を増やす手段にもなりますし、法人税の軽減にもつながる可能性のある一石二鳥の手段です。

さらに、後継者が銀行から借入をする際に条件が良くなる可能性があります。

ただし、その一方で、現物の価値評価が難しかったり、手続が面倒だったり、諸費用がかかったりするなどの注意点があります。

すべてを把握した上で、会社と経営者個人のどちらにもベストな退職金の支給方法を早めに準備しておくことが大切です。

まずは、このような退職金の現物支給や老後の資産形成が相談できる専門のFPや税理士を探して、気軽に相談ができる環境をお整えておくことをおすすめします。