昔から、養老保険は、貯蓄の機能と保険を兼ね備えたものと言われていて個人法人問わず人気がありました。今でも一定の人気があります。

しかし、個人で加入するメリットは、現在、乏しくなっています。

なぜなら、以前と違って貯蓄の機能が他の保険より低く、元本割れするものも多いからです。

これに対し、法人加入の場合は、従業員の退職金準備を目的として加入するのであれば、会社にある程度のメリットをもたらしてくれる可能性があります。

この記事では、個人と法人の場合に分けて、個人加入と法人加入のそれぞれのメリット・デメリットを検証します。

養老保険の活用を考えている方に役立つ内容ですので、是非とも最後までお読みください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.養老保険に個人加入するとデメリットだらけ

まず、養老保険に個人加入する場合のデメリットについてお伝えします。

あえて「メリット・デメリット」と書かなかったのには理由があります。養老保険のメリットとしてよく言われるのは「お金を貯めながらついでに保険として保障を受けられる」ということです。しかし、過去の高金利の時代とは違って、今では、このメリットがなくなってしまっています。

そのような時代の変化もあり、現在の養老保険は、貯蓄の機能が大きく低下し元本割れしてしまうことが多くなりました。

また、他の保険と比較しても利率・返戻率だけでなく、保障の点でも見劣りするものになりました。

- 利率・返戻率が低く、かなり長期の加入を前提にしなければ元本割れする

- 保障の点でも、他の貯蓄性のある保険と比べて見劣りする

ということです。

ストレートに申し上げると、従来メリットとされていた点は、時代の変化で失われてしまい、今ではデメリットが多いものとなってしまいました。

詳しくは「利率・返戻率に釣られるな!養老保険がお勧めできない理由の全て」をお読みください。

ただし、だからといって、養老保険というものに存在価値が全くないわけではありません。法人で加入する場合、上手に活用すれば大きなメリットを受けられます。次にお伝えします。

2.養老保険に法人加入するメリットと注意点

養老保険は法人加入ならばメリットのある場合があります。それは、以下の目的で加入する場合です。

- 従業員の在職中に万一のことがあった場合の遺族への保障(死亡退職金)

- 従業員が無事に勤め上げてくれた場合の退職金の準備

を、養老保険を活用して行う場合です。これは俗に「福利厚生プラン」と呼ばれているので、ここでもそう呼ばせて頂きます。それでは、まず、このプランのメリットと注意点からお伝えしていきます。

2.1. 養老保険の「福利厚生プラン」とは

上述の通り、養老保険「福利厚生プラン」は、目的が以下の2つと決まっています。

- 従業員の在職中に万一のことがあった場合の遺族への保障(死亡退職金)

- 従業員が無事に勤め上げてくれた場合の退職金の準備

この2つの目的を達成するために、養老保険が非常に役に立つのです。

どういうことかというと、まず、養老保険は、期間(満期)が決まっています。そして、満期までの間に万一のことがあれば「死亡保険金」が受け取れます。もしくは、無事に満期を迎えた場合も「満期保険金」が受け取れます。なお、死亡保険金と満期保険金は同額です。

つまり、何があっても最終的に決まった額のお金が「保険金」として受け取れることになっているのです。

この特徴を利用して、従業員に養老保険をかけ、「死亡保険金の受取人」を従業員の家族(遺族)に、「満期保険金の受取人」を法人ということにします。そして、「従業員に在職中に不幸があった場合、遺族に死亡保険金を『死亡退職金』として受け取ってもらう」か、「従業員が何事もなく定年を迎えた場合、会社が満期保険金を受け取って従業員の退職金等の財源に充てる」という活用をするのです。

2.2. 養老保険「福利厚生プラン」の4つのメリット

この福利厚生プランをうまく活用すれば、以下の4つの大きなメリットがあります。

- 保険料の1/2の額を損金に算入でき、税負担が軽くなる

- 従業員の在職中、いつ万一のことがあっても同じ額の死亡退職金を準備できる

- 満期保険金を受け取ると益金が発生し、退職金支給による損金をカバーできる

- いざとなれば解約して緊急の資金に使える

以下、これらの4つのメリットと、うまく活用するための注意点についてお伝えします。

2.2.1. 保険料の1/2の額を損金に算入でき、税負担が軽くなる

まず、最も重要なメリットは、保険料の1/2が損金に算入されることです。これをさして福利厚生プランは「ハーフタックスプラン」とも呼ばれます。

どういうことかというと、福利厚生プランの場合、保険金の1/2は従業員の遺族が受け取る死亡保険金のための積立と考えられます。これはまさに従業員の福利厚生のためなので、「福利厚生費」として損金に算入されます。

つまり、毎年、営業利益のうち一定額を養老保険の保険料として支払うことで、現金・預金として置いておくよりも税負担を1/2に軽減しながら、効率的に福利厚生を整えられます。

この税負担の軽減の効果こそが、法人で養老保険を活用する大きなメリットです。というのは、上述したとおり養老保険の返戻率は元本割れすることが多くなっています。しかし、法人の場合、返戻率が100%を多少下回ったとしても、税負担が軽くなることを計算に入れると、現金・預金でプールしておいたよりも養老保険の保険料に充てた方が、実質的に会社にキャッシュが多く残せることになります。

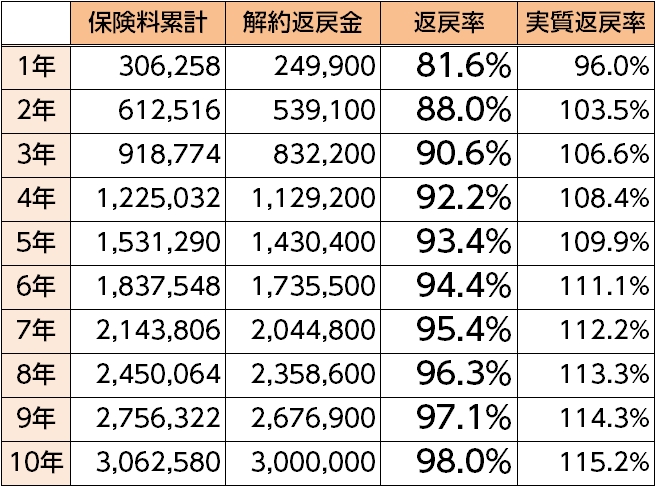

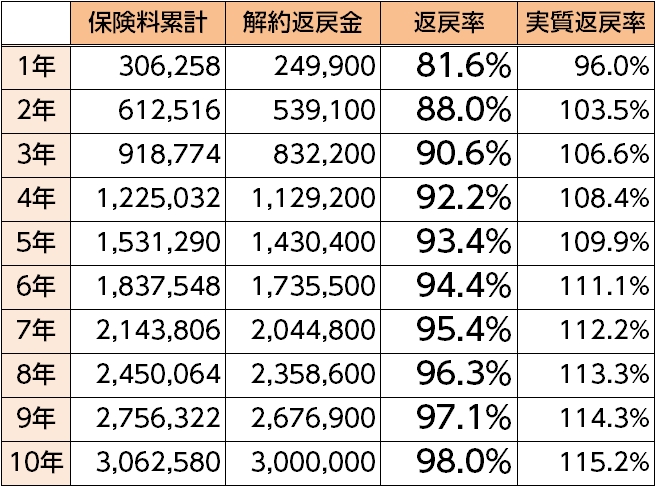

最も返戻率の高いα社の養老保険で見てみましょう。

- 35歳男性

- 死亡保険金・満期保険金:300万円

- 満期:10年

- 保険料:306,258円/年

返戻率の推移表です。支払った保険料のうち何%が戻ってくるかを示した「返戻率」と、保険料の1/2が損金に算入されて税負担が軽くなった効果を加味した「実質返戻率」を掲載しました。

なお、この「実質返戻率」は、解約返戻金を受け取った時に益金に計上される金額にかかる税金を一切考慮していません。つまり、解約返戻金によって益金が計上されたら、同じ年度にそれと同額以上の損金も計上しなければ、益金にそのまま税金がかかってしまうだけなので意味がありません。これを念頭に置いて次をお読みください。

2.2.2. 満期保険金を受け取ると益金が発生し、退職金支給による損金をカバーできる

最もノーマルなケース、つまり従業員の在職中何事もなく満期を迎えるケースについて見てみましょう。

この場合、法人に満期保険金が支払われます。そして、法人では満期保険金からそれまでの資産計上分、つまり保険料総額の1/2を差し引いた額が益金に算入されます。

解約返戻金を受け取ったのと同じタイミングで従業員への退職金を支払えば、それによる損金が解約返戻金による益金でカバーされるので、赤字のリスクを防ぐことができます。

逆に言えば、解約返戻金による益金と同額以上の損金を計上できなければ、その益金に税金がかかってしまうということです。つまり、養老保険「福利厚生プラン」で最終的に税負担の軽減という利益を受けるためには、解約返戻金による益金と同額以上の損金を出す必要があるということです。

2.2.3. 従業員の在職中、いつ万一のことがあっても同じ額の死亡退職金を準備できる

次に、在職中に従業員の身に万一のことがあった場合です。この場合、従業員の遺族には死亡保険金が直接支払われます。会社は「福利厚生規程」で定めておけばこれを「死亡退職金」として扱うことができます。

この死亡保険金の額は保険期間中を通じて一定です。どういうことかというと、従業員に養老保険をかけた直後にその従業員に万一のことがあった場合には、まだ保険料が少ししか支払われていなかったとしても、遺族は必ず死亡保険金を満額受け取れるのです。これは会社にとっても従業員とその家族にとっても大きなメリットです。

2.2.4. いざとなれば解約して緊急の資金に使える

養老保険を満期前に解約した場合、解約返戻金を利用することができます。

たとえば深刻な経営不振に陥ったり営業赤字が出そうになったりした場合、最後の手段として、解約返戻金を受け取ってカバーすることも可能です。

ただし、養老保険の福利厚生プランは、従業員の退職金の制度を整えるためのもので、後で述べるように「福利厚生規程」を作成して従業員に周知徹底していることが前提です。

そのような状況で養老保険を解約するのは「従業員のための積立に手を付ける」というのと同じです。従業員に不安と会社への不信を抱かせるリスクが大きいので、よほどのことがない限りおすすめできません。

あくまでも退職金どころではなくなってしまった場合、たとえば、大災害等不測の事態のため会社の経営状態が著しく悪化した場合等に限られるでしょう。

2.3.福利厚生プランの活用上の4つの注意点

このように、養老保険の福利厚生プランは、上手に活用すれば会社のキャッシュを温存でき、効率的に従業員の福利厚生の制度を整えられる非常に有益なものです。ただし、以下のように守らなければならない注意点があり、全ての会社に向いているわけではありません。

- 原則として従業員全員を対象としなければ1/2損金が認められない

- 福利厚生規程を作成して福利厚生目的を内外に示す必要がある

- 適切な保険料の額を設定しないとキャッシュフローの悪化を招くリスクがある

- 従業員の出入りが激しいと損をするリスクがある

これから詳しくお伝えしていきます。

2.3.1. 原則として従業員全員を対象としなければ1/2損金が認められない

まず、養老保険福利厚生プランは原則として従業員全員を対象としなければなりません。そうしなければ、税務当局から福利厚生目的と認められず否認されるリスクがあります。なぜなら、福利厚生の制度は従業員に平等に与えられなければならないものだからです。

2.3.2. 福利厚生規程を作成して福利厚生目的を内外に示す必要がある

養老保険が福利厚生目的であるということを明確に示すため、福利厚生規程(※)を作成する必要があり、かつ、従業員にも周知徹底する必要があります。

どういうことかというと、「1/2損金」扱いが認められるのは福利厚生目的だからこそですので、それが外部からみても明らかになっている必要があります。また、福利厚生の制度は従業員の意欲を高めるためのものなので、周知徹底しておくことが大切です。

※福利厚生規程についての詳細は『必見!福利厚生で法人保険を活用するとき重要な福利厚生規程』をご覧ください。

2.3.3. 適切な保険料の額を設定しないとキャッシュフローの悪化を招くリスクがある

養老保険の保険料は保険金に比べて割高です。上で紹介したα社の養老保険は死亡保険金額・満期保険金額300万円のところ、保険料が年306,258円かかります。福利厚生プランは原則全員にかけなければならないので、これを全従業員のために負担しようとするとかなりの額になります。

したがって、適切な保険料の額を設定しないとキャッシュフローの悪化を招くおそれがあるので、注意が必要です。また、保険料の額の1/2が損金に算入されるので、少なくともその額以上の営業利益を毎年出し続けられるという見通しも必要です。

くれぐれも、キャッシュフローと営業利益のどちらにも見合った保険料を設定するようにしてください。

2.3.4. 従業員の出入りが激しいと損をするリスクがある

人の出入りが激しい会社、つまり従業員の平均在籍期間が短い会社の場合、養老保険に加入すると損をするリスクが大きいです。

なぜなら、契約期間の初期で解約返戻金の返戻率が低いタイミングで被保険者(従業員)が退職してしまうと、会社はその人にかけた養老保険を解約するはめになり、税負担軽減の効果を考えても損してしまうことになります。

したがって、従業員がある程度長く働き続けてくれることが前提です。

以上、養老保険の福利厚生プランは、活用上の注意点を守れば、会社の福利厚生の制度を効率よく整えることができます。

2.4.「福利厚生プラン」以外の活用法はメリットが乏しい

法人加入の養老保険福利厚生プランのメリットと注意点についてお伝えしてきましたが、福利厚生プラン以外の養老保険は法人にとってメリットが乏しいのです。以下、それぞれについて簡単にお伝えします。

まずは下の表をご覧ください。これは、法人加入の養老保険を死亡保険金・満期保険金の受取人ごとに4パターンに分け、それぞれの保険料の税務上の扱いを表にしたものです。赤で示したのが福利厚生プランです。

2.4.1.死亡保険金の受取人・満期保険金受取人がいずれも法人の場合

死亡保険金受取人・満期保険金受取人がいずれも法人の場合、法人自身のために保険料を積み立てていると考えられるので、保険料は全額資産計上です。したがって、福利厚生プランのような税負担の軽減の効果はありません。

それどころか、満期保険金を受け取っても益金に算入される額はそこから資産計上分、つまり保険料全額を差し引いた額だけです。上のα社の養老保険は返戻率が最も良いものですが、満期保険金の返戻率が102.2%なので、増えた2.2%だけが益金に算入されます。これでは、満期保険金を必要な用途に支出して損金に算入してもその損金をカバーできません。それどころか、赤字を招くリスクがあります。

したがって、この活用法はメリットを見いだし難く、デメリットが大きいと言えます。

2.4.2.死亡保険金の受取人:従業員の家族、満期保険金受取人:従業員の場合

養老保険に加入して死亡保険金の受取人を従業員の家族(遺族)にし、満期保険受取人を従業員にする方法は、会社にとってメリットがありません。

なぜなら、保険料は全額損金ですが給与扱いになります。つまり、会社が従業員の給料に保険料分を上乗せして支払うのと全く同じだからです。その分、社会保険料もかかります。敢えて養老保険を選ぶ必要がありません。

2.4.3.死亡保険金受取人:法人、満期保険金受取人:従業員の場合

死亡保険金受取人を法人にし、満期保険金受取人を従業員にするのは、法令・通達に保険料の扱いについての明文がありません。このことから、以前は一部で、「保険料を全額損金に算入できる」とまことしやかに言われていました。保険金の受取人が福利厚生プラン=ハーフタックスプランと逆なので、「逆ハーフタックスプラン」と呼ばれています。

しかし、法令・通達に明文がないからといって、保険料の全額損金扱いを認めていいという理屈はおかしいです。

また、他のケースを見ると、法人が保険金の受取人になっている場合は保険料の1/2か全額が資産計上という扱いになっています。したがって、他のケースとの整合性もとれません。

これらのことからすれば、「全額損金」という扱いが認められるとは考えにくく、税務当局から租税回避とみなされるリスクがきわめて大きいと考えられます。

以上のように、法人で養老保険に加入する場合、唯一、「福利厚生プラン」ならば大きなメリットが受けられる可能性があるということです。

まとめ

養老保険は、現在、個人加入はおすすめできません。なぜなら、低金利の下で貯蓄の役割が大きく低下している上、他の貯蓄性の保険と比べてもあらゆる点で劣るからです。

他方、法人で「福利厚生プラン」、つまり従業員の退職金準備と、在職中万一のことがあった場合の遺族への死亡退職金の準備のために加入する場合は、税負担を軽減して実質的に会社のキャッシュを温存するのと同じ効果があるというメリットがあります。活用の際は、必ず、福利厚生規程を作成すること、適切な保険料の額を設定することなどの条件を守るようにしていただきたいと思います。