中小企業の経営者にとって自分を含めた役員の報酬(役員報酬)をどのくらいに設定するかは、頭の痛くなる話題ではないでしょうか?

低過ぎれば自分の生活ができませんし、高くし過ぎれば会社の経営に影響しますし、従業員の不満を招くことにもなります。

ここでは、はじめに中小企業の役員報酬の額の相場を紹介した上で、どうやって決めるとよいかのポイントについて解説します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.中小企業の役員報酬の平均・相場は?

中小企業の経営者は、ほかの会社の役員報酬がどのくらいなのか気になるところではないでしょうか。

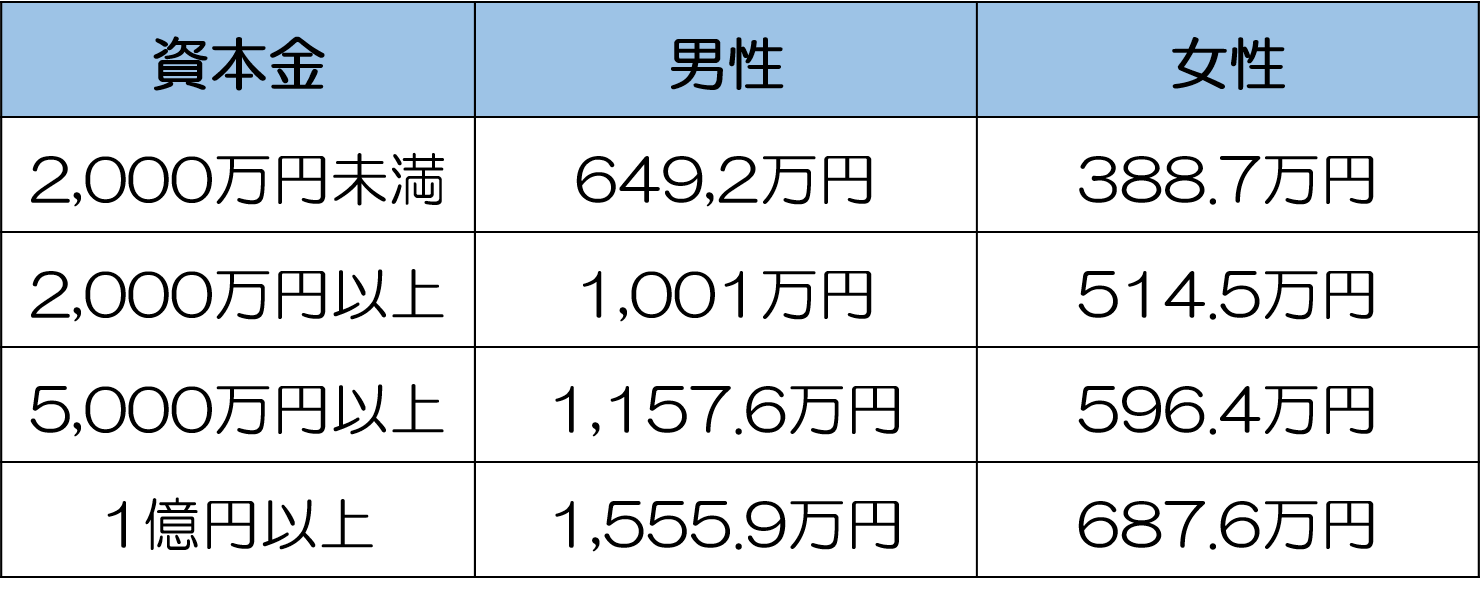

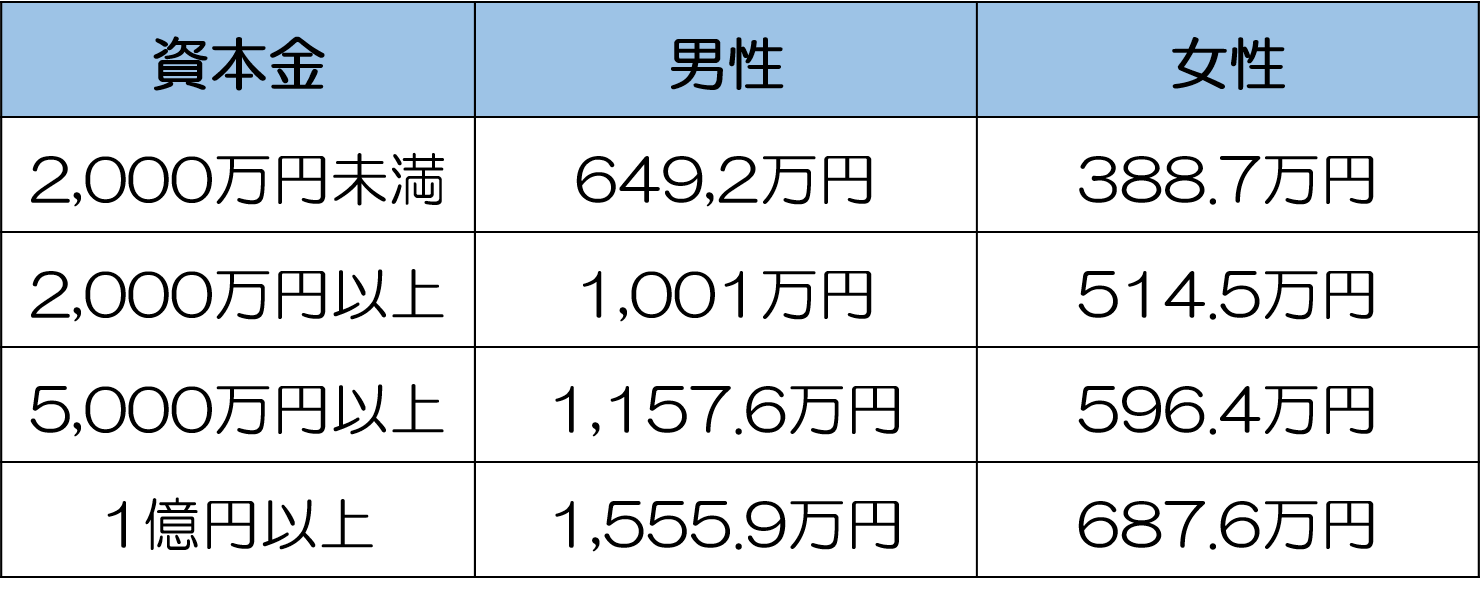

参考までに、国税庁のまとめた「令和2年度分 民間給与の実態調査結果」から、資本金ごとの役員報酬の平均値を紹介します。

いかがでしょうか? あくまで1つの平均値なのでこれが全てではありませんが、1つの参考にはなるでしょう。

当然ではありますが、資本金が多くなるごとに、役員報酬の額も格段に高くなっていることがわかります。

2.中小企業の役員報酬を決める際のポイント3つ

それでは中小企業の経営者はどんな点を考慮して、役員報酬を決めるとよいでしょうか。

ここでは、そのポイントとして以下3つを紹介します。

- 自分や家族の生活費を考える

- 所得税・住民税・社会保険料・法人税とのバランスをとる

- 付加価値分配比率を参考にする

以下1つずつ解説します。

2-1.自分や家族の生活費を考える

中小企業の経営者にとって、役員報酬とは自分や家族の生活費になるものです。

高く設定しすぎるのもよくありませんが、少なくともその報酬によって自分や家族が不自由なく生活できる必要があります。

最低限どのくらいないと生活できないか、というのを設定しておくようにしましょう。

それが役員報酬を決める際の1つの基準になります。

2-2.所得税・住民税・社会保険料・法人税とのバランスをとる

役員報酬を設定する際に、考慮にいれたいのは様々な税金とのバランスです。

役員報酬を高くすればするほど、所得税や住民税は高くなります。

また役員報酬が高くなるほどに、社会保険料の負担も大きくなります。

社会保険料は労使折半なので、社会保険料が高くなるということは、経営者個人も会社も負担増となることを覚えておくことが必要です。

だからといって、役員報酬を下げればよいというわけではありません。

役員報酬は、会計的には損金にできるため、役員報酬を下げるということはそれだけ会社の経常利益が多く残るということになります。

経常利益が多ければ、今度はその分だけ法人税が高くなるわけです。

結局のところどのようにすれば節税でき、個人にも会社にも多くのお金が残るかは、ケースによって異なります。

税金も考慮に入れて、役員報酬を設定する必要があるということです。

「役員報酬の設定で節税効果を最も高める方法と3つのテクニック」では、各種税金の役員報酬のバランスについて詳しく解説しておりますので、興味のある方はあわせてご覧ください。

2-3.付加価値分配比率を参考にする

不可分配比率は中小企業に従業員がいる場合に、役員報酬を決めるにあたって参考となる情報です。

企業があげた利益に対して役員報酬が高過ぎれば従業員の不満を生みますし、従業員の給料を増やし過ぎたら会社の経営はできません。

付加価値分配比率とは、そのバランスをとるための1つの指標になるものです。

それでは付加価値分配比率とはどういった指標でしょうか。

付加価値とは簡単に言うと企業が生み出した利益のことです。

付加価値の計算式にはいくつかありますが、単純に売上総利益(粗利)を付加価値とする考え方もあります。

参考までに、以下に「控除法」と呼ばれる計算式を紹介しておきます。

付加価値 = 売上高 - 外部購入価値

※外部購入価値とは材料費、購入部品費、運送費、外注加工費などをさします。

これをふまえて付加価値分配比率とは、「その付加価値をどのように分配するか」という割合のことです。

言い換えると「企業が生み出した粗利をどのように分配するか」ということですね。

この付加価値分配比率を使い、粗利(付加価値)をどのように役員と従業員で分配するか、という自社の目安をつくることが可能です。

2-3-1.付加価値分配比率の参考例

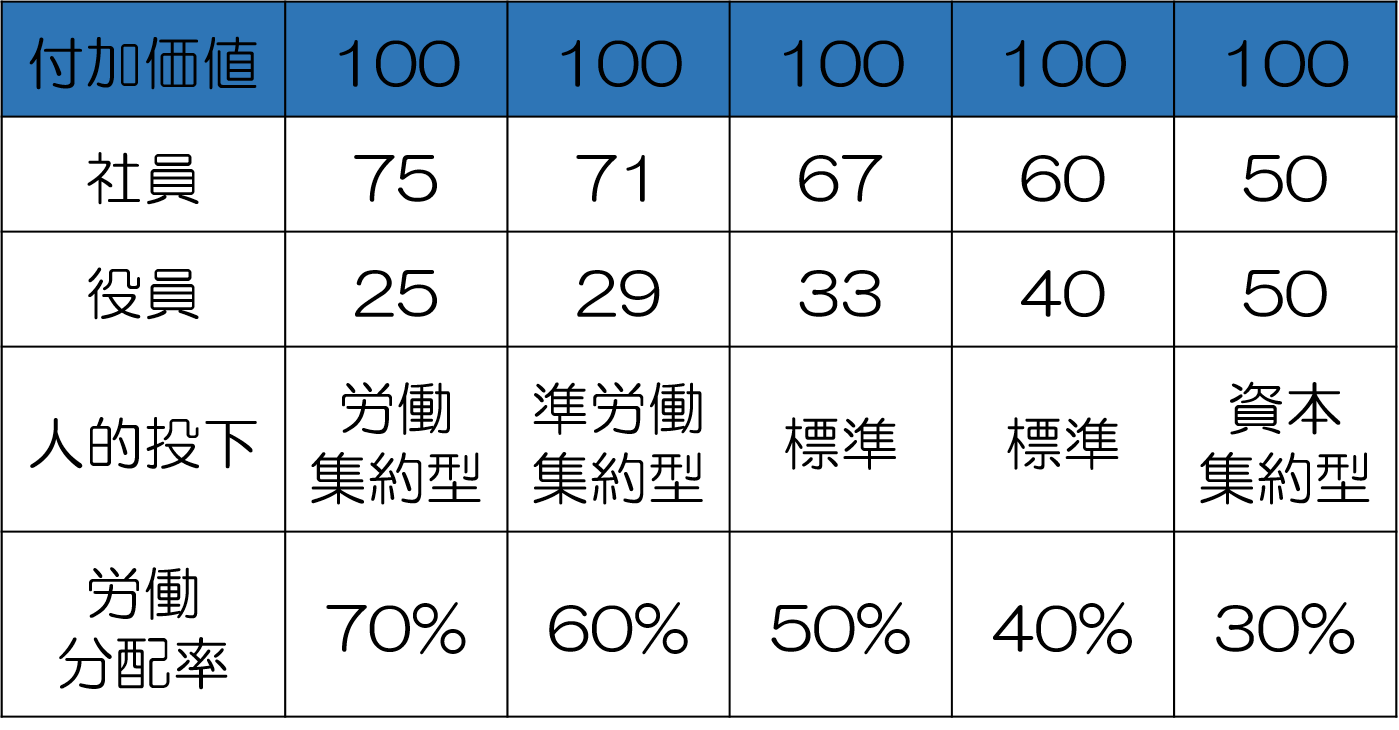

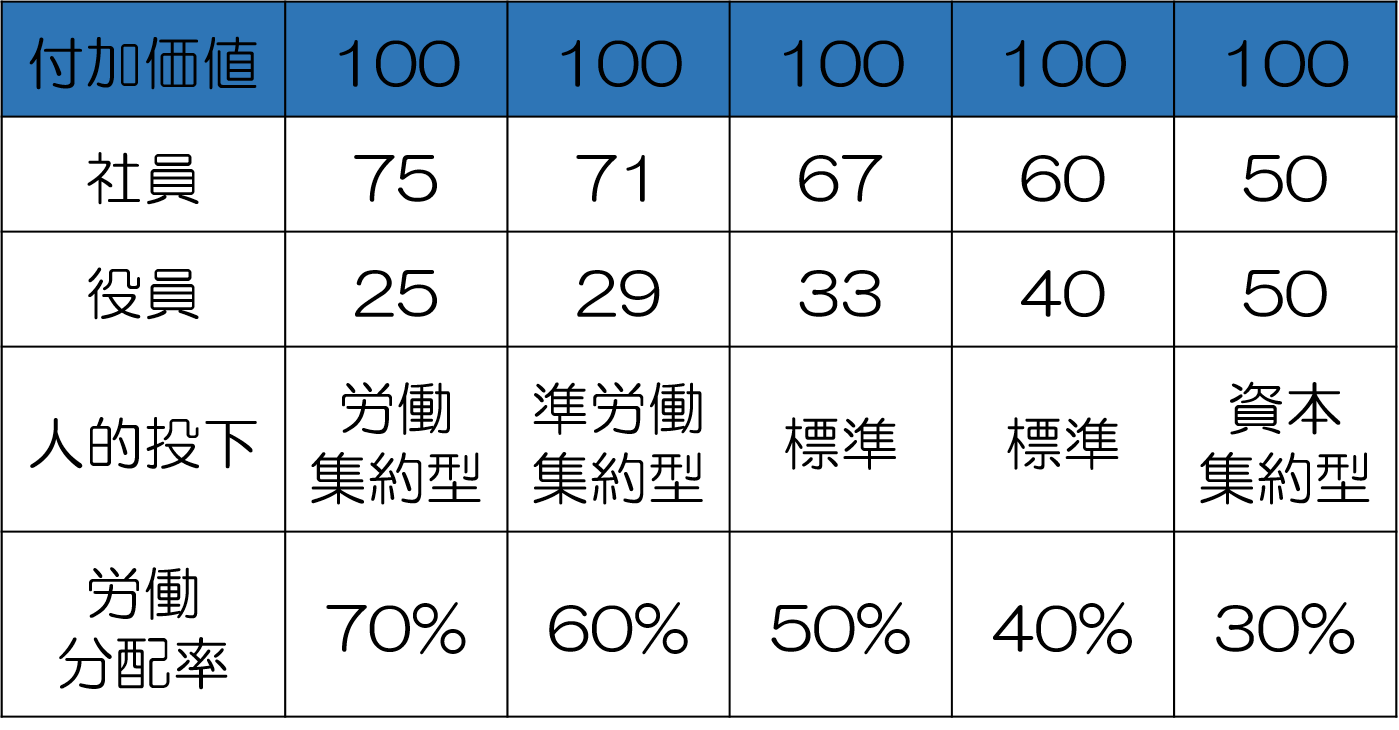

それでは実際にどのような比率にすればよいのか、1つの参考例を紹介させていただきます。以下、付加価値分配比率表の例です。

(参照元:ビジネスコンサルティング・ジャパン株式会社「中小企業の経営者を支える経営ノウハウ情報局」)

ここで新しい用語がいくつかでてきました。

くわしくは参照元であるビジネスコンサルティング・ジャパン株式会社様のサイトをみていただくとして、ここでは簡単に解説します。

労働分配率

粗利の中で人件費が占める割合

人的投下

労働分配率ごとに分類した業種の例

- 労働集約型・準労働集約型:コールセンターなど特に人件費がかさむ業種

- 資本集約型:機械化がすすみ人件費より設備費がかさむ製造業など

- 標準:労働分配率が標準的なスーパーなどの小売業や飲食店、卸売業など

つまり、この表にあてはめることで付加価値分配比率に適した役員報酬が導き出せるわけです。

1つ参考例を紹介します。たとえば労働集約型の業種で1億円の付加価値が生まれたとします。

上の表に当てはめると、1億円の付加価値に対して役員側が受け取れる割合は25%ですから2,500万円となります。

さらにこの表の考え方では、経営者は役員報酬と会社利益を半分ずつに分配するため、会社利益・役員報酬ともに1,250万円という結果です。

もちろん1つの目安なので必ずしもこの通りにする必要はありませんが、参考になる1つの指標としていただくとよいでしょう。

まとめ

中小企業の経営者は自身の収入でもある役員報酬を決める際に、いろいろな事柄を考慮に入れなくてはなりません。

高過ぎれば会社の利益が圧迫されてしまいますし、低過ぎれば自分の生活にも支障をきたします。

また、役員報酬をおさえることで、かえって税金が高くなってしまう場合もあります。

そこでこの記事で紹介した税金とのバランスや付加価値分配比率などを参考にしていただければ、役員報酬をずっと決めやすくなるでしょう。