法人保険は、かつて「節税商品」として人気がありました。特に人気だったのが、「全額損金」「2分の1損金」で、返戻率が高い各種の「●●定期保険」というネーミングのものです。

しかし、2019年10月に通達が改定され、保険料の損金算入ルールが変更になりました。それによって、法人保険の活用法は大きく変わりました。特に、よく行われていたいわゆる「節税」目的の活用は、事実上も難しくなったと言われます。

ただし、そうは言っても、依然として、会社のお金の問題を解決するのに役立つものであることに変わりはありません。

また、保険会社も、新ルールの下での加入のメリットを見いだし、それに合った新商品を開発し、発売しています。

そこで今回は、法人保険について、新しい税務処理のルールを解説した上で、知っておくと便利な最新の活用法についてお伝えします。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|法人保険とは?その種類

法人保険とは、法人が経営者(代表者、役員)や従業員を対象として加入する生命保険等を言います。法人向けに作られた保険と、個人向けの保険に法人が加入するものとがあります。

様々な種類がありますが、だいたい以下の通りに分類されます。

【積立型の生命保険(損金性あり・定期保険)】

- 長期平準定期保険

- 逓増定期保険

- 災害補償重視型定期保険

- 生活障害保障型定期保険

【積立型の生命保険(全額資産計上)】

【掛け捨ての生命保険】

【病気・ケガの保険】

このうち、よく活用されてきているのは、積立型の生命保険で、損金性がある各種の「定期保険」です。従来「節税保険」と呼ばれ、2019年10月の損金算入ルール改訂の対象となったものです。

そして、この新しい損金算入ルールは複雑で分かりにくいものとなっています。

したがって、この記事ではまず、これら各種「定期保険」の損金算入ルールについて分かりやすく説明します。その上で、法人保険の有効な6つの活用法について、具体的な事例を挙げながら紹介します。

なお、法人の医療保険やがん保険の保険料についても、損金算入ルールが改訂されています。その詳細と医療保険等の活用法については「法人が医療保険を活用する3つの方法と損金算入ルール」をご覧ください。

1.法人保険の新しい損金算入ルールとは?

まず、法人保険の損金算入ルールをお伝えします。

2019年10月施行の通達により、「定期保険」について、法人保険の保険料の損金算入等の処理に関するルールが改められました。

「逓増定期保険」「長期平準定期保険」「生活障害定期保険」「災害保障重点期間付定期保険」など、「●●定期保険」という名前のものであれば、統一的なルールが適用されます。

新ルールは、解約返戻金のピーク時の返戻率に応じて損金算入割合を決めるものです。

以下の4パターンに分けられます。

- ピーク時返戻率50%以下

- ピーク時返戻率50%超~70%以下

- ピーク時返戻率70%超~85%以下

- ピーク時返戻率85%超

まずは、それぞれの概要を分かりやすく説明します。

1.1.ピーク時返戻率50%以下の場合

まず、返戻率50%以下の場合、保険料は全額損金算入できます。

そして、解約返戻金を受け取ると、全額が益金(雑収入)となります。

1.2.ピーク時返戻率50%超~70%の場合

ピーク時返戻率50%超~70%の場合、2パターンに分かれます。

- 被保険者1人あたりの保険料の額が30万円以下の場合

- 被保険者1人あたりの保険料の額が30万円超の場合

1.2.1.被保険者1人あたりの年間保険料が30万円以下の場合

まず、被保険者1名あたりの年間保険料が30万円以下の場合、全額損金になります。

被保険者は複数名でも、役員でも従業員でもOKです。

また、会社が複数の場合はそれぞれの会社について適用されます。たとえば、1名の被保険者が甲会社と乙会社の役員を兼ねていた場合、甲社と乙社で別々に30万円以下で加入すれば、それぞれ全額損金扱いが認められます。

1.2.2.被保険者1人あたりの保険料が30万円超の場合

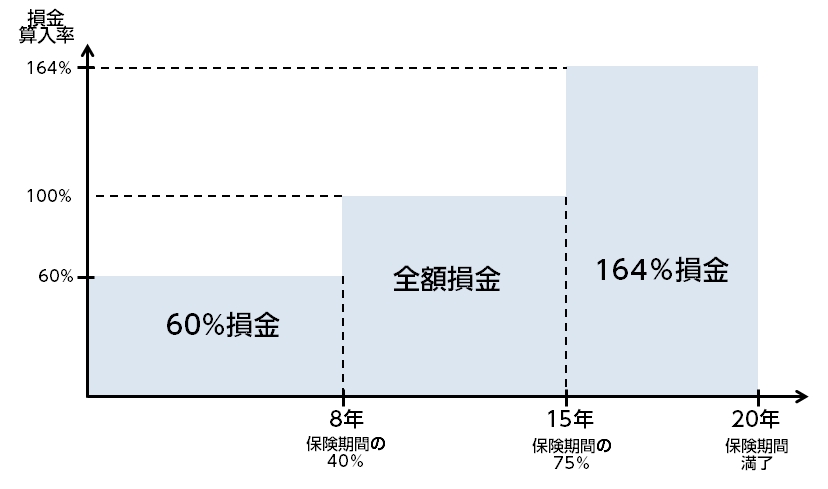

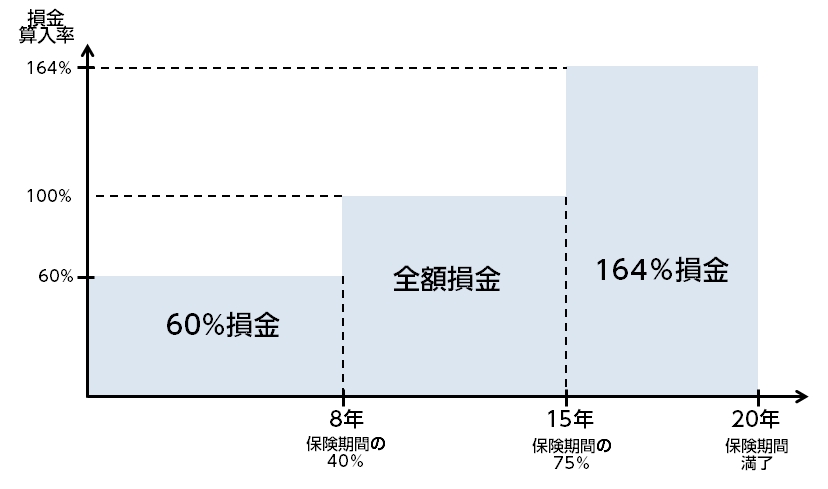

次に、被保険者1名あたりの保険料が30万円を超える場合、損金算入割合は以下の3段階に分けて計算されます。

- 最初の40%にあたる期間:60%損金(40%資産計上)

- 始期から起算して40%超にあたる期間~75%にあたる期間:全額損金

- 始期から起算して75%超にあたる期間:164%損金

たとえば、保険期間20年の場合だと以下の通りになります。

- 最初の8年間:60%損金

- 次の7年間:全額損金

- 最後の5年間:164%損金

解約返戻金を受け取った場合は、それまでの資産計上額総額を差し引いた額が益金(雑収入)に算入されます。

1.3.ピーク時返戻率70%超~85%の場合

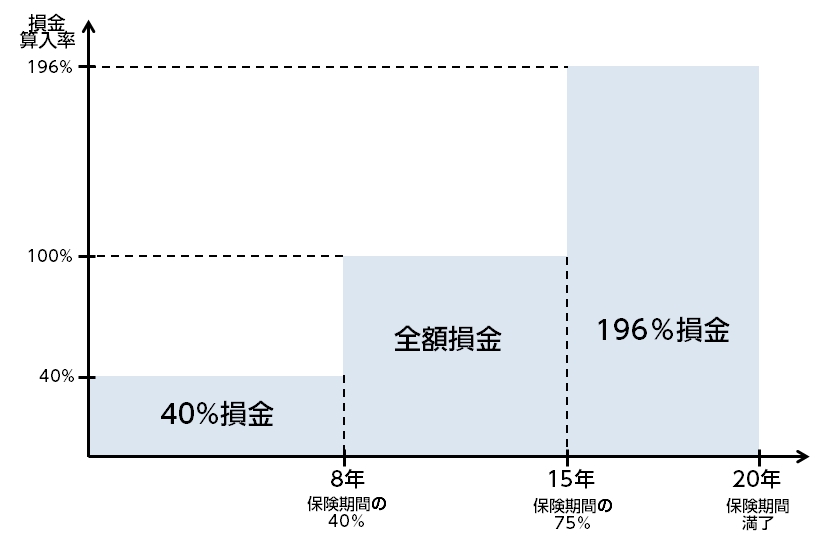

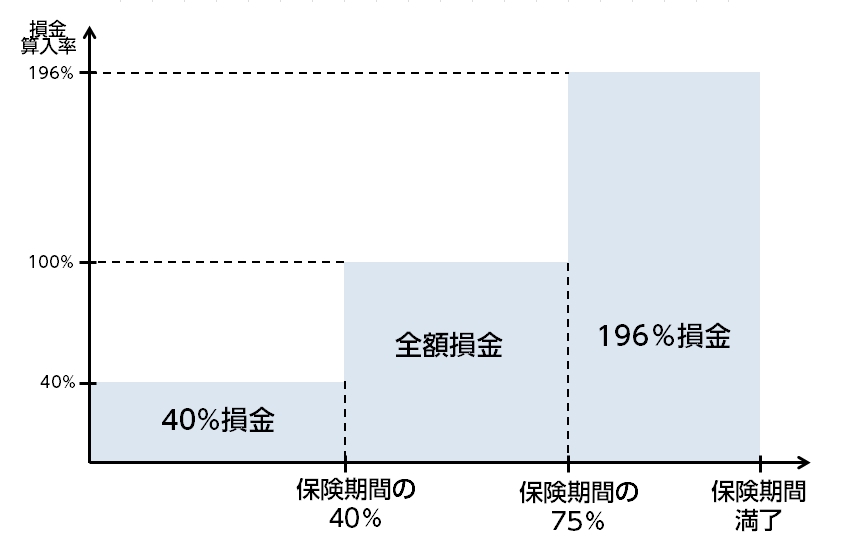

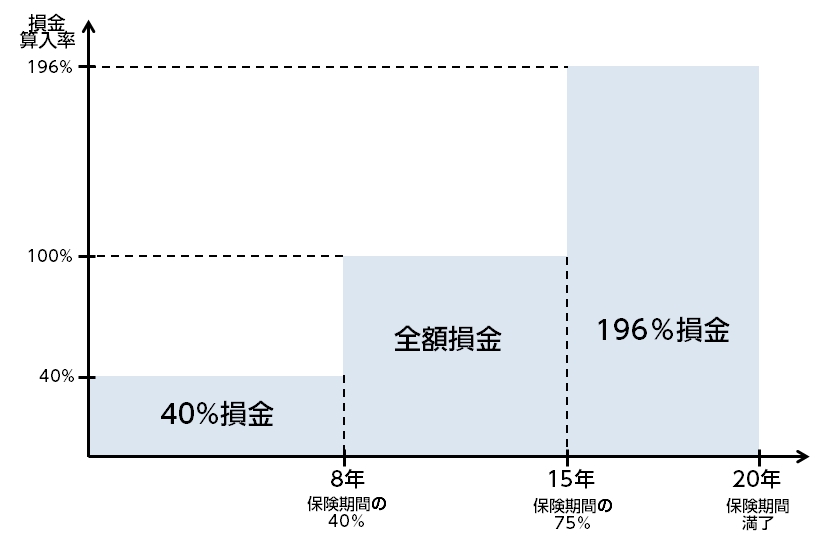

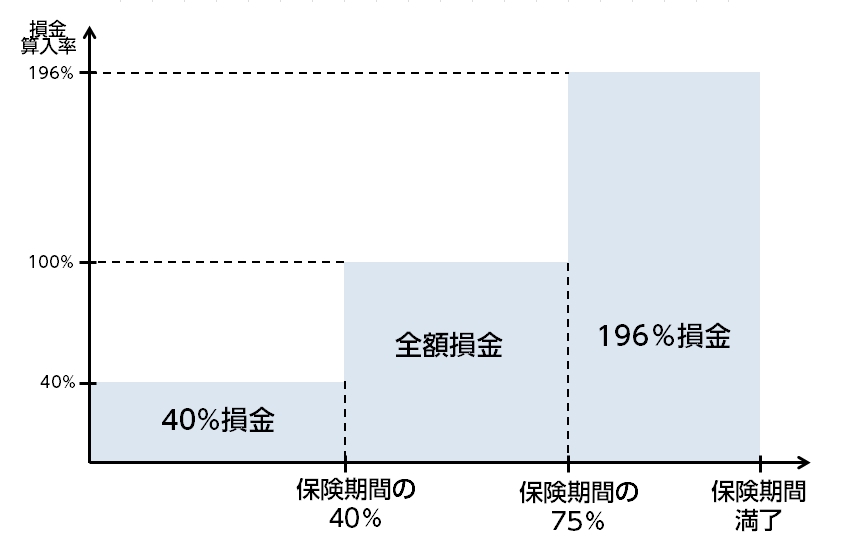

ピーク時返戻率が70%超~85%の場合は、以下の3段階に分けて計算することになっています。

- 最初の40%にあたる期間:40%損金(60%資産計上)

- 始期から起算して40%超にあたる期間~75%にあたる期間:全額損金

- 始期から起算して75%超にあたる期間:196%損金

保険期間20年の場合で考えると、以下の通りになります。

- 最初の8年間:40%損金(60%資産計上)

- 次の7年間:全額損金

- 最後の5年間:196%損金

解約返戻金を受け取ると、それまでの資産計上総額を差し引いた額が益金(雑収入)に算入されます。

1.4.ピーク時返戻率85%超の場合

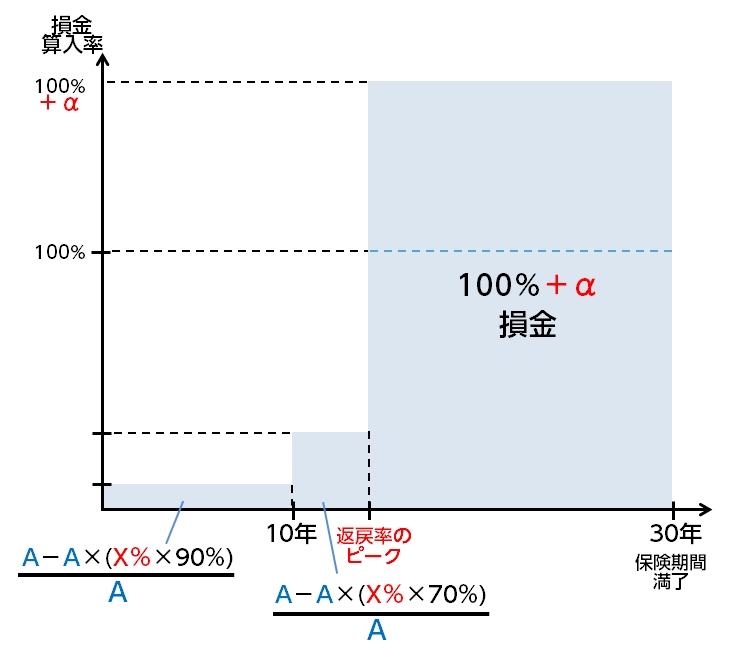

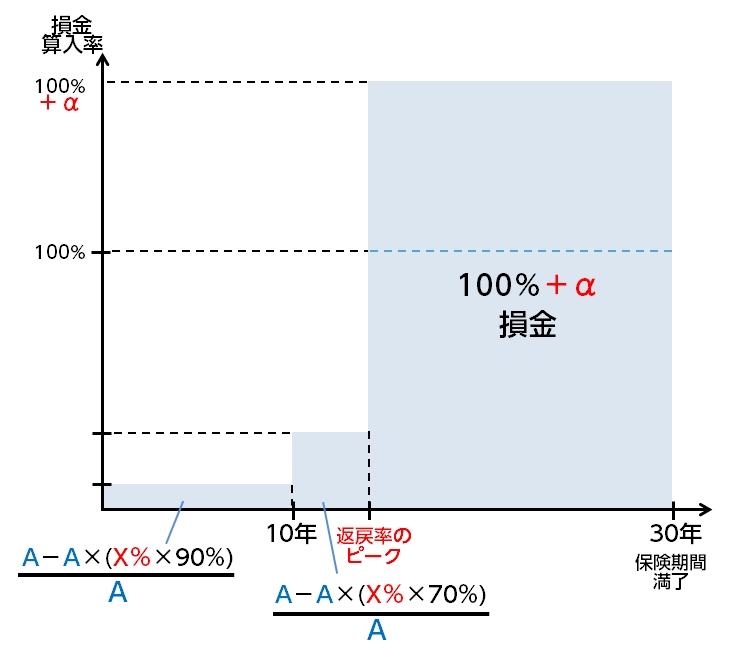

最後に、解約返戻金のピークの返戻率が85%超の場合です。

この場合の新ルールが最も複雑ですが、ここでは原則的な扱いのみ押さえておきましょう(計算式がやや複雑なので、読み飛ばして、その後に掲載しているイメージ図と、計算結果の一覧表をご覧になっていただいても結構です)。

年払保険料の額を「A」、ピーク時の返戻率をX%とします。

- 最初の10年間:(A-A×X%×90%)÷A×100(%)が損金(A×X%×90%が資産計上)

- 10年後~返戻率ピークにあたる期間:(A-A×X%×70%)÷A×100(%)が損金(A×X%×70%が資産計上)

- 返戻率ピーク終了後:全額+αを損金算入

この「+α」は、それまで資産計上した分を、返戻率ピーク終了後から保険期間満了までの各年に均等に割ったものです。

たとえば、保険期間30年とすると、以下の図のようなイメージです。

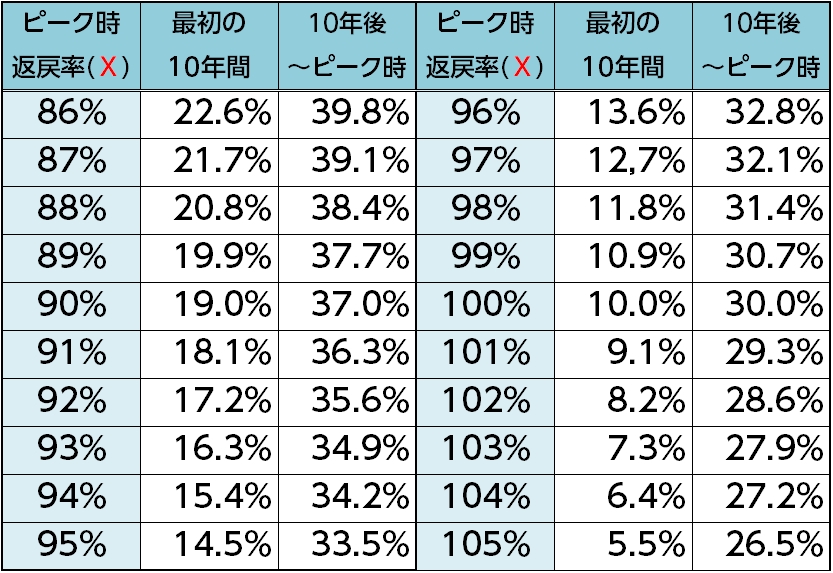

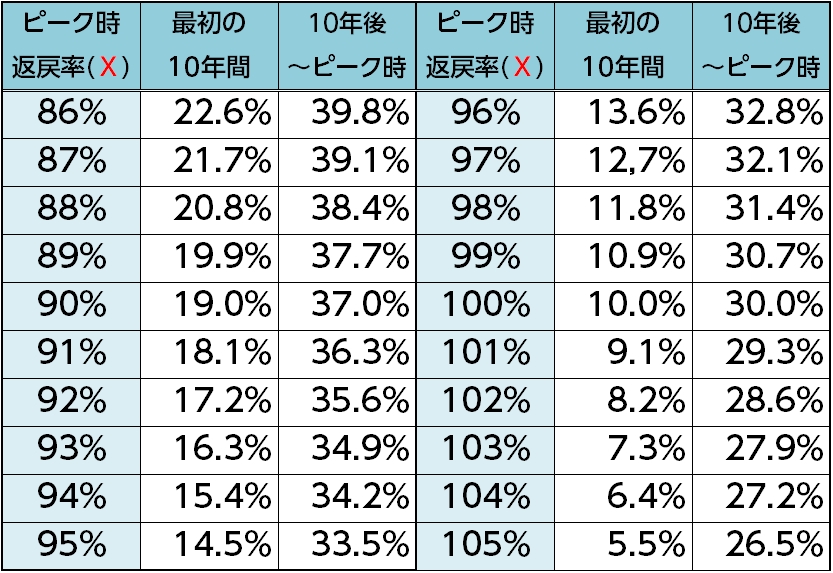

以下は、ピーク時返戻率(X%)ごとに、最初の10年間と、10年後~ピーク時までの損金算入率を計算して早見表にまとめたものです。

解約返戻金を受け取ると、それまでの資産計上総額を差し引いた額が益金(雑収入)に算入されます。

1.5.「月払い」から「年払」に変更して返戻率がアップしたら?

以上、新ルールでは、保険料の損金算入割合は、解約返戻金のピーク時の返戻率に応じて決まります。

そこで、お客様からよくいただく質問が、最初は月払で加入しておいて、途中で年払いに変更して返戻率が上がったらどうなるか、ということです。

たとえば、加入時に月払でピーク時返戻率が84.9%(70%超~85%以下)だったのが、年払いに変更したことにより88.8%(85%超)にアップした場合です(実際の契約例で存在します)。

この場合は、月払いだった時と同じ「ピーク時返戻率70%超~85%以下」のルールが適用されます。以下の通りです。

- 最初の40%にあたる期間:40%損金(60%資産計上)

- 始期から起算して40%超にあたる期間~75%にあたる期間:全額損金

- 始期から起算して75%超にあたる期間:196%損金

なぜなら、あくまでも保険料の払込方法の変更にすぎず、契約内容自体は変わらないからです。

1.6.大きく変わったポイントは?

以上、新ルールについて説明してきましたが、旧ルールとの大きな違いは何でしょうか。

新ルールは、返戻率が低いほど損金算入率が高く、返戻率が高いほど損金算入率が低くなるのが原則となっています。

- 返戻率が高い⇒損金算入率が低い

- 返戻率が低い⇒損金算入率が高い

これによって、ごく限られた一部の特殊なタイプの保険を除き、損金を大きくして法人税の額を抑えても、後で戻ってくるお金が少ないケースが多くなったため、いわゆる「節税」の効果が乏しくなったと言われているのです。

ちなみに、旧ルールの下で活用されていたのは以下のようなタイプです。

- 全額損金でピーク時の返戻率が80~90%になるタイプ

- 1/2損金でピーク時の返戻率が100%前後になるタイプ

- 1/3損金でピーク時の返戻率が100%を超えるタイプ

損金算入率も返戻率も両方高いものがあったのです。

しかし、新ルールの下では、損金算入率の高さと、返戻率の高さは、両立しにくくなりました。その結果、たしかに、「節税」を目的としての加入のメリットは低下したと言わざるを得ません。

ただし、今なお、保険料の全部または一部が損金に算入される点は、大きな魅力です。そして、その点に着目した有効活用法があります。

次に詳しくお伝えします。

2.使えるキャッシュを最大限残す3つの活用法

現在、法人保険の活用法は、大きく以下の3つのパターンに分けられます。

- 退職金を効率よく積み立てる

- 従業員の福利厚生を準備する

- 後継者の経済的負担を和らげる

いずれにしても、最もニーズに合って、かつ、最も加入のメリットが大きいものを選ぶ必要があります。その際、重要なポイントは、以下の4つです。

- 保障内容・保険金額

- 解約返戻金のピーク時の返戻率

- 返戻率のピークの長さ

- 損金算入率の推移

特に重要なのは、「返戻率のピークの長さ」と、「損金算入率の推移」です。

先ほどお伝えしたように、新ルールの下では、損金算入率は3段階に変化します。

たとえば、「ピーク時返戻率70%超~85%以下」の場合は、以下の通りです。

- 最初の40%にあたる期間:40%損金(60%資産計上)

- 始期から起算して40%超にあたる期間~75%にあたる期間:全額損金

- 始期から起算して75%超にあたる期間:196%損金

保険期間のうち40%を経過した時から、全額損金になります。

したがって、解約返戻金の返戻率のピークが「全額損金」ひいては「196%損金」の期間まで長く続くものを選べば、よりメリットが大きいことになります。

これを念頭に置いて、それぞれについて見ていきましょう。

活用法1|退職金を効率よく積み立てる

まず、退職金を効率よく積み立てる活用法です。

現行のルールは、原則として、解約返戻金のピーク時の返戻率が高くなれば、損金算入割合が低くなるというものです。

返戻率が高く、かつ、損金算入割合が高いのは、ごく一部の限られた例外的な商品のみです(※)。

重要なのは以下の2点です。

- ピーク時返戻率が80~85%で、かつ、ピークが長く続くものを選ぶ

- ある程度長期間加入し続ける

基本的にはこの2点を守れば、退職金を準備するのに役立ちます。また、会社がピンチの時には保険を全部解約、あるいは一部解約(保障の減額)し、必要な資金に充てることもできます。

※そのような商品には一定のリスクがあり、リスクを抑えてメリットを最大化するために、リスクの内容と対処法をきちんと理解した上で優良な商品を選んで加入する必要があります。

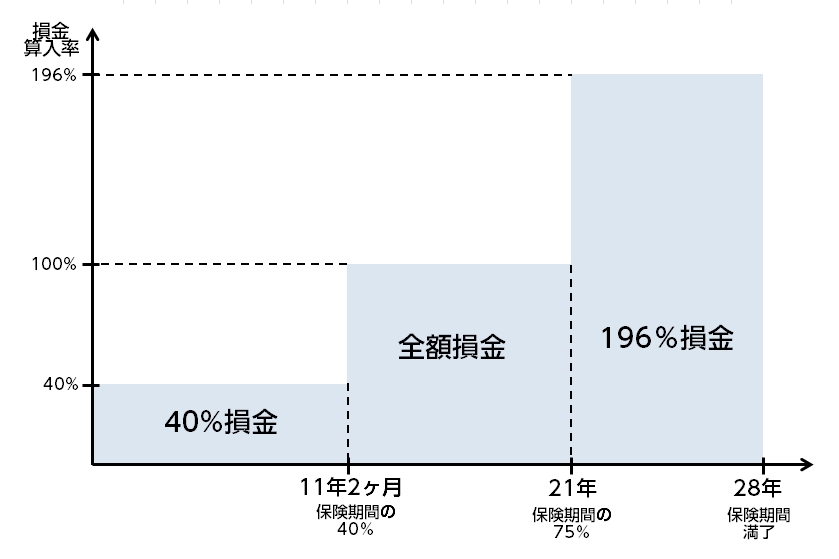

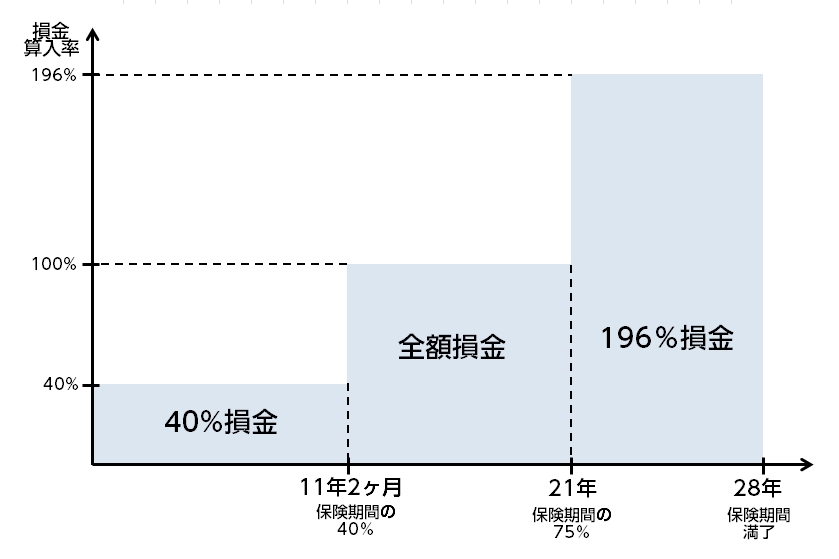

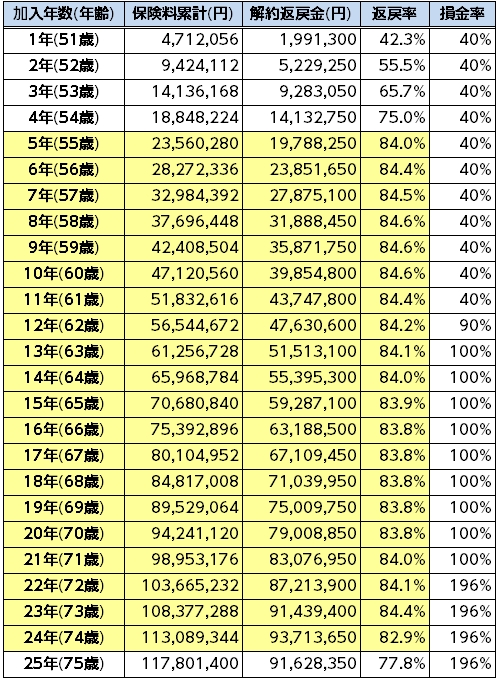

契約例|ピーク時返戻率が80~85%で、かつ、ピークが長いプラン

A生命の「逓増定期保険」の契約例をご覧に入れながら説明します。

【契約例】

- 被保険者:社長(50歳男性)

- 保険金額:1億円

- 保険期間:78歳まで

- 保険料:4,712,056円/年

- 最高返戻率:84.6%(8年後)

このプランは、以下の通り、ピーク時の解約返戻率70%~85%のルールが適用されます。

【損金算入割合】

- 11年2ヶ月目まで:40%損金

- 11年3ヶ月目~21年目:全額損金

- 22年目~満期:196%損金

この契約での解約返戻金の推移をご覧ください。

このように、解約返戻金のピーク、つまり、返戻率が80%を超えるタイミングが、5年後~24年後までと、20年間継続します。

したがって、退職金を受け取る時期に幅を持たせることができます。

また、解約返戻金のピークが長いことにはもう1つのメリットがあります。

予期せず突発的な経営危機が発生した場合には、全部あるいは一部を解約して、必要な資金に充てることもできます。一部の解約は「保険金の減額」という手続で行います。

活用法2|従業員の福利厚生を効率よく準備する

従業員・役員の退職金を生命保険で効率よく積み立てる有力な方法の一つが、養老保険を活用した福利厚生プランと呼ばれるものです。

養老保険は、満期に満期保険金を受け取れ、期間中に万一があったら死亡保険金を受け取れるタイプの生命保険です。

養老保険の福利厚生プランは、以下の4つの条件をみたせば保険料の1/2が損金になります。

- 一定の条件をみたす従業員全員にかける

- 死亡保険金の受取人を従業員の遺族にする

- 満期保険金の受取人を法人にする

- 退職金規程を作成する

法人税の負担を抑え、効率的に退職金を積み立てることができます。

ただし、最近、円建ての養老保険の多くは、マイナス金利政策の影響で返戻率が低めになっています。

なので、リスクはあっても返戻率がより高くなる可能性のある「米ドル建て」「変額型」の養老保険が人気を集めてきています(変額型の養老保険は「変額有期保険」と言われることがほとんどです)。

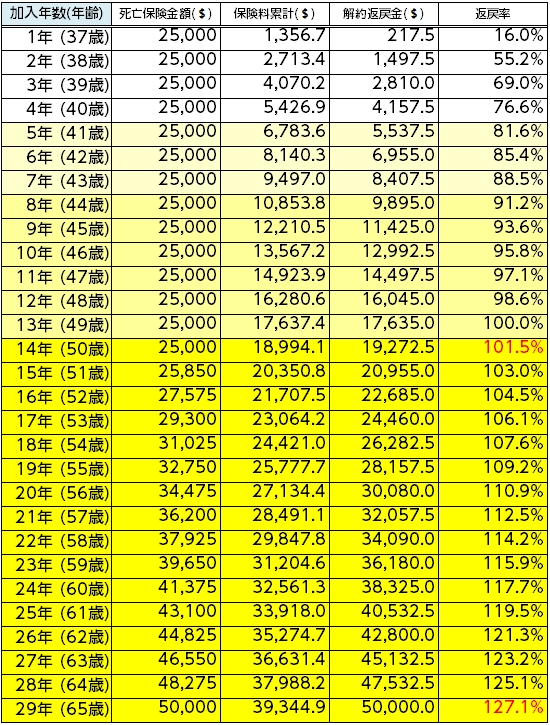

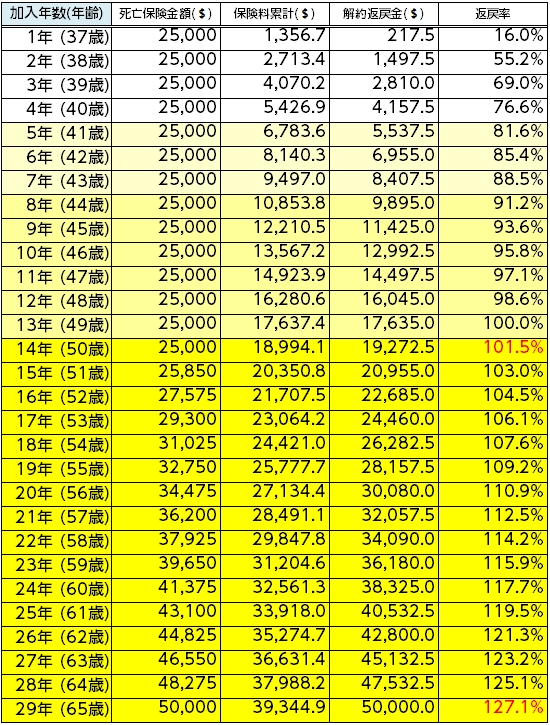

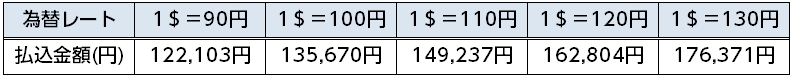

ここでは、D生命の「米ドル建て特殊養老保険」の契約例をもとに説明します。

【契約例】

- 被保険者:36歳女性(従業員)

- 満期:65歳

- 満期保険金額:50,000米ドル(返戻率1%)

- 死亡保険金額:25,000米ドル⇒50,000$(15年目より順次増額)

- 保険料:1,356.7米ドル/年(1/2損金)

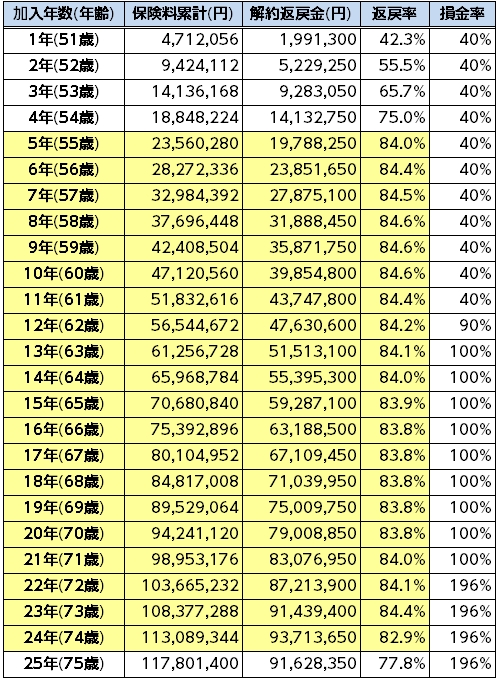

ここで特殊養老保険について簡単にお伝えしておきます。

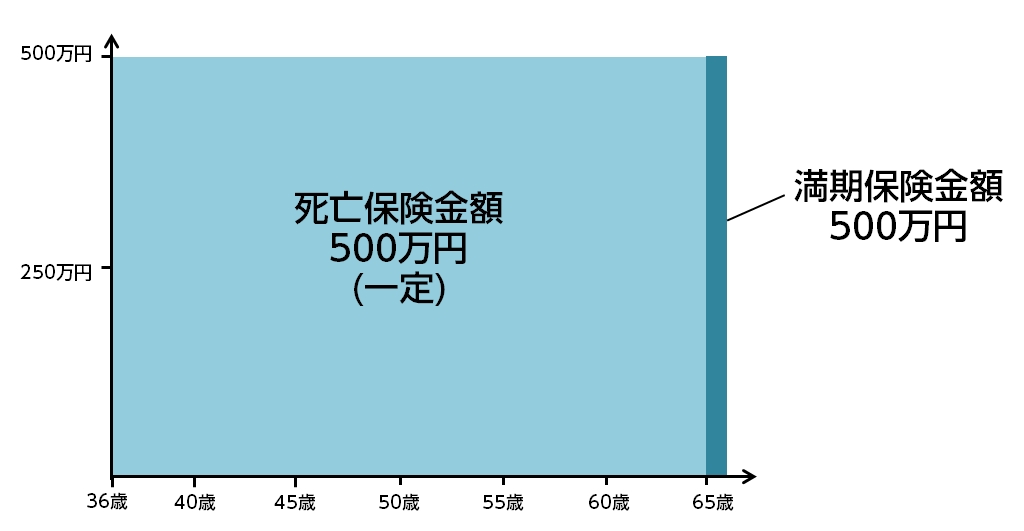

特殊養老保険は、よく「リタイアメントインカム」とも言われます。

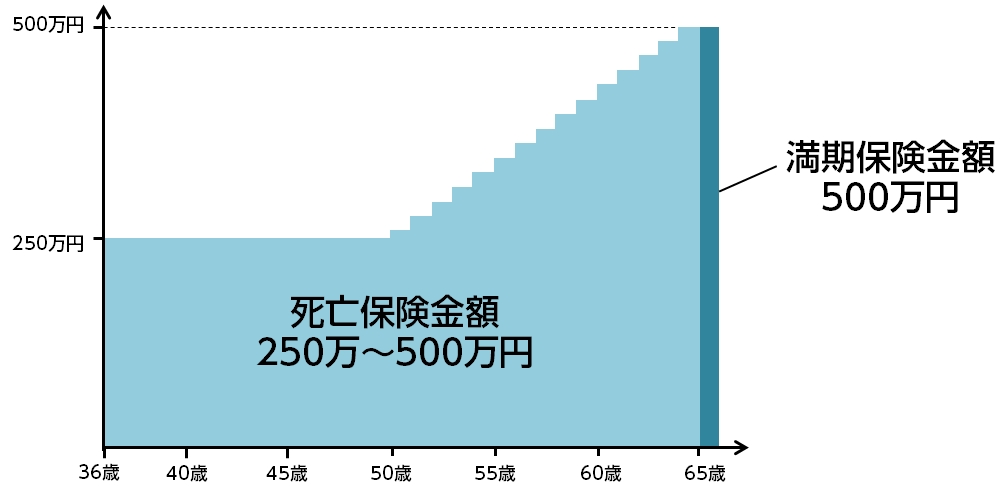

ふつうの養老保険は、満期保険金の額と死亡保険金の額が同額です。これに対し、特殊養老保険は、死亡保険金が1/2に抑えられていて、途中から上がっていきます。その代わりとして保険料が割安になっており、返戻率が高くなります。

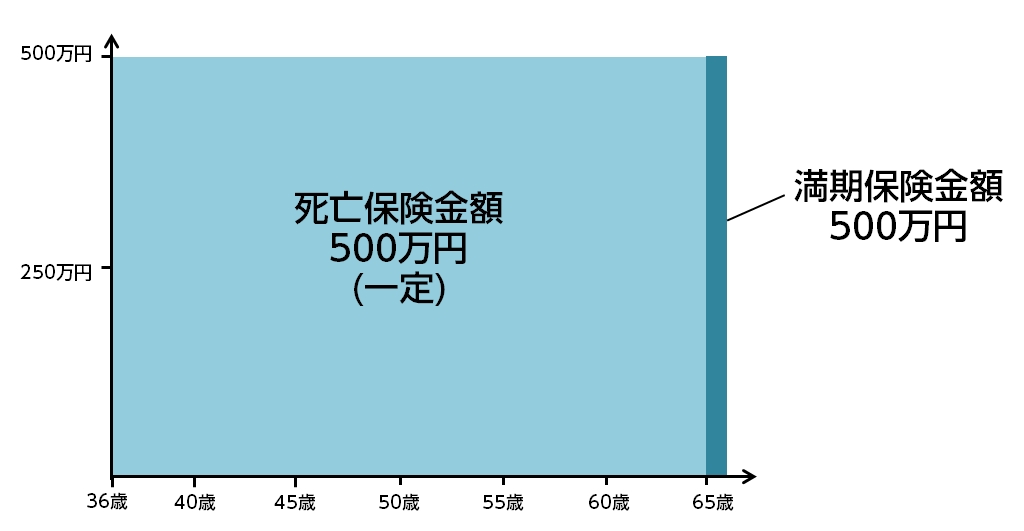

【ふつうの養老保険のイメージ(満期保険金額500万円)】

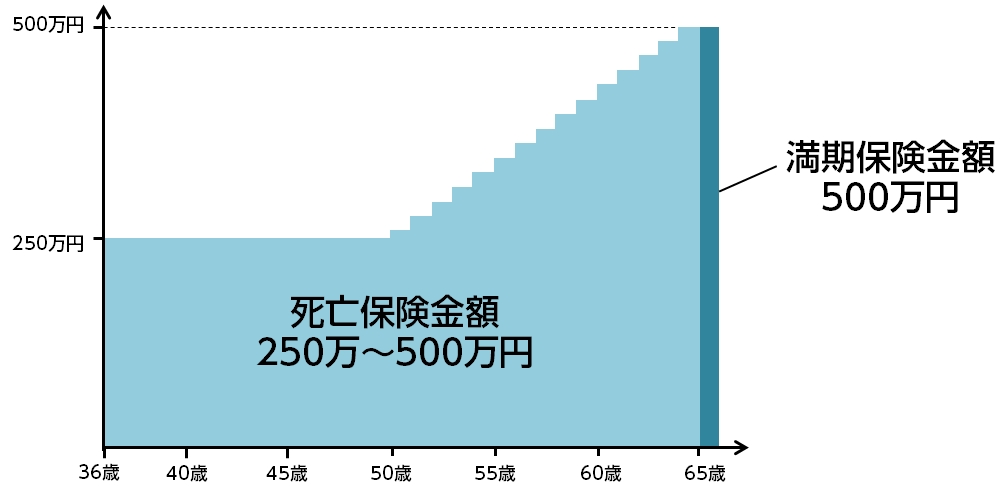

【特殊養老保険のイメージ(満期保険金額500万円)】

このように、特殊養老保険は、最初のうち死亡保険金額が抑えられている代わりに、返戻率が高くなっているものです。以下のように、返戻率が非常に高くなります。14年後には100%を超え、最終的には127.1%に達します。

ドル建ての養老保険のリスクとその対処法

このように、米ドル建ての特殊養老保険の大きなメリットは、返戻率が高いことです。

ただし、実際には為替レートの変動の影響を受けます。それによるリスクは一般に「為替リスク」と呼ばれます。

そこで、この為替リスクの中身と、その対処法についてお伝えします。

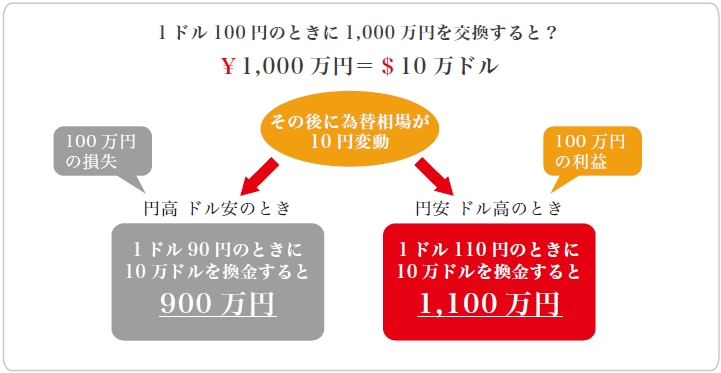

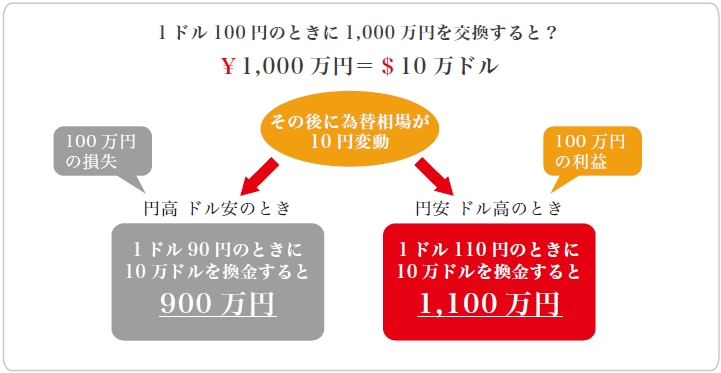

■為替リスクとは?

為替リスクとは、言い換えれば「円高ドル安」のリスクです。たとえば、1,000 万円を米ドルに換金した後で為替レートが変動する場合を見てみましょう。

1 ドル100 円の時に1,000 万円を米ドルに換金すると10 万ドルになります。

そして、その後為替レートが、1 ドル110 円になった場合(円安ドル高)と、1 ドル90円になった場合(円高ドル安)とを比較してみましょう。

まず、1ドル110 円(円安ドル高)になってから換金すると1,100万円となり、100万円の利益(為替差益)が発生します。

しかし、これに対し、1ドル90 円(円高ドル安)になってから換金すると900万円となり、100万円の損失(為替差損)が発生します。

このように、円をドルに換金した後で「円高ドル安」に振れて差損が発生することが、為替リスクと呼ばれるものです。

■為替リスクへの対処法

ただし、実際には、この為替リスクはかなり和らぎます。

その理由として挙げられるのはまず、保険料の払込方法です。

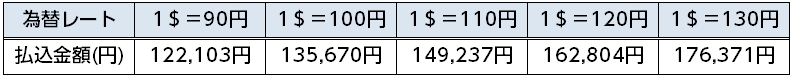

養老保険は、保険料を「月払い」「年払い」で小刻みに払い込んでいくので、その時の為替レートに応じて、積み立てられる金額も変動することになります。

たとえば、D生命の米ドル建て養老保険のプランの場合、毎年1356.7ドルをその時の為替レートで円に換金して払い込みます。

すると、円高ドル安の時は保険料の額(円)が安くなり、円安ドル高の時は高くなります。

為替レートが変動するごとに、それに見合ったお金を積み立てることになるので、長期的にみると、為替リスクは和らいでいきます。

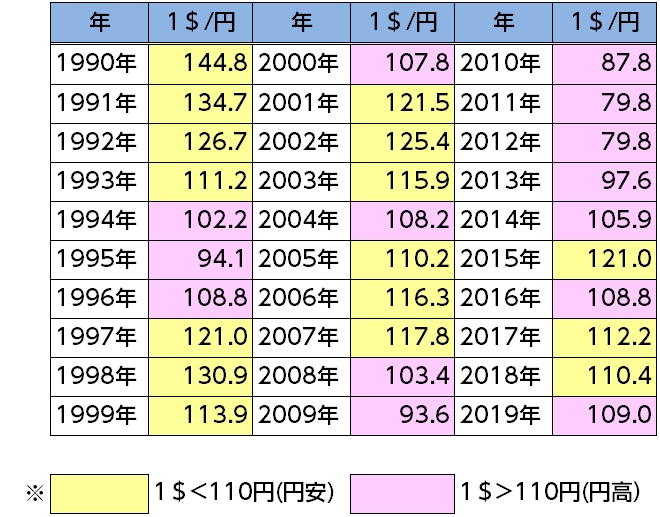

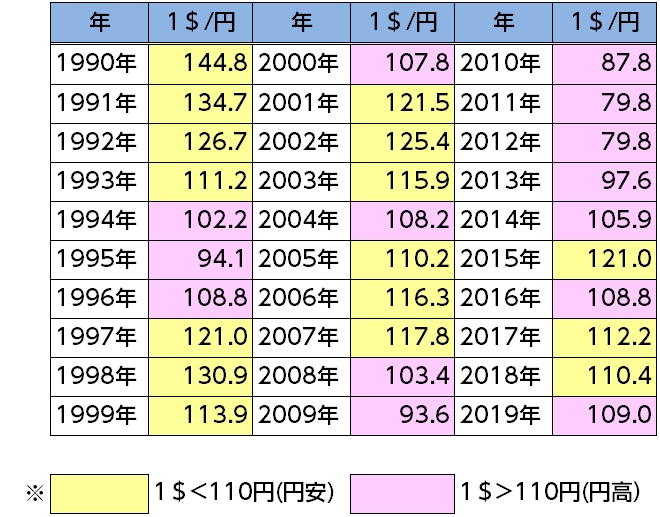

なお、参考までに、過去30 年間(1990 年~ 2019 年)の為替レートの変動をご覧ください。

円高の年と円安の年が混在していることが分かります。

そして、過去30 年間の平均は1 ドル=約107 円となっています。

このように、円高のタイミングと円安のタイミングで、その時の為替レートに応じた積立をしていくことで、為替リスクは全体としてみるとかなり緩和されるということです。

しかも、それに加えて、長期加入すればするほど、返戻率が高くなっていきます。そうすれば、万が一、お金を受け取る時に突発的に極端な円高ドル安になって為替差損が発生しても、増えた分でカバーできる可能性が高くなっていきます。

その点からも為替リスクは緩和されることになります。

養老保険に限らず、米ドル建ての保険を活用する場合、このことを押さえておいていただきたいと思います。

活用法3|後継者の経済的負担を和らげる

ここまで、役員の退職金準備、従業員の福利厚生のための積立についてお伝えしてきましたが、法人保険には、後継者の方に会社を引き継ぐ際に、その方の経済的な負担を和らげるはたらきもあります。

会社のダメージを抑えられる

まず、会社の大黒柱である社長様に万一のことがあった場合、会社の業績がその後複数年にわたって落ち込むことが予想されます。

そういう場合に保険金を受け取ることができれば、後継者の方は、赤字をカバーしたり、借入金の返済に充てたりすることができます。

後継者の相続の負担を軽くしてあげられる

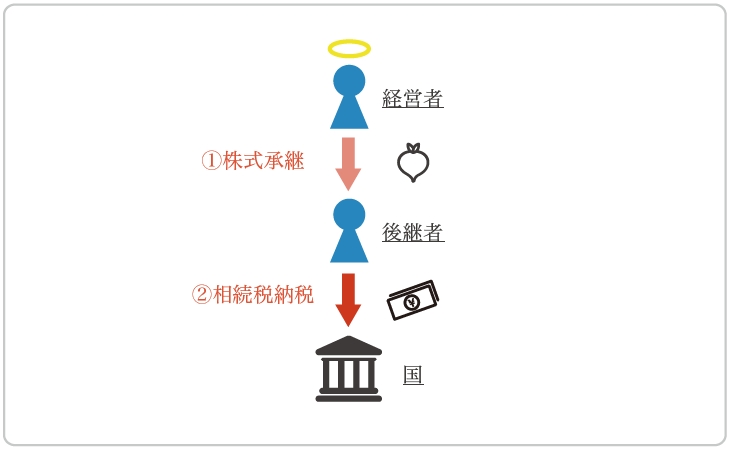

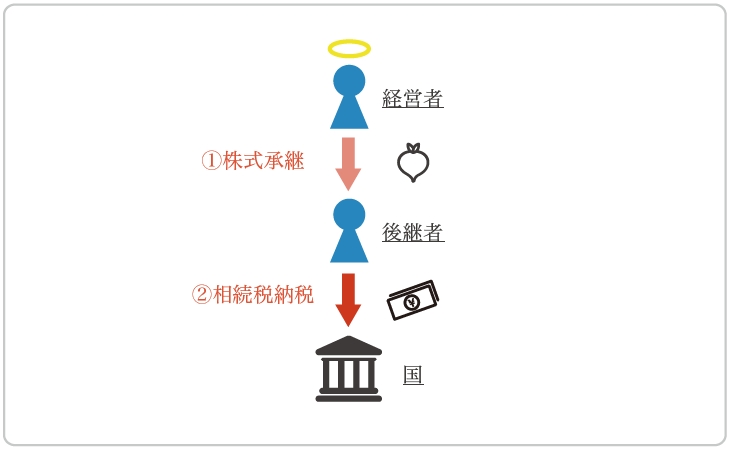

会社の株式は経営者の遺産ですので、後継者が株式を引き継ぐと相続税がかかります。その結果、後継者の方には、経済的負担が重くのしかかる可能性があります。

また、遺産の大部分を会社の株式が占める場合、後継者が相続すると、他の相続人(特に兄弟姉妹)の遺留分を侵害してしまう可能性があります。そうなると、後継者は、その遺留分に代わるお金(代償交付金)を支払わなければならなくなります。

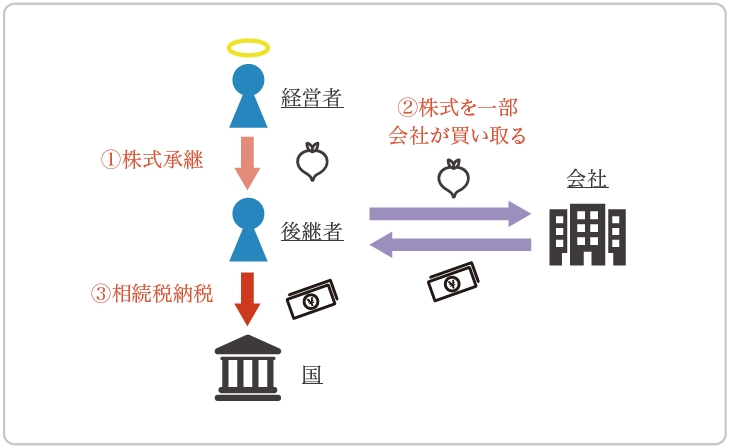

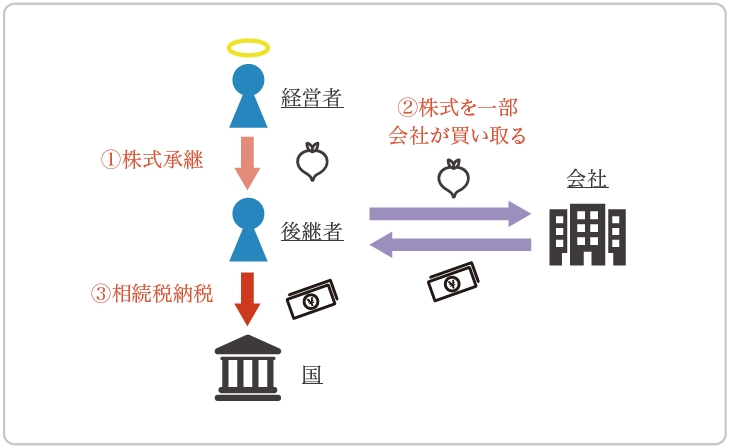

そんな時、会社が受け取った死亡保険金で後継者の方から株式を買い取ってあげれば、後継者の方は、受け取った代金を相続税の納税資金や、代償交付金の資金にあてられます。

なお、保険金は会社の益金に算入されるので、法人税がかかります。したがって、相続対策を考えて保険金額を決める場合は、法人税の負担の問題も考えておく必要があります(法人税の負担を軽くするために保険金を複数年に分けて受け取る方法については、後ほど改めてお伝えします)。

また、相続対策には、法人保険だけでなく、個人加入の保険も併用することをおすすめします。

詳しくは「一時払い終身保険の2つの活用法」をご覧ください。

3.知っているだけで大きな差がつく3つの活用法

ここまで、新ルールの下での法人保険の活用法についてお伝えしてきましたが、その他にも、大変便利な活用法が3つあります。

- 保険金を複数年に分けて受け取る

- 解約返戻金だけ受け取って保険を続ける

- 急にお金が必要になった時にすぐ借入をする

これらは何かと会社のピンチを救ってくれる可能性が高いので、ぜひ知っておいていただきたいと思います。

活用法4|保険金を複数年に分けて受け取る

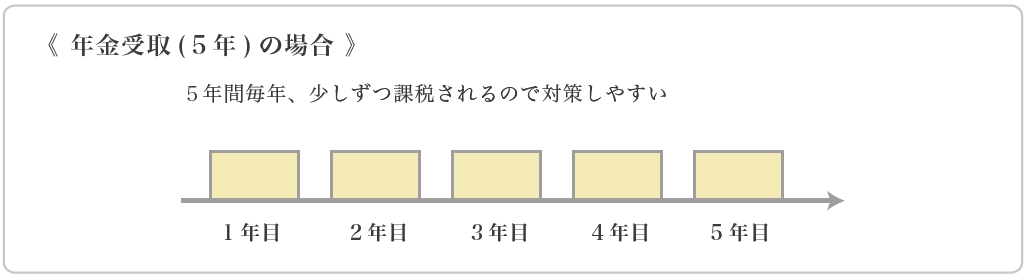

保険金の受け取り方は、1回で受け取る「一時金受取」と、複数年に分けて受け取ることができる「年金受取」を選ぶことができます。

もし、事業保障が目的であれば「年金受取」を選ぶことをおすすめします。

なぜなら、「年金受取」を選ぶと、複数の年度にわたって少しずつ益金に算入されるので、一気に多額の税金を支払わなくて済むからです。

保険料を年金受取にする特約は無料で付けられます。また、後で受け取る時になって「一時金受取」に改めることもできます。

さらに、保険会社によっては、たとえば、半分を一時金で受け取り、残りを年金で受け取る方法を選べることがあります。

なお、「一時金受取」は、先ほど「活用法3|後継者の経済的負担を和らげる」でお伝えしたように、後継者の方が株式を相続する時の相続税等の対策に有効です。ただし、この場合は法人税が一気にかかってくるという問題があります。

したがって、どちらを選ぶかは、保険金を受け取る時点で、後継者の相続税等の問題があるかないかに応じて決めることをおすすめします。

活用法5|解約返戻金だけ受け取って保険を続ける

保険に関して知っておいていただきたいことに「変換」というものがあります。これは、加入中の保険を、保険金の範囲内で、新しい保険に切り替えることができる制度です。

変換をすると、解約返戻金を全額受け取ることができます。しかし、保険は継続されるので、万一の時には会社が死亡保険金を受け取ることができます。

特に、退職して後継者にバトンタッチしてもまだ自社株式の引継が済んでいない場合に有用です。

どういうことかというと、「活用法3」で述べたように、株式の引継が済んでいない段階で万一があった場合、後継者は相続税等の負担に苦しむリスクがあります。

そういう場合、変換の制度を活用すれば、保障を残すことができるので、大変有用なのです。

また、変換の最大の特徴は、診査が不要であることです。したがって、健康状態が悪化していて本来なら保険に新たに入ることができない場合も、変換の制度を利用することができます。

活用法6|急にお金が必要になった時にすぐ借入をする

最後に、急にお金が必要になった場合に、審査不要ですぐに借入ができる「契約者貸付」の制度についてお伝えします。

保険会社や商品にもよりますが、だいたい、その時点の解約返戻金の額の70%~90%を借りることができます。

利息は、保険会社によって違いはありますが、年2.75%~3%ほどとなっています。ただし、2020年の「コロナショック」の際、ほとんどの保険会社が、期間限定で利子を免除する措置をとりました。

コロナショックのような特殊な場合を除くと、契約者貸付を受けるのが最も効果的なのは、急にビジネスチャンスが訪れたのに当座のキャッシュがない場合です。

こういう場合、銀行から融資を受けようとしても、審査等に時間がかります。また、場合によっては担保を要求されることもあります。

その点、契約者貸付制度をすれば、面倒な審査もなく、申請から1 週間程度で受け取れます。

しかも、担保を立てる必要もありません。

なぜなら、契約者貸付は、言ってみれば、その時の解約返戻金を担保に保険会社からお金を借りるのと同じだからです。

したがって、急なまとまった額の出費に対応することができるのです。

まとめ

法人保険の最新の活用法についてお伝えしてきました。

2019年10月以降、保険料の損金算入のルール等が変更されたことで、法人保険の活用法は大きく変化しています。

しかし、法人保険は、依然として、会社の経営に大きく役立つものであることは変わりがありません。特に、今回お伝えした6つの活用法については、ぜひとも知っておいていただきたいものです。

ここでお伝えしたことが、会社を維持し、発展させていくために日々努力されている経営者の皆様のお役に立つことを願ってやみません。