次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

「人生100年」と言われるようになった今、定年後も人生は長く続きます。

そんな中で、生活資金の不安、健康の不安を何となく抱えていらっしゃるのではないでしょうか。

そこで、今回は、定年後の生活を保障する公的制度と、生活の不安を解消するために今から何を行っておくべきなのかについて、多くのご家庭のマネープランを担当してきた41歳独身男の私がお伝えします。

中身は真面目な話なのですが、もし、知らなかったら将来大変な思いをすることすらあるものなので、ぜひ、しっかりとお読み頂ければと思います。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

60歳で定年を迎えるとすると、定年退職後の人生は、平均寿命近くまで20~30年もあります。

そこで大きな問題は、大きく分けて以下の3つです。

そこで、それぞれについて、現状、どのような保障があるのか、どのようなサービスが受けられるのか、お伝えします。

定年後の生活費はいくら必要でしょうか。

一つの目安として、生命保険文化センター「生活保障に関する調査(令和元年度)」の意識調査の結果を見てみましょう。

この調査では、夫婦2人が人並みの生活をするのに最低限必要と考える金額は平均22万円とのことです。

これにしたがうと、65才から生活にかかる総費用は

22万×12カ月×20年=5,280万円

ということになります。

このお金を賄う第一は、公的年金や、会社から受け取る退職金等です。それらがいつ受け取れるのか、いくらになるのか、知っておくことが大切です。

公的年金についてお伝えしますと、受給開始は原則65歳からです。つまり、もし60歳で定年を迎えると、その後5年間は受け取れないということです。

次に金額です。

厚生労働省が平成30年1月に発表した資料によれば、会社員・公務員の場合、平均標準報酬月額42.8万円・40年就業・配偶者が専業主婦(夫)だと、夫婦2人につき月額約22万円が支給されています。

正確な受取額については毎年郵送されてくる「ねんきん定期便」をご確認ください。また、「ねんきんネット」でも確認することができます。

たとえば、夫婦で厚生年金を65歳から月々22万円受け取れるとして、賄える額は

22万×12カ月×15年=3,960万円

となります。

もし、先ほどの意識調査にしたがい、60歳~80歳の20年間で必要なお金が5,280万円とすると、約1,300万円足りない計算になります。

その分は、会社から受け取る退職金や貯蓄等で賄うことになります。

余裕資金として、できればもう少し欲しいかなと感じます。急な出費はいつだってあるものです。

年金・退職金だけでは老後の資金が足りないのであれば、貯蓄や私的年金等で補うか、あるいは、定年後も働くことが考えられます。

特に、65歳までの間は公的年金を受け取れませんので、その間の生活資金をどうするかは重大な問題です。

もちろん、再雇用や再就職で働くという選択肢もありますが、効率よくお金を貯めておくに越したことはありません。

株式投資等を学ぶのも一つの方法ですが、リスクが怖くて手を出せないのであれば、以下のものが考えられます。

個人型確定拠出年金(iDeCo)は、ぜひ、おすすめしたいものです。

毎月決まった掛金を払い続けると、その掛金から税金を引かれずに、お金を貯められるものです。

そして、60歳から年金を受け取れます。

掛金の運用方法は自己責任で選ぶことになっています。こう書くと「投資?リスク?」と身構えてしまうかもしれませんが、「定期預金」等の元本保証のノーリスクノーリターンの商品も選ぶことができます。ほとんど増えませんが、税金が安くなる分、得をします。

特徴をまとめると以下の通りです。

【積み立てている時】

【年金を受け取る時】

詳しくは「会社員におすすめ!今最も節税できる個人型確定拠出年金iDeCoの全知識」をご覧ください。

次に、貯蓄性のある保険です。

これは、大きく分けて、終身保険と、個人年金保険です。

終身保険は万一があった場合に遺族がお金を受け取れる生命保険の一種で、貯蓄も兼ねるものです。

これに対し、個人年金保険は「保険」という名前はついていますが、ほぼ貯蓄と考えていただいてけっこうです。

いずれも、保険料を支払うとその一部が所得から控除され、その分、所得税・住民税がかかりません。

詳しくは「これだけでOK!生命保険料控除で知っておきたいこと」をご覧ください。

いずれも、毎月決まった額のお金(保険料)を、「●年」とか「●歳」など決まった時まで払い続けていくことになります。そして、その後になると、払い込んだお金の総額よりもたくさんの額を受け取れるものが多います。

定期預金の金利が極端に低いことを考えると、これらの保険をうまく活用することも一つの方法です。

ただし、注意が必要なのは、くれぐれも無理なく払い続けられる額にしておくことです。なぜなら、途中で解約してしまうと、増えないどころか、減ってしまうからです。

また、最近はマイナス金利政策の影響で、円建ての保険、つまり保険料の運用が日本の国債で行われる保険は、以前より率が低めになってしまっています。

そこで、米ドル等で運用される「外貨建て」とか、株式や外国債券等で運用される「変額」等を選ぶのも一つの方法です。

詳しくは「老後資金を保険で貯める4つの方法」をご覧ください。

終身保険については「終身保険とは?今だから知っておきたい本当の活用法と選び方」を、

個人年金保険については「個人年金保険を検討する人が押さえておくべき知識」をご覧ください。

次に、病気・けがの場合にかかる医療費です。

まず、注意していただきたいのが、75歳の前と後は公的医療保険制度自体が違うということです。

74歳までは、今と同じ健康保険制度の対象ですが、75歳以上は「後期高齢者医療制度」の対象となります。

74歳以下は、今と同じ健康保険制度の対象です。今は「3割負担」ですが、定年後は段階的に減っていきます。

収入に関係なく「3割負担」です。ただし、「高額療養費制度」があります。

これは、1ヶ月あたりの医療費の自己負担額に上限を設けているものです。国の保険の対象となっている医療費については、どんなに高額になってしまっても、その額までしか自己負担しなくて良いのです(差額ベッド代、食事代等は、国の保険の対象となっていないので対象外です)。

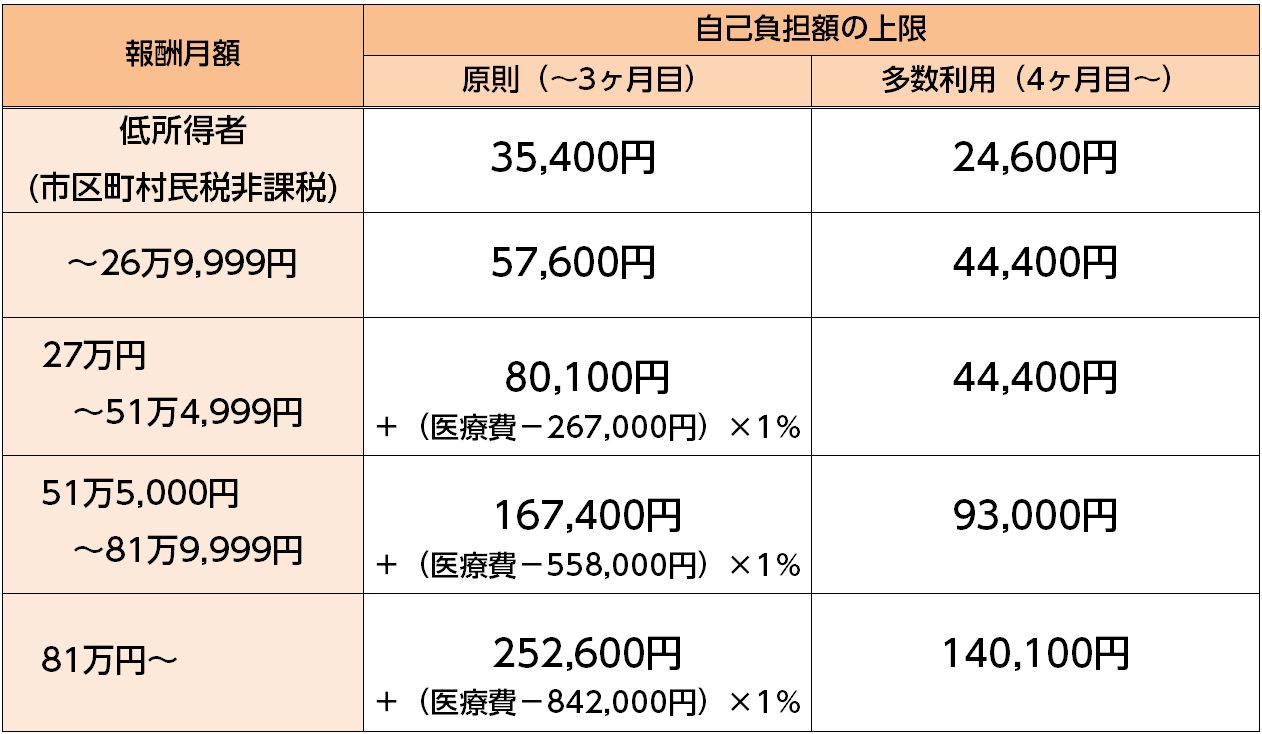

69歳までは、高額療養費制度の自己負担額の上限は以下の通りです。ただし、健康保険組合によっては自己負担額の上限が低くなっている場合があります。

70~74歳の間は、医療費の自己負担は原則として2割です。

手続は、これまでの健康保険証に加え、「健康保険高齢受給者証」を一緒に医療機関の窓口で提示することになります。

ただし、年収約370万円以上の場合は「現役並み所得者」として3割負担のままです。

また、69歳までと同様、高額療養費制度で自己負担額の上限が決まっています。以下の通りです。

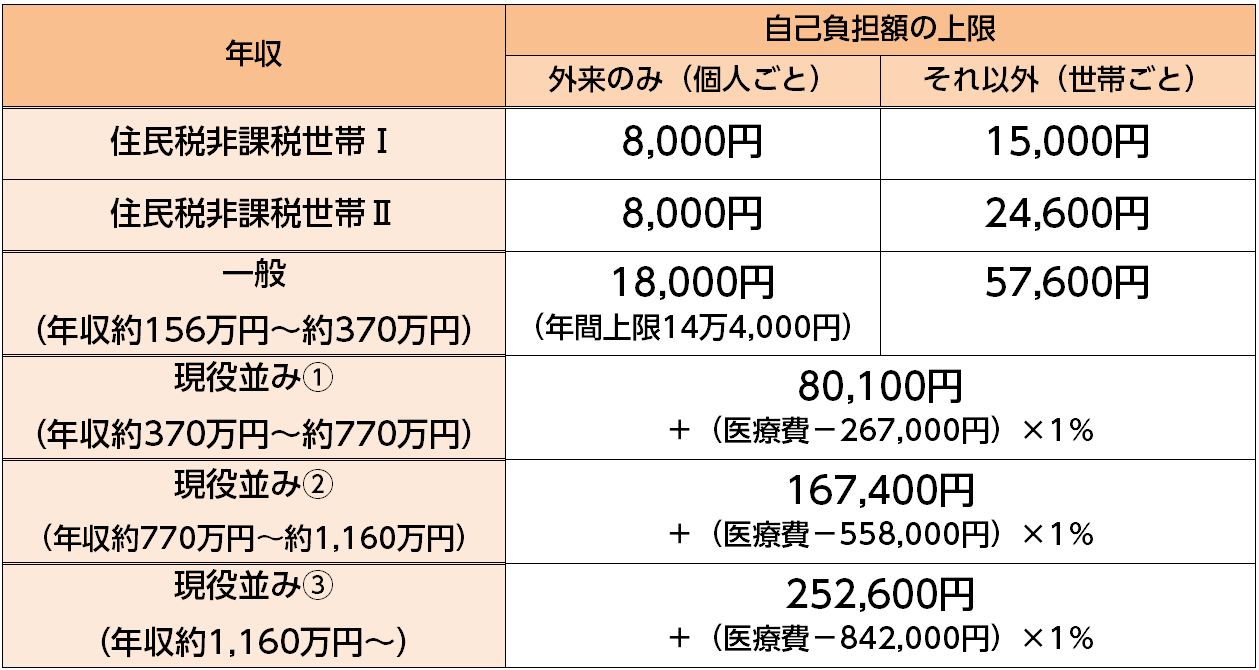

75歳以上は、後期高齢者医療制度となり、自己負担割合が原則として1割となる上、高額療養費の自己負担限度額も、大きく引き下げられます。

以下の通りです。

このように、定年後は、医療費の自己負担が徐々に低くなっていきます。ただし、高齢になっていくにしたがい、どうしても病気やけがをしやすくなり、医療費がかかるようになっていってしまいます。

そこで、「医療保険が必要ではないか」と考えるかもしれません。

ただし、優先順位を考えなければなりません。医療保険は、基本的に入院と手術のみの保障です。

また、長期的な治療やリハビリが必要になるようなケースは、介護の問題になってきます。

そこで、もし、老後の病気・けがが心配なのであれば、優先順位をつける必要があります。特に優先順位が高いのは、治療が長期化するがんや三大疾病といった病気でしょう。

「医療保険に入るくらいならその分貯蓄した方がいい」というのは、ある意味正しいと言えます。

医療保険やがん保険、三大疾病については、以下の記事をご覧ください。

最後に、介護状態になった場合の費用です。

介護状態になった場合の公的保障として、介護保険制度があります。詳細は厚生労働省HPをご覧いただくとして、ここでは概要をお伝えします。

介護保険制度は、要介護状態になった場合、介護サービスを受けると、費用の自己負担額が原則として1割に抑えられるものです。

40歳以上の方は全員、介護保険に加入することになっています。

ただし、64歳以下と、65歳以上とで、介護保険の対象となる条件が違ってきます。

40歳から64歳の人は「第2号被保険者」と扱われます。

第2号被保険者は、老化による特定の病気(16疾患)によって要介護状態になった場合に限り、介護サービスを受けることができます。

介護サービスが受けられる16の疾患は以下の通りです。

65歳以上は「第1号被保険者」です。原因を問わず、所定の要介護状態・要支援状態になれば、介護サービスを受けられます。

市区町村に申請して、「要介護者」「要支援者」であることの認定を受けると、介護サービスを利用した場合、原則として1割の自己負担ですみます。

介護サービスを受けるには要介護認定を受ける必要があります。この要介護認定は、介護の度合いに応じて「要支援1~要支援2」「要介護1~要介護5」の7段階に分けられます。

そのうえで、「介護サービスの内容」「介護サービスを受ける事業所」等についてケアプランを作成し、それに基づきサービスの利用が始まります。

また、居宅サービスを利用する場合は、利用できる限度額が要介護度別に定められています。それを超えた部分は自己負担しなければなりません。

1年間(8月1日~7月31日)にかかった医療保険と介護保険の自己負担額の合計が基準額を超えた場合に、その超えた額が支給されます。これを「高額介護合算療養費制度」と言います。

基準額は、年齢・所得によって違い、以下の通りです。

【70歳未満】

【70歳以上】

ここまでお伝えしてきたように、介護状態になった場合の公的保障として介護保険制度があり、自己負担額は1割に抑えられます。また、自己負担額が過大にならないように配慮する制度もあります。

ただし、介護状態が長く続くと、その1割の負担が重くのしかかってきます。

それに備えるためには、効率よく老後の資金を準備しておくのが第一ですが、それに加えて、民間の介護保険で準備しておく方法があります。

民間の介護保険は保険会社の定める介護状態となったときに給付金を受け取れるものです。

保険料の払込は「60歳まで」「65歳まで」などで済ませてしまい、保障が一生涯受けられるものが多いです。

保険金のタイプは主に3種類あります。

どんなときにどんな保障が受けられるのかを確認して、自分の生活設計にあった介護保険を選択することが大切です。

定年後の3つのお金の不安:定年後の生活費、医療費、介護費用の不安のそれぞれについて、それらをカバーする公的保障3種類と、足りないお金をどうやって効率よく準備するかをお伝えしてきました。

平均寿命が延びてきており、また、公的保障が今の水準のままで続くとは限りません。公的保障だけではどうしても不安があると言わざるをえません。

最も重要なのは、老後の生活に備え、お金を効率よく貯めておくことです。そのために、個人型確定拠出年金(iDeCo)や貯蓄型の保険の活用が有効です。

医療費については、もし保険で備えるならば優先順位を付けて加入することが大切です。また、介護状態になってしまった場合の費用については、民間の介護保険で備える方法もあります。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

固定資産税ゼロで最短4年償却!「トレーラーハウス」が優秀な節税投資と呼ばれる理由

不動産投資を検討する際、多くの経営者が直面するのが「固定資産税」や「長い減価償却期間」という壁です。アパートやマンションへの投資は、長期的に安定した収益が見込める一方で、毎年の固定資産税負担が重く、また建物の減価償却期間が長いため(木造で22年、RC造で4

「これは経費で落ちる?」経営者が知っておくべきグレーゾーン支出20連発

会社経営において、「節税」は利益を最大化するための重要な戦略です。「可能な限り経費として計上し、法人税を抑えたい」経営者なら誰もがそう願うはずです。しかし、その一方で、「この領収書は本当に経費にして大丈夫なのか?」という不安が常につきまといます。 も

合法的に利益を「無税」で貯蓄せよ!会社を救う最強の「簿外資産」スキーム7選を税理士が完全解説

「今期は過去最高益が出そうだ。しかし、このままでは法人税でキャッシュがごっそり減ってしまう…」「来期以降の不況に備えて、内部留保を厚くしたいが、税金を払った後では資金が貯まらない」 経営者にとって、利益が出ることは最大の喜びであると同時に、納税による

経営セーフティ共済(倒産防止共済)の節税だけではない「隠れたメリット」と賢い活用法

「経営セーフティ共済にはとりあえず加入しているけれど、毎月掛金を払っているだけ」 「節税になるのは知っているけれど、それ以外のメリットはあるの?」 中小企業の経営者であれば、経営セーフティ共済(中小企業倒産防止共済)の名前を聞いたことがある、あ

資産管理会社を作って大幅節税する仕組みとは?富裕層が実践する「プライベートカンパニー」活用の秘訣

「富裕層やオーナー経営者は、なぜわざわざ資産管理会社(プライベートカンパニー)を作るのか?」「個人の資産なのだから、個人で管理すれば十分ではないか?」 多くの人が疑問に思うこの点ですが、実はそこには税制上の明確な理由があります。個人と法人では、適用さ

小規模企業共済で1,670万円の資産形成?高所得な経営者ほど得をする「国の退職金制度」を徹底解説

「小規模企業共済」という言葉を聞いたことはあっても、その具体的なメリットや仕組みを詳しく理解している経営者は意外と少ないのではないでしょうか。「なんとなく節税になりそうだけど、資金が拘束されるのはちょっと…」と、加入を先送りにしている方もいるかもしれません

手取り激増!マイクロ法人を設立して個人事業主との「二刀流」で節税する究極のスキーム

「売上は順調に伸びているのに、通帳に残るお金がいっこうに増えない」「税金と国民健康保険料を払うためだけに働いている気がする」 年収が上がってきた個人事業主の方なら、誰もが一度はこの「税金の壁」に絶望したことがあるのではないでしょうか。特に、容赦なく上

交際費の「1万円基準」で節税枠が拡大!飲食代を会議費で落とす鉄則

経営者の皆様にとって、取引先との会食やゴルフ、贈答といった「交際費」は、ビジネスを円滑に進め、将来の売上を作るための重要な「投資」です。しかし、その一方で、「どこまでが経費として認められるのか?」「使いすぎると税務調査で否認されるのではないか?」という不安

高所得なサラリーマンこそ実践すべき「最強の節税対策」9選!手取りを確実に増やす資産防衛術

「年収は1,000万円を超えているはずなのに、なぜか生活に余裕がない」「昇給して額面は増えたけれど、手取り額がほとんど変わっていない気がする」 高所得者の方であれば、一度はこのような虚しさや違和感を覚えたことがあるのではないでしょうか。日本の税制は、

利益が出過ぎた社長へ捧ぐ「決算直前の駆け込み節税」ベスト9!無策で高額納税する前に読むべき資産防衛の鉄則

「今期は予想以上に業績が良く、過去最高益になりそうだ」経営者にとって、これほど嬉しいことはありません。しかし、決算月が近づくにつれて、その喜びは「納税への恐怖」へと変わっていきます。日本の法人税率は、実効税率で約30%〜34%です。汗水流して稼いだ利益の3