次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

公的年金が信用できない今、どうやって老後のためのお金を貯めていけばいいのか、迷うことと思います。

安定してお金を貯めていける有効な手段の一つに、保険があります。ただし、保険といっても多くの種類があり特徴も様々です。なので、保険を活用するなら、そのメリットと活用上の注意点を理解し、自分に合ったものを選ぶ必要があります。

この記事では、老後資金を貯めるのに必要な保険で貯める方法と、どんな人が保険を使うのに向いているのかなど、保険の活用を考える上で知っておくべきことをお伝えします。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

この記事では、老後資金を保険で賢く貯めていく方法をお伝えしますが、はじめに私が考える保険を活用するのをおすすめする人とそうではない人をお伝えしたいと思います。

おすすめする人

この3つに該当する方は記事を読み進めていただき参考にしてください。

おすすめしない人

この3つに該当する方は、他の金融商品で老後資金貯めていくのをおすすめします。保険よりも、もっとニーズに合った商品があるはずです。

それではここから、老後資金を保険で貯めていく方法をお伝えします。具体的には以下の4つの方法です。

それぞれについて説明します。

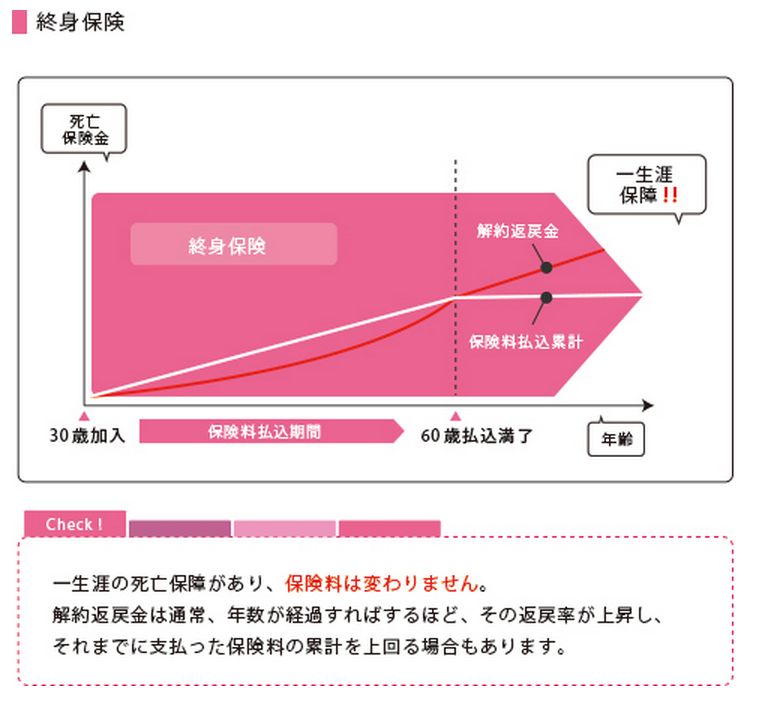

低解約返戻金型終身保険は、運用によるお金の増減がなく、将来もらえるお金が固定されていますので安定して積立をすることができます。

最近は積立の効率が低下してきていますが、返戻率が円ベースで約束されているので、今なお根強い人気があります。

生命保険との保障は一生涯ですが、保険料払込期間が設定されています。払込期間までに保険料全額を払い込めば、お金が増える仕組みになっています。

逆に言えば、途中で保険を解約すると、受け取れるお金は減らされてしまいます。

以下の例をご覧ください。

30歳男性

19,671円×12か月×10年=支払保険料総額2,360,520円

・30年後(60歳)の解約返戻金:2,579,940円÷2,360,520円×100=返戻率109.2%

・40年後(70歳)の解約返戻金:2,716,380円÷2,360,520円×100=返戻率115.0%

※上記の図はイメージです。

この契約では、月払保険料19,671円を10年間支払っていくと、支払保険料総額が約236万円になります。30年後(60歳)に解約すると解約返戻金は約258万円で、約22万円お金を増やすことができます。このように、最終的に保険料総額よりも多くのお金が受け取れます。

しかも、解約をせずにそのままおいておくと、保険会社が運用してくれるのでお金は増え続けます。70歳時点だと解約返戻金は約272万円で、約36万円お金を増やすことができます。

このように、低解約返戻金型終身保険は、保険料を設定期間まで支払うとお得な商品です。

また、貯まったお金を年金で受け取ったり、介護年金にしたりできます。

しかも、生命保険で死亡保障が付いているので、もし途中で万が一があれば300万円の保険金が支払われます。

ただし、保険料払込期間が終わる前に解約してしまうと、戻ってくるお金は保険料総額よりも減ってしまうので注意が必要です。しっかりと払っていけるだけの保険料を設定するようにしましょう。

このように、低解約返戻金型終身保険には、ある程度の貯蓄性があります。ただし、以下の2点に注意する必要があります。

これは多くの積立型の保険に共通することですが、保険料の払込期間が終わる前に解約してしまうと、支払った保険料よりも戻ってくるお金が少ないことです。加入年数にもよりますが、途中解約すると解約返戻金は約70%くらいしか受け取れません。

対処法としては以下の2つがあります。

保険料の払込期間を短くすれば、中途解約のリスクが減ります。先ほどのプランでは、30歳から60歳まで30年間保険料を払い込まなければいけませんが、払込期間の設定を40歳までにすると、10年だけ保険料を払えばいいので、解約リスクは減ります。

理な保険料設定は危険です。将来のことを考えて、最後まで支払える金額を設定しましょう。

なお、もし急にお金が必要になった場合は、保険会社からお金を借りる契約者貸付制度を利用することもできます。

保険会社も会社なので、倒産する可能性はゼロではありません。格付けや財務状況が優良な保険会社を選ぶ必要があります。

ただし、掛けている保険料がなくなるわけではありません。最悪のケースでも、「生命保険契約者保護機構」によってある程度は保障されるしくみになっています。

保険料支払いは「月払い」を選ぶケースが多いですが、保険料全額を一括払いできる商品もあります。これを「全期前納」といいます。

一括で保険料を全額支払うと保険料の割引率が多少高くなります。この点については最後に、返戻率を上げる方法の一つとして詳しくお伝えします。

老後の積立を目的として作られたのが「個人年金保険」です。これは生命保険というよりも貯蓄商品です。

最大のメリットは所得税の節税になることです。それだけでも実質的にお金が増えるのと同じメリットが得られます。

個人年金保険は死亡保障の機能をほとんど持たず、老後の貯蓄をするための商品です。コツコツお金を貯めていきたい人、出来るだけリスクを少なくして老後のお金を貯めていきたい人におすすめの保険です。

ただし、低解約返戻金型終身保険と同じく、早期解約をしてしまうと損することが多いです。

詳しくは「必見!個人年金保険を検討する人が押さえておくべき全知識まとめ」をご覧ください。

個人年金保険に加入をすると保険料の一部を所得から控除できる「個人年金保険料控除」を受けることができます。これは、1年間に支払った保険料に応じて、一定の金額がその年の所得から差し引かれ、所得税や住民税の負担が軽減される制度です。

所得税の金額は、給与などの所得に一定の税率をかけて金額が決まるため、所得控除により課税所得(課税の対象となる所得)を減らすことによって、所得税と住民税が軽減されます。

生命保険保険料控除は以下の3種類になります

ただし、個人年金保険のすべての契約が控除の対象となるわけではありません。以下のすべての条件を満たし「個人年金保険料税制適格特約」を付けた保険でなければなりません。

※参考「個人年金は税金がお得!?知っておきたい控除に関する4つのポイント」

※参考「これだけでOK!生命保険料控除で知っておきたいこと」

外貨建て保険は、円建ての保険と比べて「予定利率」が高く設定されているのが特徴です。

予定利率とは、保険会社が、契約者から払い込まれた保険料のうちどれだけが収益になるか予測して、その分を保険料から割り引いた時の割引率を言います。

予定利率が高いほど保険料が安くなります。そのため、同じ保険金額(保障額)であれば、円建ての保険よりも外貨建て保険の方が「毎月の保険料が安くなる」ということになります。

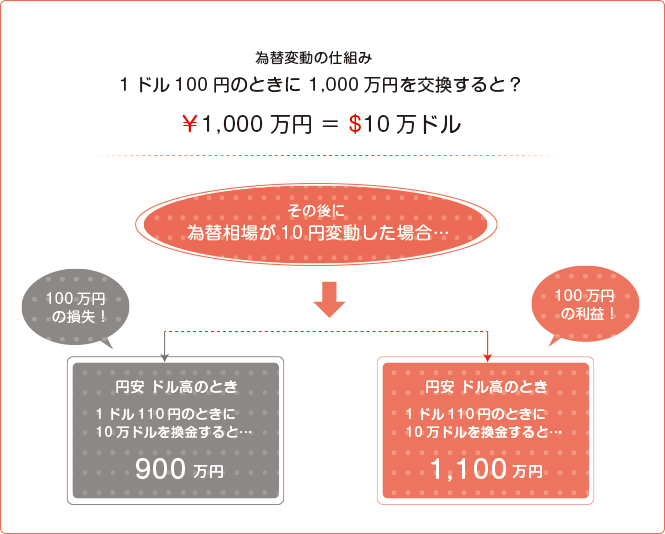

外貨建て保険は、保険金や解約返戻金を受け取った場合、「ドルを円に換算するときの為替変動」の影響を受けます。

円安であれば為替差益を得ることができるので利益が出ますが、円高であれば為替差損になってしまいます。場合によっては元本割れしてしまう可能性もあります。

また、ドルから円へ換算するときに為替手数料がかかります。

外貨建て保険のメリットは、大きく分けて4つあります。

最近は日本ではマイナス金利政策が取られており、円建ての保険はごく低利での運用を強いられています。その点、金利の高い外貨建て保険は有利です。

予定利率と保険料は「予定利率が高いと割引率が高くなって保険料は安くなる」「予定利率が低いと割引率も低く保険料は高くなる」というシーソーの関係にあります。

したがって、終身保険や養老保険、個人年金保険など貯蓄性のある保険は、予定利率の高低が保険料の高低に大きく影響します。

その点、外貨建て保険は、予定利率が高いので、保険料が安く抑えられます。

外貨建て保険における為替リスクは、正確にいうと「ハイリスク・ハイリターン」ということになります。ですから、為替が円安・外貨高になればなるほど、受け取れる金額が増えます。

投資をしていく上で分散投資を考える人も多いでしょう。その1つの手段として、死亡保障を受けがら外貨の資産を持つことができる外貨建て保険は有効です。

満期保険金や解約返戻金を外貨のまま保有することもでき、外貨資産として活用することもできるでしょう。

外貨建て保険を考える際は、以下の点に注意する必要があります。

外貨で満期金や解約返戻金を受け取る場合、円高(外貨安)になった場合、思っていた金額よりも低くなる可能性があります。

「為替リスク」と呼ばれるものです。

ただし、この点については、毎月の保険料を払い込み続けていくことで、相当程度緩和されます。

なぜなら、その時々の為替レートに見合った額(円)を払い込むので、円高(外貨安)の場合は保険料(円)が安くなり、円安(外貨高)の場合は保険料(円)が高くなるからです。

したがって、お金を受け取る時の為替レートが、払込期間中の為替レートの平均より著しく低くならない限り、元本割れのリスクは低いと言えます。

なお、「ドル建て終身保険の真実|活用法・リスクと選び方」で過去30年間のデータをもとに検証を行っていますので、ご覧ください。

通常、外貨と円の換算の際に為替手数料がかかります。例えば、保険料を支払う場合に、円から外貨へ換算するときは、為替リスクがあるのに加え、為替手数料も発生します。

外貨建て保険は為替変動によって受け取れる金額が大きく変わっていくのが特徴です。外貨投資の経験がない場合、将来いくら受け取れるのか円建ての商品より分かりにくいです。

結局のところ、老後資金を貯めるにはどちらの保険がいいのでしょうか。

「生活のための死亡保障」や「学費のための学資保険」など、元本割れをして必要な資金が減ってしまうと困るという場合には、確実に決まった保険金を受け取ることができる円建ての保険が良いかもしれません。

積立効率を重視するならば、「外貨建て保険」がおすすめです。

現状、円建ての保険は積立の効率が著しく低下しており、外貨建て保険の方がはるかに積立の効率が高くなっています。

先ほどお伝えしたように、長期間かけて毎月保険料を払い込んでいくことで、為替のリスクは相当程度緩和されていきます。

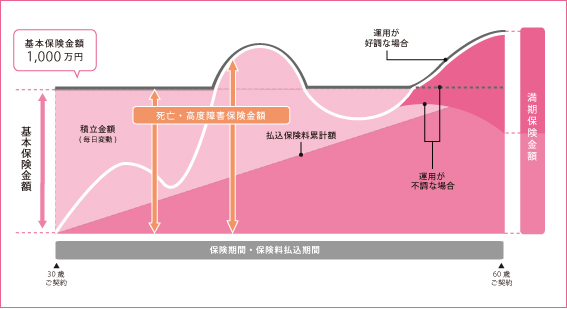

変額保険は、保険料の一部が「特別勘定」とよばれるファンドにおいて株や債券などで運用され、その運用実績によって保険金や解約返戻金の金額が増減します。

大きく増やせる反面、運用実績が悪いと減ってしまう可能性もゼロではありません。

変額保険は運用によって将来受け取れる金額が変わってきます。投資信託に似ている商品です。

ただし、運用がうまくいかなくても死亡保険金額は下がりません。

保険料は一般な保険よりも割安で設定されているので、生命保険の保障を低い備えながら同時に貯蓄も、という方にはおすすめです。

この契約の場合、基本保険金額1,000万円の設定なので、死亡保険金1,000万円は最低保証され、運用が好調な場合は保険金が増えます。

ただし、満期保険金については最低保障がなく、運用によって増減します。

変額保険は、加入期間中の運用実績が全体として良ければ、大きくお金を増やせる可能性があります。

ただし、逆に言えば、運用実績が悪いと、元本割れ、つまり、満期保険金や解約返戻金が保険料総額を下回るリスクがあるということです(運用リスク)。

そこで、運用リスクへを抑え、メリットを最大限享受するためのポイントがあります。

詳しくは「変額保険とは?活用のメリット、リスクと対処法・選び方のポイント」をご覧ください。

おまけとして、保険料の支払方法によって返戻率を上げることができる方法をご紹介します。

生命保険全般にいえることですが、年払にすると月払より保険料が割安になります。

保険料が安くなっても満期保険金の受取額は変わりませんので、返戻率が上がります。

商品の中には保険料の払込期間を短くすることができます。

1回に支払う保険料は高くなりますが、払込期間が短いので割引が受けられ、支払保険料総額は少なくなります。

例えば30歳の人だと、60歳払済よりも50歳払済のほうが支払保険料総額が安くなるので、返戻率が上がります。

これは先ほどお伝えした「前期前納」という方法です。契約時に保険料払込期間満了までの年払保険料を一括で支払うことで、前納割引率が適用されて保険料が安くなるため、支払保険料総額が少なくなります。よって返戻率が上がります。

また、全額ではなく一部を前納することもできます(保険会社・商品によってはできないこともあります)。

返戻率は変わらないですが、保険会社によっては保険料のクレジットカード払ができます。貯蓄型の保険は保険料が掛け捨ての保険に比べて高額になるため、クレジットカード払にしてポイントを貯めていくとお得です。

老後の生活資金を公的年金だけでカバーすることは難しく、各個人が自助努力で積み立てなければならない時代になっています。そして、お金を積み立てる1つの選択肢として考えられるのが保険です。

保険はそもそも万が一の時の保障を備える時のものですが、低解約返戻金型終身保険や個人年金保険など、貯蓄性のあるものを上手に活用すれば、確実にお金を貯めることができます。

また、ハイリスク・ハイリターンの保険商品として、外貨建て保険や変額保険などの選択肢もあります。

ただし、これらの保険で老後資金を貯めるのは全ての人におすすめできるわけではありません。保障内容を理解するのは当然ですが、ご自身にとっての向き不向きを判断していただくようお願いいたします。

なお、「老後のお金はいくら必要か?準備のために知っておきたいポイント」では、具体的な老後資金の必要金額についてご案内しています。ご参考にしてみてください。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

資産管理会社を作って大幅節税する仕組みとは?富裕層が実践する「プライベートカンパニー」活用の秘訣

「富裕層やオーナー経営者は、なぜわざわざ資産管理会社(プライベートカンパニー)を作るのか?」「個人の資産なのだから、個人で管理すれば十分ではないか?」 多くの人が疑問に思うこの点ですが、実はそこには税制上の明確な理由があります。個人と法人では、適用さ

利益が出過ぎた社長へ捧ぐ「決算直前の駆け込み節税」ベスト9!無策で高額納税する前に読むべき資産防衛の鉄則

「今期は予想以上に業績が良く、過去最高益になりそうだ」経営者にとって、これほど嬉しいことはありません。しかし、決算月が近づくにつれて、その喜びは「納税への恐怖」へと変わっていきます。日本の法人税率は、実効税率で約30%〜34%です。汗水流して稼いだ利益の3

小規模企業共済で1,670万円の資産形成?高所得な経営者ほど得をする「国の退職金制度」を徹底解説

「小規模企業共済」という言葉を聞いたことはあっても、その具体的なメリットや仕組みを詳しく理解している経営者は意外と少ないのではないでしょうか。「なんとなく節税になりそうだけど、資金が拘束されるのはちょっと…」と、加入を先送りにしている方もいるかもしれません

交際費の「1万円基準」で節税枠が拡大!飲食代を会議費で落とす鉄則

経営者の皆様にとって、取引先との会食やゴルフ、贈答といった「交際費」は、ビジネスを円滑に進め、将来の売上を作るための重要な「投資」です。しかし、その一方で、「どこまでが経費として認められるのか?」「使いすぎると税務調査で否認されるのではないか?」という不安

固定資産税ゼロで最短4年償却!「トレーラーハウス」が優秀な節税投資と呼ばれる理由

不動産投資を検討する際、多くの経営者が直面するのが「固定資産税」や「長い減価償却期間」という壁です。アパートやマンションへの投資は、長期的に安定した収益が見込める一方で、毎年の固定資産税負担が重く、また建物の減価償却期間が長いため(木造で22年、RC造で4

経営セーフティ共済(倒産防止共済)の節税だけではない「隠れたメリット」と賢い活用法

「経営セーフティ共済にはとりあえず加入しているけれど、毎月掛金を払っているだけ」 「節税になるのは知っているけれど、それ以外のメリットはあるの?」 中小企業の経営者であれば、経営セーフティ共済(中小企業倒産防止共済)の名前を聞いたことがある、あ

手取り激増!マイクロ法人を設立して個人事業主との「二刀流」で節税する究極のスキーム

「売上は順調に伸びているのに、通帳に残るお金がいっこうに増えない」「税金と国民健康保険料を払うためだけに働いている気がする」 年収が上がってきた個人事業主の方なら、誰もが一度はこの「税金の壁」に絶望したことがあるのではないでしょうか。特に、容赦なく上

「これは経費で落ちる?」経営者が知っておくべきグレーゾーン支出20連発

会社経営において、「節税」は利益を最大化するための重要な戦略です。「可能な限り経費として計上し、法人税を抑えたい」経営者なら誰もがそう願うはずです。しかし、その一方で、「この領収書は本当に経費にして大丈夫なのか?」という不安が常につきまといます。 も

合法的に利益を「無税」で貯蓄せよ!会社を救う最強の「簿外資産」スキーム7選を税理士が完全解説

「今期は過去最高益が出そうだ。しかし、このままでは法人税でキャッシュがごっそり減ってしまう…」「来期以降の不況に備えて、内部留保を厚くしたいが、税金を払った後では資金が貯まらない」 経営者にとって、利益が出ることは最大の喜びであると同時に、納税による

高所得なサラリーマンこそ実践すべき「最強の節税対策」9選!手取りを確実に増やす資産防衛術

「年収は1,000万円を超えているはずなのに、なぜか生活に余裕がない」「昇給して額面は増えたけれど、手取り額がほとんど変わっていない気がする」 高所得者の方であれば、一度はこのような虚しさや違和感を覚えたことがあるのではないでしょうか。日本の税制は、