小規模企業共済とは、「小規模企業の経営者や役員、個人事業主などのための、積み立てによる退職金制度」です。

掛金が全額所得控除の対象となるため節税の効果が高いことや、3年以上掛金を納め続ければそれまでの掛金の総額より受け取れる金額が多いことから、加入を希望する方も多いです。事業主本人だけでなく家族の加入を望まれる方もいます。

しかし加入には一定の資格があり、中小企業の事業主や家族などが必ずしも加入できるとは限りません。

ここでは小規模企業共済とはどんなものか簡単に説明した上で、加入資格はどんな人にあるのか、どんな注意点があるのか、分かりやすく解説しています。小規模企業共済全般については「小規模企業共済とは?4つのメリットと活用のポイント」をご覧ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.小規模企業共済とは?

小規模企業共済は、中小の会社経営者や自営業者の生活を手厚く保護するために作られた制度です。

会社経営者は雇用保険に加入することができず、廃業・倒産などのリスクを負っています。

また自営業などの個人事業主も雇用保険に加入することができず、地位も不安定です。

このような経営者や個人事業主のために、老後の資金を節税しながら積み立てることのできる制度が、小規模企業共済です。

いわば、中小企業経営者のための退職金制度のようなものです。以下、どんな制度なのか、そのメリットをお伝えします。

メリット1|小さな額(1,000円)から大きな額(7万円)まで積み立てられる

掛金は、月1,000円~7万円の範囲で、500円刻みで決めることができ、自由度が高くなっています。

メリット2|節税しながらお金を増やせる

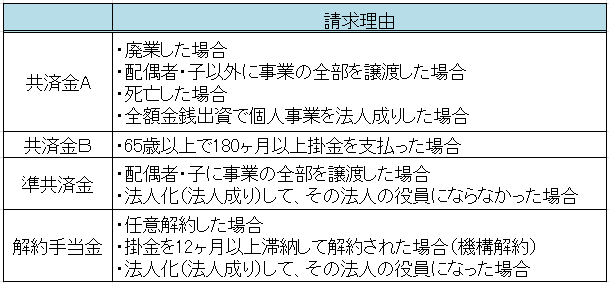

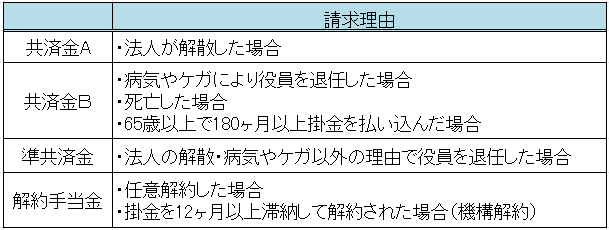

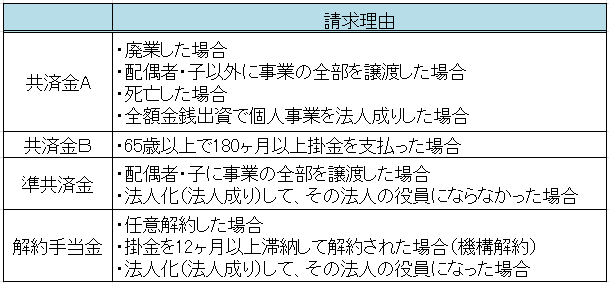

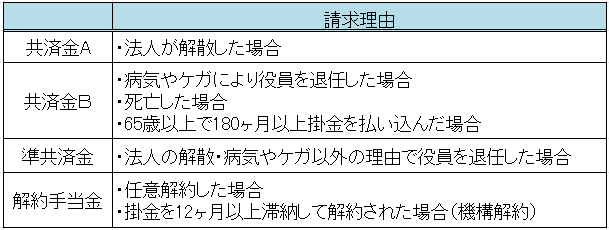

共済金(退職金)として受け取れるのは、「共済金A」「共済金B」「準共済金」「解約手当金」の4種類です。

【個人事業主】 ※共同経営者については小規模企業共済HPをご確認ください。

【法人の経営者・役員】

「共済金A」「共済金B」は、正当な理由があってリタイアする場合に受け取れるものです。3年以上加入すると、掛金総額より多くの共済金を受け取ることができるようになります。

「共済金A」は事業自体を廃業する場合、「共済金B」は病気やケガ、高齢などでリタイアする場合や死亡した場合に受け取れるものです。

「準共済金」は、掛金と同額を受け取れます。

「解約手当金」は、共済金・準共済金の受取事由がないのに、途中で解約する時に受け取れるお金です。後でお伝えしますがこれが要注意で、加入期間が239ヶ月以下だと元本割れしてしまいます。

これらの受取方法は、基本的には一度に全額を受け取れる「一時金」方式ですが、法人が解散した場合の「共済金A」と、身体の障害・死亡・65歳以上で引退した場合の「共済金B」については「一時金」方式と「年金」形式のどちらかを選ぶことができます。

また、場合によっては「一時金」方式と「年金」方式を併用することもできます。詳しくは小規模企業共済HPの「受取方法」をご覧ください。

一時金形式の場合は「退職所得」として控除を受けることができ、所得税が安くなります。

他方、年金形式の場合は、「雑所得」として扱われます。そして、「公的年金等控除」を受けることができ、こちらも所得税が安くなります。

なお、一時金形式よりも年金形式の方が受取金額の総額は多いですが、どちらを選んでも実質的な手取り額はほぼ同じになるようになっています。

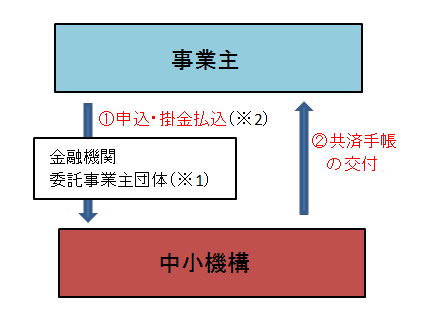

メリット3|加入手続が簡単

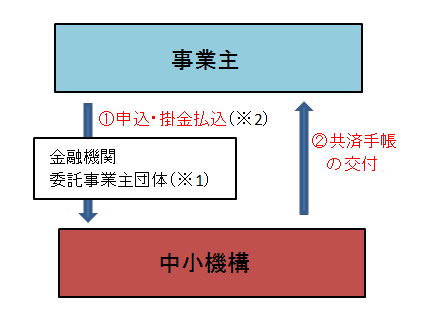

加入手続は以下の通り、金融機関か委託事業団体(商工会、商工会議所、中小企業団体中央会、事業協同組合、青色申告会)を通じて行えばよく、簡単です。

※1:「委託事業団体」は商工会、商工会議所、中小企業団体中央会、事業協同組合、青色申告会

※2:金融機関を通じて加入手続をする場合は掛金は同時に払い込む。「委託事業団体」を通じて加入手続をする場合は掛金は改めて金融機関から払い込む

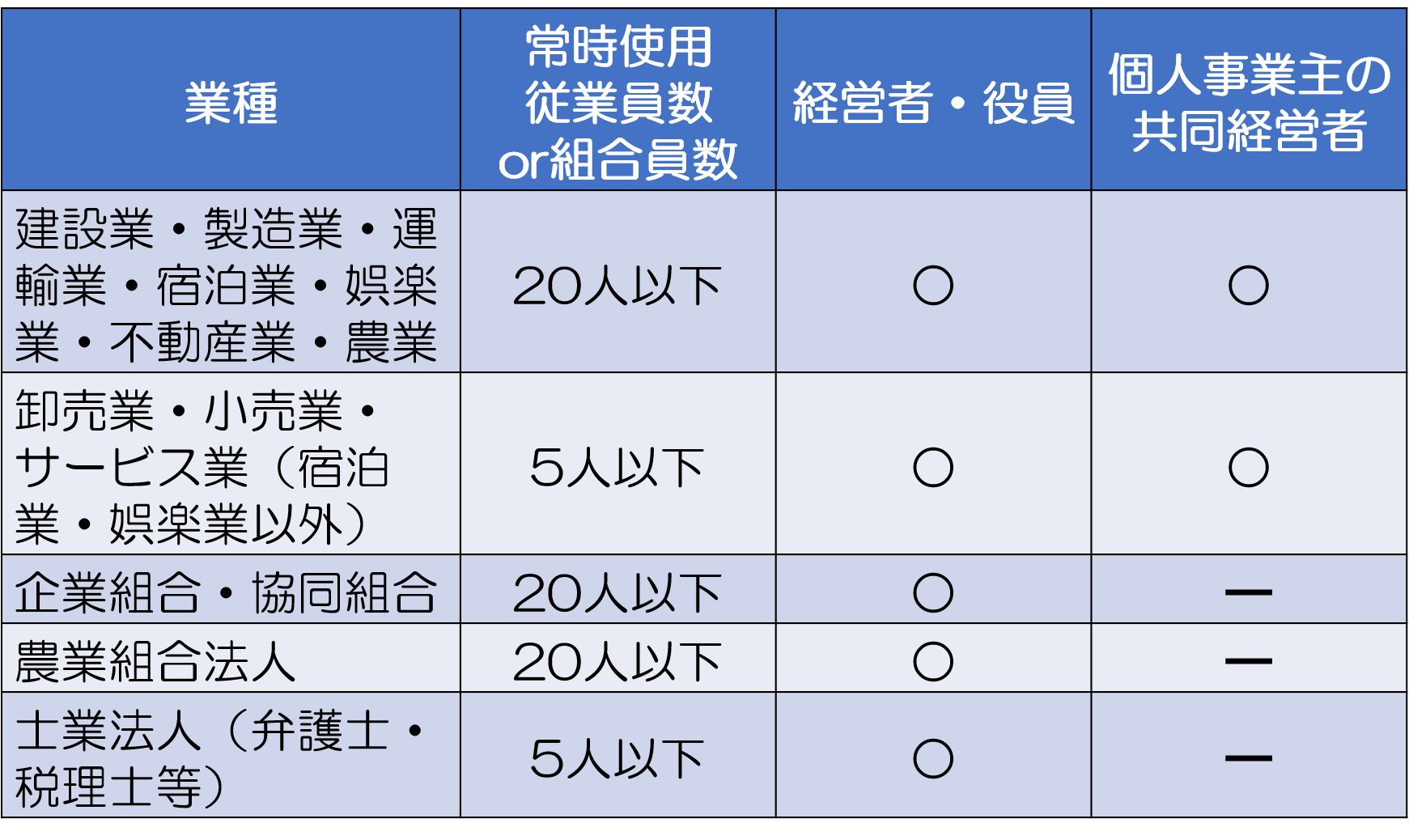

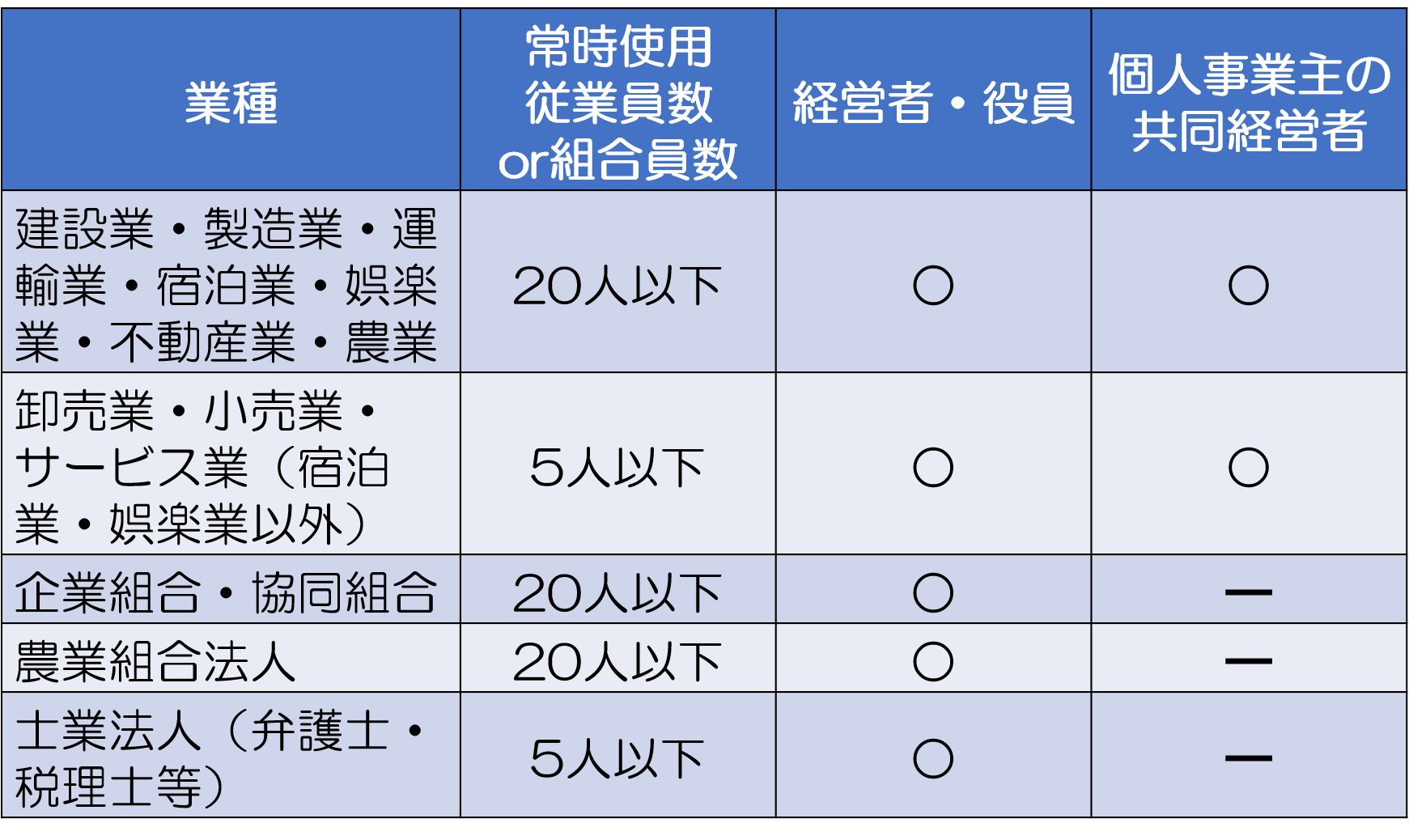

2.小規模企業共済の加入資格がある人の一覧

それでは実際にどのような人に加入資格があるのかみてみましょう。

※「常時使用する従業員」には家族従業員・臨時従業員・共同経営者は含まれない

なお仮に自社の事業が複数あって上記分類のうち複数にまたがる場合、メインとなる事業の方にあわせて事業規模の判定が行われます。

たとえば宿泊業と小売業を営む会社で宿泊業の方がメインであれば、宿泊業として判定されるということです。

以下、加入資格についてポイントを絞って解説します。

2.1.自分で経営にリスクを負い営利目的で働いている人に加入資格がある

小規模企業共済に加入できるのは、「会社役員」「個人事業主」「共同経営者」です。いずれも経営に関して自身でリスクを負い営利目的で働いている人です。

繰り返すようにこの制度が、雇用保険に加入できず廃業・倒産などのリスクを背負った会社経営者や個人事業主のためのものだからです。

従業員は加入できません。

※従業員5人以下の士業法人の従業員に限って加入が可能

また営利目的ではない法人(協同組合・医療法人・NPO法人など)は加入できません。

2.2.業種ごとに「小規模」と判断される基準が異なる

表をみて分かるように、業種により「小規模」と判断される従業員数等の基準が異なります。

たとえば、建設業・製造業のように、現場作業が中心で、収益を挙げるのに一定数の従業員が必要となる業種であれば、小規模と判断される従業員数が「20人以下」です。

これに対し、士業などデスクワーク中心で、従業員数が少なくても収益を挙げられると想定される業種は、従業員数が少なくなっています。

また、サービス業は「宿泊業・娯楽業」(20人以下)と「それ以外」(5人以下)とで区別されています。

3.家族を小規模企業共済に加入させることができるか?

まず、前提として公式のホームページには、以下に該当する方は、小規模企業共済の加入資格がないと記載されています。

- 配偶者等の事業専従者(共同経営者の要件を満たしていない場合)

- 学業を本業とする全日制高校生等

個人事業主の場合、配偶者が「事業専従者」として事業に携わり、実質的に大きな影響力を持っているといったことは多いでしょう。

しかし、「共同経営者」の要件を満たしていなければ、そのような配偶者であっても、小規模企業共済の加入資格はないとみなされます。なぜなら、経営のリスクを自ら負っているとは言えないからです。

なお、子が「学業を本業とする全日制高校生等」の場合、経営のリスクを背負っていないため、小規模企業共済に加入できないのは言うまでもありません。

配偶者が共同経営者として加入資格が認められる要件

それでは、配偶者はどのような場合に「共同経営者」として小規模企業共済の加入資格が認められるのでしょうか?

まず上の表でも示したとおり、個人事業主の「共同経営者」が小規模企業共済に加入できるのは、以下にあげる業種及び企業規模の場合です。

- 建設業、製造業、運輸業、不動産業、農業、サービス業(宿泊業、娯楽業に限る)などで、従業員数が20名以下の場合

- 商業(卸売業・小売業)、サービス業(宿泊業、娯楽業を除く)を営む場合で、従業員数が5人以下の場合

この要件を満たせば、個人事業主1人につき2人まで「共同経営者」として小規模企業共済へ加入させることができます。

その上で、公式サイトからダウンロードできる「小規模企業共済制度のしおり」には、共同経営者の加入要件及び必要書類として以下があげられています。

■加入に関する要件

- 事業の経営において重要な意思決定をしていること

- 事業の執行に対する報酬を受けていること

配偶者が共同経営者として小規模企業共済に加入するためには、これらの条件を満たす必要があります。

また、それを証明する資料として、以下の書類が必要です。

■窓口で提示する書類

- 個人事業主の所得税の確定申告書の控え

- 個人事業主と締結した共同経営契約書の写し

- 報酬の支払い事実が確認できる書類

おまけ|小規模企業共済の注意点

このように、小規模企業共済は、中小企業経営者が節税しながら退職金を積み立てることができる制度で、広く加入資格が認められています。

そこで最後に、注意点を整理しておきます。

なお、このような制度を説明する時に「メリット・デメリット」という問題の立て方をすることがあります。しかし、小規模企業共済自体にはいわゆる「デメリット」はありません。ただし、正しく活用しないと損してしまう可能性もあるという意味では「リスク」はないわけではありません。そこで、それを回避するための注意点についてお伝えします。

注意点1|加入後約20年未満で「解約」すると掛金の全額が返ってこない

会社の解散や退職等ではなく、掛金の支払いが難しくなったなどの理由で小規模企業共済を「解約」した場合、最初の1年目は1円も返ってきません。

1年経過すれば「解約手当金」を受け取れますが、掛金総額の100%に達するのは240ヶ月目(約20年後)です。

そのため、それより前に「解約」をすると元本割れになります。

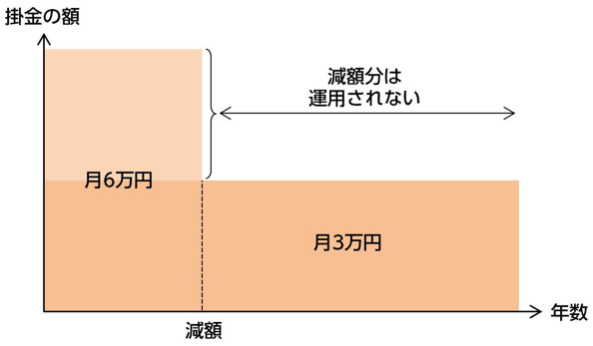

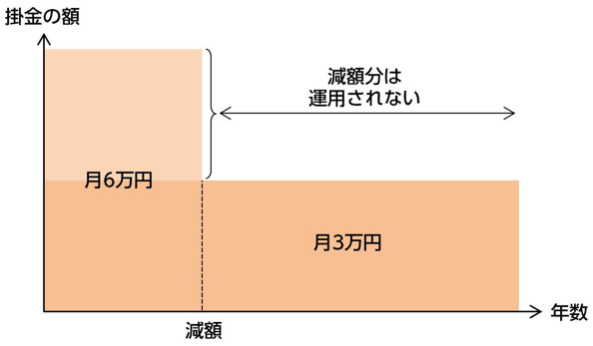

注意点2|掛金を減額すると減額分はその後運用されなかったことになってしまう

掛金の減額は理由は特に不要で、所定の手続を踏んだ上でできます。

しかし、掛金を減額するとかなりの損です。

どういうことかというと、減額した分は、その後全く運用されないまま放置されることになります。しかも、その分を「解約手当金」として取り返そうとしても、上に書いたとおり、加入後240ヶ月目にならないうちは、掛金総額より少ない額しか受け取れません。つまり、掛金を減額すると、減額分について解約手当金を受け取っても、そのまま積み立てておいても、どちらも損してしまうことになるのです。

したがって、後で減額しなくて済むように、最初から無理のない掛金を設定する必要があります。

まとめ

小規模企業共済は、中小企業経営者(法人役員・個人事業主等)が、節税しながら効率よくリタイア後の生活資金(退職金)を積み立てることができる制度です。

少額からコツコツ始めることができ、掛金に所得控除が認められる上、加入し続ければ元本より多くの額が返ってきます。

加入資格は業種により異なりますが、広く認められています。なぜなら、中小企業の経営者は、自分で経営の責任を負い、倒産・廃業のリスクを抱えており、それ相応の特典を与えることが望ましいという政策的考慮によるものです。

また、個人事業主の家族については、一定の条件をみたし共同経営者として認められる場合に、小規模企業共済に加入することができます。

このように、中小企業経営者なら幅広く門戸が開かれ、活用のメリットの大きい制度ですが、途中で解約や減額をすると損するリスクがあるので、無理なく払い続けられる額に設定することが重要です。