倒産防止共済(中小企業倒産防止共済・経営セーフティ共済)とは取引先が倒産した際、中小企業が連鎖的に経営難に陥いるのを防ぐための共済です。

もしもの際は、担保や保証人を用意することなく、最高で掛金総額の10倍(上限8,000万円)まで借り入れることができます。

しかも掛金を40ヵ月以上納めれば、解約時に掛金全額を「解約手当金」として受け取れるため損がありません。

一方で倒産防止共済は、掛金1年分の前納によって決算対策ができ、高い節税効果を生み出すことも可能です。

ここでは、倒産防止共済の前納が決算対策になるしくみと、前納をする場合の注意点について解説しています。なお、決算対策一般については『中小企業の決算対策|厳選重要10のテクニックと5つの落とし穴』をご覧ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.倒産防止共済の前納が決算対策で使われる理由

倒産防止共済が決算対策に使われるわけを解説する前提として、倒産防止共済が節税効果をもつ理由を解説します。

倒産防止共済の掛金はその全額を、法人であれば損金として、個人事業主であれば必要経費として計上することができます。

これが倒産防止共済の節税効果です。

掛金の額は月額5,000円~20万円(総額8,00万円まで)なので、最高で年間20万円×12(ヵ月)=最大240万円の掛金を損金(必要経費)として計上することができます。

その上で、倒産防止共済では向こう1年分の掛金を前納することが可能です。

これを利用して翌年分の掛金を全額前納すれば、その全額が今年度内の損金になるということです。(※)

※

倒産防止共済で翌月分以降の掛金を前納した場合、1月につき掛金月額の1,000分の0.9(2017年11月以降)が全額減額金としてキャッシュバックされます。そのため前納した場合は、月払いより掛金の総額が若干少なくなります。

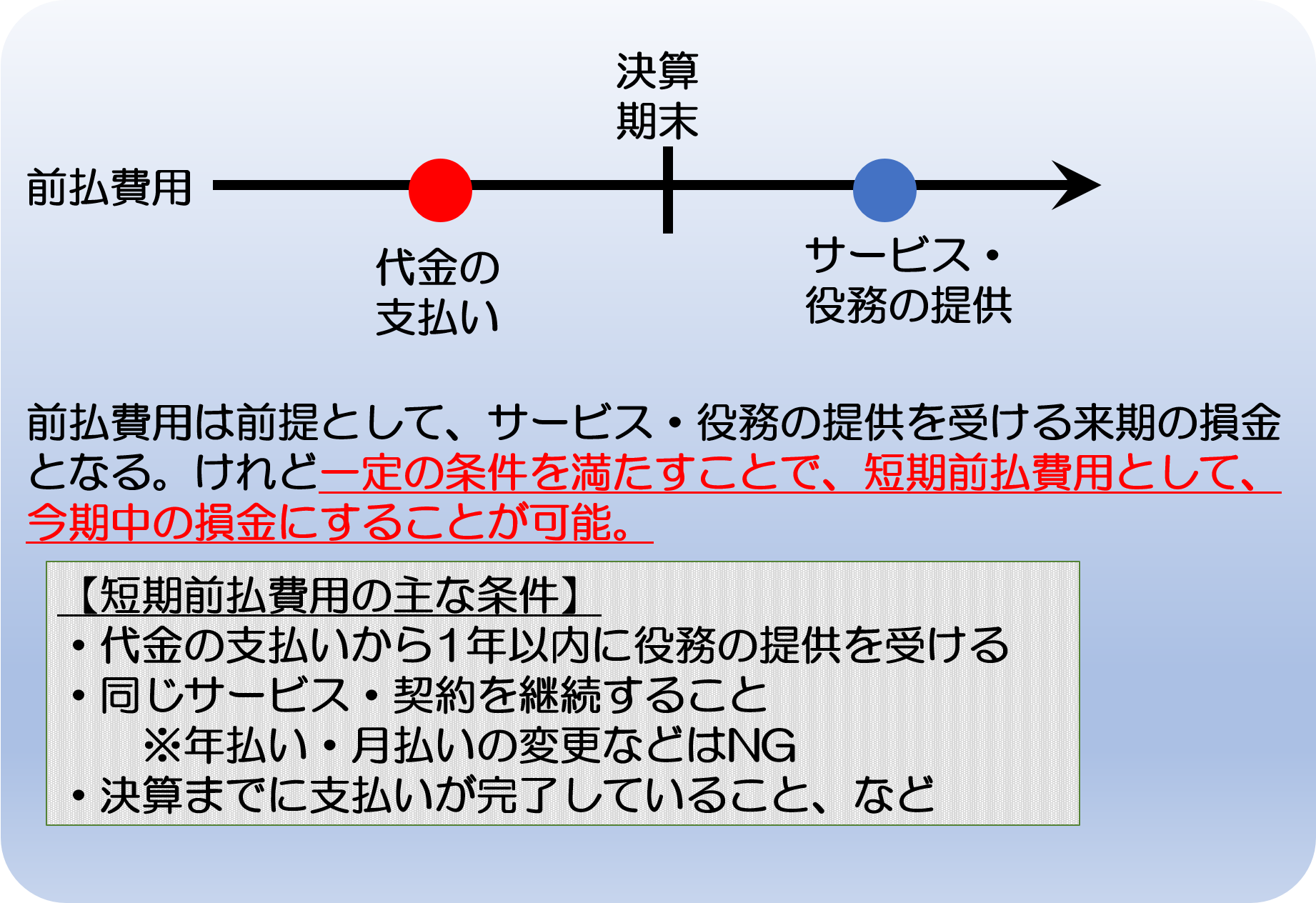

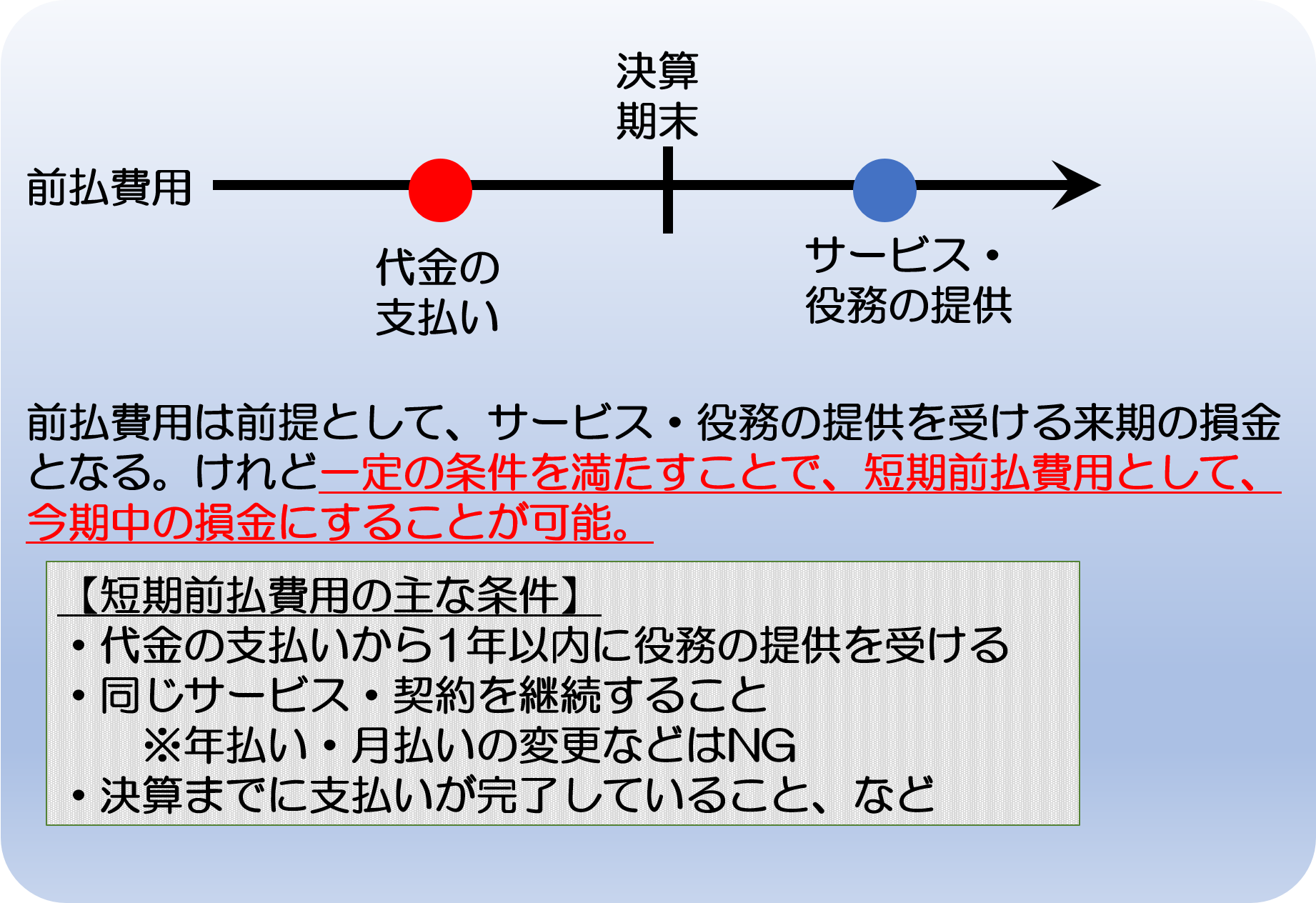

なお、このように来期分の費用であっても、支払対象のサービス・契約を続けるなど一定の条件を満たすことで今年度中の損金(必要経費)として認める制度を「短期前払費用」といいます。

倒産防止共済の前納によって、年払いした掛金をすべて損金にできるのは、法人や個人事業主にとって大きなメリットと言えますね。

2.倒産防止共済の前納を活用する際のポイント

決算対策に有効な倒産防止共済の前納ですが、活用する際のポイントをおぼえておく必要があります。

やり方次第では、短期前払費用として当期分の損金(必要経費)にならないからです。

また倒産防止共済の前納を活用する際のポイントは、契約初年度の場合と2年目以降の場合で異なります。

以下、そのそれぞれのポイントを解説します。

2-1.契約初年度は年度内ぎりぎりでも振込による前納が可能

契約初年度に、倒産防止共済の前納を口座振替で行うのであれば、決算月の5日(土日祝の場合は翌営業日)までに申込書を中小機構に受理してもらえるよう委託団体や代理店へ提出する必要があります。

なお仮にそれを過ぎていても、契約初年度であれば振込を選ぶことができる上に、決算月内に振込を完了することにより年度内の損金とすることも可能です。

2-2.契約2年目以降は決算月5日までの対応が必要

倒産防止共済の前納を活用するにあたって、特に注意が必要なのは2年目以降です。

掛金の振込が選べるのは申込時のみで、2年目以降は選択できません。

また仮に初年度に掛金の前納を振込で行っても、そのままにしておくと2年目以降は自動的に「口座振替・月払い」となってしまうのです。

翌年以降の決算時にも1年分を前納して損金算入したい場合は、決算月の5日(土日祝の場合は翌営業日)までに「掛金前納申出書」を委託団体や代理店へ提出しておくことが必要です。

これにより口座振替で掛金の前納を行うことができます。

なお「掛金前納預かり分充当終了のお知らせ」という書面が、前納した掛金の充当が終了する約1ヵ月前に送付されるので、その書面到着を目安に手続きを始めるのもよいかもしれません。

いずれにしろ、2年目以降は初年度のように決算月末ぎりぎりに掛金を振り込むといったことができません。

手続きが遅れてしまわないように、早めに対応するようにしましょう。

まとめ

取引先の倒産によって自社が受けるダメージを軽減してくれる倒産防止共済では、掛金の前納によって決算対策をすることができます。

倒産防止共済の掛金は、その全額を損金(必要経費)として計上できるためです。

ただし、そのための手続きが必要となる点は注意しましょう。

仮に契約初年度に一括での前納ができたとしても、そのままにしておくと月払いの口座払いにかわってしまうためです。