※(2020年10月17日追記)この記事における法人保険の保険料の税務上の扱い、契約例に関する記載内容は、旧ルールを前提としております。最新のルールについては「法人保険の損金算入ルールを分かりやすく解説します」をご覧ください。また、新ルールを踏まえた法人保険の最新の活用法については「法人保険|会社のお金の問題解決に役立つ最新6つの活用法」をご覧ください。

起業したり個人事業主から法人化したりして会社の経営者になった方は、生命保険に法人契約で加入することをご検討のことと思います。

生命保険を法人契約するメリットは、あなたに万一のことがあった場合の備えだけではありません。それ以外にも、生命保険で積み立てたキャッシュで経営危機を免れたりして、会社のキャッシュを守り、効率よく増やしていくのに大いに役立つことがあります。

ただし、法人契約の場合は、特に税法上の扱いに注意しなければなりません。

また、おそろしいことに、保険商品によっては、デメリット・リスクが十分に理解されないまま、広く利用されているものもあったりします。

この記事では、生命保険を法人契約する4つのメリットと注意点について、分かりやすく説明します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに

法人契約で生命保険に加入する場合のメリットは以下の4つです。

- あなたの身に万一のことがあっても会社の経営を安定させられる

- 現金・預金で貯めるよりも退職金等の資金を多く積み立てられる

- 世代交代の時に後継者の税金等の負担を抑えられる

- 短い商機を逃さずタイムリーにお金を借りられる

ただし、法人契約であなたにかけることのできる生命保険にはバリエーションがあり、全ての保険商品がこれらの4つのメリットを持っているわけではありません。また、会計上・税法上の扱いに注意しなければならない点もあります。

これから、順を追って説明していきます。

メリット1|あなたの身に万一のことがあっても会社の経営を安定させられる

生命保険を法人契約する場合、個人契約との根本的な違いは、あなたに万一があった場合の保険金の受取人が会社だということです。

会社が保険金を受け取ることで、あなたが欠けたために被る売上減等のダメージを抑えることができます。

ただし、注意が必要なのは、保険金の受け取り方です。

保険金を一時金で受け取ると、そこから、それまで支払ってきた保険料のうち資産計上分を差し引いた額が、その年度の「雑収入」として一気に益金に算入されてしまいます。

しかし、実際は、ほとんどのケースでは、経営者・役員の死亡によるダメージがその年度だけでおさまりません。圧倒的に多くの会社は、数年間にわたって業績が低迷し、赤字のカバーや借入金の返済に頭を悩ませることになります。

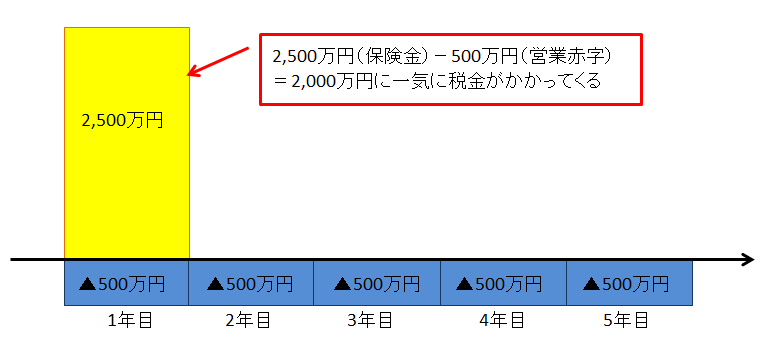

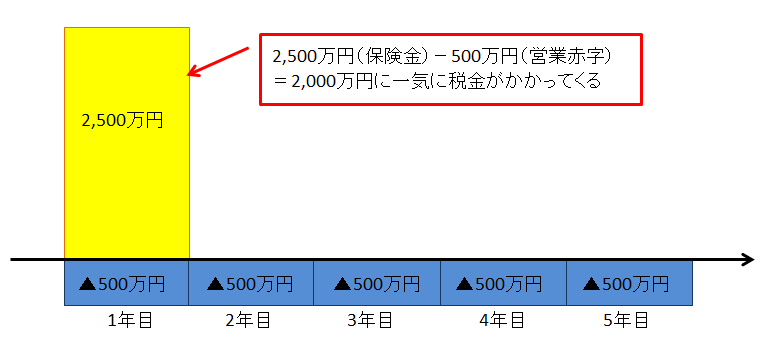

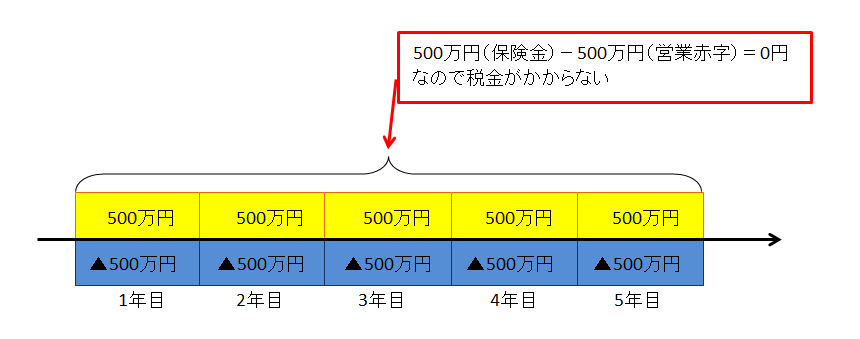

たとえば、掛け捨ての定期保険で死亡保険金2,500万円を受け取ると、2,500万円が雑収入として益金に算入されます。この年度に500万円の営業赤字が発生したとすると、それを差し引いた2,000万円に一気に税金がかかってくることになります。

そして、次年度以降に1年度あたり500万円の赤字が出続けると、それぞれの年度に500万円の損金が計上されていくことになります。

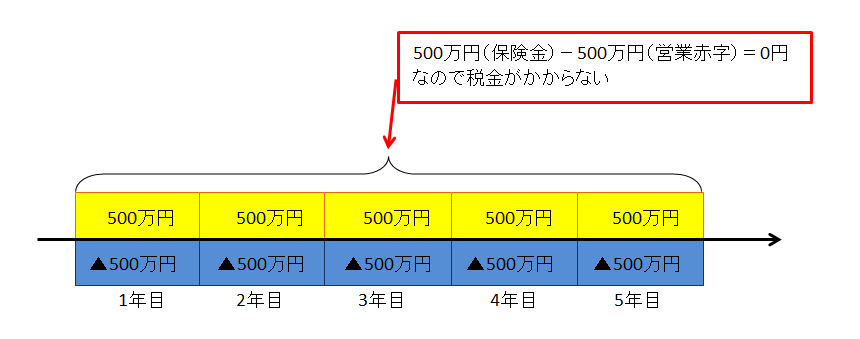

こういった不都合を避けるためには、保険金を5年に分けて、500万円ずつ受け取って、それぞれの年度の営業赤字をカバーしていく方が圧倒的に有利です。

また、生命保険を事業保障のためだけに利用したい、他の活用法は考えていない、というのであれば、収入保障保険を選ぶと最もコストを低く抑えることができます。

詳しくは法人の収入保障保険が事業安定化に最適である3つの理由をご覧ください。

メリット2|現金・預金で貯めるよりも退職金の資金を多く積み立てられる

貯蓄性の保険商品は「解約返戻金」が目当て

法人契約で加入できる生命保険の中には、貯蓄性のある商品があります。

それはつまり、良いタイミングで解約すると、支払った保険料の総額の大部分、あるいは総額以上の額の「解約返戻金」が返ってくる商品です。

貯蓄性の保険商品で「よく利用されている」ものは、以下の通りです。

それぞれの保険商品の詳細については、リンク先を参照してください。

私が考えるには、法人契約の生命保険を貯蓄のために活用するメリットは、具体的には次の3つです。詳しくは法人保険で必要な資金を準備する方法のメリットとデメリットをご覧ください(ただし、終身保険だけは1.と3.はあてまはりません。後で説明します。)。

- お金を準備する段階で全部または一部を損金に算入して税負担を軽くできる

- 解約返戻金を予定通りに受け取って利用して、最終的に現金・預金で積み立てるより多くのお金を積み立てたのと同じ効果を上げる

- 退職金等の多額の費用を支出するタイミングで解約返戻金を受け取ると益金が計上されるので、赤字を避けることができる

どの保険も、解約返戻金は、返戻率が高いタイミングで受け取る必要があります。

そして、解約返戻金の返戻率が高い時期のうちならば、1つの年度に全額を受け取ることも、複数の年度に分けて「一部解約」しながら受け取ることもできます。

全額を受け取る場合の利用法は、退職金や大規模な設備投資です。

一部解約する場合の利用法は、赤字の年度に益金を出して赤字の補てんに充てることです。

貯蓄性の保険商品は会社によって向き不向きがある

ただし、上に挙げた4種類の保険商品が「よく利用されている」からといって、それは、必ずしも「役に立つ」「利用すべき」ということにはなりません。会社によって向き不向きもあります。

しかも、中には、リスクやデメリットが十分に理解されていないまま「よく利用されている」ようなケースもあるので、注意が必要です。

それでは、自分の会社の役に立つ保険と役に立たない保険を見分けるにはどうすれば良いでしょうか。

ここでもう一度、法人契約の生命保険を貯蓄のために活用するメリットを確認しましょう。

- お金を準備する段階で全部または一部を損金に算入して税負担を軽くできる

- 解約返戻金を予定通りに受け取って利用して、最終的に現金・預金で積み立てるより多くのお金を積み立てたのと同じ効果を上げる

- 多額の費用を支出するタイミングで解約返戻金を受け取ると益金が計上されるので、赤字を避けることができる

逆に言えば、こういったメリットが認められなかったり、弱かったりする保険商品だと、活用するうまみがありません。

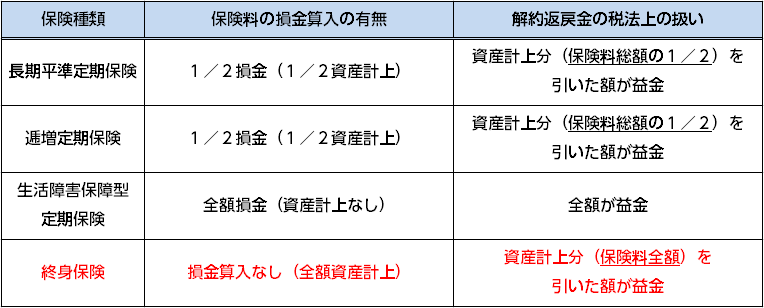

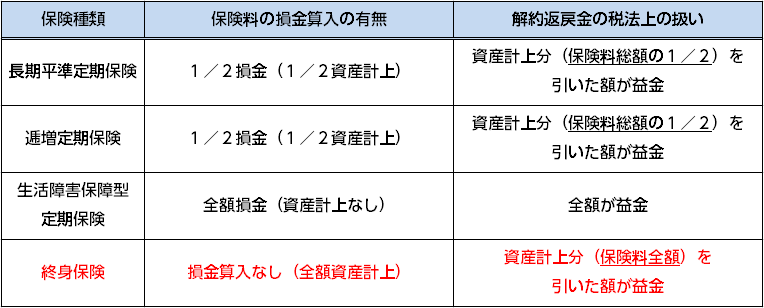

そこで、貯蓄性のある4つの保険商品それぞれについて、保険料と解約返戻金の税法上の扱いを表にまとめてみましょう。

終身保険の法人加入はデメリット・リスクが大きい

まず、上の表で終身保険だけが仲間外れなのがお分かりいただけるでしょうか。

終身保険は法人契約がおすすめできないのです。どういうことかというと、

- 保険料を支払う時に損金に算入できる額がゼロ

- 解約返戻金を受け取った時に益金に算入できる額が非常に少ない

ということです。

他の逓増定期保険・全額損金定期保険・長期平準定期保険は、保険料の支払段階で損金を出して税負担を減らすことができます。

また、解約返戻金を受け取る段階では、それまで資産計上してきた分との差額を益金に計上して、費用の支出による赤字を防ぐことができます。

ところが、終身保険だけは、保険料支払段階で損金が出ないので税負担を減らすことができません。

また、返戻率の高いタイミングで解約返戻金を受け取っても、せいぜい保険料総額を少し上回る程度なので、益金もあまり計上できません。

逆に、返戻率の低いタイミングで解約して解約返戻金を受け取ると、損失が出てしまいます。しかも、早期に解約をしなければならないケースはたいていキャッシュが足りず赤字に陥っているので、受け取った解約返戻金を支出して損金に算入すると、赤字をより大きくしてしまうリスクがあります。

つまり、終身保険は、どう転んでも会計上・税務上のデメリットがあまりにも大きいのです。

他にも終身保険には、保険料が他の保険商品よりも割高で、キャッシュフローを圧迫するリスクが大きいというデメリットがあります。

終身保険を勧める営業マンの売り文句は、「保険料を支払い終わった後で解約返戻金を受け取れば銀行預金よりも戻り率が高いですよ」「銀行積立を1本、終身保険に変えてみませんか?」といったフレーズです。

しかし、法人にとっては、終身保険に加入するのはデメリット・リスクが大きいのです。

たとえば東日本大震災を思い出してください。会社というものは、どんなに業績が好調でも、何の前触れもなくいきなり経営危機に陥ったりします。そんな時、終身保険だと、急場をしのぐために早期解約してしまえば、目減りした額しか受け取れず損をしてしまいます。

これに対し、銀行預金は困った時はいつでも全額引き出すことができるので、少なくともリスクはゼロです。

「終身保険は銀行預金よりも戻り率が高い」というのはウソではありませんが、それが割高な保険料と、途中でキャッシュアウトした場合にお金が目減りしてしまうなどのリスクに見合っているかは疑問でしょう。

このことを考えると、終身保険は、よほどキャッシュが潤沢で何があっても絶対にびくともしないという自信がない限り、貯蓄に利用するメリットは見出しにくいと言えます。

かなり多くの会社が、自社に向いていない保険に加入して損をしている

実は、法人の生命保険は、売る側も買う側も、税務や会計のことを十分に理解しているとはいえません。その結果、かなり多くの会社が、知らず知らずのうちに、自分の会社に向いていない、あるいは有害な保険に加入しています。

上で説明した「終身保険」は典型ですが、それだけではありません。

「全額損金定期保険」も、「保険料の全額を損金にできる」ということを売りに販売されていますが、実際にはかなりクセがあり、向き不向きがある商品です(詳しくは全額損金の保険で会社のキャッシュを守る最適の活用法をご覧ください)。

これは、多くの保険会社や保険代理店で、営業マンの評価を「適切な保険を売ったか否か」ではなく「手数料がいくらの保険をいくつ売ったか」を重視して行っているからです。

まさに、保険業界の病理といっても良いと思います。

貯蓄性のある保険商品は、保険料や解約返戻金が会計上・税法上どのように扱われるのかを理解して、自分の会社の財務状況、資金計画にフィットした商品を選ぶようにしましょう。

メリット3|世代交代の時に後継者の税金等の負担を抑えられる

どんな会社でも、必ずいつかは世代交代、つまり事業承継の問題が出てきます。

相続で承継するにしても、生前に承継するにしても、あなたの後継者は、相続税や贈与税、他の相続人への代償交付金等を支払わなければならなくなります。

株式会社の場合であれば、後継者はあなたが持っている株式を、相続か贈与で承継することになります。

したがって、後継者の経済的負担をできるだけ軽くしてあげる必要があります。

事業承継にかかる相続税の対策に、個人契約の生命保険が活用できることは、割とよく知られています。

しかし、法人契約の生命保険が事業承継に役に立つことは、意外と知られていません。

1つだけ紹介しますと、相続税・贈与税の額自体を下げる方法です。

相続税や贈与税は、資産の評価額を基準として計算されます(計算方法については相続税の計算方法|マスターするための5つのステップをご覧ください)。

したがって、相続税・贈与税の額を引き下げるには、株式の額を引き下げる必要があります。

そのために有効な一つの方法は、会社の利益を引き下げることです。

保険料の全部または一部が損金に算入される保険に加入すれば、会社の利益を引き下げ、株式の額を引き下げることができます。その結果、相続税・贈与税が抑えられて、後継者がラクになります。

他にも、保険を活用して事業承継対策をする方法があります。詳しくは事業承継対策に役立つ生命保険4種類の活用法をご覧ください。

メリット4|短い商機を逃さずタイムリーにお金を借りられる

貯蓄性のある保険商品(長期平準定期保険、逓増定期保険、全額損金定期保険、終身保険)であれば、多くの商品で、契約者貸付の制度が利用できます。

借入できる限度額はその時点の解約返戻金の90%程度です。

利率は年3%程度ですが、担保は不要だし、面倒な審査もなく、申請から1週間程度で受け取れます。したがって、急にまとまったお金が必要になった時に役に立つ便利な制度です。

たとえば、千載一遇のビジネスチャンスが訪れて、銀行の融資を待っていられないような場合には、活用できます。

ただし、借りられる限度額は解約返戻金の90%なので、活用するうまみがあるのは、解約返戻金が高いタイミングだけです。

まとめ

生命保険に法人契約で加入する場合には、個人契約にはない4つのメリットがあります。

ただし、自分の会社のニーズ、財務状況に合った保険商品を選ばないと、取り返しのつかない損失を被る危険性があります。

それぞれの商品の特徴、会計上・税法上の扱いをよく理解して、また、同じ種類の商品でも複数社の商品を比較して条件が最も良いものを選び、十分な計画を立てた上で活用することが大切です。