※(2020年10月17日追記)この記事における法人保険の保険料の税務上の扱い、契約例に関する記載内容は、旧ルールを前提としております。最新のルールについては「法人保険の損金算入ルールを分かりやすく解説します」をご覧ください。また、新ルールを踏まえた法人保険の最新の活用法については「法人保険|会社のお金の問題解決に役立つ最新6つの活用法」をご覧ください。

経営者の方は、ご自身のリタイア後の生活資金や老後の年金をどのように確保するかということに関心はありませんか。

国の年金もあるけれど、老後の生活を充実させられるほど受け取れるとは思えないし、いくら準備をしておけばいいのかもわからないということで、老後に不安を感じてしまう方もいらっしゃいます。

経営者の方が老後の備えをするのであれば、税金の負担を抑えながら、効率よく積み立てして年金を受け取りたいとお考えになると思います。

この記事では、経営者の年金を効率よく積み立てる方法について、4つのステップに分けて一つひとつ説明していきます。

いずれも私が実際にコンサルティングをした方法ですので、是非最後までご覧いただければと思います。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに

私はこれまで、1,000名を超える経営者の方のコンサルティングを行い、その中で、それぞれの方の事情に応じた無理のない年金の積み立て方等を研究し、提案してきました。

その経験から、経営者の方が効率よく老後の資金を貯めるには、以下の4つのステップを押さえることが大切だと考えております。

- ステップ1|個人で積み立てる

- ステップ2|会社で役員報酬を下げて、退職金の積み立てを行う

- ステップ3|会社で損金算入できる方法を使って退職金を備える

- ステップ4|会社からの退職金はできるだけ一時金で受け取る

以下、それぞれの中身と注意点を、具体的に説明していきます。

ステップ1|個人で積み立てる

まず、個人で積み立てる方法です。これは、大きく分けて以下の2つの方法があります。

- 年金保険・共済による積み立て

- 個人資産の運用による積み立て

それぞれについて説明していきます。

1.1.年金保険・共済による積み立て

経営者の年金は、個人で以下の商品で積み立てを行うこともできます。

などは個人で掛け金を支払って積み立てを行う商品です。

この中で経営者の方にもっともおすすめしたいのが、「確定拠出年金(個人型)」と「小規模企業共済」です。

特に「小規模企業共済」は、経営者の方しか加入できないものです。

したがって、この2つに焦点を当ててお話しします。

この2つはいずれも公的制度で、以下の共通点があります。

- 掛金の全額が所得控除になり、所得税・住民税が軽くなる

- 貯まったお金を受け取るときにも所得税・住民税が軽い

たとえば、課税される所得の額が330万円以上であれば、所得税率は20%を超えますので、個人の所得税・住民税の負担を20%以上軽減できるということです。

今の時代、単に銀行に預けておくだけではほとんど増えません。

しかし、この2つは、掛金に所得税が一切かかりません。

そのため、税負担が軽くなり、実質的に増えたのと同じ効果があります。

このメリットは非常に大きいので、是非、無理なく支払える額から始めることをおすすめします。

以下、確定拠出年金と小規模企業共済のそれぞれについて簡単に説明を加えます。

1.1.1.確定拠出年金

確定拠出年金については、詳しくは「個人型拠出年金とは?押さえておくべき税制メリットと注意点」をご覧ください。掛金を運用する制度で、運用方法を自分で選ぶことができます。

「運用」というと「リスクがあるのではないか」とお思いになるでしょう。

しかし、運用方法には、定期預金や国債といった「ノーリスクローリターン」のものがあります。

これらはマイナス金利政策のせいでほとんど増えませんが、元本割れのリスクはありません。

また、ほとんど増えないと言っても証券会社の手数料よりは高いので損しないことが多いのです。

したがって、これらを選べば、最低限、上述した2つの節税メリットを受けることができ、実質的に手残りを増やすことができるのです。

1.1.2.小規模企業共済

小規模企業共済は、詳しくは「小規模企業共済とは?誰でもわかるメリットとデメリット」をご覧ください。

掛金は月額7万円まで設定でき、全額が所得控除になります。また、法人税の節税にもなります。

なぜなら、個人が支払う掛金はもともとは会社から受け取る給料ですので、実質的に会社の損金になるからです。

また、支払った掛金は運用されるため、最大で120%くらいに増えて戻ってきます。

注意点としては、掛金を減額したり途中で解約したりすると損をするので、掛金を無理のない額に設定していただく必要があります。

1.2.個人資産の運用による積み立て

経営者の年金は、資産運用によって備えることも可能です。

ただし、資産運用の商品は確実に約束された金額を受け取れる商品とそうではない商品の2種類があります。

つまり、リスクの低い商品は約束された金額を受け取れますが、リスクの高い商品は将来受け取れる金額が確定しません。

それぞれご紹介いたします。

1.2.1.リスクの低い商品

- 銀行の定期預金

- 国債などの債権の利息

- 生命保険で貯蓄性のある円建て商品

これらはリスクは低いですが、資産を大幅に増やすことは困難です。また、税金の面で優遇もありませんので、節税にもなりません。

1.2.2.リスクのある商品

- 投資信託

- 株式

- 変額保険(変額終身保険、変額個人年金保険等)

- ドル建て保険

- 不動産投資

これらの商品も年金のように受け取ることができます。

受け取るお金は、投資信託であれば毎月・毎年の「信託報酬」、株式であれば「配当金」、変額終身保険とドル建て保険であれば「解約返戻金(年金受け取り)」、変額個人年金保険であれば「年金」です。

なお、変額保険は運用実績が悪いと目減りしてしまうリスクもあります。また、ドル建て保険は為替リスクがあります。

経営者自身のポートフォリオ(資産の内訳)でリスク商品もあった方がいい場合もありますので、リスク商品で老後の年金を備えるのも賢明な選択だと思います。

ただし、資産のほとんどをリスクのある資産に投資してしまうのは、あまりおすすめできません。

なぜなら、年金として将来いくら受け取れるのかを試算しにくいですし、せっかく貯めたお金が減ってしまうこともありえます。したがって、分散させることをおすすめします。

ステップ2|会社で役員報酬を下げて、退職金の積み立てを行う

ここでは、簡単に申し上げますと、役員報酬を可能な限り引き下げて、退職金の積み立てに回すことで効率よく老後の年金準備ができるということをお話ししたいと思います。

具体的な数値を言いますと、役員報酬月額は62万円以下で設定すると、所得税・住民税・社会保険料の3つを節減することが可能なので、結果として老後の資産を増やすことができます。

何故ならば、役員報酬月額62万円で厚生年金の上限に達しますので、そこで報酬をストップさせて他の健康保険や所得税・住民税を節減することで、老後の年金以外の掛け捨ての費用を抑えることができるからです。

そして、役員報酬を減らした分貯めていた資金を将来退職金として支払うことで、所得税・住民税・社会保険料の節減が完成します。

まずは社会保険料の節減の解説からです。

2.1.社会保険料の節減

経営者の年金を効率よく積み立てていくためには、所得税・住民税の節税はもちろん大切なことですが、社会保険料の削減も大きなテーマになってきます。

実は、老後に年金として受け取れる厚生年金の最高額は年間230万円程度で、これを月に換算すると19万円程度です。

そして、厚生年金の保険料にも上限があり、役員報酬の月額が62万円を超えると、厚生年金の保険料は最高額の約11万円で一定になります。(保険料の半分は会社負担)

ただし、健康保険の保険料の上限が平成28年4月から平均報酬月額139万円(第50級)に引き上げられました。その結果、62万円を超えた部分に関しては健康保険料が徴収されることになりました。

詳しくは日本年金機構HPをご覧ください。

また、報酬額が高いと、健康保険の支払いが高くなるだけでなく、健康保険を使うときの自己負担額も高くなることがあります。

どういうことかというと、高額療養費制度という公的制度があり、医療費の自己負担の金額には上限があるのですが、この自己負担の額は報酬が高いほど上がってしまうのです。

これらのことからすれば、役員報酬が高い経営者は「健康保険料の支払いでも損をするし、受給の段階でも損をする」ようになっています。

まるで、保険料を支払うほど給付金額が少なくなる医療保険のような制度です。

普通の感覚であれば、そのような民間の医療保険には加入したくはありませんよね。

したがって、役員報酬を減らし、社会保険料の節約をすることをおすすめします。

それでは、減らした分の額はどうすれば良いでしょうか。次にお伝えします。

2.2.報酬を減らした分は退職金の積み立てに回す

報酬を減らした分の額は、退職金の積み立てに回すことをおすすめします。なぜなら、退職金には以下の2つの大きなメリットがあるからです。

- 社会保険料が取られない

- 法人で損金算入できる

2.2.1.社会保険料が取られない

退職金は社会保険料の計算対象ではありませんので、社会保険料は一切取られることがありません。

したがって、役員報酬を下げていたことで節減されていた社会保険料はそのままそっくり浮いてしまったことになります。

2.2.2.法人で損金算入できる

退職金は一定の金額(損金算入限度額)以内であれば、特別損失として損金算入することができます。したがって、法人でも法人税負担の軽減につながります。

しかも、特別損失は本業とは関係のない費用のことで、本業の利益である営業利益には影響がないため、銀行の評価も下げずに損金を算入することができる優れものです。

報酬を減らして退職金として積み立てることには以上2つのメリットがあり、個人・法人の税金・社会保険料の観点で非常に優れています。ここまで優遇されている制度はなかなかありません。

ステップ3|会社で損金算入できる方法を使って退職金を備える

ステップ2で、役員報酬を減額して社会保険料負担を軽減し、浮いたお金を退職金の積立に回すとお話ししました。その退職金の積立方法は、会社で損金算入できる方法がおすすめです。

それは以下の3つの方法です。

- 中小企業倒産防止共済(経営セーフティ共済)

- 法人保険

- オペレーティングリース

この3つの方法は、いずれも損金算入させながら、会社にお金を貯めていくことができる特殊なものです。

ここでそれぞれの特徴をご説明していきます。

3.1.倒産防止共済(経営セーフティ共済)

中小企業倒産防止共済は、取引先が倒産して多額の売掛金が回収できなくなったときに無利息で融資をしてくれる制度です。

しかし、多くの経営者は掛金を損金を算入しながら必要な資金を積み立てる機能を活用するために加入しています。

中小企業倒産防止共済のメリットは以下の通りです。

- 掛金を月額5,000円~20万円の範囲で設定、変更できる

- 年240万円、累計800万円(3年4ヶ月分)まで全額が損金に算入できる

- 40ヶ月(3年4ヶ月)以上加入していれば解約時に掛金全額が戻ってくる

- 急な資金が必要になった時に無担保・低利率での貸付が受けられる

- 取引先が倒産して債権回収が困難な場合に、払い込んだ掛金の10倍(最大8,000万円)まで共済金の貸付が受けられる

- いつでも解約でき、また再加入もできる

掛金は全額を損金に算入して税負担を軽くすることができる上、最終的に掛金の全額を取り戻せます。

そして、それを経営者・役員の退職金に充てることができます。詳しくは『中小企業倒産防止共済を活用する時の7つのメリットと4つの注意点』をご覧ください。

3.2.法人保険

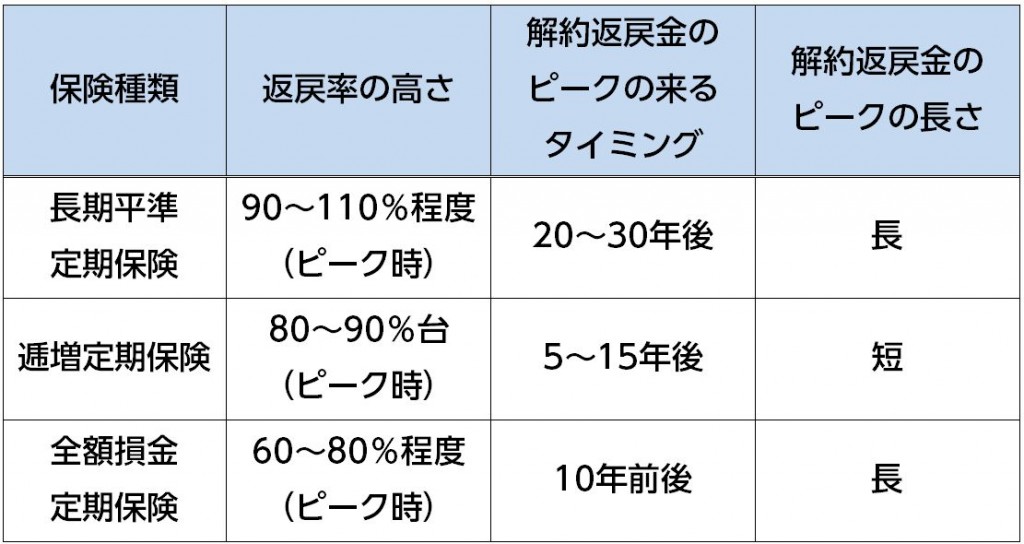

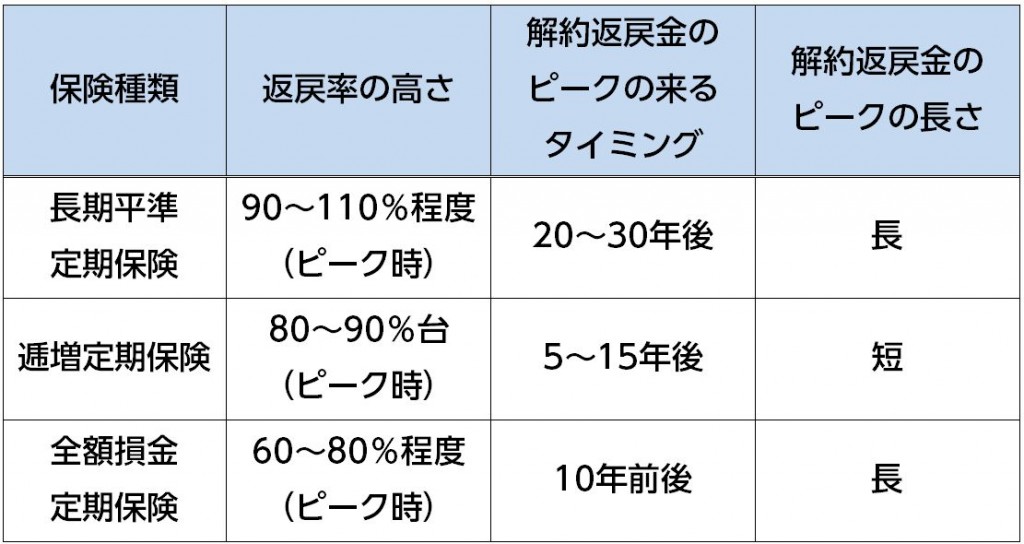

法人保険は保険料の一部または全部を損金に算入しながら積立ができる商品で、人気があるのは「長期平準定期保険」「逓増定期保険」「全額損金算入できる定期保険」の3種類です。

それぞれの保険のピークの傾向は以下の通りです。

もちろん例外的なものもありますが、こういった大まかな傾向があることを押さえておくと役に立ちます。

退職金の支給時期に合わせて、適切な法人保険が活用できれば、法人の利益を繰り延べて退職金に原資に回して、結果的に法人税負担を軽減することに成功します。

そのために保険料をいくらに設定すれば良いかというと、それぞれの保険で保険金と保険料の関係が異なりますので、うまく使い分ける必要があります。

したがって、期間・損金算入割合・保険料の3つの点に気を付けて、法人保険を活用すれば、しっかりと役員報酬を減らしたことで発生した法人の利益を将来の退職金のために効率的に積み立てることが可能です。

詳しくは、『経営者の退職金を約30%多く積み立てられる5つのポイント』をご覧ください。

3.3.オペレーティングリース

オペレーティングリースは航空機や船舶、コンテナを匿名組合で購入して、リース会社を通して運用を行い、匿名組合の組合員で損益を分け合う商品です。

オペレーティングリースの特徴は以下の3点です。

- 大きな損金算入率=節税効果が高い

- 支払いは1回のみ

- 満期が決まっている

オペレーティングリースは、数ある節税方法の中でもその効果がとても高いものです。

物件をリースする際に、一括で資金を投入するのですが、なんと、その時に投入した金額の約80%を1年目で減価償却として損金算入できます。

さらに、2年目で残りの20%を損金算入することができます。

将来資金が返還される金融商品でこれほど大きな損金を一度にできる商品は他にありません。

突発的な利益対策や利益剰余金による自社株価の上昇を抑える対策でも、この大きな損金算入は非常に魅力的です。

他の金融商品や不動産での減価償却でも一括して支払った金額の20~50%程度しか損金にはなりませんので、オペレーティングリースの損金算入率が非常に魅力的であることがわかります。

そして、支払いは1回のみであることも魅力です。

生命保険や共済での節税の場合は、毎年掛け金を支払う必要があります。

しかし、オペレーティングリースは一括で資金を投入できます。そのため次年度以降のキャッシュを気にする必要はありません。

つまり、毎年掛け金を支払うタイプだと、次年度以降も利益がでるのか、キャッシュに余裕があるのかなどの不安が付きまといますが、オペレーティングリースではこのような心配はないということです。

そして、オペレーティングリースには満期があるため、退職金の支給時期と一致するオペレーティングリースがあれば、利益をしっかりと繰り延べることができます。

結果的に法人税を節税できたことにつながり、効率的に経営者の年金を備える有効な手段となります。

ただし、オペレーティングリースにもデメリットや注意点がありますので、詳しくは『オペレーティングリースの節税の仕組みと具体的な活用術』をご覧ください。

ステップ4|会社からの退職金はできるだけ一時金で受け取る

最後のステップ4は、会社で積み立てたお金はできるだけ年金ではなく一時金で受け取るべし、ということです。

この記事は「経営者の方の年金」についてお伝えしているので、「え?」とお思いになるかもしれません。

もちろん、ここまで、経営者の年金の備え方について記載してきましたし、退職年金で経営者の年金を備えることができるとお伝えしました。

しかし、会社で積み立てたお金を受け取るのであれば、原則として一時金で受け取るべきで、年金受け取りはやむを得ない場合にした方が良いのです。以下、どういうことなのか説明します。

そして、その上で、一旦退職金として受け取ったお金を有効活用しながら年金のように受け取る方法についても説明します。

4.1.退職金の受け取りは「一時金」がお得

会社からの退職金は4回以上に分割して受け取ると「退職年金」とみなされて、所得税の計算上、「雑所得」と扱われます。

これに対し、一時金として1回で受け取ると、「退職所得」と扱われ、所得税・住民税の点で大きなメリットがあります。したがって、できる限り、退職金は一時金で受け取ることをおすすめします。

ただし、例外的に「年金受け取り」にした方が良い場合もあるでしょう。たとえば、会社のキャッシュフローに不安があったり、もし退職金を一時金で支給したら大幅な赤字が計上されてしまったりするようなケースです。

以下、会社からの退職金を一時金で受け取るとどんなメリットがあるのかお伝えします。

4.1.1.退職金は「分離課税」で税率が抑えられる

まず、退職金は一時金で受け取ると、「分離課税」という方式で所得税が計算されます。

分離課税とは、給与所得などの他の所得とは合算して計算せずに済むということです。

所得税の計算は、基本的に、すべての所得を合算し、そこに税率をかけるという方式で行われます。

そして、所得の合計金額が上がれば上がるほど税率が高くなる仕組みです。これを「総合課税」と言います。

しかし、退職金は、他の所得と合算せず、退職金の額だけを基準に税率が決まります。

これを「分離課税」と言います。したがって、合算されるよりも低い税率しかかからなくて済みますので、節税になるのです。

4.1.2.「退職所得控除」と「1/2課税」が受けられる

退職所得控除とは、退職金にかかる所得税を計算する際に、退職金の額からある程度の額を差し引いてもらえる制度です。

なぜこのような制度があるかというと、国の政策的判断として、退職金は老後の生活資金なので、税負担を軽くしなければならないと考えられているのです。

勤続20年以下の場合は、退職所得控除=40万円×勤続年数で、800万円が上限になります。

勤続21年以上の場合は、退職所得控除=800万円+70万円×(勤続年数-20年)となります。

つまり勤続年数が長くなればなるほど控除額が大きくなり、所得税・住民税がかかりにくくなるということです。

加えて、退職金からこの退職所得控除を引いた金額に1/2を掛けた金額に対して所得税が課されます。

この1/2があることで、他の所得の半分以下の税負担で済むのです。

ただし、会社の資金繰りを考慮すると退職年金は会社の資金繰りを一気に圧迫することはありませんので、会社側としては退職金を年金で支給するのはリスクが小さいと言えるかもしれません。

雑所得の方がお得になるケースもありますが、それは年金を受け取るときの所得が非常に低く、年金額が小さい場合のみです。

基本的には退職金は一時金で受け取ることで、個人も法人も大きなメリットがありますので、退職金は一時金で受け取りましょう。

4.2.一時金で受け取った退職金を経営者の年金として活用する方法

次に、いったん退職金として受け取ったお金を有効活用しながら年金のように受け取る方法を3つご紹介いたします。

- 会社に貸し付けて利息を受け取る

- 一時払いの年金に加入する

- 不動産小口信託に加入する

4.2.1.会社に貸し付けて利息を受け取る

高額の退職金を支払ったときに、会社はキャッシュが不足してしまうことがあります。

銀行から借り入れをしてもいいかもしれませんが、なんとなく経営者も銀行から借り入れをさせて退職金を受け取ったような気持ちになってしまいますよね。

そこで、受け取った退職金を会社に貸し付けるということを推奨します。

経営者は会社へ退職金を貸し出すことで、年金のように受け取ることが可能です。

加えて、お金を貸している訳ですから数%の金利を付けて返してもらうことで、退職金を増やすことも可能です。

事業の後継者の方も、前社長からの借入金でしたら、金融機関から借り入れを行うよりも心に余裕ができ、安心して土俵の真ん中で相撲が取れるかもしれません。

ただし、この手法のデメリットは、経営者が年金のように貸したお金を受け取っている間に亡くなってしまうと、その貸し付けていたお金は相続財産の対象になり、会社は遺族への急な返済に迫られることにもなり得ますので、年金期間はなるべく短くすることをおすすめします。

4.2.2.一時払いの年金に加入する

一時払いの年金は、一括で保険料を支払い、そこから年金形式で資金を受け取れる商品です。

最近では円建てではあまり資金が増えないため、外貨建ての商品が人気になっています。

さらに、預けた金額を毎年1~2%ずつ年金として運用益分を受け取り、預けた金額はそのまま終身保険のように保険とすることができる商品もあります。

経営者個人の年金として資産を増やしていくだけではなく、その次の相続対策まで視野を入れてこのような商品に加入される方も増えています。

4.2.3.不動産小口信託に加入する

この商品は一括払いで不動産が信託化された商品を小口で購入できます。

現物の不動産と違い、維持管理費用も少額で済みますし、流動性も高いので現金化するもの容易です。

そして、不動産のように入居者の管理などは、信託商品を組んだ会社がすべて手配しますので、手間もかかりません。

おおよそ1~3%程度の運用益も毎年入りますので、ささやかな年金として受け取ることができます。

そして、なによりも通常の信託商品やREITなどの商品とは異なり、相続時にはその相続評価は約80%オフされて、約20%で遺族へ相続できる点です。

経営者の方は年金で老後の備えもしますが、同時に相続の悩みまで解決したいという方は、上記の一時払いの年金商品や不動産小口信託を活用されるとメリットは大きいかもしれません。

まとめ

この記事では、経営者の年金の備え方と効率的に経営者の年金を積み立てる方法についてまとめました。

まず、もっとも手軽な方法は、個人で確定拠出年金(個人型)や小規模共済に加入することです。

さらに積極的に老後のために年金を備えたい場合は、役員報酬を引き下げて、その分を退職金のために積み立てておく手法です。まず役員報酬を引き下げると所得税・住民税の負担が抑えられます。

役員報酬を引き下げた分は経営セーフティ共済や法人保険、オペレーティングリースを活用することで、利益を繰り延べながら積み立てを行うことが出来ます。

しかも社会保険料が削減できますし、退職金として支給すれば損金になるので法人税の節税になります。

ただし、退職金の受取方法は、年金で受け取るよりも一時金で受け取った方が所得税・住民税が優遇されるなど、メリットが大きいです。

そして、一時金で受け取った資金を個人で、年金にできる商品へ預けたほうが結果的に経営者の年金は増えますので、おすすめです。

なお、もしも相続まで考えているのであれば、年金にする商品の種類によっては、相続まで有効に働くので、そのときそのときのニーズによって大切な資産の預け先を検討しましょう。

迷われたら、経験のあるファイナンシャルプランナーや税理士に相談してみましょう。