次のようなことでお悩みではありませんか?

・自分にピッタリの医療保険を選んで加入したい

・現在加入中の医療保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな医療保険に加入すればいいのか分からない

もしも、医療保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

誰もが病気になる可能性があり、いつ入院をするかわかりません。突然入院をすることになったらパニックになることもあるでしょう。

そんな時知りたいのが、入院したときにどれくらいお金が掛かるのか、そして入院費用を抑える方法はどのような方法があるのかではないでしょうか。

この記事では、入院したときに損しないために知っておくべきことをすべてお伝えします。自分だけではなく家族、友人などが入院した時にも使える知識なので、必ず抑えておきましょう。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

はじめに、入院費用はいくら掛かるかデータを見ていただきたいと思います。

それではこれから医療保険を検討する時に是非知っておきたい入院に関するデータをお伝えしていきます。あくまでも参考ですが、抑えておきたいことなので順番にご覧ください。

下の表をご覧ください。

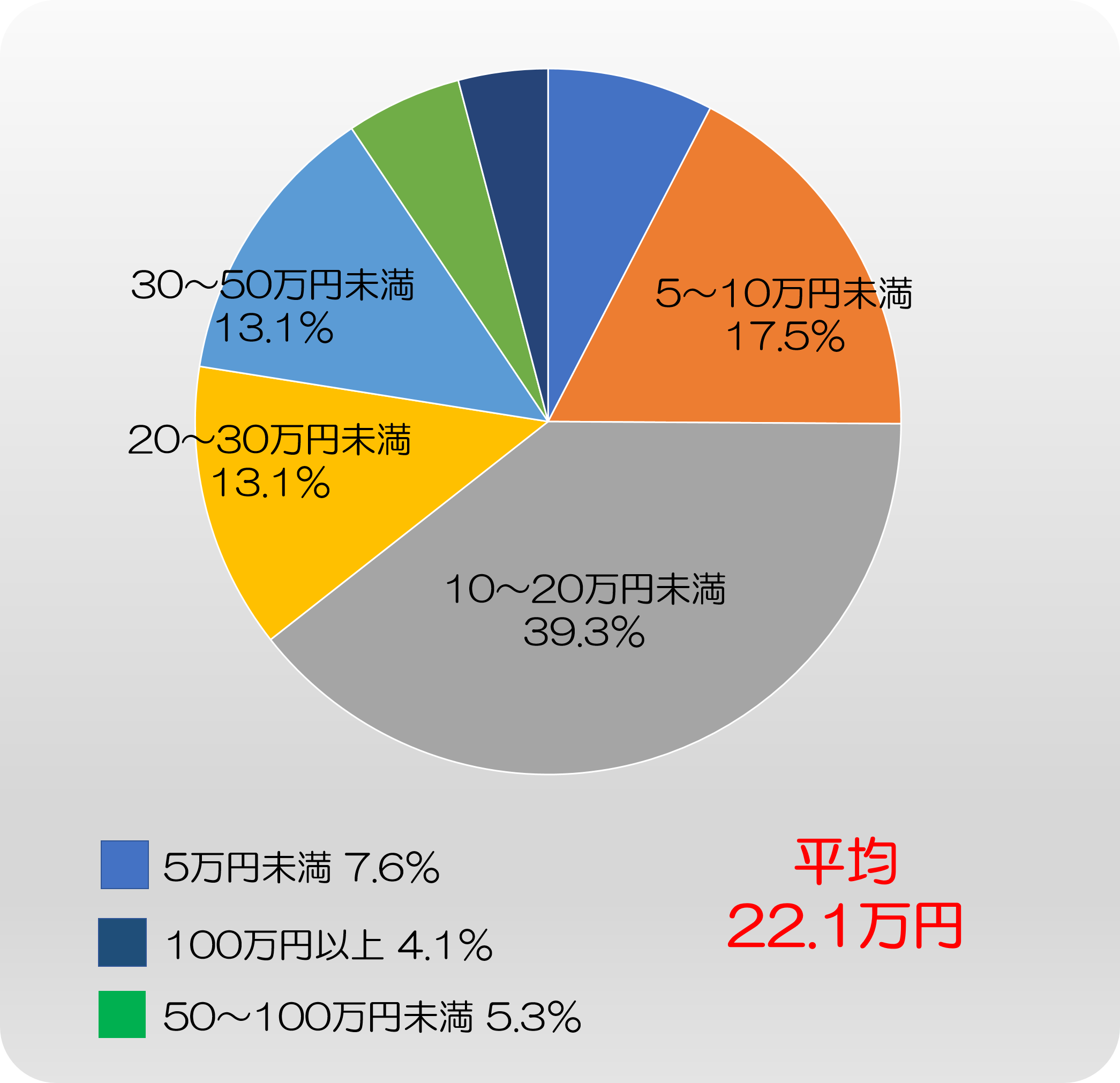

【直近の入院時の自己負担費用】

(参照元:生命保険文化センター「平成28年度 生活保障に関する調査」)

入院経験がある人のうち、高額療養費制度を利用した人および利用しなかった人の直近の入院時の自己負担費用の平均額は22.1万円となりました。

費用の分布をみてみると、「10万円~20万円未満」が39.3%で一番多く、次いで「5~10万円未満」が17.5%、「20~30万円未満」「30~50万円未満」が13.1%となりました。

下の表をご覧ください。

【直近の入院時の自己負担費用「1日あたりの自己負担費用」】

(参照元:生命保険文化センター「平成28年度 生活保障に関する調査」)

自己負担費用の総額を入院日数で割った1日あたりの自己負担費用は平均で19,835円となっています。費用の分布をみると、「10,000~15,000円未満」が24.5%と最も高くなっています。また、「20,000~30,000円未満」の層も14.1%と高くなっていることがわかります。

下の表をご覧ください。

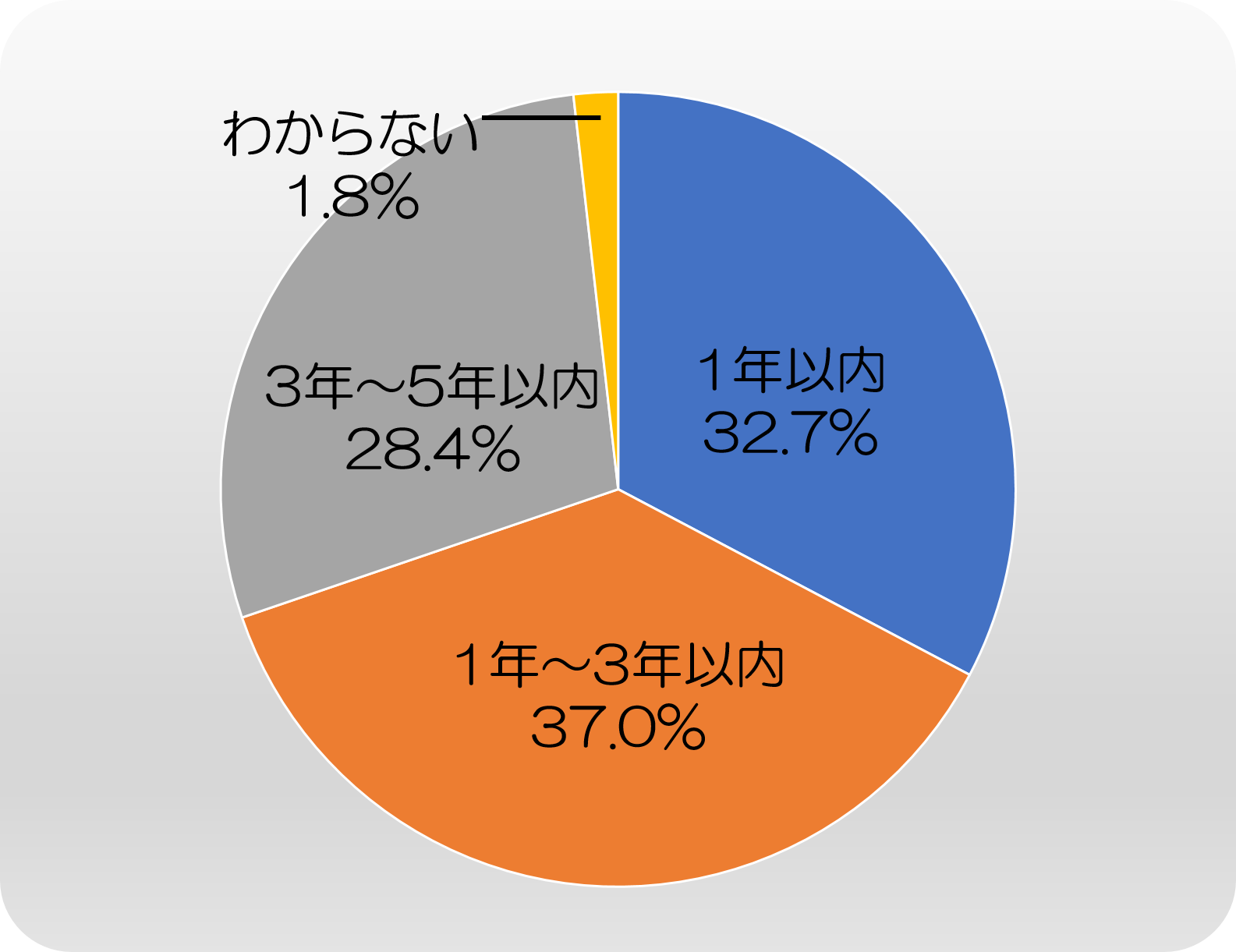

【直近の入院時期(過去5年以内に入院した人が対象)】

(参照元:生命保険文化センター「平成28年度 生活保障に関する調査」)

生命保険文化センターの「平成28年度 生活保障に関する調査」によると、過去5年間に病期や怪我で「入院経験あり」と答えた割合は14.8%でした。

また「入院経験あり」とした人の、一番最近の入院時期は「1年超~3年以内」が37.0%、次いで「1年以内」が32.7%、「3年超~5年以内」が28.4%となっています。

下の表をご覧ください。

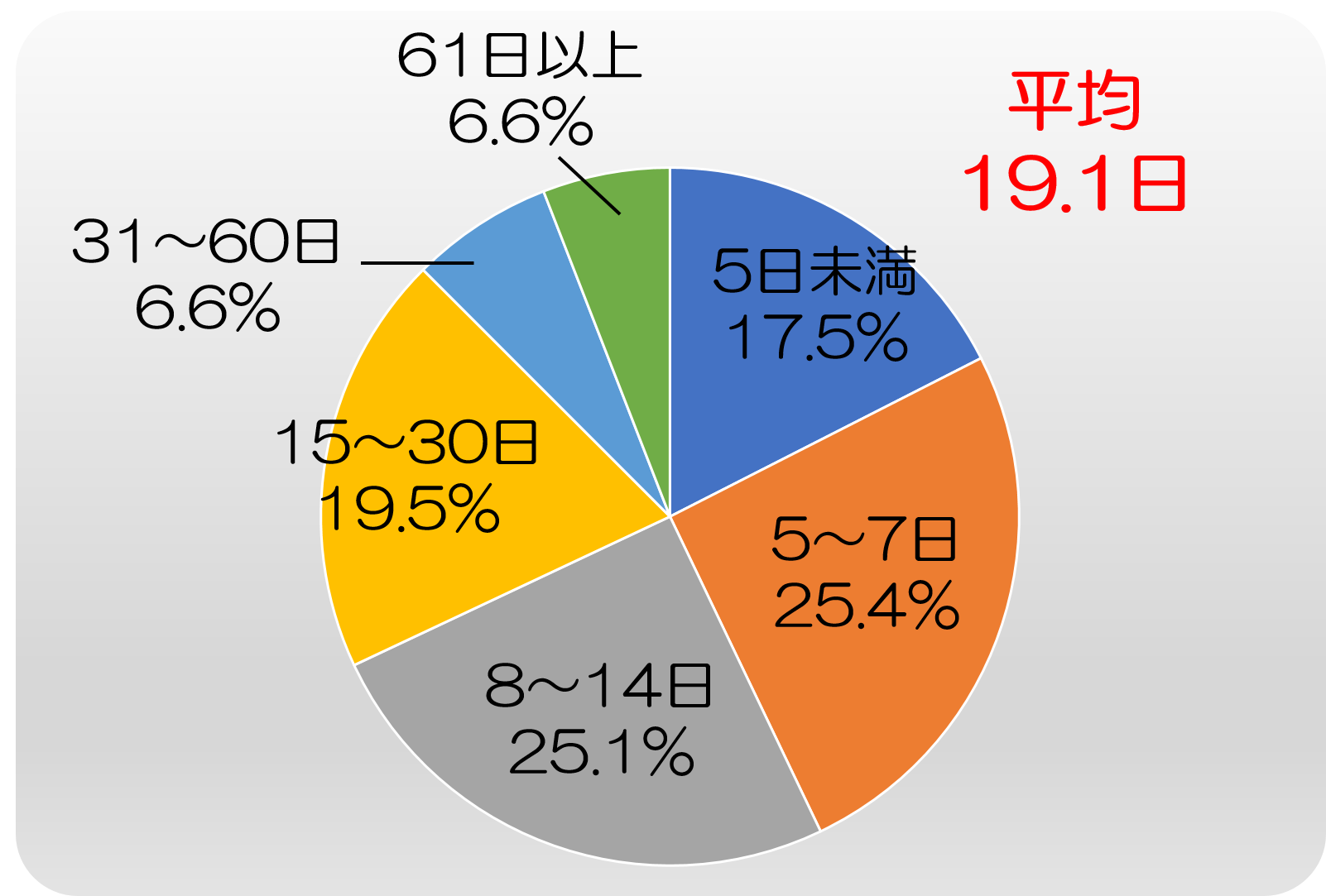

【直近の入院時の入院日数(過去5年以内に入院した人が対象)】

(参照元:生命保険文化センター「平成28年度 生活保障に関する調査」)

入院経験がある人の、直近の入院における入院日数は、平均で19.1日となっています。入院日数の分布をみると、「5~7日」が25.4%、「15~30日」が19.5%となっていることがわかります。

入院をして医療費が高額になった場合に活用するのが高額療養費制度です。重要なポイントなので詳しく解説していきます。

冒頭でも触れましたが、高額療養費制度とは、月初から月末までにかかった医療費の自己負担額が高額になった場合、一定の金額を超えた部分が払い戻される制度です。健康保険証を病院の窓口で出すと通常3割負担になりますが、それでも医療費が高額になる可能性があるため、1ヶ月の上限を定めている制度です。

ただし、高額療養費制度では差額ベッド代、食事代、保険外の負担分は対象とはなりません。

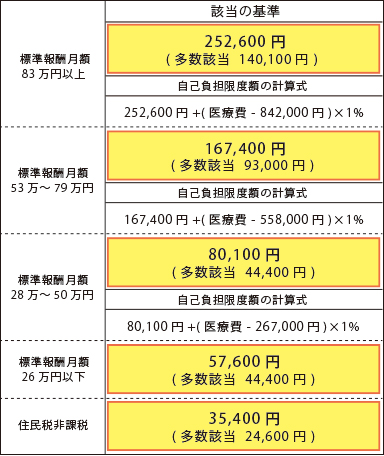

高額療養費制度は収入によって限自己負担限度額が違います。

以下の表をご覧ください。

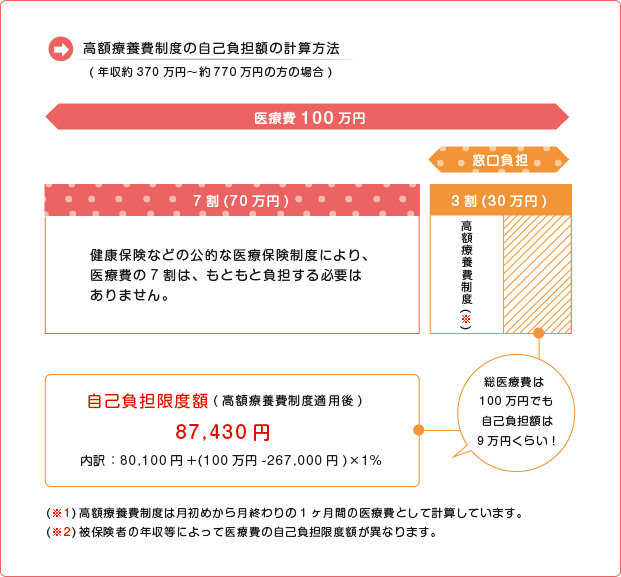

それでは実際に高額療養費制度を活用した場合の計算例をお伝えします。

一旦300,000円(3割)を医療機関の窓口で支払い、後日高額療養費申請により212,570円の払い戻しを受けます。

窓口で自己負担額87,430円をお支払いください。 ※高額療養費による払い戻し申請は原則不要です。(ただし、世帯合算等の申請が必要な場合もあります) 自己負担限度額 ⇒ 80,100円 + (1,000,000 – 367,000円) × 1% = 87,430円

高額療養費制度の申請には2つの方法があります。

支払い額はどちらも同じですが、2つの申請の方法にはどのような違いがあるのでしょうか。総医療費が100万円で窓口負担が3割かかる場合での例をみてみましょう。(※年齢70歳未満・所得区分は「一般」)

一旦300,000円(3割)を医療機関の窓口で支払い、後日高額療養費申請により212,570円の払い戻しを受けます。

高額療養費の支給申請の際には、医療機関から受け取った領収書の提出が必要です。紛失したりしないよう、大切に保管してください。詳細については加入している保険者の窓口へお問い合わせください。

ご加入の保険者によって異なるため、保険証に記載されている保険者にお問い合わせください。国民健康保険の場合は、市区町村により異なりますので、お住まいの国民健康保険担当窓口で確認されることをお勧めします。

限度額適用認定証は自分が加入している保険者に申請すると交付される認定証です。入院や外来関係なく、事前に「限度額適用認定証」を申請すると、窓口での支払いを自己負担限度額で済ませられることができます。70歳未満の方で入院や手術、抗がん剤の治療などで高額な医療費がかかると予測できるときは、治療を受ける前に公的医療保険で「限度額適用認定証」を手に入れておきましょう。自己負担限度額を超えるか分からない場合でも、支給申請しておくこともできますので、事前に準備しておくと良いでしょう。

※70歳以上の方は、限度額適用認定証の手続きをしなくても自動的に窓口での支払いが自己負担限度額までになります。ただ所得区分が低所得者の場合は「限度額適用認定・標準負担額認定証」が必要となるので気をつけましょう。

ご加入の保険者によって異なるため、保険証に記載されている保険者にお問い合わせください。国民健康保険の場合は、市区町村により異なりますので、お住まいの国民健康保険担当窓口で確認されることをお勧めします。

高額療養費制度を最大限活用するポイントは2つあります。2つのポイントを抑えて高額療養費制度を有効的に活用しましょう。

① できれば月をまたがず入院する

高額療養費制度は月初めから終わりまでの医療費が高額なった場合に、一定の自己負担額を超えた部分が払い戻される制度です。入院する場合、月をまたがないで入院するのが一番良いでしょう。医師から「○日に入院できるか」というように聞かれても慌てず、必ずだいたいの入院期間を確認してから返事をするようにしましょう。手術をする場合ならその際に「手術の結果によって入院期間が延びることがあるのか」ということも聞いておけば、安心です。

② 入院前に「限度額適用認定証」を用意しておく

70歳未満の方で入院や手術、抗がん剤の治療などで高額な医療費がかかると予測できるときは、治療を受ける前に公的医療保険で「限度額適用認定証」を手に入れておきましょう。

限度額適用認定証と保険証を医療機関の窓口に提示することで、1ヶ月分の医療費を支払う際に自己負担限度額までの支払で済ませることができます。用意をしていないと、医療費の3割を病院に支払ったあとに高額療養費制度の申請をすることになります。もちろんあとで自己負担額を超えた分のお金が返ってきますが、支払いのためにまとまったお金を用意しなければいけません。

医療費が用意できるなら問題はありませんが、用意できないとなると定期預金を解約したり、カードローンを活用したりしてお金を工面しなければいけない状況になります。このようなリスクを回避するためにも、入院・高額な外来が見込まれるときは早い段階で限度額適用認定証を入手し、手続きを済ませておくことをお勧めします。

③ 高額療養費制度は家族で合算できる

世帯で複数の方が同じ病気やケガをして医療機関で受診した場合や、一人が複数の医療機関で受診したり、一つの医療機関で入院と外来で受診したりした場合は、自己負担額は世帯で合算することができます。その合算した額が自己負担限度額を超えた場合は、超えた金額が払い戻されます。

1. 合算対象のポイント 70歳未満の方の場合は、受信者別に次の基準によりそれぞれ算出された自己負担額(1ヶ月)が21,000円以上のものを合算することができます。

2. 自己負担額の基準

④ 高額療養費は2年以内であれば申請できる

高額療養費の支給を受ける権利は診療を受けた月の翌月初日から2年です。よって2年以内であればさかのぼって申請し、払い戻しが受けられます。

会社員の人が病気やケガで仕事ができなくなった時に活用する制度が傷病手当金です。

仕事ができなくなったときに受けられる代表的な保障が傷病手当金です。もし病気で入院し、仕事ができなくなったら収入が減ってしまいます。その場合に健康保険から受けられる保障が傷病手当金です。業務外の病気やケガのために働けないで仕事を休み、給料が支払われない場合や給料が下がった場合、その間の生活保障をしてくれる所得保障・休業補償の制度です。

1. 業務外の事由による病気やケガによる療養の休業であること 健康保険給付として受ける療養に限らず、自費で診療を受けた場合でも、仕事に就くことができないことについての証明があるときは支給対象となります。また、自宅療養の期間についても支給対象となります。ただし、業務上・通勤災害によるもの(労災保険の給付対象)や病気と見なされないもの(美容整形など)は支給対象外です。

2. 仕事につくことができないこと 仕事に就けるかつけないかは医師の意見をもとに、被保険者の携わっている業務の種別を考慮したりして本来の業務に耐えられるか否かを基準にしています。

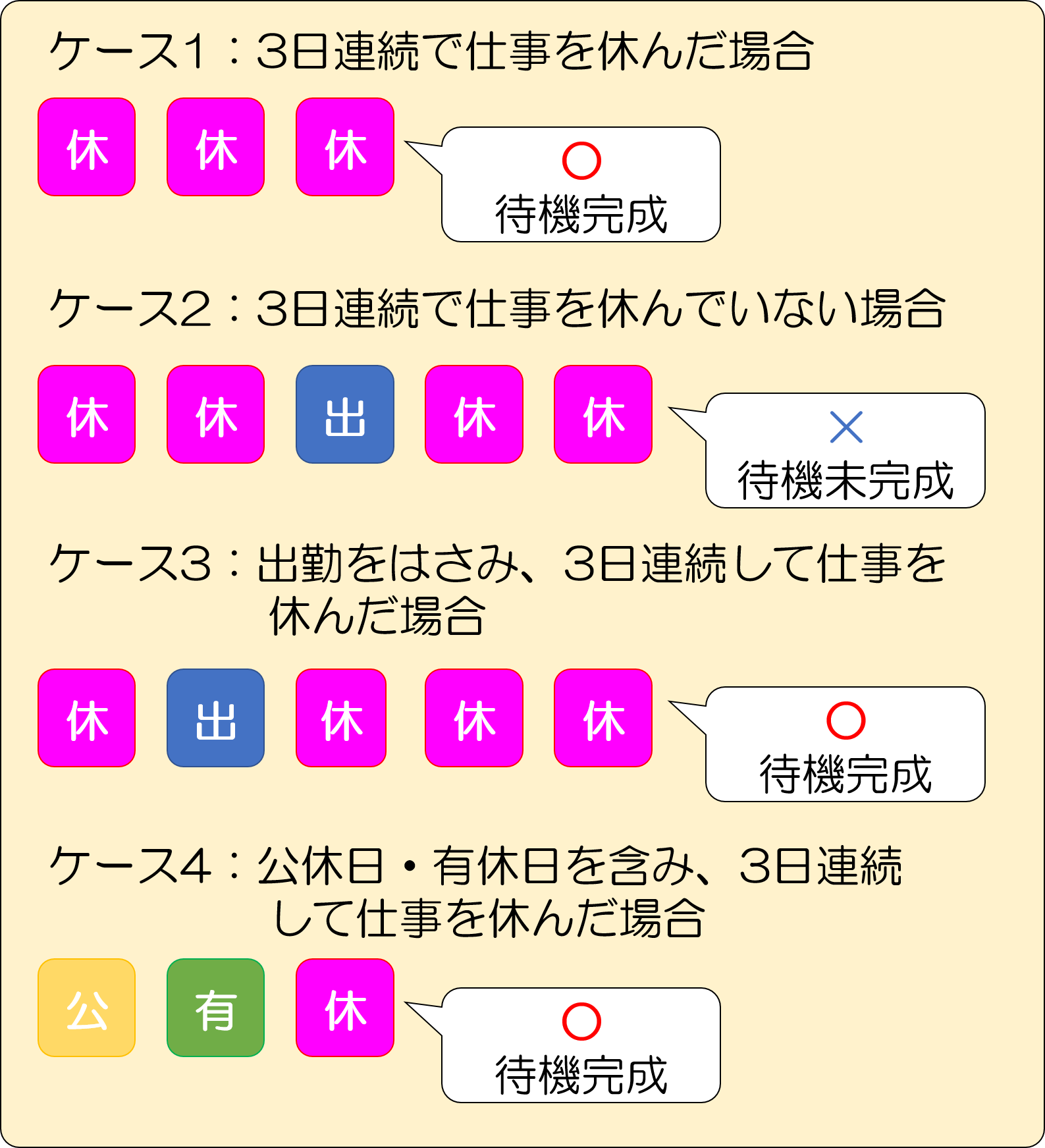

3. 連続3日間を含み、4日以上仕事に就けなかったこと 3日間連続して休むことを「待機完成」といいます。待機完成までの3日間に対しては、傷病手当金は支給されません。

4.休業期間に給与の支払いがなかったこと 給与の支払いがあっても傷病手当金の日額より少ないときはその差額分が支給されます。 ※自営業の人など国民健康保険に加入している場合、傷病手当金はありません。

支給額は1日につき、標準報酬日額×2/3を受け取ることができます。(1円未満四捨五入) 標準報酬日額は標準報酬月額×1/30で計算します。(10円未満四捨五入)

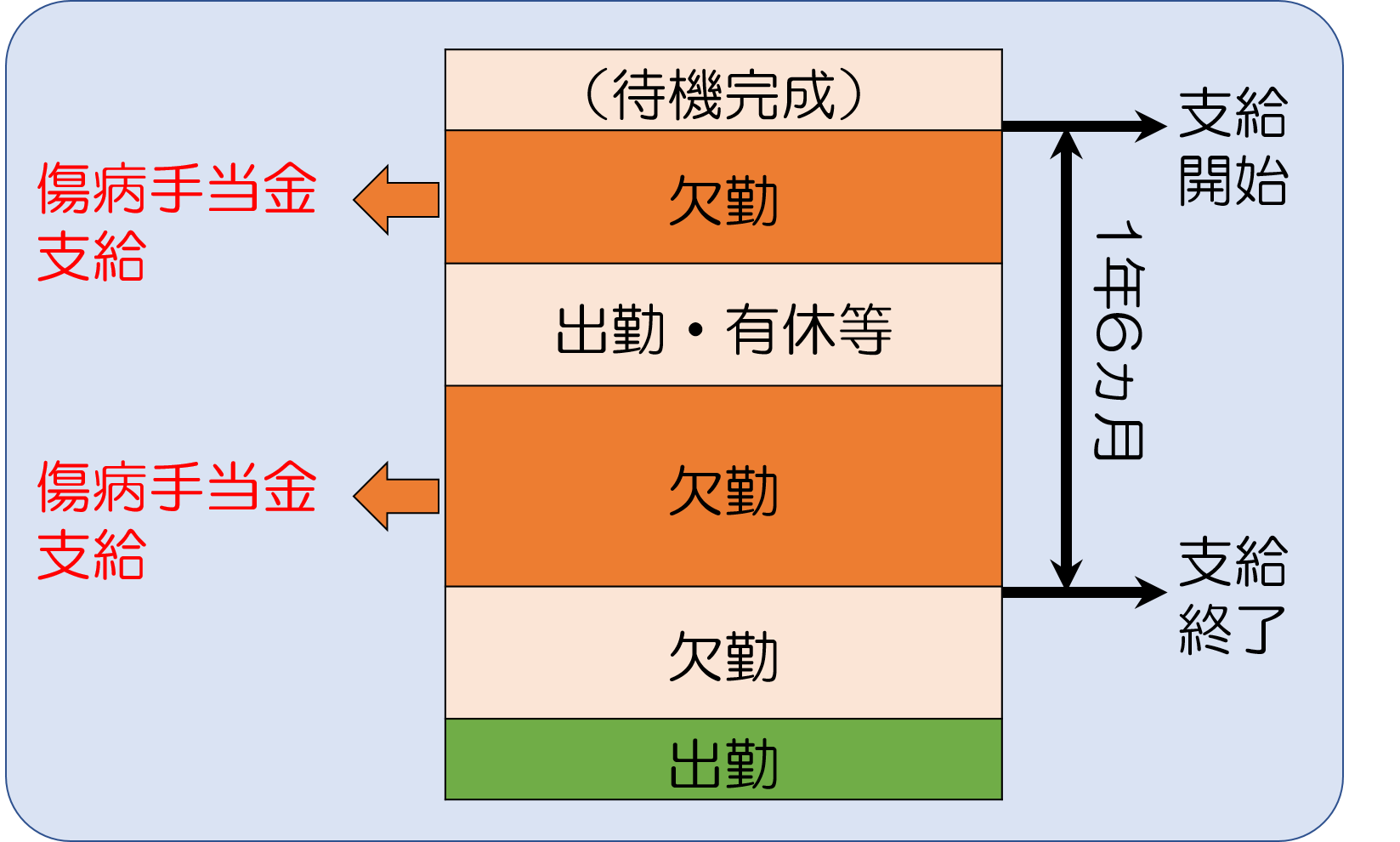

傷病手当金は支給が始まった日から1年6ヶ月の期間で、支給を受ける条件を満たしている日に支給されます。

次の①~⑤に当てはまった方は、傷病手当金の支給額の一部または全部が調整されます。

① 給与の支払いがあったとき 休んだ期間、給与の支払いがある場合は傷病手当金は支給されません。休んだ期間について給与の支払いがあっても、その給与の日額が傷病手当金の日額より少ない場合には傷病手当金と給与の差額分が支給されます。

② 障害厚生年金または障害手当金を受けているとき 同一の傷病による厚生年金保険の障害厚生年金や障害手当金を受けている場合は傷病手当金は支給されません。障害厚生年金の額の360分の1が傷病手当金の日額より少ない場合には傷病手当金の合計額が障害手当金の額に達するまでの間、傷病手当金は支給されません。

③ 老齢退職年金を受けているとき 資格喪失後に傷病手当金の継続給付を受けている方が、老齢退職年金を受けている場合は傷病手当金は支給されません。老齢退職年金の額の360分の1が傷病手当金の日額より少ない場合にはその差額分が支給されます。

④ 労災保険から休業補償給付を受けているとき 業務外の理由による病気やケガで働けなくなった場合でも、別の原因で労災保険から休業補償給付を受けている期間は傷病手当金は支給されません。休業補償給付の日額が傷病手当金の日額より少ない場合にはその差額分が支給されます。

⑤ 出産手当金を同時に受けるとき 出産手当金の支給が優先されますので、傷病手当金は支給されません。

病気やケガで会社を休んだときは傷病手当金を受け取ることができます。ご存知の方も多いと思いますが、傷病手当金という制度があっても、実際に申請を行わなければ傷病手当金の支給を受けることができません。ここでは病気やケガの発生から傷病手当金を受け取るまでの流れについてご説明したいと思います。

ここでは全国健康保険組合(協会けんぽ)に加入されている方の申請の流れを例としてお伝えしています。

1. 病気・ケガの発生 病気であることがわかったり、ケガをしてしまったら医師や看護師に治療費や治療機関の確認をしましょう。治療の期間が長くなりそうだったら、傷病手当金の申請ができますし、医療費が高くなれば高額療養費の申請もできるかもしれません。必ず確認しておきましょう。また治療が長期になる場合は、傷病手当金の証明書を書いてもらえるかどうか確認しておきましょう。

2. 会社に報告する 次にすることは会社に欠勤の報告をすることです。休む期間によっては、欠勤日に有給休暇を使用することも考えられます。有給休暇を使う場合、傷病手当金の申請をすることはできません。有給休暇を利用するか傷病手当金の給付を受けるのか、会社と相談して決めましょう。

3. 申請書の用意 申請書は全国健康保険協会のホームページからダウンロードし、印刷してお使いいただくか、全国健康保険協会で申請書をもらうかして、申請書を用意します。

都道府県により異なりますが、年金事務所の窓口、商工会議所・商工会に申請書を置いてあるところもあるそうです。「全国健康保険協会の窓口に取りに行けない」、「申請書を印刷することができない」という方は、全国健康保険協会に電話で問い合わせてみることをおすすめします。

※全国健康保険協会のホームページはこちら ※傷病手当金の支給申請書のダウンロードはこちら ※傷病手当金の支給申請書はダウンロード後、印刷してお使いください。申請書の書き方が分からない方は、記入の手引きを参考にして下さい。

4. 医師による証明書の作成依頼をする 用意した傷病手当金の申請書の中に担当医師の証明欄がありますので、働けなかった期間の証明をもらいましょう。注意するところは、申請期間が過ぎてから担当医師の証明をもらうということ。申請期間が経過する前に記入された証明は、有効な証明として取り扱われないことがあります。従って、必ず申請期間が経過した後で証明をもらいましょう。

5. 事業主に証明書の作成依頼をする 傷病手当金の申請書の中に事業主の証明という欄があります。その証明欄に会社を休んでいること、給料が支払われていないことの証明をしてもらいましょう。事業主の証明についても申請の期間が経過した後で証明をもらいましょう。

6. 保険者に申請書を提出する 全国健康保険協会に傷病手当金の申請書を提出します。申請書を提出する手段は2つあり、ひとつめは「郵送で送付する方法」、ふたつめは「全国保険協会の各都道府県支部に直接書類を提出する方法」です。近くに窓口があれば、直接持っていき提出すればよいので手間がかかりませんが、近くに窓口がない方や病気やケガで入院中の方は郵送で申請書を送付しましょう。全国健康保険協会の各都道府県支部の住所はこちらから確認することができます。

差額室料(差額ベッド代)とは、健康保険適用の範囲外で患者に請求される病室の費用のことをいいます。基本的には1人~4人の部屋に入院した時にかかる費用になります。 差額ベッド代ともいわれ、差額室料を要する病室を「特別療養環境室(特別室)」といい、より良い医療を受けるために、特別に料金がかかります。

差額ベッド代がかかるときはどのようなケースなのでしょうか? 以下の2つが考えられます。

・同意書にサインをしたとき ・患者自らが希望した場合

病院側が患者さん側に差額ベッド代の料金を求めていけない場合は以下の3つのケースです。

・患者さん側から同意書による同意の確認を行っていない場合 ・患者さん本人の「治療上の必要により差額ベッド室に入院した場合」 ・病棟管理の必要性等から差額ベッド室に入院させた場合であって、実質的に患者さんの選択によらないとき

こちらの3つのケースは「差額ベッド代の注意点」で説明したいと思います。

差額室料が発生する病室を「特別療養環境室(特別室)」と先ほどお話しました。ではどんな部屋が特別室なのか? 以下の4つの要件を満たしていることが条件となります。

・一病室の病床数が4床以下であること。 ・病室の面積が一人当たり6.4平方メートル以上であること。 ・病床のプライバシーを確保するための設備があること。 ・少なくとも「個人用の私物の収納設備」、「個人用の照明」、「小机等及び椅子」の設備があること。

厚生労働省の調べで、1人部屋(個室)~4人部屋の 平成24年(7月1日現在)の差額ベッド代の1日平均額は5,829円でした。

(↓各部屋の平均差額ベッド代) ・1人室 7,558円 ・2人室 3,158円 ・3人室 2,774円 ・4人室 2,485円

差額ベッド代は最低で1日50円、最高で1日367,500円となりました。

ここからは差額ベッド代の注意点をお伝えします。

①の場合は差額ベッド代を支払う必要はありません。 病院側は差額ベッド代をとるには設備や料金などを説明し、料金を明示した文書に署名をもらわなければいけないので、署名をしなければ差額ベッド代の支払いは生じません。

②については救急患者さんなど「治療上必要である」と医師の判断で特別療養環境室(特別室)に入院させた場合には患者さんに差額ベッド代を請求してはいけないことになっています。

③MRSA等に感染している患者であって、主治医等が他の入院患者の院内感染を防止するため、実質的に患者の選択によらず入院させたと認められる者が例に挙げられます。

病院又は診療所は、院内の見やすい場所(受付窓口・待合室等)に「差額ベッド室の各々について、そのベッド数及び料金」を患者さんにとってわかりやすく掲示しなければなりません。

しかしながら、現実的には同意書にサインをしなかったり、支払いを拒否したりするのは難しいところかもしれません。

もし緊急入院することになり、大部屋の空きがないため病院側から個室をすすめられるような場合、同意書のサインを拒否することで「うちではなく他の病院をあたってください」と言われるかもしれません。

また同意を拒んだために病院(医師や看護師)との関係がぎくしゃくし、「きちんと治療をしてもらえるのだろうか」などの不安や心配が生まれます。たとえ短期間の入院だとしても、このような関係で治療にあたるのは精神的にも肉体的にもつらいですよね。

このように患者さんは「治療をしてもらう」立場にあるわけですので、同意しなかったり、拒否をしたりするということができない状態に自然と追い込まれていくのです。

そのようなときは、同意書にサインをする前に「経済的に支払える余裕がない」とか「大部屋を希望します」と病院側に掛け合ってみたり、相談したりすると良いでしょう。値段の交渉ができるかもしれません。

あまり事を大きくしたくない人は、同意書にはとりあえずサインをし、署名の横に「大部屋希望」と一言書き添えておくのもいいかもしれません。「自分が望んで入ったわけではない」という証拠になります。

治療が無事終え、差額ベッド代にどうしても納得がいかない場合は、支払いの段階で同意書のコピーとともに厚生労働省からの通達文のコピーを添えて提出してみるのもひとつの手です。

また、医療機関関係のトラブルなどの相談に乗ってくれる窓口がありますので、困ったときはどんどん相談してみましょう。

差額ベッド代は大きな金額になるので、支払いで病院とトラブルになるケースがあります。その時にはぜひ以下の窓口に相談してください。

保険金の手順は以下の5のステップになります。

まずは保険会社に連絡するとことから始まります。 連絡方法は担当の営業職員、支社の窓口、各社のコールセンターのどれでもOK。 連絡を取る際には保険証券を手元に用意しておけば、スムーズに話が進みます。

診断書の作成には一般的に4,000円~5,000円ほどの実費がかかります。 これは契約者本人の負担となります。

ですので、書き直しの必要がないように、必ず保険会社から所定の診断書を送ってもらいましょう。

保険金は種類によって必要な書類も異なります。 入院・手術給付金の請求に必要な書類は、保険証券・入院給付金請求書・診断書などです。

ただしこちらも保険会社によって異なります。

入院給付金については請求金額が少額の場合、病院の領収書などでもOKな保険会社もありますので、問い合わせのときに確認してみてください。

保険会社は提出した書類や診断書などの確認を行います。 診断書の内容によっては、関係する機関に確認することもあります。

事故現場や関係者への確認が必要な場合は、 書類提出後 → 調査 という形になります。

またその際は、保険金の給付までの1ヶ月を超えてしまう場合もあります。

請求した給付金は5営業日以内に指定の口座に振り込まれます。

事実関係の確認、調査などで時間がかかった場合や書類の不備があった場合はさらに時間がかかりますが、それでも1週間を目安に給付金を受け取ることができます。

簡易請求とは?

簡易請求とは医師の診断書(各種証明書)の提出を原則不要とする請求のことです。

しかし、この場合「退院後の請求に限られること」「手術給付金を伴わない入院であること」などの条件付きですので、簡易請求に関しては可能かどうか一度保険会社に問い合わせてみることをおススメします。

入院中でも入院給付金の請求ができる

入院給付金の請求は入院中でも申請することができます。 「予定よりも入院が長引きそう」「長期の入院で手元にお金がない」というときに活用することができます。

しかし、気を付けておきたいところとしては、請求の際診断書の費用がかかること。 先ほども述べたとおり、診断書には4,000円~5,000円の費用がかかります。

退院後に残りの給付金を請求するときには再度診断書を発行してもらわないといけないので、実費での負担が増えます。

給付金の請求期限は3年以内

請求を忘れるということはあまりないと思いますが、「忙しくて先延ばしにしていた」なんて方もいるはず。 何かしらの手違いで請求を忘れていたとしても、3年以内であれば給付金はきちんと支払われます。

請求していない方は3年以内ならまだ間に合いますので、請求を行いましょう。

指定代理請求人とは被保険者である本人が徳罰な事情により、保険会社に給付金を請求できない際、 代わって請求できる人のことです。特別な事情とは以下の3つになります。

一般的には契約に「指定代理特約」を付加して、指定代理請求人を指定します。 なお、特約保険料は不要です。

特約ではなく、保険金受取人と併せて契約時に指定代理請求人を指定する保険会社もあります。 契約の途中でも、被保険者の同意を得れば、指定代理請求人の指定や変更をすることも可能です。

留意点

指定代理請求人の範囲は保険会社によって異なりますが、ある保険会社の指定代理請求人の範囲を例に挙げてみてみましょう。

(ただし、請求時点で代理人は上記の範囲内にあること)

通常、指定代理請求は特約となっており、事前に保険会社に届け出る必要があります。 「代理なんて必要ない」と思う方もいるかもしれません。

しかし、被保険者本人が請求できない状態になることは珍しくありませんので、 付けておくと良いでしょう。

ここまで医療費控除の対象となるものとならないものをお伝えしましたが、医療費控除の基本的なことをお伝えしておきたいと思います。

医療費控除とは医療費が多くかかった年に、その医療費の負担を少しでも軽くするために、かかった医療費の一部を税金から控除することです。確定申告にて申告します。

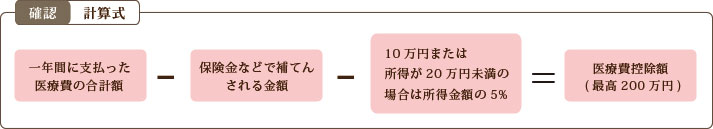

自分や家族のために支払った医療費等の実質負担額が、年間(1~12月)10万円(所得金額が200万円未満の人は「所得金額×5%」の額)を超えた場合、その超えた金額をその年の所得から差し引くことができます。控除できる金額の上限は200万円です。

ただ、保険金などで補てんされた場合はその金額を差し引かなければいけません。

計算式は以下のようになります。

詳しくは、国税庁のホームページをご覧ください。

医療費控除の対象となるのは主に治療目的のものが認められます。

医療費控除の対象のなるものをチェックして、以下の領収書は必ず保管しておきましょう。

参考:国税庁ホームページ「医療費控除の対象となる医療費」

主に美容目的や予防、健康増進のものです。これらは基本的に治療目的ではないからです。ただし、医師が治療目的と認めたものについては、医療費控除が認められることがあります。

医療費控除の対象とならないものは以下の通りです。

医療費の控除を受けるためには、確定申告が必要です。 まず、確定申告の申請に必要なものについてお伝えしたいと思います。

サラリーマンの場合 1.源泉徴収票 2.領収書など医療費の支出を証明する書類 3.領収書のない医療費(通院交通費等)の支払明細(自分で作成する)

サラリーマン以外の方の場合 1.領収書など医療費の支出を証明する書類 2.領収書のない医療費(通院交通費等)の支払明細(自分で作成する)

医療費明細書はこちらをご覧ください。

確定申告をする場合、基本は住民票がある地域の税務署で行います。

インターネットで確定申告をする「e-Tax」というものもあります。

こちらがe-Taxです。

次のようなことでお悩みではありませんか?

・自分にピッタリの医療保険を選んで加入したい

・現在加入中の医療保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな医療保険に加入すればいいのか分からない

もしも、医療保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

高齢者の方からよく、医療保険に加入すべきかどうか迷っているというご相談をお受けします。 たしかに、高齢になればなるほど健康に不安を抱えるようになっていくのは避けられません。その備えとして医療保険を検討したいとお考えになるのはもっともだと思います。

医療保険の保険料払込免除特約とは?必ず知っておくべき3つの注意点

「保険料払込免除特約」は、「三大疾病や高度障害・要介護状態になったら保険料が免除」となっているものです。 しかし、実際は「約款所定の状態」にならないと適用されません。そして、約款を全て読む人はほとんどいないので、勘違いしたまま特約を付加してしまう方も

「どういう手術が給付金の対象なの?」「手術給付金額はどれくらい支給されるの?」と疑問を持つ方もいるのではないでしょうか。 手術給付金というのは簡単にいうと手術をしたときに一時金が受取れるというものですが、これはどの医療保険にも付いています。 医

長寿大国日本。 UNFPA(国連人口基金)が発表した2022年版世界人口白書によれば、日本人の平均寿命は女性が88歳、男性が82歳で、平均寿命の長さは男女とも世界第1位です。 日本人の3分の2が生活習慣病で亡くなっており、厚生省の「令和元年(2

子供も病気や怪我で入院する可能性があるので、子供向けの医療保険についてのお問い合わせを受けることがあります。 実際、保険の営業マンの中には、「お子様のため」と言って医療保険をすすめる方もいるようです。 しかし、率直に言って、公的保障があることな

医療保険について調べたり、パンフレットを眺めたりしていると「日帰り入院」という言葉が眼に入ります。 日帰り入院とは、その名の通り、「入院した日に退院する入院」のことなのですが、自身が受けた治療が日帰り入院なのかどうか分からない、という人も多いでしょう

医療保険では、保険料の支払いを「●歳まで」や「●年間」など、あらかじめ決めた期間で終えることができる支払い方法があります。 保険料の払込期間が限定されるので、保険料の総額が安くなるメリットがあると言われます。しかし、それだけの理由で選ぶのはおすすめで

医療保険はいつから保障されるの?契約するとき必ず確認すべきこと

「医療保険の保障開始日はいつ始まるの?」「保険の申込みをしてからすぐに病気になった場合の保障はどうなるの?」 保険を申込んだはいいものの、病気やケガをしたときに保障がおりなければ、保険に入っている意味がありませんよね。 しかし、実際のところ、保

女性の医療保険では、「女性専用」や「女性のための」というフレーズで、女性特有の病気に手厚いプランをおすすめしている保険会社が多くあります。 ですが、こういった医療保険が本当に役に立つかどうか?は、慎重に判断しなくてはいけません。ただ、医療保険には様々

独身はどの保険に入ればいいの?最適な選び方と私のおすすめプラン

社会人になった時に初めて保険を検討する人も多いでしょう。ただ、独身の場合どういったものに入ればいいのか、どうやって選んでいいのか疑問がいっぱいですよね。 独身の場合は、大きな死亡保障は必要ありません。医療保険を中心で考えます。特に、今営業マンに勧めら