※(2020年10月17日追記)この記事における法人保険の保険料の税務上の扱い、契約例に関する記載内容は、旧ルールを前提としております。最新のルールについては「法人保険の損金算入ルールを分かりやすく解説します」をご覧ください。また、新ルールを踏まえた法人保険の最新の活用法については「法人保険|会社のお金の問題解決に役立つ最新6つの活用法」をご覧ください。

生命保険は、あなたの身に万一のことが起こった時に残された家族を経済的に守るものです。

ただし、それだけでなく、ご家族にかかる相続税や贈与税の負担を抑えるのにも役立ちます。

相続や生前贈与であなたからご家族に資産が移る時には、その資産価値が高いほど税金が高くなります。したがって、きちんと税金対策をしておかないと、本来であれば豊かな生活を送ることが出来るはずの資産が「負の遺産」となってしまうこともあるのです。

そこで、生命保険の活用法を知っておくと、ご家族にかかる税金を抑えることができます。決して難しいものではないので、知っておくに越したことはありません。

この記事では、保険の仕組みを活用して行える税金対策の基礎知識について、個人保険と法人保険に分けてご説明いたします。ご覧いただきたいのは、経営者や資産家等、相続税や贈与税が発生する可能性がある全ての方です。ぜひ最後までお付き合いください。

The following two tabs change content below.

私は10年以上にわたり、生命保険業界で働いております。マイホームの次に高い買い物と言われることもある保険ですから、本当に必要な商品を無駄なく加入してもらうことが大切だと考えています。お一人お一人のご希望やライフプランをおうかがいし、少しでも豊かな人生を送るお手伝いが出来ればと思っております。

1. 個人保険を使った税金対策

まずは、個人加入の生命保険が税金対策(相続税・贈与税)になるしくみについてお伝えします。

相続税の税率は、あなたの財産が多ければ多いほど高くなっていきます。課税される資産(相続財産)の額のうち、1,000万円までの分は10%、1,000万円超~5,000万円までの分は20%、5,000万円超~1億円までの分は30%、といった具合です。

これを専門用語で「累進課税」と言います。

たとえば、あなたの課税相続財産が5,000万円だった場合、

1,000万円×10%+(5,000万円-1,000万円)×20%=900万円

で、最終的な税金の負担の率(実効税率)は

900万円÷5,000万円=18%

です。他方、あなたの課税相続財産が1億円だった場合、

1,000万円×10%+(5,000万円-1,000万円)×20%+(1億円-5,000万円)×30%

=2,400万円

で、最終的な税金の負担率(実効税率)は

2,400万円÷1億円=24%

となります。

つまり、課税される相続財産が5,000万円だった場合と1億円だった場合とを比べると、実効税率が33%も増えてしまうのです。

したがって、税金を減らすためには、資産を減らす必要があるのです。特に資産が多い富裕層の方こそ、税金対策が必要になると考えられます。

1.1. 相続税対策に有効な一時払い終身保険

保険の相続税対策で、よく使われているのが「一時払い終身保険」です。この保険は、保険料の払込を一括払いで行う終身保険です。

死亡時には、残された遺族が保険金を受け取れます。ただし、保険金は「みなし相続財産」と扱われ、一応、相続税の対象になります。

では、なぜ一時払い終身保険に加入すると相続税を減らせるのでしょうか?

それは、「500万円×法定相続人数」の額には税金がかからないからです。これを非課税枠と言います。非課税枠の詳細については「死亡保険金の相続税を抑えるのに絶対に知っておくべき3つの制度」をご覧ください。

※参考サイト:国税庁HP「相続税および贈与税の税制改正のあらまし」

注意していただきたいのは、現在「円建て」の一時払い終身保険を販売している会社がたいへん少ない点です。これはマイナス金利政策の影響です。

ただし、「外貨建て」の一時払い終身保険は金利の影響を受けないので、継続的に販売が行われています。為替リスクは発生しますが、その辺りも十分に理解した上であれば、圧倒的に外貨建て商品のほうが貯蓄性は優れています。

1.2. 贈与による相続税対策に保険を活用できる

「生前贈与」という言葉を聞いたことはありますか?これは読んで字のごとく、生きている間に財産を与えることを言います。

生前贈与は相続税逃れとして利用しやすいので、原則として高額な贈与税がかかります。

しかし、例外もたくさんあります。詳しくは『相続税対策に生前贈与を活用する7つの方法と注意点』『暦年贈与で相続税を減らすのに絶対に押さえたい3つのこと』をご覧ください。最も使いやすいのは、年間110万円までであれば非課税となる、贈与税の基礎控除(暦年贈与)の制度です。

例えば、資産1,000万円を一度に相続した場合、税率は10%なので100万円の税金を国に納めなければいけません。しかし、暦年贈与を活用して毎年100万円ずつ、10年にわたってお子様に渡せば、最終的に相続税の対象となる資産の額が0になり、相続人の負担を軽くしてあげることができます。

ただし、相続開始前3年以内に贈与された財産は、相続財産に含めて計算しなければなりません。

また、暦年贈与を活用する時、単に現金を相続人であるお子様やお孫様に渡してしまうと、無駄遣いをしてしまいそうで心配だ、とお考えの方もいらっしゃるのではないでしょうか?

そこで役に立つのが、生命保険を活用した生前贈与です。

お子様が、あなたから受け取ったお金で、あなたに生命保険をかけるという方法です。保険金の受取人はお子様にします。

こうすれば、あなたはご自分の資産(相続税がかかる財産)を、暦年贈与した額の分だけ減らせます。また、お子様は、あなたに万一のことがあった時に保険金を受け取れます。お子様には所得税がかかりますが、「一時所得」なので、税金の負担は非常に低くなります。

しかも、お子様は、受け取った死亡保険金を相続税の納税資金に充てることも可能です。

まとめると、お子様から見ると、三重の意味で税金の負担を減らすことができます。

- 相続財産が減り、相続税が軽くなる

- 保険金は「一時所得」なので所得税が軽くなる

- 保険金を納税資金に充てられる

生前贈与で活用できる保険種類は、「終身保険」や「個人年金保険」です。

1.3. 個人保険で税金対策をする時の注意点

税金対策で保険に加入する場合のポイントはいくつかありますが、特に重要なことは2つです。

1.3.1. 契約のタイプに注意する

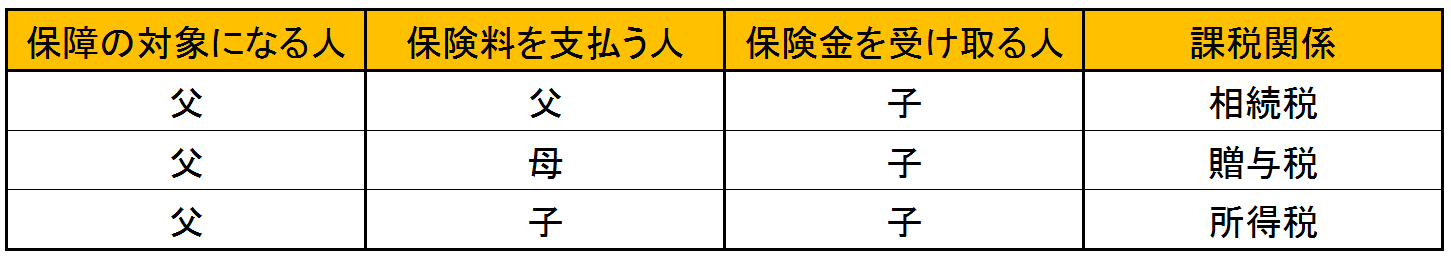

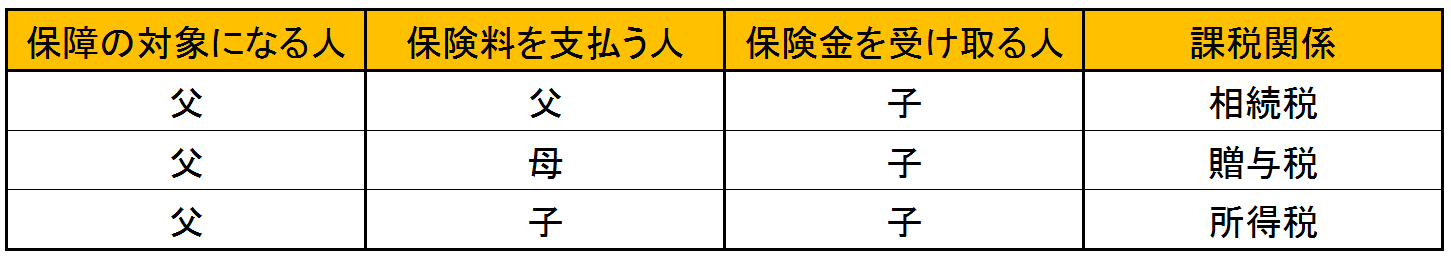

以下は契約のタイプ別にどんな税金がかかるか整理したものです。

いかがでしょうか?このように、契約形態によって、相続税が課税されたり、贈与税が課税されたり、はたまた所得税が課税されることもあるのです。

念のためにお伝えしておくと、税金対策で効果的な保険商品は先ほどお伝えした終身保険などの死亡保険金や、個人年金など最終的にお金が戻ってくる性質を持つものを選んでください。掛け捨ての医療保険やガン保険に加入しても、まったく意味がありません。

1.3.2. 贈与契約書を作り、お子様が管理する口座に振込をする

まず、贈与のたびに贈与契約書を作成することです。

贈与は、する人とされる人の口約束だけでも成立します。ただし、「言った、言わない」の話になると厄介なので、証拠として贈与契約書を作っておくことをおすすめします。贈与契約書の雛形は、ネット上で検索したものを利用すれば大丈夫です。

また、生前贈与では、口座は相手が自分で管理している必要があります。例えば、あなたがお子様に生前贈与を行う際に、勝手にお子様名義の口座を開設してお金を振り込むのはNGです。通帳や印鑑も親が管理していると「名義預金」とみなされてしまうことがあります。ですから、お子様が自分で管理している口座に振り込む必要があります。

2. 法人保険を使った税金対策

次は、会社の税金対策に法人保険を活用する方法です。特に、保険料の一部(1/2、1/3など)を損金に算入する「長期平準定期保険」「逓増定期保険」です。

これらの保険はよく、法人税の「節税」対策に有効と言われます。「節税」という言葉は必ずしも適切ではありませんが、そういった活用法については、『法人保険|節税以上にキャッシュを増やせる7つの魅力的な活用法』をご覧ください。

ここでは、会社の経営権を後継者の方に引き継ぐ時の相続税・贈与税等の対策についてお伝えします。

「会社経営権の引継」イコール「会社の資産価値の引継」となります。そして、会社の資産価値をあらわすのが「株式」です。

法人の株式を引き継ぐことを「事業承継」といい、この部分において個人保険にはない法人保険独自の保険の使い方があります。

2.1. 後継者のために税金対策が必要

法人が保険に加入する大半の目的は「法人税の節税」と言われていますが、あまり知られていないのが「事業承継」です。

事業承継とは、経営者のご勇退にともない、事業を後継者に引き継ぐことをいいます。株式会社であれば、後継者に株式の全部または大部分を引き継がせることになります。その時、最も深刻な問題は、株式を引き継ぐ後継者の方にとって相続税や贈与税が大きな負担になってしまうことです。

しかも、後継者が親族の方なのか?他人である役員なのか?生存時または死亡時のどちらのタイミングで引き継ぎを行うのか?によって、問題と対策が異なります。

いずれにしても、後継者の相続税や贈与税などの負担を軽くできるよう、税金対策を行う必要があります。事業承継は、いつか必ず直面する問題です。対策を行わなかったために、後継者に大きな負担を残さないよう、早め早めの対策を行うことが重要です。

2.2. 自社株評価を下げて後継者の負担を減らす

自社株評価が下がれば、後継者が負担する税金の額を下げることができます。

自社株の評価額は、大まかに言ってしまえば、いかに多くの利益を生み出しているか?いかに多くの資産を持っているか?によって決まります。

自社株の評価方法については、「類似業種比準方式」が最もよく使われています。世間一般の他の会社と比較して、あなたの会社の適正な価格がいくらになるのか?が分かるのが類似業種比準方式です。詳しくは「平成29年度の税制改正でこれだけは押さえておきたい3つのポイント」の「ポイント3|自社株式の価値の評価方法の見直し」をご覧ください。

ですから、自社株評価を下げる最も手っ取り早い方法は、会社の毎年の利益を抑え、資産を減らすことです。

ここで役に立つのが法人保険です。保険料の一部が損金になるので、その分、毎年の利益が抑えられ、資産も減らせます。

なお、後継者が自社株を買い取る場合は、税金はかかりませんが、買取資金が必要になります。したがって、自社株の評価額が大きいと後継者に大きな負担がかかってしまいます。このような観点からも自社株評価を下げる必要があります。

2.3. 後継者が支払う税金の資金源になる

自社株の評価額が大きいと、後継者の方が相続税の納税資金を現金で用意できないケースも考えられます。そんな時にも、保険で税金対策を行うことができます。

それは、経営者であるあなたが生命保険に個人で加入して、受取人を後継者にしておく方法です。経営者の死亡時には、後継者が死亡保険金を受け取り、それを相続税・贈与税の資金とすることができます。

ただし、この方法は後継者が「配偶者または2親等以内の血族」の場合に限定されます。2親等以内の血族とは、「祖父母・両親・兄弟姉妹・子供・孫」となります。

注意が必要なのは、お子様の配偶者など2親等内の「姻族」を受取人にしたい時です。よくあるのが、娘婿が後継者となるようなパターンです。この場合は養子縁組をする方法があります。

しかし、たとえば従業員を内部昇格させて後継者になってもらう場合、そういった方法が取れません。この場合はどうすれば良いのでしょうか?

あなたが出来ることは、先ほどご説明した自社株評価を下げることだけです。また、保険の活用とは別の話になりますが、将来必要になるであろう資金について、お給料の額を多めに設定するのも有効でしょう。

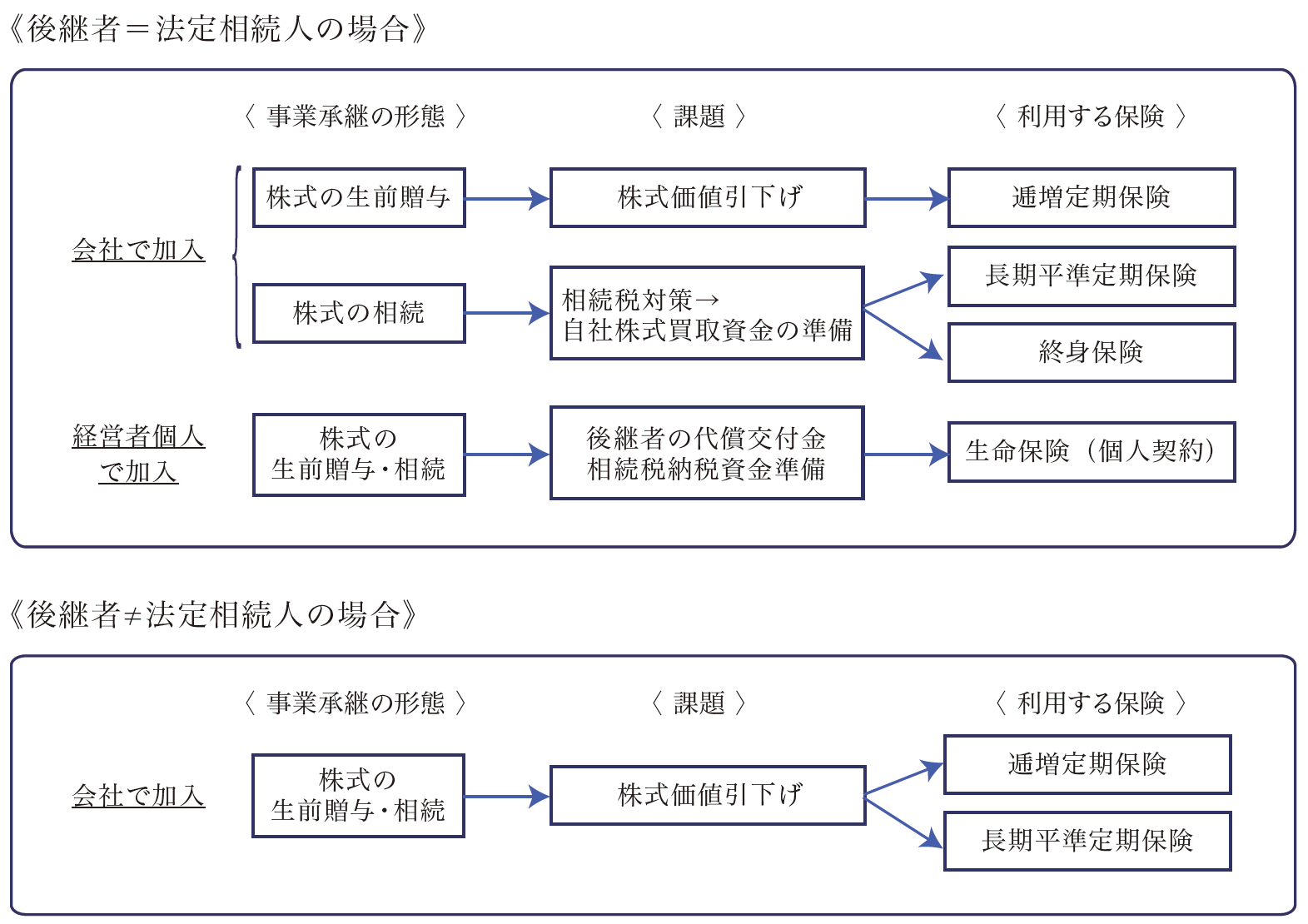

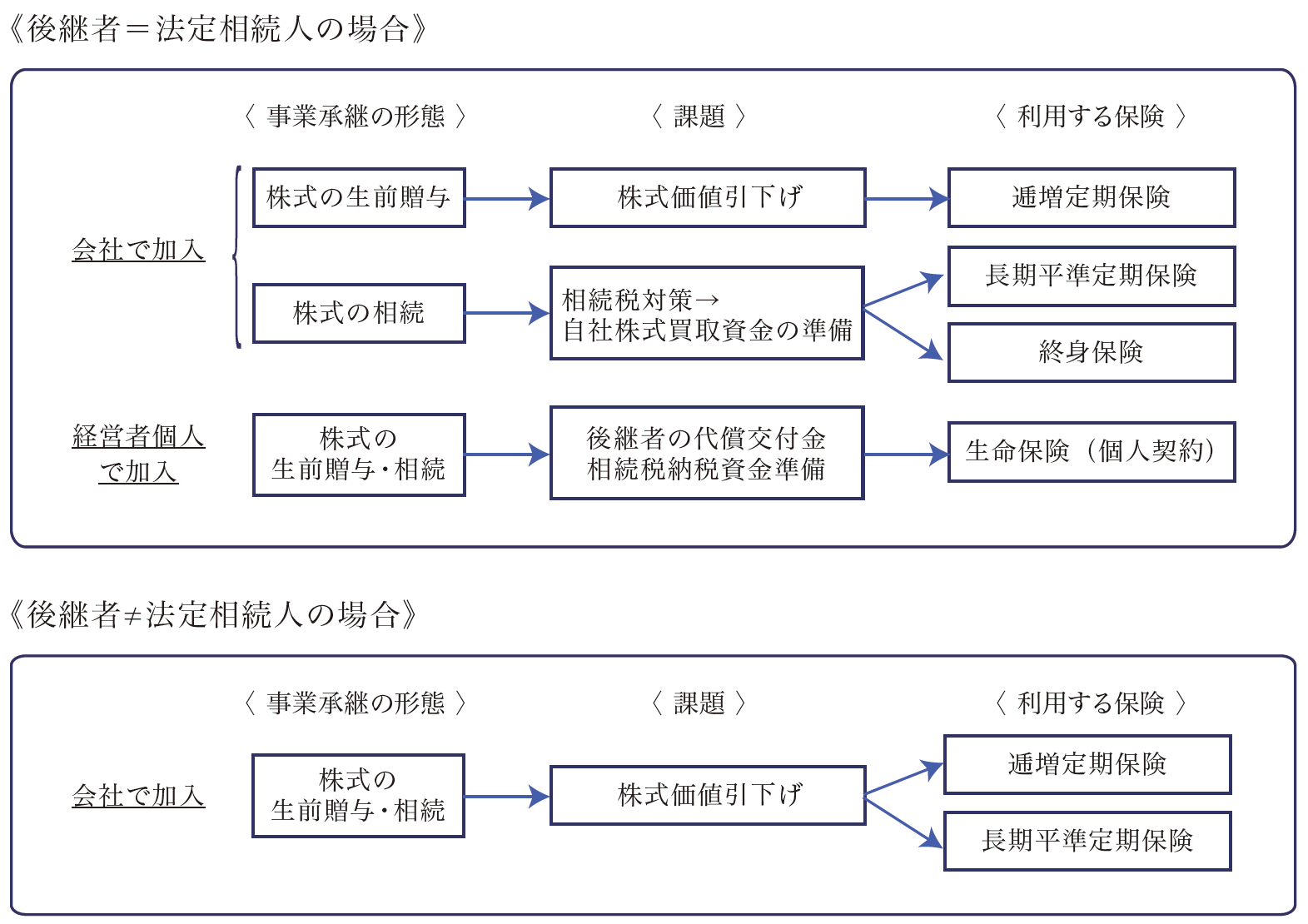

以下、生命保険を活用した自社株の相続税・贈与税の対策について、図にまとめます。

この記事では触れていない内容もございますが、おおよそのイメージとしてご覧いただければ幸いです。詳しくは、Ebook「会社の現金を今までより30%多く残す!法人保険の具体的活用術」をダウンロードしてみてください。

また、各保険商品を税金対策や事業承継で活用するときに役に立つ記事は以下になります。お時間がございましたら、是非お目通しください。

まとめ

最後までお読みいただき、誠にありがとうございました。この記事では、生命保険の仕組みを利用した税金対策の基礎知識についてご案内いたしました。

保険の根本的な役割は、その人に万が一のことがあったときに経済的に家族を助けるものです。しかし、税制の仕組みを活用して、相続税・贈与税などの税金対策を行うこともできます。

個人の場合では、一時払い終身保険の活用によってキャッシュで資産を残すよりも課税の対象となる相続税を削減したり、保険を活用して年間110万円までであれば非課税で子供に資産を贈与することができます。

法人においては、保険料を損金に算入することで自社株評価を下げることができます。万が一の時には受取人を後継者にしておけば、その保険金を活用して相続税などの負担を軽くしてあげることもできます。

ただし、「いつ・どんなときに・どんな種類の税金が発生するのか?」や、「非課税となる金額」については、「法人・個人」、「相続をする人とされる人の関係性」によって異なります。

もしもあなたが税金対策として保険加入をご検討の場合は、ぜひ私たちまでお気軽にお問い合わせください。具体的なお話をおうかがいした上で、丁寧なコンサルティングをさせていただきます。