多くの会社で、従業員の退職金を準備するのに利用されているのが、養老保険(福利厚生プラン)です。

個人向けの養老保険があまりメジャーでないのに比べ、法人向けの養老保険はわりとよく活用されています。それは、保険料の1/2を損金に算入できるという形で税制上優遇されるというメリットがあるためです。ただ、メリットはそれ以外にもあります。また、デメリットもあります。

この記事では、養老保険で退職金を積み立てることのメリット・デメリットについて、実践的な活用法の具体例を交えて、分かりやすくお伝えします。

なお、従業員の退職金を準備するメジャーな方法として、他に中小企業退職金共済という制度があります。そのため、それとの比較も意識しながら説明していきます。

よろしければ中小企業退職金共済についてのこちらの記事も併せてお読みください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1. 養老保険(福利厚生プラン)とは

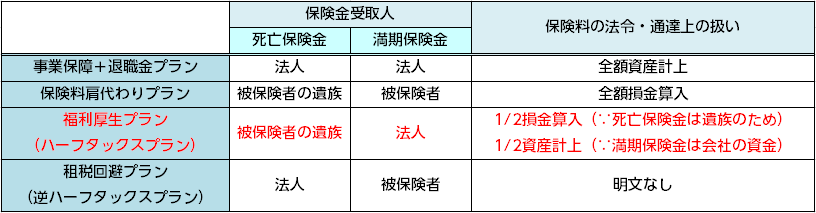

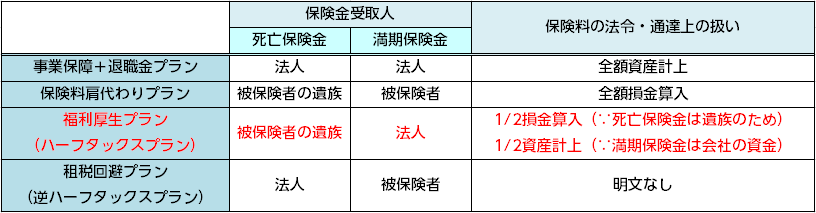

退職金の積立に利用される養老保険は「福利厚生プラン(ハーフタックスプラン)」

養老保険は、契約期間中に保険の対象者(被保険者)が亡くなった場合は死亡保険金が支払われ、何事もなく契約期間が満了した場合は満期保険金が支払われる保険です。

養老保険で退職金を積み立てるのに利用されるのは、「福利厚生プラン」というものです。「ハーフタックスプラン」という呼び名も有名です。

「福利厚生プラン」では、死亡保険金の受取人を従業員(被保険者)の遺族、満期保険金の受取人を会社(法人)に設定します。

こうすることによって、従業員が在職中に死亡してしまった場合に遺族が「死亡退職金」を受け取れるようにしておき、何事もなく無事に退職を迎えたら掛金(保険料)を会社に返してもらって、今度は従業員の退職金に充てるというものです。つまり、従業員とその家族の福利厚生のためのプランということになります。

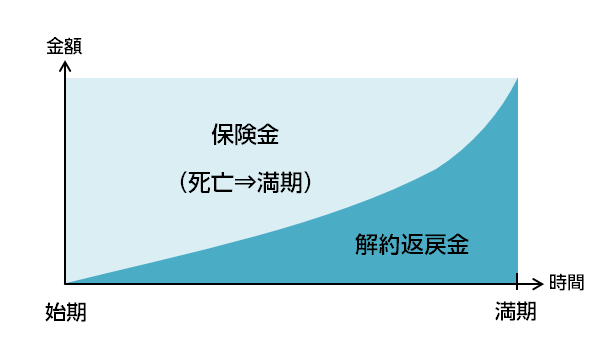

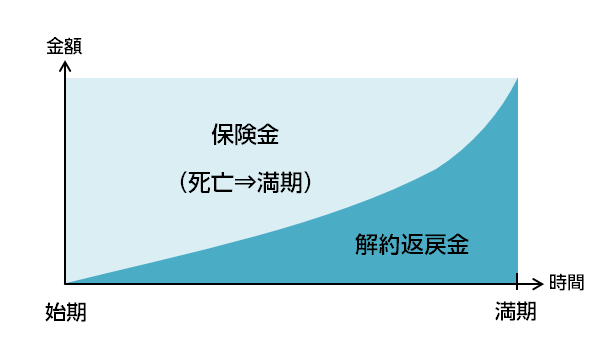

養老保険は被保険者(従業員)が死亡してもしなくても、必ず保険金が支払われます。

しかも、解約すれば解約返戻金を受け取れるし、解約返戻金の金額も満期が近付けば近付くほど高くなっていき、保険料の支払総額の100%に近付いていきます。

そのため、養老保険には一種の貯蓄の役割があります。

〈養老保険の保険金と解約返戻金の額の推移(イメージ)〉

そして、税制上、福利厚生の目的で利用されることを条件として優遇措置が受けられます。

具体的には、保険料の1/2を損金に算入できるという扱いが認められています。そのため、「ハーフタックスプラン」とも呼ばれます。

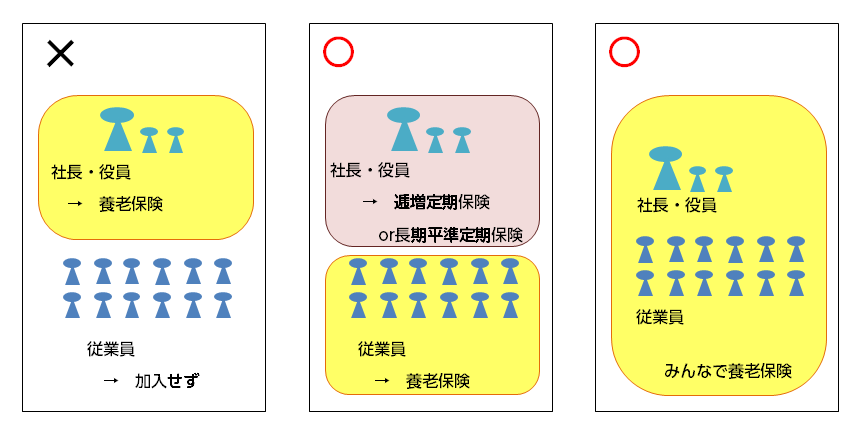

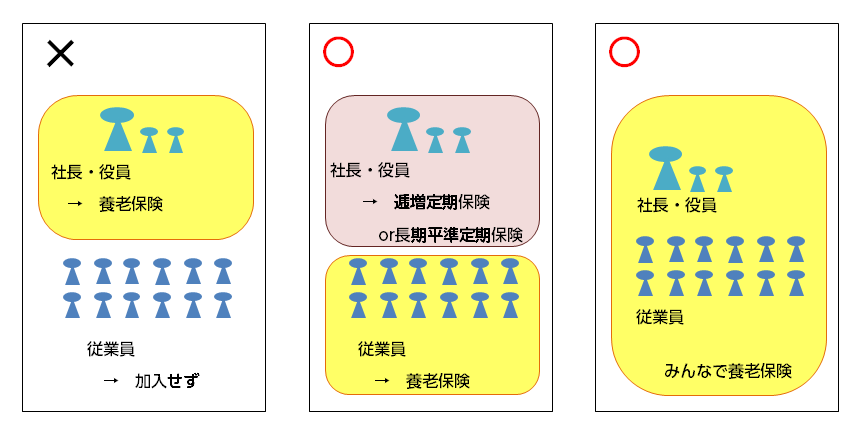

「福利厚生プラン」は基本的に従業員全員を被保険者にする

福利厚生目的なので、一定の条件をみたす従業員の全員を被保険者にする必要があります。

よくみられる活用法は、社長・役員の退職金を他の保険商品(逓増定期保険や長期平準定期保険など)で積み立て、従業員の退職金を養老保険「福利厚生プラン」で積み立てるというパターンです。

ただ、社長・役員も従業員と一緒に福利厚生プランに加入することも可能です。

「福利厚生規程」を必ず整備する

養老保険「福利厚生プラン」は、福利厚生目的であることを内外に示し、「死亡退職金」をめぐる従業員の遺族とのトラブルを避けるために福利厚生規程を作成しておかなければなりません。

どういうことかというと、まず、福利厚生の制度は、従業員に安心して意欲をもって長く働いてもらえるためのものですので、従業員に制度の趣旨・目的・内容を把握してもらえなければ意味がありません。

また、「1/2損金」扱いが認められるのは福利厚生目的だからこそですので、それが外部からみても明らかになっている必要があります。

遺族とのトラブルというのは、遺族が受け取る死亡保険金を「死亡退職金」として扱うということを示しておかないと、遺族が死亡保険金とは別に死亡退職金を請求してくるリスクがあるということです。

したがって、「福利厚生規程」を整備しておく必要があるというわけです。

2. 養老保険で退職金を積み立てるメリット

養老保険で退職金を積み立てるメリットと言われているのは、以下の5つです。

- 保険料の1/2を損金に算入しながら退職金を積み立てることができる

- 満期保険金・解約返戻金を退職金に充てることで退職金支払時の赤字のリスクを小さくできる

- 退職金の給付条件を柔軟に設定できる

- 従業員が在職中いつ死亡しても、必ず遺族は一定額の死亡保険金を受け取れる

- いざという時に緊急の資金を準備できる

ただし、これらのうち3、4、5は決定的なメリットとまでは言えません。詳しくは後ほど説明します。

養老保険「福利厚生プラン」を活用する場合、一般的なのは、10年満期の商品を、それぞれの従業員に10年ごとにかける方法です。

退職者が出るごとに、その年度に満期を迎える養老保険の満期保険金を退職金に充てるという利用方法です。

たとえば、ある従業員が35歳の時に養老保険の被保険者になり、10年後(45歳)に満期を迎えたら、その従業員の退職金にではなく、その年度に定年退職した人(60歳)の退職金に充てるのです。

一定の規模の会社であれば、従業員の年齢構成は、各世代にほどよく散らばっていることが多いのです。そのため、各従業員に10年満期の養老保険をかけることで、退職金制度を整備できるのです。

なお、規模が小さい会社で、基本的に全従業員が定年まで在籍することが予定されているのであれば、たとえば「60歳満期」「65歳満期」など、保険期間を長く設定することも考えられます。

では、具体例を見てみましょう。

本来は従業員全員で加入しますが、説明を簡単にするため、従業員全員が同じ性別・年齢(男性・35歳)で、全員同じタイミングで加入したということにしています。

〈契約者のデータ〉

- 売上:年4億円

- 税引前利益:3,000万円

- 従業員数:20名

〈契約内容〉

- 被保険者:全従業員(全員35歳男性とする)

- 死亡保険金・満期保険金:300万円(1名あたり)

- 死亡保険金の受取人:被保険者の遺族

- 満期保険金の受取人:法人(会社)

- 保険料:119,646円/年(1名あたり)

- 保険期間:60歳まで(25年)

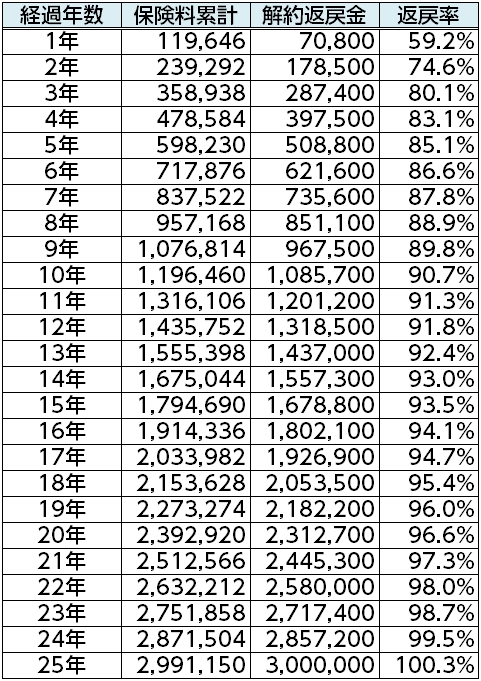

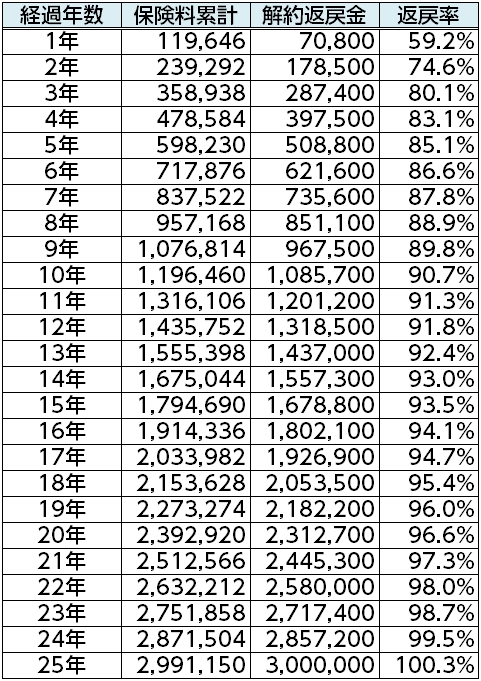

解約返戻金は満期に向かって返戻率が上がっていき、最終的に満期保険金に切り替わります。以下の表をご覧ください(従業員1人あたりに換算して説明します)。

この契約の場合、10年後に解約返戻金の返戻率が90%に達します。そこから返戻率は徐々に上がっていき、25年で満期を迎えた場合、会社は、従業員1人について、満期保険金300万円を受け取ることができます。これは、払い込んだ保険料の総額の100.3%です。

メリット1. 保険料の1/2を損金に算入しながら退職金を積み立てることができる(保険料の支払~満期保険金受取段階)

養老保険(福利厚生プラン)は、保険料の1/2が損金に算入されます。中小企業退職金共済の掛金は全額が損金算入なので、それと比べると税負担が軽くなる効果は半分ですが、それでも、「1/2損金」は大きなメリットです。

契約例で具体的に見てみましょう。

まず、従業員1人につき、税引前利益の中から約12万円を年払保険料として支払うと、その1/2の約6万円が損金に算入されることになります(残りの1/2(約6万円)は資産計上)。その結果、税金が25年間で約45万円抑えられ、反面、支払う税金は約45万円ということになります。

そして、従業員1人あたり300万円を受け取れます。そのため、そこから25年分の税金約45万円を引くと、手元にキャッシュが約255万円残ることになります。

他方、同じ税引前利益約12万円(従業員1人あたり)から現金・預金で積み立てようとすると、1年あたり税引後利益約8.4万円ですので、25年間で約210万円しか手元に残りません。

したがって、養老保険に25年間加入すれば、現金・預金で積み立てた場合よりも1人あたり約45万円余計にキャッシュが手元に残ります。

なお、従業員が途中で退職する場合にはその従業員の分だけ解約して解約返戻金を受け取ることもできます。

メリット2. 満期保険金・解約返戻金を退職金に充てることで退職金支払時の赤字のリスクを小さくできる(退職金支給段階)

※解約返戻金を受け取る場合も計算は同様

従業員が無事に満期を迎えた場合には、会社がその従業員の分の満期保険金300万円を受け取ります。すると、そのうち、それまで25年間資産に計上されてきた約145.6万円を差し引いた残りの額・約154.4万円が益金に算入されます。

したがって、そこからたとえば退職金を150万円支払って損金に計上すると、約4.4万円が残ります(そこに税金が約1.3万円かかります)。

以上、「保険料の支払」→「満期保険金の受取+退職金の支払」というプロセスを全体としてみると、25年間かけて、従業員1名あたりに対し、現金・預金で積み立てた場合よりも1人あたり約45万円余計にキャッシュを準備でき、そこから退職金を支給できたことになります。

メリット3. 退職金の給付条件を柔軟に設定できる

養老保険「福利厚生プラン」を活用する場合、たとえば、在職期間が短い従業員への給付水準を低くし、在職期間が長い従業員への給付水準を高くするといった柔軟性をもたせることができます。

また、懲戒解雇になった従業員には退職金を支給しないということも可能です。

これに対し、中小企業退職金共済の場合、一旦掛金を支払ったら何があっても1円も返してもらえません。しかも、加入後1年後以降であれば退職理由を問わず退職金が支給されるため、懲戒解雇の場合にも退職金が支給されることになります(懲戒解雇の場合は退職金の減額はできますが、厚生労働大臣の「認定」が必要な上、会社は1円も取り戻せません)。

したがって、養老保険の方が、退職金の給付条件を柔軟に設定できるということです。

ただし、現在、養老保険の利率はあまり良くないので、従業員の満足度を考えると、決定的なメリットとまでは言えないかも知れません。

メリット4. 従業員が在職中いつ死亡しても、必ず遺族は一定額の死亡保険金を受け取れる(死亡保険金を遺族が受け取る段階)

養老保険福利厚生プランに加入すれば、従業員が死亡した場合、その遺族に死亡保険金が支払われます。

もしも在職中に従業員の身に万一のことがあった場合には、その遺族に死亡保険金300万円が直接支払われます。会社は「福利厚生規程」で決めておけばこの死亡保険金を「死亡退職金」として扱うことができます。

死亡保険金を受け取った遺族の側では、相続税の計算上、(500万円×法定相続人の人数)の額の控除を受けることができます。この契約例では死亡保険金は300万円なので、遺族が何人でも、この控除によって、全額が非課税になります。つまり、遺族は300万円全額を手にすることができるわけです。

しかも、この死亡保険金の額は保険期間中を通じて一定です。

つまり、保険加入直後でまだ保険料が少ししか支払われていなかったとしても、被保険者になっている従業員が死亡した場合には、その従業員の遺族は必ず死亡保険金を満額受け取れるのです。これは、従業員・遺族に対する手厚い保障だと言えます。

これに対し、中小企業退職金共済の場合、基本的には、その時点まで積み立てられた分のお金が「死亡退職金」として支払われることになります。つまり、中小企業退職金共済は、加入期間が短いと「死亡退職金」の額が少なくなってしまうということです。

ただし、現在は養老保険の利率が悪化しているので、この点は決定的なメリットとまでは言えないでしょう。

そこで、たとえば、退職金の積立は中小企業退職金共済を活用し、在職中の死亡保障は総合福祉団体定期保険等、保険料の安い掛け捨ての保険で代用するという選択肢も有効だと考えられます。

メリット5. いざという時に緊急の資金を準備できる

会社にとって一番大切なのはキャッシュです。「黒字倒産」という言葉もあるように、業績の良し悪しにかかわらず、たとえば大口取引先の倒産で売掛金が焦げ付いて買掛金を支払えなくなったり、会社にキャッシュがないために倒産してしまうことがあります。

そうでなくても、大災害のために資金繰りが急に悪化する場合もあります。

そのような極限の場合に、積み立てたお金を取り崩せるかどうかは、重要な問題です。

養老保険は、ある程度解約返戻金が積み上がっていき、返戻率が高いタイミングが比較的長いので、緊急の場合には解約して事業資金に充てることができます。

これに対し、中小企業退職金共済は、一旦払い込んだ掛金は何があっても取り戻すことができません。

したがって、この点については養老保険の方が中小企業退職金共済よりも融通がきくといえます。

ただし、一旦従業員のために整備した福利厚生の制度を撤廃するというのは、よほどのことがあった場合でなければするべきではありません。

解約するのは、あくまで、そこまでしないと会社の存続自体が危ぶまれてしまうような究極の場合に限られるでしょう。

なお、養老保険の多くの商品には「契約者貸付」の制度があり、急なビジネスチャンスに解約返戻金の90%程度までの金額を、面倒な手続なくして借りることができます。金利は年3%程度です。

3. 養老保険で退職金を積み立てるデメリット

上で説明したように、養老保険で退職金を積み立てる方法には数々のメリットがあります。

しかし、その反面、以下のようなデメリットがあることも忘れてはなりません。

- 適切な保険料の額を設定しないとキャッシュフローの悪化を招くリスクがある

- 従業員の出入りが激しいと損をするリスクがある

デメリット1. 適切な保険料の額を設定しないとキャッシュフローの悪化を招くリスクがある

上で、養老保険のメリットの1つはいざという時に解約して会社の資金に充てられるということだと説明しました。

しかし、そのようなケースはあくまで極限の場合です。

従業員の退職金制度のような福利厚生の制度は、一旦整備したならば、基本的には撤廃するのは難しいと言えます。もしもそのようなことをすれば、従業員は会社に対し不信感を抱くだけでなく、会社の業績が悪化しているのではないかと不安になるでしょう。加入後に一部、または全部を解約するのは、可能な限り避けるべきだと言えます。

つまり、養老保険(福利厚生プラン)は、適切な保険料の額を設定しないと、キャッシュフローの悪化を招くおそれがあるので、注意が必要です。

後で保険料が会社のキャッシュフローを圧迫することがないよう、会社が毎年の保険料を確実に支払い続けられるだけのキャッシュフローの見通しがなければなりません。

また、損金に算入される保険料の1/2の額以上の営業利益をコンスタントに出せることも必要です。

くれぐれも、保険金・保険料をよく確認し、その保険料を自分の会社が支払っていけるかどうかを慎重に検討するようにしてください。

デメリット2. 従業員の出入りが激しいと損をするリスクがある

養老保険(福利厚生プラン)に加入するのであれば、従業員がある程度の期間働いてくれなければ意味がありません。なぜならば、契約期間の初めのうちは解約返戻金の返戻率が低いからです。

契約初期に被保険者(従業員)が退職してしまうと、会社はその人にかけた養老保険を解約せざるをえません。その場合、解約返戻金は全く支払われないか、支払い済みの保険料の総額よりもかなり低い額しか支払われません。

そのため、従業員の平均在籍期間が1年~2年と人の出入りが激しい会社だと、養老保険に加入すると損をするリスクがあります。

なお、この点について、中小企業退職金共済であれば、加入後24ヶ月目から、掛金総額以上の額の退職金が支払われます。

まとめ

養老保険「福利厚生プラン」を従業員の退職金の準備に活用する場合のメリットとデメリットについてお伝えしてきました。

養老保険は、会社の身の丈に合った活用をすれば、保険料の1/2損金処理という税制上の優遇措置が受けられるのをはじめとして、効率よく従業員の退職金の制度を整えることができます。中小企業退職金共済等、他の手段も検討して、あなたの会社に最も合った方法を選ぶようにしていただきたいと思います。また、保険会社ごとに保険料・返戻率が異なります。

そして、養老保険「福利厚生プラン」を活用する場合、「1/2損金」扱いは、従業員の福利厚生のためだからこそ認められているのです。したがって、福利厚生規程を整備しておくことが必要です。