取引信用保険とは|加入のメリットと中小企業倒産防止共済との使い分け

- 2021年5月20日更新

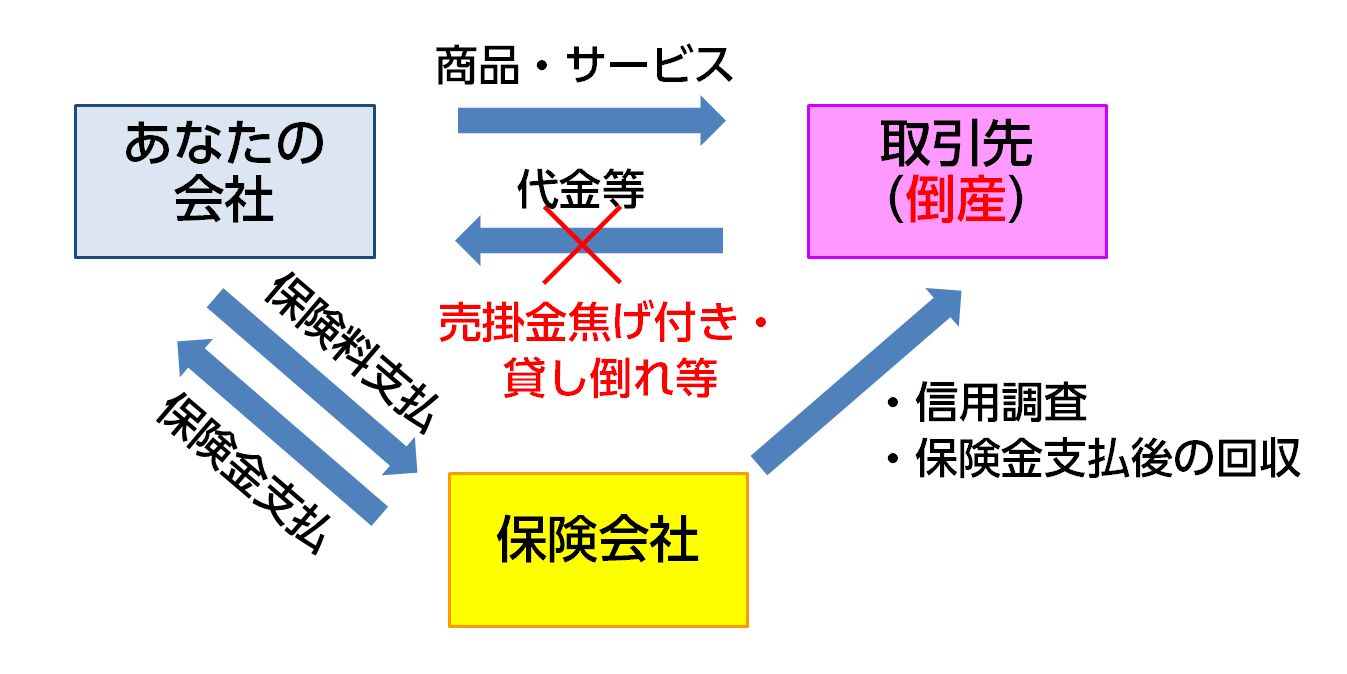

取引信用保険は、取引先が倒産してしまった場合に、回収困難になった売掛金や貸付金の損害を補償してもらえる保険です。

もしも代金の支払いが滞るような取引先があった場合、あなたの会社はそれに耐えうるだけの十分な資金がありますか?取引先の倒産は、どんなに健全な経営をしていたとしても起こりえます。

特に中小企業の場合、大口取引先の倒産は致命傷になってしまうのではないでしょうか?

何があってもびくともしないほどの潤沢なキャッシュが確保出来ている会社は、そう多くはないでしょう。

最悪の場合、資金繰りがショートし、共倒れしてしまうかもしれません。

このような場合に「取引信用保険」は、取引先の倒産等で回収困難となった売掛金等を補償してくれます。

ただし、似た目的の公的な制度として「中小企業倒産防止共済」もあるので、違いを押さえた上で賢く使い分けることをおすすめします。

今日は、取引信用保険のメリットをお伝えします。その上で、類似の制度である中小企業倒産防止共済との使い分けについてもわかりやすく解説していきます。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

- 航空機のリースの節税の仕組みとメリット・デメリットの全て - 2024年12月12日

- 養老保険で従業員の退職金を準備するメリット・デメリット - 2024年12月10日

- 養老保険の逆ハーフタックスプランは「節税」になるのか? - 2024年11月29日

目次

1.取引信用保険の補償内容

1.1.取引信用保険とは

取引信用保険は、取引先が倒産した場合などに、その損害を補償してくれる保険です。

倒産まで至らなくても、その前段階の「私的整理」や「夜逃げ」の場合も補償してもらえます。

不測の事態にも、迅速に資金を確保することが出来るのです。そのほかにも、後でお伝えしますが、保険会社による取引先の信用調査が入りますから、安心して新規顧客の開拓が出来るなどのメリットがあります。

1.2.取引信用保険の補償内容の特徴|取引先ごとに別々

取引信用保険の特徴は、それぞれの取引先ごとに別々の補償内容が設定されることです。

あなたの会社の取引先の信用力は会社ごとにだいぶ違うと思います。

経営が盤石な会社とそうでもない会社の両方が含まれていることでしょう。したがって、それぞれの会社の信用力を別々に評価します。

そして、倒産等の場合に受け取れる保険金の「限度額」と「縮小支払割合」を取引先ごとに設定します。

支払われる保険金額は以下の通り、実際の損害額に「縮小支払割合」をかけた金額で、「限度額」の範囲内となります。

保険金額 = 実際の損害額 × 縮小支払割合 ≦ 限度額

「縮小支払割合」は聞きなれない言葉でイメージしにくいと思いますが、「実際の損害額を満額は受け取れないよ」ということです。

だいたい90%前後だと考えてください。なぜこんな数値があるかというと、取引先の倒産のリスクは会社を経営している限り必ずつきまとうものなので、「ある程度のリスクを甘んじて受け入れなさい」ということです。

【保険金支払い例】 取引先A社:支払限度額600万円・縮小支払割合95%

[500万円の貸付金が貸し倒れた場合]

500万円 × 95% = 475万円 ≦ 限度額600万円 ⇒支払保険金:475万円

[1000万円の売掛金が焦げ付いた場合]

1000万円 × 95% = 950万円 ≧ 限度額600万円 ⇒支払保険金:600万円

2.取引信用保険のメリット

2.1.不測の事態でも売掛金を保険金で補填できる

取引先が倒産等によって貸し倒れが発生したり売掛金の回収ができなくなったりした場合に、その損害について保険金を受け取れます。

貸し倒れが発生すると、資金繰りはもちろん、債権回収のための時間と手間がかかります。ましてや、倒産ともなると連鎖倒産にもなりかねません。このような場合に保険金を受け取れれば、財務状況の悪化を食い止めることができます。

2.2.安心して取引が出来る

取引信用保険に加入する際は、取引先ごとに保険会社が信用力を調査します。また加入後も信用力を監視し続けます。

あなたの会社が自力で取引先の信用力の調査をすることもできますが、その場合は決算書を入手したり信用調査会社から情報を得たりしなければならず面倒です。

取引信用保険に加入していればその手間やコストが削減出来ます。

取引先の信用力を知っていれば、大きな取引の判断基準にもなりますし、新たな取引先の開拓にも利用できます。積極的な営業展開に繋がるのです。

2.3.自社の信用力が上がる

取引信用保険に加入すれば、取引先に対する売掛金や貸付金が保険で守られます。

それはつまり、あなたの会社の信用力が強化されているのと同じです。

なぜなら、取引先の倒産に巻き込まれて倒産したりするリスクが低くなるからです。

仕入先や銀行からの信用力が大幅に上がれば、事業を円滑に進めることが出来ます。

今後、事業の拡大を考えていらっしゃる方などは大きな強みとなるでしょう。

3.中小企業倒産防止共済との違いと賢い使い分け

連鎖倒産に備える、と聞いて「中小企業倒産防止共済」を頭に浮かべた方もいらっしゃるのではないでしょうか?

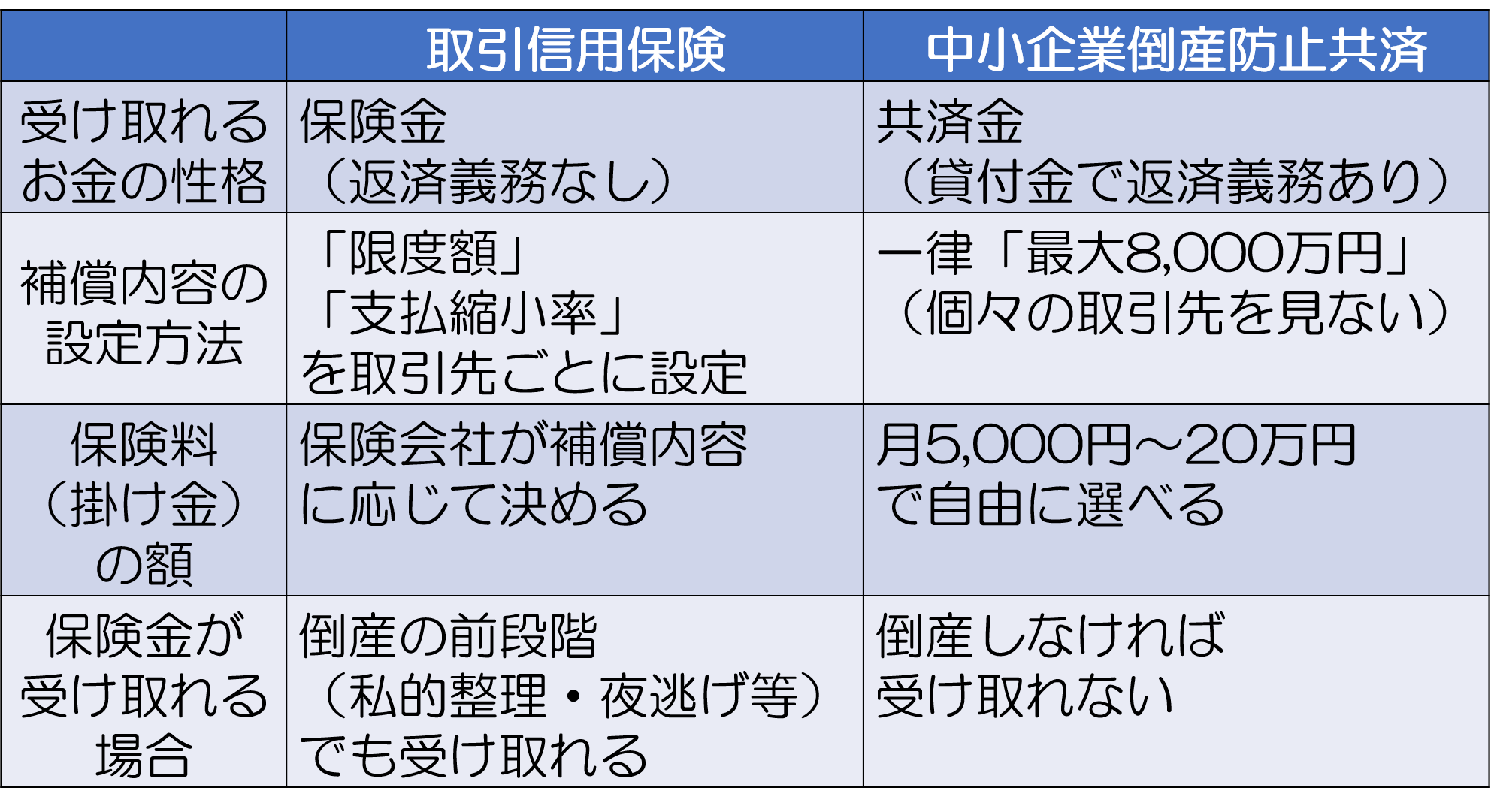

取引先の倒産から自社を守る、という目的は同じですが、機能を見ると違いがあります。

したがって、その違いを見極めた上で、使い分けることが大切です。

結論から言えば、まずは中小企業倒産防止共済に最低限の備えと節税を目的として加入しておきましょう。

そして、補償を万全にしたいのであれば、それにプラスして取引信用保険に加入することをおすすめします。

以下、詳しく説明します。

3.1.中小企業倒産防止共済で受け取れるのは「無利息の借入金」

最大の違いは、中小企業倒産防止共済で受け取れる「共済金」はあくまで無利息の借入金で、いずれ返済しなければならないことです。

また、共済金の額は全体で8,000万円の枠までで、個々の取引先の状況は一切考慮されません。

その他に、掛金が月20万円までの範囲で自分で決められることと、倒産しなければ共済金が受け取れないということがあります。

中小企業倒産防止共済については詳しくは『中小企業倒産防止共済とは?誰でもわかるメリットと注意点』をご覧ください。

3.2.中小企業倒産防止共済は節税の機能がある

中小企業倒産防止共済は節税(利益の繰り延べ)の機能があります。

どういうことかというと、掛金を支払い続けて合計800万円に達したら、その後に解約すれば800万円全額が「解約手当金」として返ってくるのです。

この解約手当金は益金に算入されますが、同じタイミングで損金を計上できれば、最終的にこの800万円にかかる税金を支払わなくて済みます。これが、「節税」ということです。

これに対し、取引信用保険は保険料がいわゆる「掛け捨て」で戻ってこない代わりに、いざという時に受け取れる保険金は返さなくていいし(当たり前ですが…)、取引先全体でみると最大8,000万円という枠よりも大きな補償を備えることもできます。

3.3.まずは中小企業倒産防止共済、プラスして取引信用保険

このように、取引信用保険と中小企業倒産防止共済とは、目的は同じですが、内容は全く別々の制度で、機能も違います。ではどのように考えるべきでしょうか。

ここで、中小企業倒産防止共済の便利さに注目していただきたいのです。

中小企業倒産防止共済は最大8,000万円を無利息で借りられることと節税の効果があることの2つのメリットがあり、その魅力は捨てがたいものです。

したがって、まず中小企業倒産防止共済に、最低限の備えと節税を目的として加入しておきましょう。

そして、それにプラスして取引先の倒産等のリスクへの補償を万全にしたいのであれば、取引信用保険に加入することをおすすめします。

まとめ

取引信用保険とは、連鎖倒産に備えることができると共に、自社の信用力を上げて事業拡大も図れる保険です。

加入していれば、お互いが安心して取引することが出来ますし、大きな商談等の時にリスクを未然に防ぐための判断材料にもなります。

類似の公的制度として中小企業倒産防止共済がありますが、こちらは補償内容が限られている代わりに、節税ができて最終的に掛金全額が戻ってくるというメリットと、いざという時に無利息で最大8,000万円の借入ができるという非常に魅力的なメリットがあります。

したがって、最低限の補償は中小企業倒産防止共済で備え、これにプラスして取引信用保険に加入することをおすすめします。

取引信用保険についてお悩みの事業者様へ

【無料Ebook】損害保険の保険料を最大50%以上削減できる具体的方法

私たちは、他社にはない独自のノウハウで、数々の会社様の損害保険の保険料を削減してきました。

まず、論より証拠、以下はその事例のほんの一部です。いずれも補償内容はそのままに、保険料の大幅な削減に成功しています。

- ・不動産業(事業用火災保険) : 112万円⇒52万円(-54%)

- ・建設業(建設工事保険等) : 212万円⇒150万円(-30%)

- ・アパレル業(貨物保険) : 120万円⇒96万円(-20%)

- ・病院(賠償責任保険等) : 173万円⇒144万円(-17%)

- ・運送業(自動車保険) : 5,800万円⇒5,000万円(-14%)

この無料Ebookでは、私たちがお手伝いしたコスト削減の事例をご紹介します。

そして、業種別に、むだのない最適な保険の選び方をお伝えします。

ぜひ、今すぐダウンロードしてください。

すぐに知りたい方は、0120-957-713までお問い合わせください。

関連記事

-

自動車保険には「契約者」「記名被保険者」「車両所有者」の3つの名義があり、それぞれ意味・役割が異なっています。 そのため、必要に応じて、それらの名義を変えなくてはなりません。 また、特に記名被保険者の名義変更の場合、自動車保険の割引率を示す等級

-

友人など、他人の自動車を運転中に万が一事故を起こしてしまった場合、自動車を貸してくれた人の保険を使うことになれば、さらにその相手に迷惑をかけてしまうことになります。 そんな時に役立つのが他車運転特約です。 他車運転特約とは、他人の自動車を一時的

-

企業の福利厚生制度を手厚くすることは、従業員の勤労意欲と安心感を高めることにつながります。 それにより、生産性向上や長期の継続雇用につながるだけでなく、人材採用の強化の後押しも期待できます。 企業の福利厚生制度の1つにGLTD(団体長期障害所得

-

火災保険にはさまざまな特約があり、補償の範囲を広げたりカスタマイズしたりすることができます。 しかし、パンフレットや保険会社のサイトを見ただけでは、それぞれの補償内容がどうなっているかということや、その特約が必要か不要かということはすぐ判断できないこ

-

自宅の屋根の一部が損壊するなどして雨漏りした場合、火災保険の補償で修理費用がまかなえる可能性があるのはご存知でしょうか。 火災保険は火災だけでなく、雨漏りの原因になるような台風や大雪などの損害も補償の範囲に含まれているからです。 ただし、すべて

-

火災保険の評価額とは、火災保険の補償の対象となる建物・家財の価値を示す金額です。いざ建物や家財に損害が発生した場合に、受け取れる保険金の算定の基礎となるものです。 ただ実際、評価額とはどんなものかや、どのように定めればよいか分からない、という方が多い

-

火災保険は、住む家があれば必ずと言っていいほど加入するものなので、人生の中でも長期にわたって付き合うことになる保険です。 だからこそ、結婚、離婚や相続といったタイミングで、契約者の名義を変更する機会が発生します。 名義変更を行わないと、物件の所

-

現在は、住宅ローンを組む条件として、金融機関から火災保険を契約するよう指示されることは少なくなっています。 しかし、住宅ローンを組むのであれば、火災保険の加入は必要です。もし加入していないと、何かあった場合に大きな後悔をする可能性が高いのです。

-

地震保険は地震大国日本において、重要度の高い保険といえます。 しかし、分譲マンションの場合、マンションを建て直すほどの保険金をもらえるわけではないため、必要ないと考える人も多いようです。 実際のところ、マンションであっても、地震保険は被災時の生

-

「火災保険の保険金で、自己負担なしで屋根修理ができる」と勧誘する業者をよく目にします。 それをきっかけに、屋根が損傷した場合に、火災保険で修理ができないか検討する方も多いようです。 結論から言うと、屋根修理の費用を火災保険でカバーできるとは限り