企業の福利厚生制度を手厚くすることは、従業員の勤労意欲と安心感を高めることにつながります。

それにより、生産性向上や長期の継続雇用につながるだけでなく、人材採用の強化の後押しも期待できます。

企業の福利厚生制度の1つにGLTD(団体長期障害所得補償保険)という制度があります。これは、低いコストで、従業員が働けなくなった時の所得を一定程度補償してくれるものです。

今回は、GLTDの内容と、GLTDを福利厚生制度として導入することにより企業が得られるメリットについてお伝えします。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.GLTDとは

GLTD(団体長期障害所得補償保険)は、Group Long Term Disabilityの略称です。

GLTDは損害保険の一種で、在職中に病気やケガにより就業不能になった際の長期間の収入減を補償するものです。

一般的に、就業不能になった場合には、健康保険の傷病手当金や、国から障害年金を受給することになりますが、それらは多くの場合、それまでの給与水準を下回ります。

GLTDはこれらの、社会保障でカバーしきれない収入の不足分を補う保険です。

1.1.就業不能状態とは

GLTDの保険金が支払われるのは、就業不能状態になった場合です。

就業不能状態とは、一般的に次のような状態を言います。

- 入院している状態(精神疾患によるものを除く)

- 在宅療養をしている状態(精神疾患によるものを除く)

- 障害等級1級または2級に認定された状態

- その他就労の困難な状態

ただし、保険会社や付帯する特約などにより、補償内容は異なります。

たとえば、以下のような有益な特約があります。

- 精神疾患による就業不能状態も補償する特約

- 妊娠に伴う身体障害による就業不能も補償する特約

1.2.補償内容(公的保障控除プラン)

GLTDの補償内容は、加入者が病気やケガで働けなくなった場合の収入減少を、長期間にわたり補償するものです。

就業不能になると、保険金の支払条件を満たす限り、毎月の給与のように保険金が払われる仕組みです。

多くの場合、「公的保障控除」というプランで設計します。これは、有給休暇や公的保障を利用しただけでは足りない部分を補うものです。

以下、GLTDに加入していない場合と、加入している場合とを比較しながら説明します。

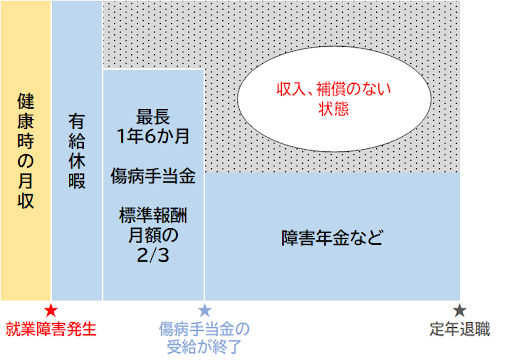

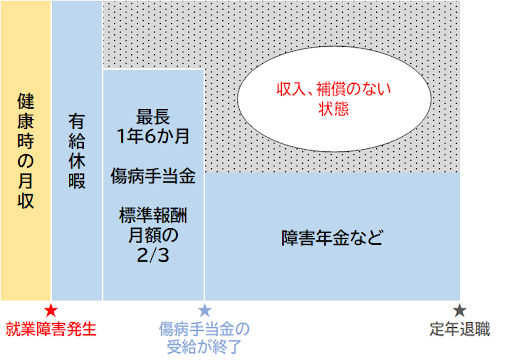

1.2.1.GLTDに加入していない場合

GLTDに加入していない場合、まず、有給休暇を消化してもらうことになります。

また、有給休暇を消化した後は、最長で1年6か月間、傷病手当金が支給されます。傷病手当金の額は標準報酬月額(給与)の約2/3です。

さらに、傷病手当金の受給期間が過ぎた後は、所定の要件を満たせば障害年金が支払われます。

ただし、公的保障で受け取れる額は、健康な時の給与の額より低くなってしまいます。

特に、障害年金はあくまでも最低限のものですので、これだけでは生計を維持するのは難しいです。

【GLTDに加入していない場合の収入イメージ】

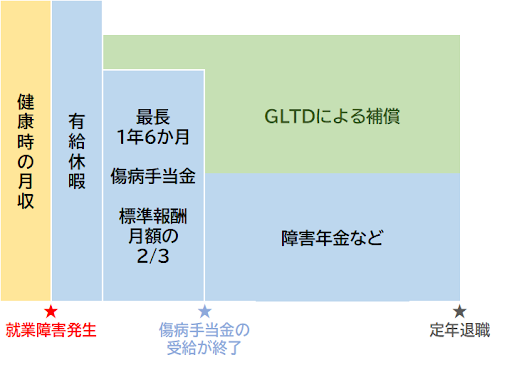

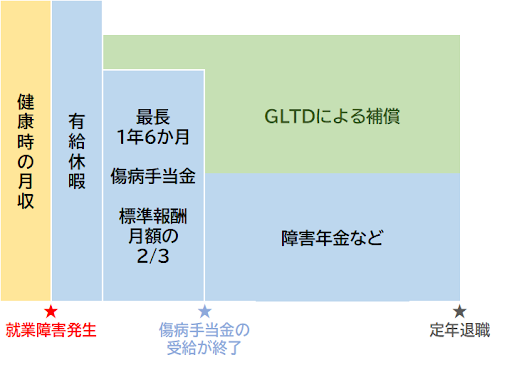

1.2.2.GLTDに加入している場合

これに対し、GLTDに加入していれば、公的保障にプラスして、毎月、保険金が支払われます。

【GLTDに加入している場合の収入イメージ】

1.2.3.一部復職した場合

なお、業務に一部復職した場合でも、就業に支障があることが原因で、20%超の所得喪失がある場合は、所得喪失率に応じた保険金が支払われます。

1.3.保険金額の設定

保険金額は自由に設定できるわけではなく、標準報酬月額によって算定され、上限が決まっています。

上限額のイメージは、だいたい額面の80%程度です。

1.4.保険金が支払われる期間

保険金が支払われる期間は、就業不能状態が終了した時、あるいは支払い対象期間が終了した時(「60歳」「65歳」等)までとなります。

就業障害が長引き、会社を退職した場合であっても、保険金支払条件を満たす限り、対象期間を限度として保険金は支払われます。

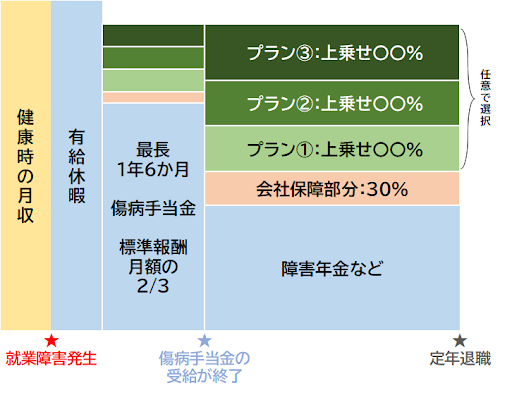

1.5.従業員の自己負担による補償上乗せも可能

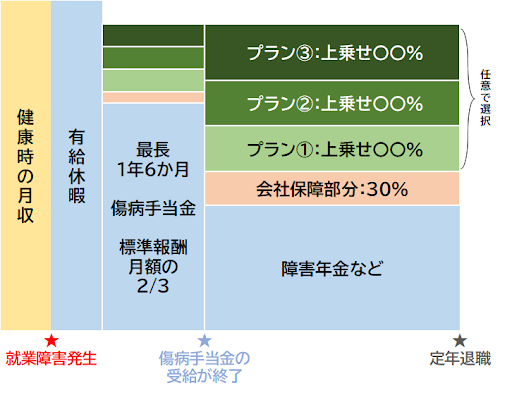

GLTDは、保険料全額を会社負担にする仕組みだけではありません。

会社が一定の補償を負担し、従業員が任意で補償の買い増しをできる仕組みもあります。

例えば、会社が全従業員の給与月額の30%分を補償する制度を導入し、その保険料を負担したとします。

また、従業員が任意で補償の上乗せできるように設計したとします。

これにより、補償の上乗せを希望する従業員は、会社負担分に「上乗せ〇〇%」と言ったプランを選択できるようになります。

従業員はそれぞれ、ニーズに合った補償割合を準備することができます。

【自己負担分の補償を上乗せするイメージ】

1.6.保険金請求時に必要な書類

請求時に必要となる書類は、保険会社によって多少異なりますが、おおむね以下の書類です。

- 就業障害発生報告書

- 保険金請求書

- 就業障害証明書

- 診断書

- 所得を証明する資料

2.GLTDを導入するメリット

企業にとって、GLTDを導入することにより期待できるメリットは、以下の通りです。

2.1.従業員が安心して働ける環境の提供

GLTDの導入は、安心して働ける環境づくりをしているという会社からのメッセージになります。

万一、就労不能となった場合でも、安心して治療を受け、会社が復帰までの支援をしてくれていることは、従業員の安心感やモチベーションの向上につながります。

2.2.採用力の強化

GLTDを導入することで、福利厚生の手厚い会社というイメージがつきます。

福利厚生は、就職活動をする方にとって企業選びの重要な要素です。

万一、入社後に就労不能となった場合でも、会社のサポートがあると言うことをPRすることで、企業イメージ向上の後押しになります。

2.3.会社の社会的評価のアップ

GLTD導入を含む、福利厚生が一定の基準をクリアしている企業は、国から「健康経営優良法人」などの認定を受けることができます。

健康経営とは、従業員が元気で長く働き続けられる職場作りに取り組むことを言います。

認定を受けることは、行政からホワイト企業としてのお墨付きをもらうようなことですので、社会的な評価の向上につながると言えます。

2.4.保険料が割安

GLTDの保険料はたいへん割安です。

- たとえば、A社のGLTDの保険料は以下の通りです。

- 被保険者:33歳男性

- 年収区分:400万円~600万円

- 保険金:30ヶ月目まで8万円/月、31ヶ月目以降65歳まで24万円/月

- プラン:65歳まで補償/天災補償付プラン

- 保険料:488円/月(5,856円/年)

最長で32年間もの間、最高で月24万円の補償を提供できて、保険料が年6,000円にも満たないということです。コストパフォーマンスがきわめて高いと言えます。

3.注意点

GLTDの導入に際して注意しなければならないことは、会社独自の休職保障制度があった場合に、それとの調整が必要だということです。

会社が定めている制度があれば、GLTDでさらに補償を上乗せするのか、それとも、独自の制度で賄えなくなったところからGLTDの補償が開始するようにするのか、慎重に検討する必要があります。

まとめ

GLTDは、従業員が病気やけがで働けなくなったときの補償を準備できる保険です。

それを、福利厚生制度として導入することで、従業員が安心して働ける環境の提供や採用の強化につながる効果があります。

また、企業の対外的な評価が高まる側面もあります。

この機会に、GLTDの導入を検討されることをおすすめします。