次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

自動車保険の補償内容で、自分で設定できるものの1つに「人身傷害保険」があります。

しかし、「人身傷害」という名前から、誰の傷害を補償してくれるのか、どのような補償があるのかイメージするのが難しく、そもそも必要なものなのか、保険金額をいくらに設定すればいいのか、分からないのではないでしょうか。

特に、他に「搭乗者傷害保険」というものもあり、紛らわしくなっています。

この記事では、人身傷害保険について、どのような補償内容なのか、必要なのか、保険金額をいくらにすればいいのか、お伝えします。

また、よく比較される搭乗者傷害保険との違いについても簡単に解説しています。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

人身傷害保険とは、自動車保険に加入している本人とその家族、同乗者が自動車事故でケガをした場合に、実際にかかった治療費等の損害額を限度額まで補償してもらえる保険です。

補償対象となる人は、本人と車に同乗していた人全員です。家族はもちろん、アカの他人でも、補償の対象となります。

現在多くの自動車保険に自動的にセットされており、以下の2つの点で役に立ちます。

かそれぞれについて説明します。

まず、自分の側の落ち度(過失)の有無にかかわらず、原則として損害額の全額を保険会社から受け取れるということです。

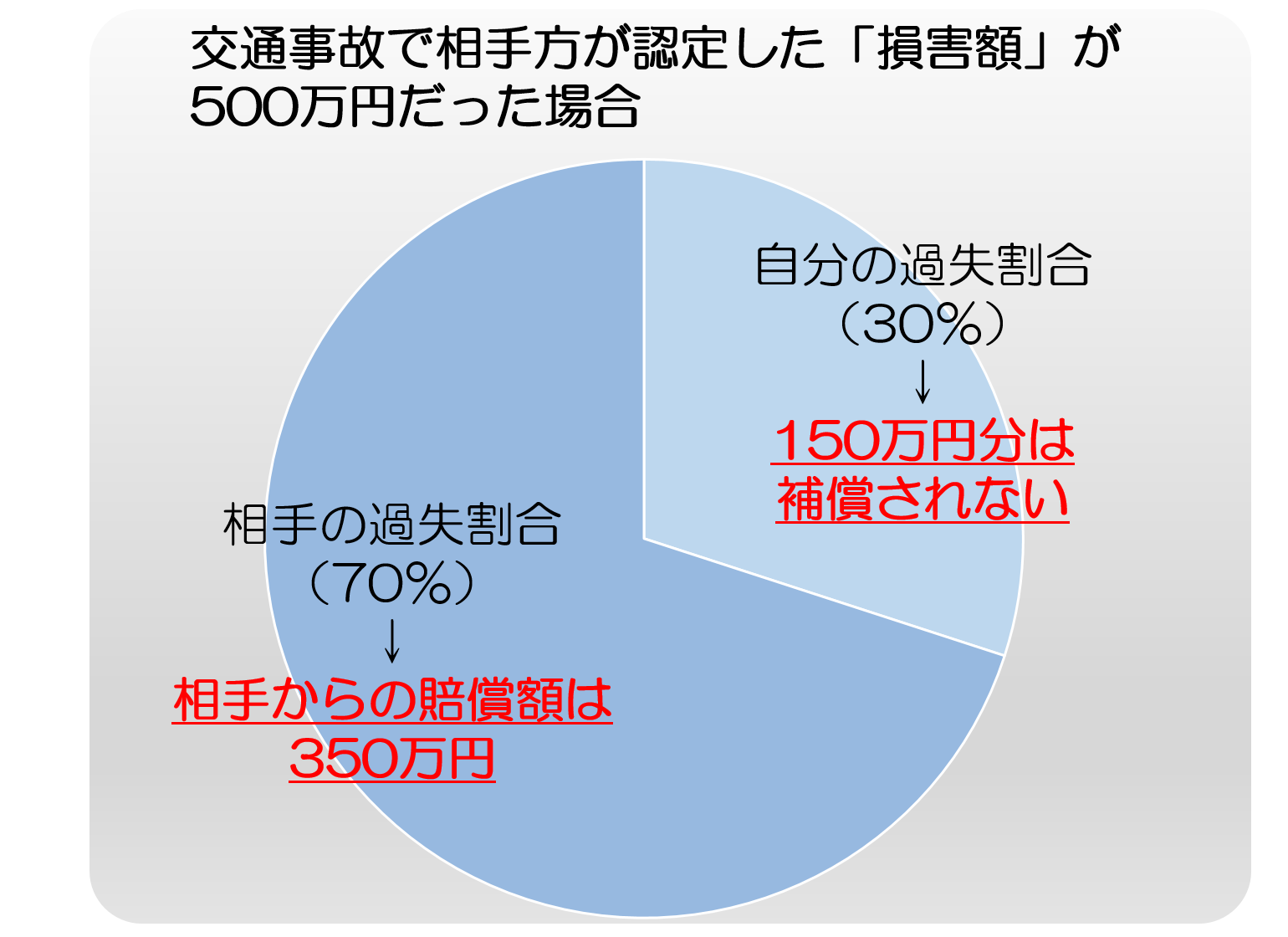

どういうことかというと、自動車事故に遭ってケガをした場合、法律上、治療費等の損害額を相手から全額の損害賠償を受けられるケースは少ないのです。

なぜなら、示談交渉や裁判では必ず、自分の側と相手方がそれぞれ事故の発生に対してどのくらい責任があるかを示す「過失割合」が算出され、自分に過失割合が認められた分については相手方から損害賠償してもらえないからです。

上の図のように、交通事故によって自分に500万円の損害があっても、自分の方にも30%分の過失割合があれば、自分の過失割合に応じた金額(この例であれば150万円)が差し引かれます。その結果、相手の過失割合の70%分の350万円しか損害賠償してもらえないのです。

これに対し、人身傷害保険があれば、無条件に損害額の全額を受け取れます。つまり、過失割合に関わらず、損失額500万円分の全額を補償してもらえるのです。

ただし、どんな場合も必ず全額の補償を受けられるとは限りません。あらかじめ決められた限度額までとなっています。限度額の設定方法についてくわしくは後でお伝えします。

また、保険会社から損害額全額を受け取った場合、その後は相手方に対して損害賠償請求できなくなります。あとは、保険会社が相手方に対して350万円を求償することになります。

人身傷害保険金は、損害額が分かっていさえすれば、原則として全額を受け取れます。なので、相手方との示談交渉や裁判まで待たなくても、補償を受けられるのです。

このように、人身傷害保険は、ケガをした場合に無条件で原則として損害額を補償してもらえるものです。

では、どこまでの損害を補償してもらえるのか、次に見ていきましょう。

人身傷害保険で補償を受けられる損害の範囲は、社会常識から考えて、通常その事故で発生すると想定できる程度の損害です。「相当因果関係」と言われます。

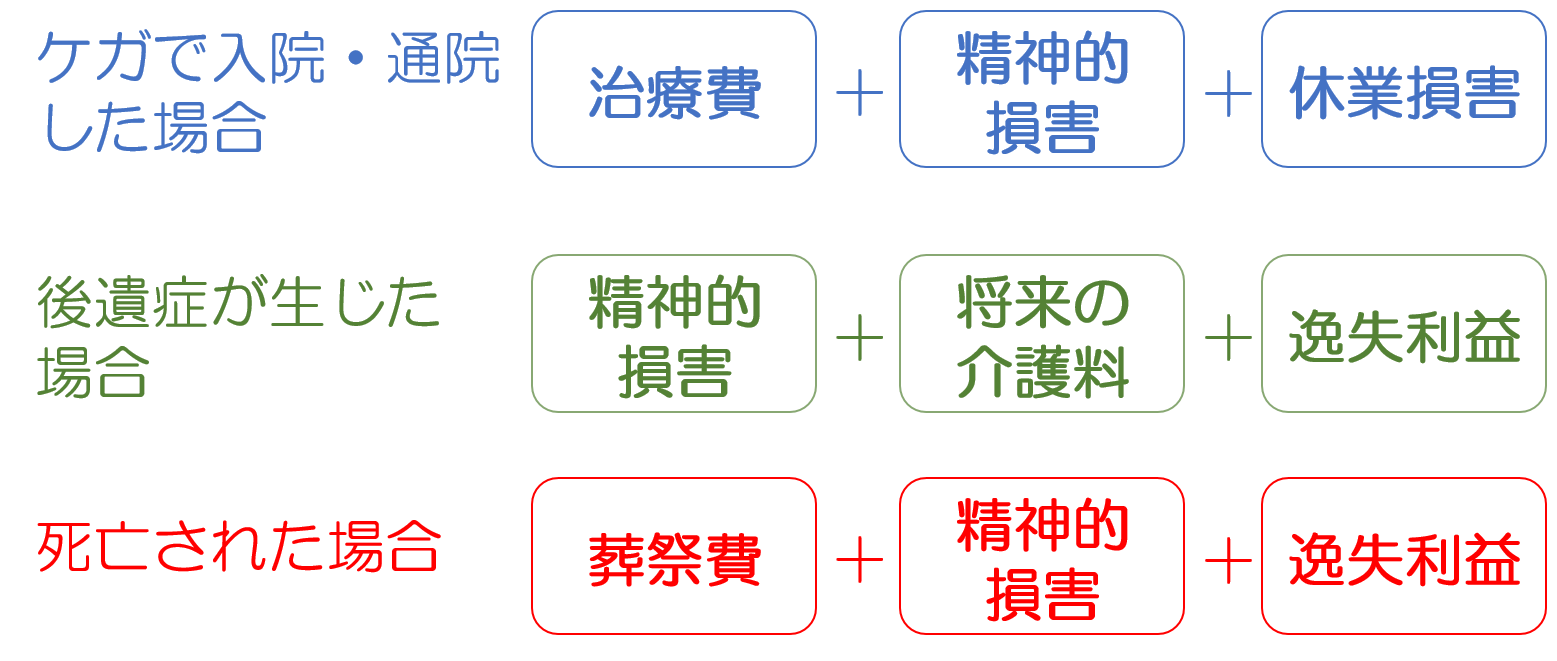

一般に、相当因果関係が認められるのは以下の損害です。

ご覧の通り、ケガの場合の治療費や亡くなった場合の葬祭費はもちろんのこと、その他に、精神的な損害(慰謝料)、将来かかる介護費用、働けなくなったために得られなくなってしまった収入(休業損害、逸失利益)まで、補償してもらえます。

なお、休業損害と逸失利益の区別は、働けない状態が一時的なものか、ずっと続くものかによります。

すなわち、まず休業損害は、ケガによって仕事を一時的に休んだことで収入を得られなかったという損害です。

また、逸失利益は、後遺症のため働く能力が失われた場合と、死亡の場合に、もし働くことができれば将来得られるはずのお金のことです。

なお、これら以外の損害でも、相当因果関係の範囲内と認められれば、補償を受けられる可能性があります。

たとえば、本人が事故で死亡せずケガで済んだ場合に、家族が「精神的損害」を被ったというケースでも、本人が一家の生計を一人で支える大黒柱だった等の事情があれば、相当因果関係の範囲と認められることがあります。

人身傷害保険の対象となる事故は、基本的に、自動車保険の対象の自動車に搭乗している際の事故です。

ただし、保険会社によっては、自動車保険の契約者本人とその家族については、プラスして以下の場合も補償してもらえる特約を付けられることがあります。

しかし、保険料がかなり割高になるため、あまりおすすめはしません。

人身傷害保険は、自動車保険を契約する際に、補償される保険金の限度額を決めなければなりません。

限度額は3,000万円~「無制限」の中から選択できます。最悪のケース、つまり「死亡」の場合を想定して決めます。もちろん、限度額を高く設定すればその分保険料が高くなります。

では、いくらに設定すればよいでしょうか。

私がおすすめしているのは、最低の3,000万円です。それ以上は、よほどのことがない限り不要だと考えています。

その理由は以下の2点です。

それぞれについて説明します。

まず、自動車事故によるケガ、後遺症、死亡の場合、相手方の自賠責保険からお金を受け取れます。

自賠責保険は「強制保険」と言って、自動車を運転する人であれば絶対に加入しているものです。

そして、自賠責保険は、被害者の過失が70%未満だと、過失割合は考慮されません。全額受け取れます。受け取れる額は以下の通りです。

| 被害者が受け取れる限度額(被害者1名あたり) | |

| 傷害 | 120万円 |

| 後遺障害 | 神経系統・精神・胸腹部臓器の著しい後遺症により介護が必要な場合 ・常時介護:4,000万円 ・それ以外:3,000万円 |

| 上記以外: 等級により75万円(14級)~3,000万円(1級) |

|

| 死亡 | 3,000万円 |

このように、被害者1人あたり、死亡の場合は最大3,000万円受け取れますし、後遺障害が残ってしまった場合は最大で4,000万円受け取れることになっています。

ここで、思い出していただきたいのです。人身傷害保険に加入するメリットは以下の2点でした。

つまり、人身傷害保険に加入していなくても、最終的には少なくとも、相手の過失割合分の額については、相手に損害賠償請求できるのです。

相手が自動車保険に加入していれば、基本補償として「対人賠償保険金」があり、金額は無制限となっています。なので、その分は支払ってもらえるということです。

なお、相手が無保険であるリスクはありますが、多くの損保会社ではその場合に備えて自動車保険には「無保険車傷害特約」が自動的に付いています。この特約が付いていれば、相手方が無保険でも、損害の補償を受けることができます。もしもついていない場合は必ず付けるようにしてください。

また、生命保険等に別途加入している場合は、そこからもお金を受け取れます。

多くの方は、何らかの保険に加入しています。死亡の場合に備えた生命保険、入院の場合に備えた医療保険、働けなくなった場合に備えた就業不能保険・所得補償保険などです。

このような保険でどの程度カバーされるのか、確認してみましょう。

以上2つの理由から、人身傷害保険金は最低の3,000万円に設定しておくことをおすすめします。

なお、損害保険各社が、人身傷害保険金の設定のための判断資料として、年齢・扶養家族の有無等に応じて、死亡の場合の平均的な損害額の目安等を公表していますが、あくまで一般論的なものです。

繰り返しますが、ケガ・後遺障害・死亡のリスクは、相手側に過失がある部分は自動車保険(強制加入の自賠責保険、任意加入の自動車保険)によりほぼカバーされます。また、自分に過失がある分についても、生命保険等に入っていればそれらによってもカバーできます。

これらのことを考えれば、人身傷害保険金は基本的に3,000万円に設定しておけば足りると言って良いでしょう。

以上の補償を計算に入れてもなお不安というのであれば、プラスしても良いと思いますが、保険料はそれなりに高額です。

同じ自動車保険の補償で、人身傷害保険と紛らわしい保険に「搭乗者傷害保険」があります。

搭乗者傷害保険とは、自動車事故が起こった場合に運転手本人及び同乗者を対象として、死亡・後遺障害・医療保険金が支払われる保険です。

人身傷害保険と搭乗者傷害保険との違いは主に以下の2つです。

人身傷害保険では、上でお伝えしたように、治療費から休業損害、葬祭費まで、全額が限度額まで補償されます。

一方、搭乗者傷害保険では補償される費目と金額が決まっています。たとえば、以下の通りです。

人身傷害保険で補償してもらえる休業損害・葬祭費などは、搭乗者傷害保険では補償されません。

人身傷害保険では、保険会社が損害額を確定してから保険金を受け取れます。

そのため、補償が行われるまである程度の日数がかかります。

一方、搭乗者傷害保険では、入院・通院の日数等の所定の条件さえみたせば、保険金を受け取れます。

このように、搭乗者傷害保険は、人身傷害保険と微妙に違います。そのため、両者の関係について、よく以下のような説明がされます。

「最低限、人身傷害保険だけ加入しておけば損害額全額を補償してもらえる。搭乗者傷害保険を加入することによってさらに上乗せの補償が受けられる。」

しかし、上でお伝えしたように、そもそも人身傷害保険自体が、自動車保険の基本の補償内容を補完する「上乗せ」の意味合いです。そのような人身傷害保険に加えて搭乗者傷害保険にも加入する合理性がどこまであるのか、疑問があります。

どちらかを選んで加入するということで良いでしょう。

なお、現在、人身傷害保険がほぼ自動的に付帯していることが多くなっているので、その場合に搭乗者傷害保険をプラスする必要性は乏しいと言えます。

人身傷害保険は、自動車保険の契約者本人と、事故時に自動車に同乗していた人全員のケガ・後遺症・死亡の場合に保険金を受け取れるものです。

過失割合にかかわらず、こうむった損害額全額について、限度額まで自動車事故による損害を補償してもらえます。

人身傷害保険の限度額は、相手方の自動車保険で相当程度カバーされますし、自分自身の生命保険等があればそれによって保障を受けられますので、最低限の3,000万円にしておけば大丈夫でしょう。

なお、よく比較される搭乗者傷害保険は、保険金が定額だったり、休業による損害の補償がついていなかったりする点などが、人身傷害保険とは異なります。両方付ける必要は乏しいと考えられます。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

自動車保険におけるノーカウント事故とは、保険金を受け取っても等級が下がらない種類の事故のことです。 この記事では自動車保険の等級制度について確認した上で、ノーカウント事故がどんなものか、どうしてノーカウント事故では等級が下がらないのかを解説します。

自動車保険には「契約者」「記名被保険者」「車両所有者」の3つの名義があり、それぞれ意味・役割が異なっています。 そのため、必要に応じて、それらの名義を変えなくてはなりません。 また、特に記名被保険者の名義変更の場合、自動車保険の割引率を示す等級

友人など、他人の自動車を運転中に万が一事故を起こしてしまった場合、自動車を貸してくれた人の保険を使うことになれば、さらにその相手に迷惑をかけてしまうことになります。 そんな時に役立つのが他車運転特約です。 他車運転特約とは、他人の自動車を一時的

自動車保険には、車の所有者全員に加入義務がある自賠責保険と、加入が自由な任意保険の2種類があります。 自賠責保険は補償される金額が決まっており、しかも、補償対象が対人のみで自身や物損については補償されないため、万一の備えとしては心もとないと言わざるを

自動車保険の任意保険は、法律で加入が強制されている自賠責保険(強制保険)に加え、自分で補償内容を選んで任意で加入することができる保険です。 「任意」とは言いますが、安心して自動車に乗るためには任意保険が絶対に必要です。なぜなら、自賠責保険の補償範囲は

自動車保険の弁護士特約は、保険契約者に過失がない「もらい事故」の際に特に役立ちます。 この記事では、自動車保険の弁護士特約の概要や補償の内容、どのくらいの保険料が必要かなど、特約をつけるか判断するのに必要な情報をまとめています。 弁護士特約をつ

搭乗者傷害保険は自動車保険にセットできる保険の1つですが、他に似たような保険があることもあり、どんな場合にいくら受け取れるのか、分かりづらくなっています。 この記事では、搭乗者傷害保険がどんな保険かということ、どんな場合にどんな補償が行われるか、そも

ノンフリート契約の自動車保険において、等級は契約者の運転安全度を表す大きな指標になります。 等級が高ければ高いほど、保険料の割引が受けられるなど、等級を高く維持することによる恩恵は大きいといえるでしょう。 そんな等級ですが、自動車保険の乗り換え

自動車保険では契約を含めて様々な手続きがあり、その手続きごとにどんな書類が必要なるか迷う方も多いのではないでしょうか。 この記事では、それぞれの手続きにおいてどんな書類が必要になるかまとめて紹介しています。 1.【手続き別】自動車保険の必要

事業に使用している自動車の自動車保険については、その保険料を必要経費として計上することができます。 ただし、会計処理には様々なルールがあるので、どんな勘定科目を選んでどのように仕訳するとよいか、分かりにくいことがあります。特に、契約期間が「●年」など